comerci1t06

Anuncio

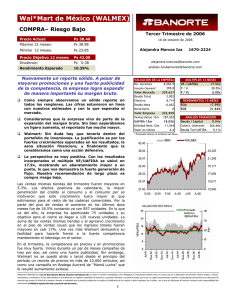

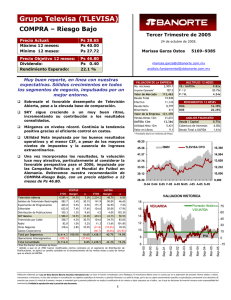

Cont. Comercial Mexicana (COMERCI) MANTENER – Riesgo Bajo Ps 21.50 Dividendo: Ps Rendimiento Esperado 12.42% 1670-2224 [email protected] 0.138 aná[email protected] Las ventas a unidades iguales aumentaron 1.6%, a pesar del calendario desfavorable y de la difícil comparación por los vales de despensa. Otro trimestre con eficiencias en las operaciones. El margen operativo aumentó 40 pb La perspectiva es positiva. Sin embargo, consideramos que la valuación es justa, el múltiplo VE/UAFIDA se ubicó en 7.50x, con los resultados incorporados. Creemos que el reporte fue bastante bueno. Superó nuestras expectativas de crecimiento en la parte de los ingresos. Las ventas netas fueron mayores en 7.4%, impulsadas por el crecimiento en ventas mismas tiendas y en piso de ventas. Como los mencionamos anteriormente, el aumento en ventas a unidades iguales, fue la sorpresa del reporte. Lo anterior porque se dificultaba la comparación. Por un lado existieron efectos negativos del calendario, al desfasarse la Semana Santa en el mes de abril, (el año anterior el período vacacional cayó en marzo). Y por otro lado, en el 2005 la empresa participó en los vales de despensa del Gobierno del Distrito Federal. Si excluyéramos estos eventos, las VMT hubieran crecido 5.1%, aumento superior al mostrado por Wal*Mart. El piso de ventas en el año fue mayor en 7.0%, llegando a 257 unidades en sus diversos formatos. La ausencia de los vales en el trimestre, resultó en una expansión en márgenes, ya que hay que recordar que dichos vales se ganaron con un descuento importante. El margen bruto se expandió 40 pb. Este aumento también es atribuible a la mejor operación del centro de distribución. Los gastos continúan bajo un estricto control, por lo que nuevamente el margen operativo aumentó 40 pb. La empresa ha logrado optimizar sus operaciones a pesar de la fuerte campaña de publicidad que mantiene con el objetivo de reforzar las ventas. MULTIPLOS 12 MESES VE / UAFIDA 7.50x P/U 12.29x P / VL 1.21x RENDIMIENTOS 12 MESES ROA 8.43% ROE 10.15% ANALISIS FINANCIERO Deuda / Capital 0.17x Cobert. Intereses 5.51x Deuda Tot/UAFIDA 0.93x * Promedio diario en millones de Pesos IBMV 21.20 COMERCI 22,941 19.33 20,921 17.47 18,901 15.60 16,881 13.73 14,861 11.87 12,841 10.00 10,821 M-06 J-05 J-05 S-05 O-05 N-05 E-06 F-06 A-06 VALUACION HISTORICA 20 12 Promedio Histórico VE/UAFIDA 15 8 10 4 5 0 0 Dic-99 Consideramos que el reporte fue bastante sólido en todos los renglones y en especial a nivel operativo. Las cifras estuvieron en línea con nuestras estimaciones y con el consenso del mercado. VALUACION DE LA EMPRESA No. Acciones 1,086.0 16.3 Importe Operado* Valor Mercado 20,743 Deuda Total 2,890 Efectivo 518 Deuda Neta 2,372 Minoritario 110 Valor Empresa 23,248 Ventas Netas 12m 41,353 UAFIDA 12m 3,101 Utilidad Neta 12m 1,688 Valor en Libros 15.8 VE/UAFIDA sExcepcional crecimiento en ventas mismas tiendas. Nuevamente observamos expansión en márgenes. P/U Precio Objetivo 12 meses: Alejandra Marcos Iza Dic-05 Ps 10.84 Dic-04 Mínimo 12 meses: 02 de mayo de 2006 Dic-03 Ps 19.89 Dic-02 Máximo 12 meses: Primer Trimestre de 2006 Dic-01 Ps 19.25 Dic-00 Precio Actual: Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Cont. Comercial Mexicana (COMERCI) MANTENER – Riesgo Bajo Precio Actual: Ps 19.25 Máximo 12 meses: Ps 19.89 Mínimo 12 meses: Ps 10.84 Precio Objetivo 12 meses: Ps 21.50 Dividendo: Ps Rendimiento Esperado 12.42% RESULTADOS TRIMESTRALES Primer Trimestre de 2006 02 de mayo de 2006 Alejandra Marcos Iza [email protected] 0.138 1T06 aná[email protected] 1T05 ∆ 4T05 (m illones de pesos al 31 de m arzo de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 10,061 2,127 1,577 550 120 395 81 0 0 3 311 0.29 737 MARGENES 1T06 Margen Bruto 9,367 1,941 1,465 476 -53 582 112 0 0 4 467 0.43 651 1T05 7.4% 9.6% 7.7% 15.5% #N/A -32.1% -27.9% #N/A #N/A -7.7% -33.3% 13.4% 11,238 2,426 1,710 716 190 775 -27 0 0 2 800 0.74 896 4T05 21.1% 20.7% 21.6% Margen UAFIDA 7.3% 6.9% 8.0% Margen Operativo 5.5% 5.1% 6.4% Margen Neto 3.1% 5.0% 7.1% RESUMEN DEL BALANCE 1670-2224 Mar-06 Mar-05 Dic-05 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inm uebles, Planta y Equipo Activo Diferido 29,368 6,923 518 1,667 4,531 927 21,066 7 26,848 6,441 653 1,594 4,092 697 19,310 6 30,429 8,578 1,626 1,749 5,091 697 20,754 6 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 12,150 7,542 618 2,272 2,272 0 2,336 10,606 6,016 0 2,204 2,204 0 2,386 13,732 9,091 322 2,235 2,235 1,400 1,005 Capital Contable Capital Minoritario Capital Mayoritario 17,217 110 17,107 16,242 106 16,136 16,698 107 16,591 Mayores intereses pagados sumado a una fuerte pérdida cambiaria, ocasionaron que el Costo Integral de Financiamiento aumentara. A la postre la utilidad neta disminuyó 33%. La perspectiva luce atractiva. Consideramos que la empresa podrá mantener la tendencia positiva en ventas mismas tiendas, ganando paulatinamente mayor reconocimiento en el mercado y ganando participación en él. Asimismo continuará con su programa de expansión, lo que impulsará nuevamente el crecimiento en las ventas. Su objetivo es incrementar el piso de ventas en 10% para el año. A la fecha se tienen en construcción 11 unidades en diversos formatos. Nuestro precio objetivo para los siguientes doce meses es de Ps. 21.50 más un dividendo de Ps. 0.138 por lo que a precios actuales nuestra recomendación es de mantener riesgo bajo. Empero, habrá que incorporar los últimos resultados a nuestro modelo de valuación, por lo que podríamos aumentar el precio objetivo. (m illones de pesos al 31 de m arzo de 2006) Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2