telmex1t06

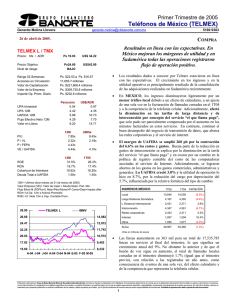

Anuncio

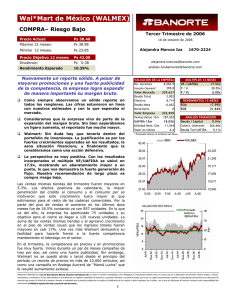

Teléfonos de México (TELMEX) COMPRA – Riesgo Bajo [email protected] 16.70 21,912 IBMV 15.32 TELMEX L 20,097 18,282 12.55 16,467 11.17 14,652 9.78 12,837 8.40 11,022 M-06 13.93 VALUACION HISTORICA 7 15 Promedio Histórico VE/UAFIDA 6 P/U 10 5 5 4 0 3 Mar-06 La operación en Brasil representa el 24% de los ingresos de Telmex. Las ventas en el trimestre subieron 5% en términos de reales, impulsadas por la adquisición de PrimeSys que se refleja en el segmento de transmisión de datos. Los costos y gastos aumentaron solamente 3% lo que provocó que la Uafida creciera 11%. * Promedio diario en millones de Pesos Sep-05 En MEXICO, los resultados fueron débiles afectados por la disminución en las tarifas y por la mayor penetración de la telefonía celular, que mantiene sin crecimiento el tráfico local. Se observa un mayor tráfico en larga distancia, en particular en la internacional entrante, creemos que impulsada por la migración y una mayor actividad económica. También continuó el buen desempeño del negocio de transmisión de datos, que abarca las redes corporativas que crecieron el 32% en el año y el servicio de internet que cuenta con más de 2.2 millones de usuarios. ANALISIS FINANCIERO Deuda / Capital 0.75x Cobert. Intereses 10.33x Deuda Tot/UAFIDA 1.17x F-06 Con base en el nivel de múltiplo actual, la cuantiosa recompra de acciones y atractivos dividendos, conservamos nuestra recomendación de COMPRA, con un precio objetivo a doce meses de Ps14.60. RENDIMIENTOS 12 MESES ROA 18.53% ROE 28.40% Mar-05 Se presenta la posibilidad de que se permita la convergencia de los servicios de telefonía, transmisión de datos y video, lo que podría de generar una nueva área de oportunidad. MULTIPLOS 12 MESES VE / UAFIDA 4.93x P/U 8.88x P / VL 2.50x E-06 el trimestre la empresa destinó US$700 a la adquisición de 599 millones de propias, lo que redujo el número de en circulación en 2.7%. J-05 Durante millones acciones acciones E-00 En Brasil aumentaron los ingresos y los márgenes de utilidad son mayores. Mar-00 En México, el tráfico local continúa estancado, pero hay un aumento interesante en los ingresos por transmisión de datos e internet. Sep-00 El resultado consolidado fue ligeramente superior a nuestras expectativas, aunque similar a los estimados del mercado. VALUACION DE LA EMPRESA No. Acciones 21,446.3 237.4 Importe Operado* Valor Mercado 260,143 Deuda Total 85,929 Efectivo 13,304 Deuda Neta 72,624 Minoritario 11,283 Valor Empresa 361,004 Ventas Netas 12m 164,190 UAFIDA 12m 73,195 Utilidad Neta 12m 29,287 Valor en Libros 4.8 VE/UAFIDA Resultados operativos débiles en México, por tarifas menores y poco tráfico; los resultados de las operaciones en América Latina mejoran. Sep-04 23.7% Mar-04 Rendimiento Esperado 5268–1692 [email protected] 0.41 N-05 Ps Sep-03 Dividendo: O-05 Ps 14.60 Mar-03 Precio Objetivo 12 meses: Gerardo Molina Llovera Sep-02 Ps 8.97 S-05 Mínimo 12 meses: 27 de abril de 2006. Mar-02 Ps 13.79 J-05 Máximo 12 meses: Primer Trimestre de 2006 Sep-01 Ps 12.13 Mar-01 Precio Actual: Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Teléfonos de México (TELMEX) COMPRA – Riesgo Bajo Precio Actual: Ps 12.13 Máximo 12 meses: Ps 13.79 Mínimo 12 meses: Ps 8.97 Precio Objetivo 12 meses: Ps 14.60 Dividendo: Ps Rendimiento Esperado 23.7% RESULTADOS TRIMESTRALES Primer Trimestre de 2006 27 de abril de 2006. Gerardo Molina Llovera [email protected] 0.41 1T06 1T05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 41,556 19,825 7,026 12,799 984 11,815 3,981 62 303 7,593 0.35 18,822 41,726 19,317 6,775 12,542 1,008 11,534 4,565 -21 218 6,730 0.31 19,372 MARGENES 1T06 1T05 [email protected] ∆ 4T05 INGRESOS MEXICO (millones de pesos al 31 de marzo de 2006) Margen Bruto 47.7% 46.3% -0.4% 2.6% 3.7% 2.1% -2.3% 2.4% -12.8% #N/A 38.9% 12.8% -2.8% 41,693 19,607 7,070 12,537 2,058 10,479 2,641 125 116 7,847 0.37 18,491 4T05 47.0% Margen UAFIDA 45.3% 46.4% 44.4% Margen Operativo 30.8% 30.1% 30.1% Margen Neto 18.3% 16.1% 18.8% RESUMEN DEL BALANCE Mar-06 Mar-05 5268–1692 Dic-05 (millones de pesos al 31 de marzo de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 247,237 285,734 47,812 79,438 13,304 32,538 31,435 35,863 1,170 1,228 1,052 465 153,365 159,557 14,652 11,479 252,156 55,406 23,412 29,337 1,146 811 151,882 19,113 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 132,001 168,822 34,765 63,028 5,840 26,938 80,088 84,995 80,088 84,995 0 0 17,147 20,799 139,843 45,167 14,722 77,025 77,025 15,639 2,012 Capital Contable Capital Minoritario Capital Mayoritario 115,236 116,912 11,283 14,651 103,953 102,262 112,313 9,994 102,319 Local 1T06 1T05 variación 13,736 14,131 (2.8%) Larga Distancia Doméstica 4,304 4,339 (0.8%) L Distancia Internacional 2,481 2,517 (1.4%) Interconexión 3,891 4,501 (13.6%) Redes corporativas 2,584 2,517 2.7% Internet 2,155 1,923 12.1% Otros Suma 1,147 1,093 4.9% 30,298 31,021 (2.3%) cifras en millones de pesos La Uafida que se generó en Brasil representó el 14% de la reportada por Telmex, mientras que las demás operaciones en Sudamérica aportaron cerca del 1%. En México está en revisión la iniciativa que permitirá la convergencia de los servicios de telefonía, transmisión de datos y video, lo que podría de generar una nueva área de oportunidad. Este hecho podría representar un catalizador que impulse precio de la acción, ya que en los segmentos tradicionales, no prevemos crecimiento por la continua disminución en las tarifas y la competencia por parte de la telefonía celular. En Embratel, con la integración de las operaciones de Net y la consolidación de Telmex Brasil y PrimeSys, se deberá de fortalecer el crecimiento del negocio de transmisión de datos. También la expectativa es que se logren ahorros importantes por sinergias y mayor eficiencia en el uso de las redes y de la posibilidad de acceso directo a los clientes. El múltiplo VE/Uafida se mantiene en 4.9x con los resultados del trimestre, por la disminución en el efectivo disponible y la ausencia de crecimiento en la generación operativa. Con base en el múltiplo actual, por el generoso dividendo, amplio programa de recompra de acciones, y una perspectiva positiva de mediano plazo, nuestra recomendación es de COMPRA riesgo bajo. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2