telmex3t05

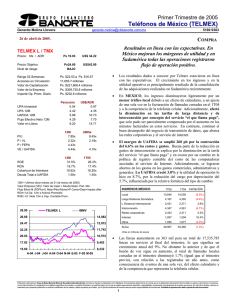

Anuncio

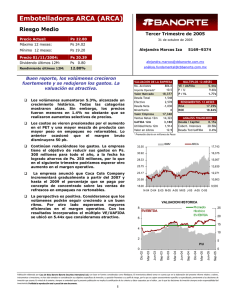

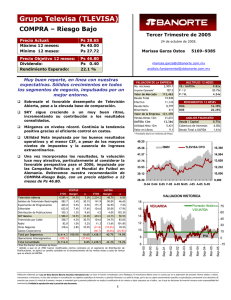

Teléfonos de México (TELMEX) COMPRA – Riesgo Bajo Ps Rendimiento Esperado 16.10% [email protected] 0.39 aná[email protected] En Latinoamérica, de las operaciones adquiridas recientemente, en los todos países se obtuvo utilidad operativa y una Uafida mayor. En México, el crecimiento en volúmenes que se observa solamente en algunos de los segmentos, no es suficiente para compensar la disminución de las tarifas de casi todos los servicios. En México, las perspectivas son positivas en el segmento de transmisión de datos. En las operaciones en Sudamérica, las mejorías empiezan a ser sensibles. En Embratel, con la integración de las operaciones de Net y Telmex Brasil, los resultados deben de mejorar sensiblemente. Con base en un múltiplo en niveles muy atractivos, conservamos nuestra recomendación de COMPRA, con un precio objetivo a doce meses de Ps12.30 que seguramente revisaremos al alza. En MEXICO, los resultados fueron débiles afectados por la disminución en las tarifas y por la mayor penetración de la telefonía celular. Los ingresos disminuyeron por un tráfico local sin crecimiento debido a la competencia de la telefonía celular. Adicionalmente, afectó la disminución en las tarifas de larga distancia y de interconexión por concepto del servicio “el que llama paga”, que sólo pudo ser parcialmente compensada por el aumento en los minutos facturados en estos servicios. En contraste, continuó el buen desempeño del negocio de transmisión de datos, que abarca las redes corporativas y el servicio de internet. MULTIPLOS 12 MESES VE / UAFIDA 4.42x P/U 8.10x P / VL 2.40x RENDIMIENTOS 12 MESES ROA 18.76% ROE 31.66% ANALISIS FINANCIERO Deuda / Capital 0.80x Cobert. Intereses 10.06x Deuda Tot/UAFIDA 1.26x * Promedio diario en millones de Pesos 15.10 IBMV 13.95 TELMEX L 16,363 12.80 15,014 11.65 13,665 10.50 12,316 9.35 10,967 8.20 9,618 O-04 El resultado consolidado estuvo en línea con las expectativas. VALUACION DE LA EMPRESA No. Acciones 22,540.6 199.8 Importe Operado* Valor Mercado 246,369 Deuda Total 92,127 Efectivo 27,408 Deuda Neta 64,719 Minoritario 12,326 Valor Empresa 323,414 Ventas Netas 12m 162,171 UAFIDA 12m 73,132 Utilidad Neta 12m 30,424 Valor en Libros 4.6 VALUACION HISTORICA 7 14 Promedio Histórico VE/UAFIDA 6 VE/UAFIDA Otra vez un buen desempeño de las operaciones en el sur del continente y continúa la disminución de utilidades en México. 12 10 8 5 P/U Dividendo: S-05 Ps 12.30 5169–9383 A-05 Precio Objetivo 12 meses: Gerardo Molina Llovera J-05 Ps 8.93 M-05 Mínimo 12 meses: 26 de octubre de 2005 A-05 Ps 11.65 M-05 Máximo 12 meses: Tercer Trimestre de 2005 E-05 Ps 10.93 D-04 Precio Actual: 6 4 4 2 3 Sep-05 Mar-05 Sep-04 Mar-04 Sep-03 Mar-03 Sep-02 Mar-02 Sep-01 Mar-01 Sep-00 Mar-00 0 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Teléfonos de México (TELMEX) COMPRA – Riesgo Bajo Precio Actual: Ps 10.93 Máximo 12 meses: Ps 11.65 Mínimo 12 meses: Ps 8.93 Precio Objetivo 12 meses: Ps 12.30 Dividendo: Ps Rendimiento Esperado 16.10% RESULTADOS TRIMESTRALES 3T05 Tercer Trimestre de 2005 26 de octubre de 2005 Gerardo Molina Llovera [email protected] 0.39 3T04 aná[email protected] 2T05 INGRESOS MEXICO (millones de pesos al 30 de septiembre de 2005) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 41,125 19,179 6,809 12,370 1,602 10,768 3,624 -16 0 299 6,828 0.30 18,463 MARGENES 37,825 17,607 6,134 11,473 -53 11,526 4,519 -35 0 24 6,948 0.31 17,666 8.7% 8.9% 11.0% 7.8% #N/A -6.6% -19.8% -53.7% #N/A #N/A -1.7% 3T05 3T04 4.5% 40,541 18,217 7,147 11,070 578 10,492 3,686 -24 0 191 6,591 0.29 17,158 46.6% 46.5% Margen UAFIDA 44.9% 46.7% 42.3% Margen Operativo 30.1% 30.3% 27.3% Margen Neto 16.6% 18.4% 16.3% Sep-05 Jun-05 Local Sep-04 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 141,917 144,404 158,290 48,336 50,767 55,285 16,187 17,999 11,676 75,940 75,263 79,974 75,940 75,263 79,974 15,651 16,485 21,422 1,989 1,889 1,609 Capital Contable Capital Minoritario Capital Mayoritario 114,954 112,869 12,326 11,624 102,628 101,245 variación 13,877 14,457 (4.0%) Larga Distancia Doméstica 4,423 4,428 (0.1%) L Distancia Internacional 2,451 2,613 (6.2%) Interconexión 4,319 4,918 (12.2%) Redes corporativas 2,443 2,337 4.5% Internet 2,079 1,762 18.0% Otros 1,381 1,472 (6.2%) Suma 30,973 31,987 (3.2%) En México, en el corto plazo no esperamos crecimiento por la continua disminución en las tarifas y la competencia por parte de la telefonía celular. Sin embargo, la perspectiva es positiva para el negocio de la transmisión de datos y banda ancha, pues se espera que se mantenga la estabilidad en las variables y crecimiento económico. (millones de pesos al 30 de septiembre de 2005) 256,871 257,273 256,755 62,313 62,887 65,147 27,408 28,522 20,030 32,237 31,041 34,264 900 1,039 1,161 907 1,026 1,195 150,586 149,914 152,251 17,579 17,051 10,299 3T04 Embratel representa el 22% de los ingresos de Telmex. Las ventas en el trimestre subieron 5.5%. El principal segmento es el servicio de larga distancia, que aporta el 63% de las ventas. Los costos y gastos disminuyeron 8.6% lo que provocó que la Uafida creciera 95% y que represente el 12.5% del reportado por Telmex 44.9% Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 3T05 cifras en millones de pesos 2T05 Margen Bruto RESUMEN DEL BALANCE 5169–9383 En las operaciones en el sur del continente, las mejorías empiezan a ser sensibles. En Embratel, con la integración de las operaciones de Net y Telmex Brasil, se debe de empezar a percibir un mayor crecimiento del negocio de transmisión de datos. También la expectativa es que se logren ahorros importantes por sinergias y mayor eficiencia en el uso de las redes y de la posibilidad de acceso directo a los clientes. El múltiplo VE/Uafida disminuye de 4.6x a 4.4x con los resultados del trimestre. Con base en un múltiplo atractivo, generoso dividendo, amplio programa de recompra de acciones, y una perspectiva positiva de mediano plazo, nuestra recomendación es de COMPRA riesgo bajo. 98,465 8,886 89,579 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2