comerci3t06

Anuncio

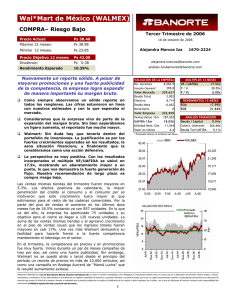

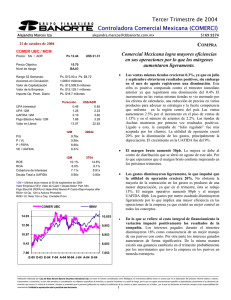

Cont. Comercial Mexicana (COMERCI) COMPRA – Riesgo Bajo Precio Actual: Ps 22.89 Máximo 12 meses: Ps 23.60 Mínimo 12 meses: Ps 14.45 Precio Objetivo 12 meses: Ps 25.00 Dividendo: Ps Rendimiento Esperado 9.83% Tercer Trimestre de 2006 26 de octubre de 2006 Alejandra Marcos Iza [email protected] 0.138 aná[email protected] COMERCI: se enfrenta a una mucho mayor competencia y a presiones en los gastos. Se dificulta el fuerte crecimiento en la utilidad operativa que habíamos observado. Aunque el crecimiento en ventas mismas tiendas fue positivo, que se vio presionado debido a la fuerte base de comparación en “Julio Regalado”, y a la mayor competencia. A pesar de que se logró una expansión en el margen bruto de 30 pb, en línea con los últimos trimestres El crecimiento en el margen operativo fue muy pequeño, ya que se observaron ligeras presiones en los gastos. 1670-2224 La perspectiva es atractiva. Con los resultados incorporados el múltiplo VE/UAFIDA se ubicó en 8.26x, que en nuestra opinión luce elevado, dado el resultado de este trimestre. Sin embargo nuestra perspectiva es positiva, y creemos que hacia delante la empresa podrá recuperar el ritmo de crecimiento y lograr mayores eficiencias. El reporte nos desilusionó. Fue menor a nuestras expectativas y al consenso del mercado. De antemano conocíamos que en éste trimestre la empresa se enfrentaba a una mucho mayor competencia, sin embargo creíamos que fácilmente la superaría. Los ingresos crecieron 6% (un punto menos de lo que habíamos estimado). La principal diferencia proviene de las ventas mismas tiendas. Estas fueron mayores en 2%, y aunque no nos parece despreciable, es la cadena comercial que menor crecimiento mostró. La presión provino por una competencia mucho más fuerte, en especial en el mes de julio, donde tradicionalmente Comerci tiene una gran ventaja por la campaña de “Julio Regalado”. Las cadenas comerciales como Chedraui, Gigante y Walmart, intensificaron fuertemente sus campañas promocionales durante dicho mes. Además el comparativo para julio era fuerte. Por otro lado durante el mes de agosto, se celebró la feria del crédito para darle entrada a los productos de CETELEM, y aunque se tuvo muy buena aceptación el crecimiento en ventas mismas tiendas del mes fue marginal. Durante el trimestre se tuvieron efectos positivos de calendario que mitigaron dichas presiones. VALUACION DE LA EMPRESA No. Acciones 1,086.0 27.5 Importe Operado* Valor Mercado 24,837 Deuda Total 3,103 Efectivo 523 Deuda Neta 2,580 Minoritario 109 Valor Empresa 27,568 Ventas Netas 12m 43,861 UAFIDA 12m 3,336 Utilidad Neta 12m 1,896 Valor en Libros 16.5 MULTIPLOS 12 MESES VE / UAFIDA 8.26x P/U 13.10x P / VL 1.39x RENDIMIENTOS 12 MESES 8.48% ROA ROE 10.93% ANALISIS FINANCIERO Deuda / Capital 0.17x Cobert. Intereses 8.15x Deuda Tot/UAFIDA 0.93x * Promedio diario en millones de Pesos 25.40 COMERCI IBMV 24,976 23.38 22,993 21.37 21,010 19.35 19,027 17.33 17,044 15.32 15,061 13.30 13,078 O-05 E-06 A-06 J-06 S-06 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Cont. Comercial Mexicana (COMERCI) COMPRA – Riesgo Bajo Tercer Trimestre de 2006 Precio Actual: Ps 22.89 Máximo 12 meses: Ps 23.60 Mínimo 12 meses: Ps 14.45 Precio Objetivo 12 meses: Ps 25.00 Dividendo: Ps Rendimiento Esperado 9.83% RESULTADOS TRIMESTRALES 26 de octubre de 2006 Alejandra Marcos Iza [email protected] 0.138 aná[email protected] 3T06 3T05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 11,590 2,436 1,737 699 -14 658 191 0 0 3 463 0.43 895 10,920 2,258 1,615 643 118 496 134 0 0 4 358 0.33 832 MARGENES 3T06 3T05 ∆ 2T06 (m illones de pesos al 30 de Sep de 2006) Margen Bruto 6.1% 7.9% 7.6% 8.7% #N/A 32.6% 42.4% #N/A #N/A -11.3% 29.4% 7.6% 10,635 2,232 1,643 589 128 406 100 0 0 2 304 0.28 781 2T06 21.0% 20.7% Margen UAFIDA 7.7% 7.6% 7.3% Margen Operativo 6.0% 5.9% 5.5% Margen Neto 4.0% 3.3% 2.9% RESUMEN DEL BALANCE 1670-2224 21.0% Sep-06 Sep-05 Jun-06 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inm uebles, Planta y Equipo Activo Diferido y Otros 31,713 8,042 523 1,933 5,400 942 22,378 351 29,003 7,473 632 1,641 5,065 708 20,411 411 31,431 8,165 579 1,604 5,799 943 21,901 423 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 13,708 8,922 811 2,291 2,291 0 2,494 12,095 7,400 0 2,334 2,334 0 2,361 13,824 9,375 750 2,396 2,396 0 2,053 Capital Contable Capital Minoritario Capital Mayoritario 18,006 109 17,896 16,909 106 16,803 17,607 108 17,499 (m illones de pesos al 30 de Sep de 2006) Nuestros estimados estuvieron en línea con el incremento mostrado en el margen bruto. Se espera que en el primer semestre del año, se abra un nuevo centro de distribución de productos fríos por lo que para el 2007 todavía podemos ver sorpresas. Además para cada año subsiguiente hasta el 2010 la empresa tiene un plan de aperturar nuevos centros de distribución en distintos puntos del país. Consideramos que en éste renglón la empresa todavía tiene mucho por hacer. Los gastos no corrieron con la misma suerte, y aunque se logró una expansión en el margen operativo de 10 pb, creíamos que con el programa de eficiencias operativas se podría lograr un aumento mayor. En esta ocasión el incremento en las primas de seguros así como la energía eléctrica presionaron el margen operativo. La utilidad operativa creció 8.7%. La perspectiva luce atractiva. Consideramos que la empresa podrá mantener la tendencia positiva en ventas mismas tiendas, ganando paulatinamente mayor reconocimiento en el mercado y ganando participación en él. Además comenzará a disfrutar de los beneficios de Prestacomer: crédito al consumo. A la fecha está en operación en tres tiendas, y ademas creemos que la empresa en este sentido tendrá que meter el acelerador para no perder participación de mercado. Asimismo continuará con su programa de expansión, lo que impulsará el crecimiento en las ventas. Nuestro precio objetivo para los siguientes doce meses es de Ps. 25 más un dividendo de Ps. 0.138 por lo que nuestra recomendación es de COMPRA riesgo medio. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2