gmod2t06

Anuncio

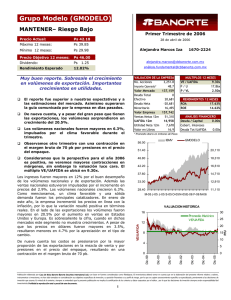

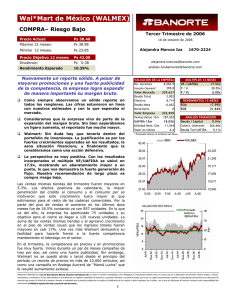

Grupo Modelo (GMODELO) COMPRA– Riesgo Bajo Precio Actual: Ps 46.30 Máximo 12 meses: Ps 49.45 Mínimo 12 meses: Ps 32.00 Precio Objetivo 12 meses: Ps 52.00 Dividendo: Ps Rendimiento Esperado 14.90% Segundo Trimestre de 2006 28 de julio de 2006 Alejandra Marcos Iza 1670-2224 [email protected] 1.20 aná[email protected] Crecimiento extraordinario en los volúmenes domésticos. Muy buenos resultados, muestran solidez en las operaciones. El reporte estuvo en línea con nuestras estimaciones y con las del mercado. Consideramos que los números fueron positivos. Es el segundo trimestre consecutivo con expansión en el margen operativo. Los volúmenes domésticos fueron positivamente impactados por eventos extraordinarios ocurridos en el trimestre. Se revierte la tendencia negativa en el margen bruto, en esta ocasión vemos un incremento de 130 pb. Consideramos que la perspectiva para el resto del año es positiva. Estimamos un crecimiento fuerte en los ingresos y en la utilidades. Sin embargo consideramos que la valuación es justa, por lo que creemos que no existirá mayor expansión en el múltiplo. El crecimiento derivará únicamente de la mayor generación de flujo. Los ingresos fueron mayores en casi 10% por el buen desempeño de los volúmenes nacionales y de exportación. Además los precios mostraron mejorías. Los volúmenes nacionales estuvieron impulsados por varios factores, entre los que destacan: el efecto positivo de calendario por la celebración de la Semana Santa en el mes de abril, el mundial de fútbol y un mayor gasto público que a la postre induce a un mayor consumo. Los volúmenes de exportación se incrementaron en casi 8%. Desde hace un par de trimestres observamos que el aumento en las exportaciones fue muy superior al reportado en éste periodo. Y a pesar de que crecieron, éstos se vieron afectaron por la falta de botellas. Como mencionamos los precios también influyeron positivamente en los ingresos. El precio doméstico aumentó 1.6%, en línea con el incremento de precios realizado durante el primer trimestre. Para el precio de las exportaciones, el aumento en dólares fue de 4% y en pesos de 2.9%, por la apreciación en el tipo de cambio. VALUACION DE LA EMPRESA No. Acciones 3,251.8 56.1 Importe Operado* Valor Mercado 150,556 Deuda Total 0 Efectivo 18,976 Deuda Neta -18,976 Minoritario 15,979 Valor Empresa 176,873 Ventas Netas 12m 52,539 UAFIDA 12m 17,674 Utilidad Neta 12m 7,782 Valor en Libros 16.3 MULTIPLOS 12 MESES VE / UAFIDA 10.01x P/U 19.35x P / VL 2.83x RENDIMIENTOS 12 MESES ROA 18.89% ROE 15.21% ANALISIS FINANCIERO Deuda / Capital 0.00x Cobert. Intereses Deuda Tot/UAFIDA 0.00x * Promedio diario en millones de Pesos 58.30 IBMV GMODELO 24,008 53.55 22,052 48.80 20,096 44.05 18,140 39.30 16,184 34.55 14,228 29.80 12,272 J-05 O-05 E-06 A-06 J-06 La parte de los costos estuvo beneficiada por un controlado costo en el vidrio. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Grupo Modelo (GMODELO) COMPRA– Riesgo Bajo Segundo Trimestre de 2006 Precio Actual: Ps 46.30 Máximo 12 meses: Ps 49.45 Mínimo 12 meses: Ps 32.00 Precio Objetivo 12 meses: Ps 52.00 Dividendo: Ps Rendimiento Esperado 14.90% RESULTADOS TRIMESTRALES 28 de julio de 2006 Alejandra Marcos Iza 1670-2224 [email protected] 1.20 aná[email protected] 2T06 2T05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 15,101 8,449 3,616 4,834 -663 5,237 1,843 0 0 791 2,603 0.80 5,524 13,762 7,519 3,352 4,167 -300 4,563 1,321 0 0 760 2,482 0.76 4,772 MARGENES 2T06 2T05 ∆ 1T06 (m illones de pesos al 30 de junio de 2006) 9.7% 12.4% 7.9% 16.0% 120.8% 14.8% 39.5% #N/A #N/A 4.0% 4.9% 15.8% 12,428 6,809 3,219 3,590 -177 3,704 1,233 0 0 577 1,894 0.58 4,272 1T06 Margen Bruto 56.0% 54.6% 54.8% Margen UAFIDA 36.6% 34.7% 34.4% Margen Operativo 32.0% 30.3% 28.9% Margen Neto 17.2% 18.0% 15.2% RESUMEN DEL BALANCE Jun-06 Jun-05 Mar-06 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inm uebles, Planta y Equipo Activo Diferido y Otros 81,953 30,071 18,976 3,073 5,818 4,126 45,663 2,094 76,876 25,989 16,096 2,439 5,709 3,718 45,308 1,861 83,806 31,622 20,637 2,972 5,771 4,122 45,994 2,068 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 12,861 4,957 0 0 0 0 7,904 12,854 4,696 0 0 0 0 8,158 12,632 4,903 0 0 0 0 7,729 Capital Contable Capital Minoritario Capital Mayoritario 69,092 15,979 53,114 64,022 14,802 49,220 71,174 16,460 54,713 (m illones de pesos al 30 de junio de 2006) Por primera vez desde hace un par de trimestres vemos una expansión en el margen bruto de 130 pb, también apoyado por el tipo de cambio. Los gastos de operación crecieron 8%. Es importante señalar que en el trimestre se recurrieron a gastos fuertes por publicidad. El margen operativo se ubicó en 32% mostrando una expansión de 170 pb. La utilidad operativa y la UAFIDA aumentaron 16%. En el trimestre la empresa anunció una asociación con Constellation, para la distribución de las marcas de cerveza producidas por Grupo Modelo a Estados Unidos. Con este acuerdo Modelo tendrá un solo importador en Estados Unidos. En esta nueva asociación, Modelo tendrá el 50% de la participación y Constellation el otro 50%. El contrato entrara en vigor a partir de enero del 2007 y tendrá una vigencia de 10 años. Esta nueva asociación traerá varios beneficios para MODELO entre los que destacan un aumento en las ventas de exportación para el 2007. Esto estaría apoyado por un incremento de US $ 0.25 en el precio por caja a todo el territorio de Estados Unidos, por lo tanto el margen bruto aumentará alrededor de 150 pb para el 2007. Además el control de gastos se traducirá también en una expansión en el margen operativo. La perspectiva es positiva. Hacia delante veremos una consolidación en los volúmenes, en especial los nacionales. Sin embargo no estamos contemplado crecimientos superiores el 3.5%. Para el resto del año, en las exportaciones esperamos un nivel sostenido de crecimiento, alrededor del 10%, pero estimamos que podrá haber un pico en el 4T06 por la entrada del nuevo distribuidor en esta región. Nuestra recomendación es de COMPRA riesgo bajo con un precio objetivo de Ps. 52 más un dividendo de Ps. 1.20. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2