femsa2t06

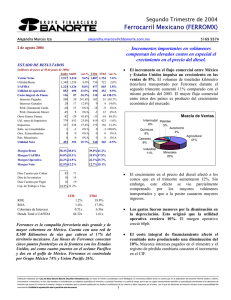

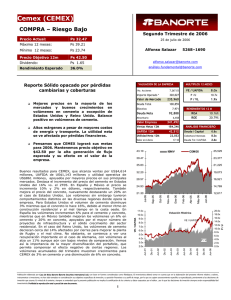

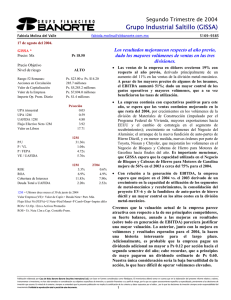

Anuncio

Fomento Económico Mexicano (FEMSA) COMPRA– Riesgo Bajo Precio Actual: Máximo 12 meses: Ps 105.93 Mínimo 12 meses: Ps 67.50 Precio Objetivo 12 meses: Ps 122.00 Dividendo: Ps Rendimiento Esperado Segundo Trimestre de 2006 Ps 95.40 28 de julio de 2006 Alejandra Marcos Iza 1670–2224 [email protected] 0.88 aná[email protected] 28.81% Muy buen reporte, sorprendentes las operaciones de cerveza, en especial los volúmenes domésticos. La valuación luce atractiva. “TOP PICK 2006”. El reporte estuvo en línea con nuestras expectativas, Aunque realmente nos asombraron los crecimientos en ingresos y en utilidades de la división cerveza. Márgenes con fuertes expansiones. Los resultados de KOF fueron más débiles de lo que estimamos, principalmente por presiones en el precio. No cabe duda, Oxxo obtiene trimestre a trimestre fuertes crecimientos. No ha moderado su ritmo, y pensamos que no lo hará por varios trimestres más. Consideramos que es el líder en tiendas de conveniencia. La perspectiva es sumamente atractiva. Creemos que será un muy buen año, en donde habrá consolidación de crecimientos en todos los negocios. La valuación nos parece barata, ya que el múltiplo VE/UAFIDA se encuentra en niveles de 8x, múltiplo inferior al de sus principales competidores. Además estimamos que el múltiplo se ubicará en 7x para finales del 2006 y en 6.4x para el 2007, por lo que muestra un abaratamiento importante. VALUACION DE LA EMPRESA No. Acciones 1,192.7 Importe Operado* 64.6 Valor Mercado 113,788 Deuda Total 36,936 Efectivo 8,680 Deuda Neta 28,255 Minoritario 18,916 Valor Empresa 184,071 Ventas Netas 12m 113,634 UAFIDA 12m 23,247 Utilidad Neta 12m 6,282 Valor en Libros 42.9 MULTIPLOS 12 MESES VE / UAFIDA 7.92x P/U 18.11x P / VL 2.22x RENDIMIENTOS 12 MESES ROA 12.34% ROE 12.99% ANALISIS FINANCIERO Deuda / Capital 0.53x Cobert. Intereses 5.36x Deuda Tot/UAFIDA 1.59x * Promedio diario en millones de Pesos IBMV 116.70 FEMSA 24,470 107.27 22,492 97.83 20,514 88.40 18,536 78.97 16,558 69.53 14,580 60.10 J-05 12,602 O-05 E-06 A-06 J-06 En la división de cerveza, esperábamos que el crecimiento de los volúmenes domésticos sería realmente fuerte, sin embargo, nos quedamos cortos, el incremento mostrado fue bastante superior al de su principal competidor en México. El aumento fue motivado por, los efectos positivos de calendario, ya que la Semana Santa se celebró en el mes de abril, la copa del mundial de fútbol y un mayor consumo en términos generales. Para el precio doméstico, el aumento fue del 4.8%, por el incremento realizado por la empresa en el primer trimestre. Las exportaciones no corrieron con la misma suerte. Es importante destacar que durante el primer trimestre los volúmenes de exportación fueron mayores en 42%, lo que ocasionó una acumulación de inventario, a la postre los volúmenes sufrieron una ligera disminución de 0.5%. Los ingresos totales de ésta división aumentaron 10%. El margen bruto se expandió 180 pb y el operativo en 170 pb. Lo anterior, por una mejora en costos fijos, así como por estabilidad en los gastos. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Fomento Económico Mexicano (FEMSA) COMPRA– Riesgo Bajo Precio Actual: Segundo Trimestre de 2006 Ps 95.40 Máximo 12 meses: Ps 105.93 Mínimo 12 meses: Ps 67.50 Precio Objetivo 12 meses: Ps 122.00 Dividendo: Ps Rendimiento Esperado RESULTADOS TRIMESTRALES 28 de julio de 2006 Alejandra Marcos Iza [email protected] 0.88 aná[email protected] 28.81% 2T06 2T05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 31,870 14,959 10,114 4,846 1,177 3,285 1,100 35 0 399 1,820 1.53 6,815 28,152 13,385 8,942 4,443 751 3,543 1,313 18 0 753 1,496 1.25 6,269 MARGENES 2T06 2T05 ∆ 1T06 (millones de pesos al 30 de junio de 2006) Margen Bruto 46.9% 13.2% 11.8% 13.1% 9.1% 56.7% -7.3% -16.2% 89.1% #N/A -46.9% 21.7% 8.7% 27,466 12,570 9,308 3,262 755 2,502 866 7 0 548 1,096 0.92 5,109 1T06 47.5% 45.8% Margen UAFIDA 21.4% 22.3% 18.6% Margen Operativo 15.2% 15.8% 11.9% 5.7% 5.3% 4.0% Margen Neto RESUMEN DEL BALANCE Jun-06 Jun-05 Mar-06 (millones de pesos al 30 de junio de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido y Otros 1670–2224 137,299 130,068 24,236 23,674 8,680 10,758 8,182 6,804 7,131 5,890 1,176 1,224 50,376 48,107 61,511 57,063 132,405 21,928 7,898 7,201 6,583 1,179 48,628 60,670 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 67,169 26,125 9,031 27,842 27,905 0 13,201 66,162 18,515 4,087 38,166 38,166 0 9,481 65,729 22,578 5,859 29,587 29,587 0 13,564 Capital Contable Capital Minoritario Capital Mayoritario 70,130 18,916 51,214 63,906 18,385 45,520 66,676 18,300 48,377 Kaiser: En el camino correcto. En este trimestre esperábamos que las operaciones de Kaiser fueran negativas, en la medida que la empresa comenzara a ejecutar estrategias comerciales para definir un portafolio de marcas, y se confirmaron. Además existieron menores volúmenes comparativamente, versus el primer trimestre debido a la entrada del invierno en Brasil. Todo lo anterior originó una pérdida operativa de 28 millones. Sin embargo confirmamos que para finales del año, la empresa estará en punto de equilibrio. Los ingresos de KOF aumentaron 4%, Brasil y Centroamérica con buenos resultados. El entorno de precios fue mucho más competitivo y por lo tanto desfavorable, en especial en México. Para Oxxo, no esperábamos menos. Siempre ha sido un fuerte catalizador en el crecimiento de los ingresos. En el trimestre se aperturaron 152 nuevas tiendas llegando a un total de 4,366. Los ingresos aumentaron 23% por el incremento en el piso de ventas y ventas mismas tiendas mayores de 9.8%. El margen operativo aumentó 10 pb a pesar de continuar invirtiendo en la infraestructura del negocio. TOP PICK 2006. Continuamos recomendando a FEMSA como una de las favoritas para el año. Lo anterior está basado en la buena perspectiva que vemos en la empresa para el año 2006. Los ingresos de la embotelladora seguirán creciendo a buen ritmo, aunque podremos ver presiones en márgenes. Para la división comercial estimamos que seguirán los crecimientos en doble dígito por el incremento tanto en piso de ventas como en ventas mismas tiendas. Y finalmente para el negocio de cerveza, la perspectiva es deslumbrante. Se consolidarán los crecimientos en los volúmenes, tanto domésticos como de exportación. Además de los ingresos adicionales de Kaiser. Recomendamos COMPRA riesgo bajo, con un precio objetivo a doce meses de Ps. 122 más un dividendo de Ps. 0.88. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2