gmod3t06

Anuncio

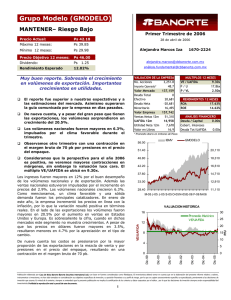

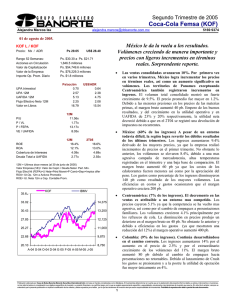

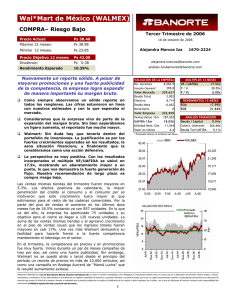

Grupo Modelo (GMODELO) COMPRA– Riesgo Bajo Precio Actual: Ps 49.95 Máximo 12 meses: Ps 52.19 Mínimo 12 meses: Ps 32.10 Precio Objetivo 12 meses: Ps 53.00 Dividendo: Ps Rendimiento Esperado 8.51% Tercer Trimestre de 2006 27 de octubre de 2006 Alejandra Marcos Iza [email protected] 1.20 aná[email protected] Muy buen reporte. Sobresale el crecimiento en volúmenes de exportación , y a pesar de la presión en la mezcla de ventas, se lograron eficiencias en el margen bruto. 1670-2224 El reporte fue superior a nuestros estimados. Nos sorprendió el crecimiento en los volúmenes de exportación. Es el tercer trimestre consecutivo con expansión en el margen operativo. Los volúmenes domésticos fueron mayores en 4%, a pesar de un clima desfavorable. Los volúmenes de exportación crecieron 15%. VALUACION DE LA EMPRESA No. Acciones 3,251.8 Importe Operado* 61.9 Valor Mercado 162,425 Deuda Total 0 Efectivo 21,428 Deuda Neta -21,428 Minoritario 16,885 Valor Empresa 189,881 Ventas Netas 12m 54,730 UAFIDA 12m 18,585 Utilidad Neta 12m 8,290 Valor en Libros 17.3 MULTIPLOS 12 MESES VE / UAFIDA 10.22x P/U 19.59x P / VL 2.90x RENDIMIENTOS 12 MESES ROA 18.97% ROE 15.32% ANALISIS FINANCIERO Deuda / Capital 0.00x Cobert. Intereses ######## Deuda Tot/UAFIDA 0.00x * Promedio diario en millones de Pesos A pesar del mayor peso en las exportaciones, se logra una eficiencia de 130 pb en el margen bruto. La perspectiva es positiva. Estimamos un crecimiento en los ingresos y en la utilidades. Sin embargo creemos que la valuación es justa. Al incorporar los resultados el múltiplo VE/UAFIDA se ubicó en 10.2x, y aunque muestra un abaratamiento de 0.8x, consideramos que el incremento en el precio de la acción derivará únicamente de la mayor generación de flujo. 51.72 24,256 47.33 22,200 42.95 20,144 38.57 18,088 34.18 16,032 Es el tercer trimestre consecutivo que Modelo sorprende al mercado. Los ingresos fueron mayores en 9.5% por el buen comportamiento de los volúmenes tanto nacionales como de exportación. Sin embargo el precio por hectolitro doméstico disminuyó 0.7% por un cambio en la mezcla de ventas. Para el precio de exportación, éste resultó mayor en 0.9%. Realmente nos gustó el comportamiento de los volúmenes nacionales, ya que en el trimestre el clima fue desfavorable al presentarse fuertes lluvias. Pero lo que más nos gustó del reporte fue el crecimiento de los volúmenes de exportación. Lo anterior a pesar de que se veía cierta dificultad en el suministro de las botellas. 29.80 13,976 IBMV 56.10 O-05 E-06 A-06 GMODELO J-06 S-06 La parte de los costos estuvo beneficiada por un controlado costo en el vidrio y mayores eficiencias en los mismos. El margen bruto fue mayor en 130 pb y se ubicó en 54.1%. El margen operativo también fue mayor en 130 pb, y aunque la expansión pudo haber sido mayor, se destinó una fuerte cantidad de recursos a gastos de publicidad, para apoyar las nuevas presentaciones lanzadas durante el trimestre. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Grupo Modelo (GMODELO) COMPRA– Riesgo Bajo Tercer Trimestre de 2006 Precio Actual: Ps 49.95 Máximo 12 meses: Ps 52.19 Mínimo 12 meses: Ps 32.10 Precio Objetivo 12 meses: Ps 53.00 Dividendo: Ps Rendimiento Esperado 8.51% RESULTADOS TRIMESTRALES 27 de octubre de 2006 Alejandra Marcos Iza [email protected] 1.20 aná[email protected] 3T06 3T05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 14,272 7,719 3,619 4,100 134 4,563 1,523 0 0 709 2,331 0.72 4,808 13,029 6,875 3,316 3,558 -258 3,915 1,357 0 0 594 1,964 0.60 4,216 MARGENES 3T06 3T05 ∆ 2T06 (millones de pesos al 30 de Sep de 2006) 9.5% 12.3% 9.1% 15.2% #N/A 16.5% 12.2% #N/A #N/A 19.3% 18.7% 14.1% 15,373 8,602 3,681 4,921 -675 5,331 1,877 0 0 805 2,650 0.81 5,624 2T06 Margen Bruto 54.1% 52.8% 56.0% Margen UAFIDA 33.7% 32.4% 36.6% Margen Operativo 28.7% 27.3% 32.0% Margen Neto 16.3% 15.1% 17.2% RESUMEN DEL BALANCE 1670-2224 Sep-06 Sep-05 Jun-06 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido y Otros 86,219 33,050 21,428 3,620 6,025 4,292 46,723 2,154 80,438 28,203 17,452 2,685 6,080 3,871 46,463 1,902 83,431 30,613 19,318 3,129 5,923 4,200 46,486 2,132 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 13,233 5,452 0 0 0 0 7,781 12,742 4,601 0 0 0 0 8,141 13,093 5,047 0 0 0 0 8,046 Capital Contable Capital Minoritario Capital Mayoritario 72,987 16,885 56,102 67,697 15,595 52,102 70,338 16,267 54,072 (millones de pesos al 30 de Sep de 2006) Creemos que en éste trimestre la ganadora del sector de bebidas fue Modelo. Lo anterior con base en los sólidos crecimientos en volúmenes, en ingresos y en utilidades, además como lo mencionamos anteriormente, nos gusta la consistencia y solidez de crecimiento en los márgenes. La perspectiva es positiva. Hacia delante veremos una consolidación en los volúmenes, en especial los nacionales. Creemos que el cuarto trimestre la empresa continuará beneficiándose del crecimiento en los volúmenes nacionales. Para los volúmenes de exportación se espera que ya no se tenga la presión de la botella, por lo que consideramos veremos crecimientos de doble dígito en esta división. Hay que recordar que en el primer trimestre del próximo año, entrará en operacion la asociación entre Modelo y Constellation Brands que esperamos que traiga varios beneficios, entre los que destacan: un aumento en las ventas de exportación para el 2007. Esto estaría apoyado por un incremento de US $ 0.25 en el precio por caja a todo el territorio de Estados Unidos, por lo tanto el margen bruto aumentará alrededor de 150 pb para el 2007. Además el control de gastos se traducirá también en una expansión en el margen operativo. Nuestra recomendación es de COMPRA riesgo bajo con un precio objetivo de Ps. 53 más un dividendo de Ps. 1.20. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2