Kof1t06

Anuncio

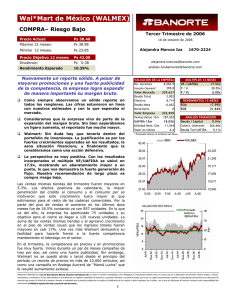

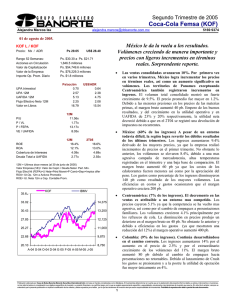

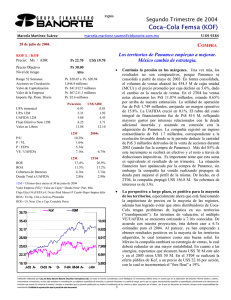

Coca-Cola Femsa (KOF) Riesgo Alto Primer Trimestre de 2006 aná[email protected] Empero del difícil entorno en costos en las regiones de Panamco, los márgenes se mantuvieron sin cambios. A pesar de que la perspectiva es positiva, consideramos que el múltiplo VE/UAFIDA se encuentra en niveles altos. Al incorporar los resultados se ubicó en 8.46x. En México sorprenden los volúmenes desplazados. Los ingresos de este territorios fueron mayores en 7.1%, sin embargo, el precio promedio por caja disminuyó 1%, por el aumento en los volúmenes de agua de garrafón y refrescos Mundet que tienen menores precios. El margen bruto aumentó 120 pb por el menor costo del PET y de los edulcorantes. La utilidad operativa fue mayor en 13.5% y el margen mostró una expansión de 110 pb por los menores costos. Para Centroamérica la buena noticia provino del incremento en volúmenes del 6.9% de donde se originó el crecimiento en ingresos. Como sabemos el fuerte entorno competitivo provoca las presiones en los precios. En esta región existieron aumentos en costos en especial el precio del empaque, por las mayores presentaciones no retornables. La utilidad bruta fue mayor en 1.3%. En Colombia el crecimiento en ingresos es atribuible únicamente a mayores precios, ya que los volúmenes permanecieron sin cambios. En este territorio, también existieron presiones en los costos en especial el PET. El margen operativo aumentó 80 pb por disminuciones en el gasto del flete. RENDIMIENTOS 12 MESES ROA 12.87% ROE 14.61% ANALISIS FINANCIERO Deuda / Capital 0.57x Cobert. Intereses 4.34x Deuda Tot/UAFIDA 1.99x * Promedio diario en millones de Pesos IBMV 44.10 KOF 21,923 40.47 20,117 36.83 18,311 33.20 16,505 29.57 14,699 25.93 12,893 22.30 11,087 A-05 J-05 J-05 S-05 O-05 N-05 E-06 F-06 M-06 VALUACION HISTORICA Promedio Histórico VE/UAFIDA 14 12 30 25 10 20 8 15 6 10 4 2 5 0 0 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 P/U El volumen total de ventas sin incluir cerveza fue mayor en 6.4%. Además a nivel consolidado existió una ligera mejora en precios. MULTIPLOS 12 MESES VE / UAFIDA 8.46x P/U 13.96x P / VL 1.94x Dic-05 Los ingresos aumentaron casi 8%, impulsados en su mayor parte por las ventas de México y Brasil. Los resultados fueron superiores a nuestras expectativas. VALUACION DE LA EMPRESA No. Acciones 1,846.5 2.8 Importe Operado* Valor Mercado 67,214 Deuda Total 20,432 Efectivo 3,007 Deuda Neta 17,424 Minoritario 1,111 Valor Empresa 86,789 Ventas Netas 12m 51,570 UAFIDA 12m 10,263 Utilidad Neta 12m 4,814 Valor en Libros 18.8 VE/UAFIDA Sorprendente el crecimiento en ingresos. México y Brasil: territorios ganadores. Difícil entorno en costos. Jun-05 38.93% Dic-04 Rendimiento últimos 12M [email protected] 0.37 Jun-04 Ps Dic-03 Dividendo: Dic-02 Ps 26.20 1670–2224 Jun-03 Precio al 27/04/2005: Alejandra Marcos Iza Dic-01 Ps 24.37 Jun-02 Mínimo 12 meses: 27 de abril de 2006 Jun-01 Ps 37.29 Dic-00 Máximo 12 meses: Jun-00 Ps 36.40 Dic-99 Precio Actual: Coca-Cola Femsa (KOF) Riesgo Alto Primer Trimestre de 2006 Precio Actual: Ps 36.40 Máximo 12 meses: Ps 37.29 Mínimo 12 meses: Ps 24.37 Precio al 27/04/2005: Ps 26.20 Dividendo: Ps Rendimiento últimos 12M 38.93% RESULTADOS TRIMESTRALES 27 de abril de 2006 Alejandra Marcos Iza [email protected] 0.37 aná[email protected] 1T06 1T05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 12,765 6,123 4,188 1,936 479 1,476 531 0 0 36 909 0.49 2,591 11,828 5,696 3,901 1,794 304 1,360 615 0 0 24 721 0.39 2,404 MARGENES 1T06 1T05 ∆ 4T05 (millones de pesos al 31 de marzo de 2006) 7.9% 7.5% 7.3% 7.9% 57.5% 8.5% -13.7% #N/A #N/A 51.3% 26.1% 7.8% 13,221 6,552 4,081 2,471 191 2,299 772 0 0 87 1,441 0.78 2,831 48.0% 48.2% 49.6% Margen UAFIDA 20.3% 20.3% 21.4% Margen Operativo 15.2% 15.2% 18.7% 7.1% 6.1% 10.9% RESUMEN DEL BALANCE Mar-06 Mar-05 Dic-05 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 69,050 8,259 3,007 1,978 2,331 449 18,804 40,252 69,292 9,897 3,506 1,849 2,614 449 19,439 39,192 67,728 7,485 1,975 2,545 2,187 445 18,716 41,047 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 33,232 12,811 4,658 15,774 15,774 0 4,647 0 35,818 1,111 34,707 37,206 10,840 3,147 22,471 22,471 0 3,895 0 32,086 876 31,210 32,699 12,203 4,735 15,809 15,809 1,002 3,685 0 35,029 967 34,062 (millones de pesos al 31 de marzo de 2006) Capital Contable Capital Minoritario Capital Mayoritario De nueva cuenta las operaciones en Venezuela fueron mayores en 8.2% por el incremento en precios del 6.4%. Lo anterior fue originado por los aumentos en precios implementados en el trimestre. El volumen total fue mayor en 1.5%. Las presiones en el PET deterioraron el margen bruto en 330 pb. El margen operativo también se vio presionado por incrementos salariales. El alto nivel de inflación en Argentina en los últimos doce meses ocasionó que los precios se deterioran en 4.3%. Lo anterior no obstante, que la empresa los elevó durante el 2005. El volumen total aumentó 4.8%. El margen bruto obtuvo una expansión por los menores costos de materias primas. 4T05 Margen Bruto Margen Neto 1670–2224 Los resultados de Brasil incluyen los ingresos de Kaiser, pero no están incluidos en los volúmenes y los precios. Excelente el crecimiento en ingresos de 24.8%, al excluir las operaciones de cerveza las ventas netas fueron mayores en 13.2% El precio promedio por caja aumentó 3.7% por el incremento en precios llevado a cabo en el cuarto trimestre del 2005. El volumen de ventas nuevamente sorprendiendo con un crecimiento del 9.2%. El margen bruto disminuyó 280 pb y el margen operativo en 50 por los gastos de las ventas de cerveza. La perspectiva es positiva. La tendencia de crecimiento en los ingresos continuará en el año. Esperamos que los precios se mantengan positivos en términos reales . Sin embargo, los costos del PET y del azúcar al alza en los territorios de Panamco, por lo que podríamos ver márgenes más presionados. El múltiplo cotiza a 8.46x, que creemos luce caro. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2