Deducción del IRNR en el IRAE

Anuncio

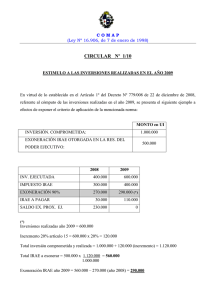

Deducción del IRNR en el IRAE Recientemente fueron publicadas las Consultas de DGI Nos 5.360 y 5.494 referentes a la deducibilidad en el IRAE de las retenciones de IRNR. Por Cr. Aldo Zignago ([email protected]) Consulta planteada Las mencionadas consultas hacen referencia al tratamiento frente al IRAE de los gastos/costos por concepto de retención de IRNR que asumen los contribuyentes de IRAE cuando pagan o acreditan rentas gravadas por IRNR a un contribuyente de este último impuesto. De acuerdo con lo dispuesto por la normativa en la materia, la retención antes mencionada debe ser calculada aplicando el denominado “grossing up”, ya que la alícuota del impuesto se aplica a la suma del monto acreditado o pagado más la retención correspondiente, sin tomar en cuenta el IVA. Por tanto, suponiendo un servicio gravado por IRNR al 12% por valor $ 100, y que el mismo se contrate libre de impuestos, el cálculo que se debe realizar para obtener el monto que debe verterse es: ($ 100/ (1 – 12%) * 12%)= $ 13,64. Respuesta de la Administración La Administración entendió que el análisis debiera dividirse en dos casos: si el pago del IRNR por parte del contribuyente de IRAE constituye una liberalidad (es decir el contrato no establece nada sobre el precio del servicio ni respecto a los eventuales impuestos que puedan aplicarse) u obedece a una obligación contractual. En el primer caso no sería deducible en la liquidación de IRAE, siguiendo la posición de las Consultas Nos 886 y 4.413, dado que no cumpliría con el principio general de deducibilidad de gastos establecido en la normativa del IRAE, entendiéndose un gasto/costo no necesario para obtener y conservar la renta gravada. En el segundo caso, la Administración entiende que existe una obligación real, siendo el gasto/costo necesario para obtener y conservar la renta gravada. Por tanto, se deberían analizar los demás del criterio general de deducibilidad de gastos a efectos de determinar la misma, es decir que se encuentre debidamente documentado, se haya devengado en el ejercicio y que constituya para la contraparte renta gravada. En particular, en lo que tiene que ver con el importe correspondiente al IRNR, la DGI señala que adquiere particular importancia el tratamiento que para la contraparte tienen los $ 13,64. En caso que el No Residente haya considerado en su país de Residencia como renta gravada únicamente los $ 100, se podrá deducir en la liquidación de IRAE la proporción de 12/25 de los $ 13,64, de lo contrario si él no residente considero como renta gravada $ 113,64, dicho importe $13,64 será deducible en su totalidad siempre y cuando se cumplan con los demás extremos exigidos por la Ley (Certificado acreditando la tasa del exterior, en caso que DGI lo requiera Resolución DGI N° 869/009 o incluso en caso de existir convenio vigente, información al Estado del exterior). Adicionalmente, las consultas aclaran que la excepción prevista en el apartado H) del artículo 22 del Título 4 del Texto Ordenado de 1996 “… Excepciones del principio general:.. H) Tributos, con excepción de los dispuestos por el literal F) del artículo 24 de este Título y prestaciones coactivas a personas públicas no estatales…”, no aplica en el caso expuesto dado que no son tributos propios del contribuyente. Nuestra Opinión Entendemos que la deducibilidad o no del impuesto ajeno como gasto propio depende de que la prestación gravada por el impuesto sea en sí misma un gasto deducible. La absorción del costo tributario por parte del prestatario –como de cualquier otro costo propio del prestador- no puede verse sino como una mayor retribución abonada al prestador . Por tanto compartimos en parte la nueva posición de la Administración, dado que entendemos que en cualquier caso, la absorción del tributo por el prestatario no puede reputarse como liberalidad y, por ende, debería ser deducible aunque no medie una estipulación contractual. Encastre DGI admite en algunos casos la deducción del IRNR Claves Gasto/Costo – Las retenciones de IRNR representan un gasto/costo cuando se contratan servicios con no residentes libres de impuestos. Antes – La DGI sostenía que el IRNR soportado por los contribuyentes de IRAE se trataba de una liberalidad y por tanto no deducible. Ahora – La Administración flexibilizó su criterio respecto a la deducción del IRNR de cargo de los contribuyentes de IRAE.