Descargar - rueda abadi pereira

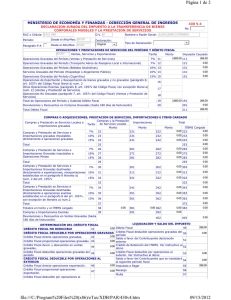

Anuncio

TRATAMIENTO DE LAS DIFERENCIAS DE CAMBIO EN EL IMPUESTO A LA RENTA Escribe: Cra. Leticia Nicola (*) La evolución decreciente del tipo de cambio del dólar en los últimos años obliga a replantearse el tratamiento fiscal de las diferencias de cambio (DC) generadas en el ejercicio a los efectos de la liquidación del Impuesto a las Rentas de la Industria y Comercio (IRIC) y del Impuesto a las Rentas Agropecuarias (IRA), así como en el Impuesto a las Rentas de las Actividades Económicas (IRAE) hacia el futuro. Habitualmente las DC generadas, en escenarios de tipo de cambio creciente del dólar (principal moneda extranjera de utilización en el país), eran positivas cuando provenían de activos y negativas cuando lo hacían de pasivos, determinando, respectivamente, ganancias y pérdidas por tal concepto. Sin embargo, el decrecimiento del tipo de cambio de dicha moneda invierte esta situación de tal modo que los activos y pasivos pueden llegar a generar, respectivamente, pérdidas y ganancias por DC, que denominaremos como “DC de signo contrario” y cuyo tratamiento nos proponemos analizar en esta nota. Previo a ello, conviene destacar que el tratamiento tributario general de las diferencias de cambio está establecido en el artículo 578 de la Ley 17.276 posteriormente reglamentado por el decreto 49/001, que establece que los contribuyentes del IRIC y del IRA pueden deducir los gastos directa y exclusivamente afectados a actividades, bienes o derechos que originen rentas gravadas. Se establece asimismo que los gastos financieros no pueden deducirse en forma directa sino que será necesario aplicar el coeficiente que surge del promedio de los activos generadores de rentas gravadas (AGRG) sobre el promedio del total de activo valuado según normas fiscales. Es decir, que una vez aplicado este coeficiente a las DC generadas y determinada la porción que proviene de AGRG, ésta es íntegramente deducible. Entrando específicamente al caso de las “DC de signo contrario”, un primer aspecto a analizar consiste en definir si el tratamiento fiscal, debe Rueda, Abadi & Pereira © 2007 – Todos los derechos reservados 1 determinarse en base a considerarlas como un resultado independiente o como un resultado corrector o regularizador de aquellos otros que, hacia el pasado y quizás hacia el futuro, se verifiquen con el signo adecuado o esperable. La respuesta a dicha interrogante depende, en definitiva, de evaluar si la sobrevaluación que registra el peso con respecto al dólar en los últimos tiempos es normal y estable o si la misma es transitoria y atípica, respectivamente. Entendemos que una y otra postura tiene consecuencias diferentes a la hora de determinar el tratamiento de tales “DC de signo contrario”. En particular, la segunda postura, por la cual, en principio, nos inclinamos, conduce a proponer para tales DC un tratamiento simétrico y de signo contrario al que tendría el caso del tipo de cambio creciente. No obstante ello, en el siguiente cuadro intentaremos resumir el tratamiento que correspondería atribuir a tales DC considerando también las normas dictadas al respecto y los posibles criterios fiscales al respecto, conforme a cada tipo de activo, pasivo y si la DC es positiva o negativa: DIFERENCIA DE CAMBIO PROVENIENTE DE: POSITIVA NEGATIVA Activo Generador de Renta Gravada (AGRG) Gravada Deducible íntegramente Activo Generador de Renta No Gravada, excepto proveniente de Deudores por Exportaciones gravadas (AGRNG) No gravada; se le deben imputar gastos de administración y financieros No deducible (1) Deudores por Exportaciones gravadas No gravada; solo se le deben imputar gastos de administración Deducible íntegramente (2) Gravada (3) Junto a los intereses perdidos resultan deducibles en la proporción que AGRG + Ds. por Exportaciones gravadas representan en el activo fiscal total Pasivos Rueda, Abadi & Pereira © 2007 – Todos los derechos reservados 2 (1) En aplicación de un criterio simétrico al caso de tipo de cambio (TC) creciente, podría plantearse la pertinencia de hacer incidir este resultado en la imputación de gastos administrativos y financieros, paliativamente en base a cifras de este ejercicio. (2) Este tratamiento está regulado por el decreto 409/05 y como se aprecia, el mismo constituiría una alteración del criterio de simetría aludido, priorizando, tal como el mismo lo manifiesta, la adopción de medidas “…que coadyuven a mejorar las condiciones de competitividad del sector exportador”. (3) En aplicación de un criterio simétrico al caso de TC creciente, podría plantearse gravar estas DC únicamente en la proporción que los AGRG + Ds. por exportaciones gravadas representan en el activo fiscal total Situación ante el IRAE Aún cuando el IRAE resulta aplicable únicamente para ejercicios iniciados a partir del 1/7/07, conviene destacar que el mismo no presenta cambios respecto al tratamiento de las DC que ha sido descrito. Lo establecido por el artículo 578 de la Ley 17.276 ha sido recogido por el artículo 25 del actual Título 4 y por el inciso primero del artículo 62 del decreto 150/007. En tanto que el tratamiento particular de la DC generada por deudores por exportación ha sido recogido en el artículo 61 del decreto 150/007. Envíe sus consultas al e-mail: [email protected] (*) Integrante del Departamento Tributario del Estudio Rueda, Abadi & Pereira Rueda, Abadi & Pereira © 2007 – Todos los derechos reservados 3