Aplicación práctica de la prorrata en la utilización del Crédito Fiscal

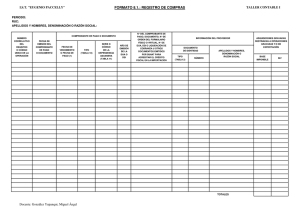

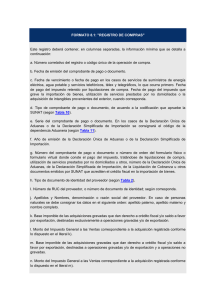

Anuncio

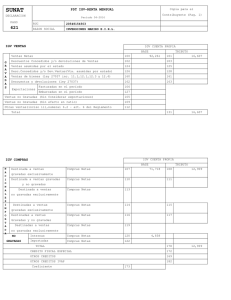

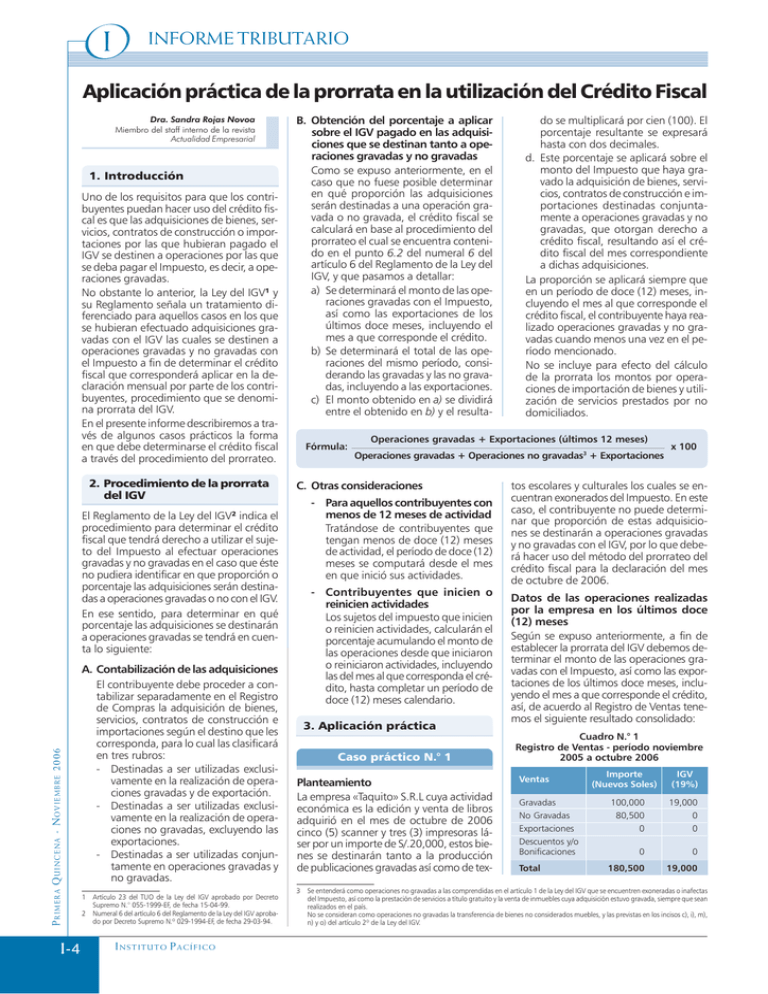

I INFORME TRIBUTARIO Aplicación práctica de la prorrata en la utilización del Crédito Fiscal Dra. Sandra Rojas Novoa Miembro del staff interno de la revista Actualidad Empresarial 1. Introducción Uno de los requisitos para que los contribuyentes puedan hacer uso del crédito fiscal es que las adquisiciones de bienes, servicios, contratos de construcción o importaciones por las que hubieran pagado el IGV se destinen a operaciones por las que se deba pagar el Impuesto, es decir, a operaciones gravadas. No obstante lo anterior, la Ley del IGV1 y su Reglamento señala un tratamiento diferenciado para aquellos casos en los que se hubieran efectuado adquisiciones gravadas con el IGV las cuales se destinen a operaciones gravadas y no gravadas con el Impuesto a fin de determinar el crédito fiscal que corresponderá aplicar en la declaración mensual por parte de los contribuyentes, procedimiento que se denomina prorrata del IGV. En el presente informe describiremos a través de algunos casos prácticos la forma en que debe determinarse el crédito fiscal a través del procedimiento del prorrateo. 2. Procedimiento de la prorrata del IGV PRIMERA QUINCENA - NOVIEMBRE 2006 El Reglamento de la Ley del IGV2 indica el procedimiento para determinar el crédito fiscal que tendrá derecho a utilizar el sujeto del Impuesto al efectuar operaciones gravadas y no gravadas en el caso que éste no pudiera identificar en que proporción o porcentaje las adquisiciones serán destinadas a operaciones gravadas o no con el IGV. En ese sentido, para determinar en qué porcentaje las adquisiciones se destinarán a operaciones gravadas se tendrá en cuenta lo siguiente: I-4 A. Contabilización de las adquisiciones El contribuyente debe proceder a contabilizar separadamente en el Registro de Compras la adquisición de bienes, servicios, contratos de construcción e importaciones según el destino que les corresponda, para lo cual las clasificará en tres rubros: - Destinadas a ser utilizadas exclusivamente en la realización de operaciones gravadas y de exportación. - Destinadas a ser utilizadas exclusivamente en la realización de operaciones no gravadas, excluyendo las exportaciones. - Destinadas a ser utilizadas conjuntamente en operaciones gravadas y no gravadas. 1 Artículo 23 del TUO de la Ley del IGV aprobado por Decreto Supremo N.° 055-1999-EF, de fecha 15-04-99. 2 Numeral 6 del artículo 6 del Reglamento de la Ley del IGV aprobado por Decreto Supremo N.º 029-1994-EF, de fecha 29-03-94. INSTITUTO PACÍFICO B. Obtención del porcentaje a aplicar sobre el IGV pagado en las adquisiciones que se destinan tanto a operaciones gravadas y no gravadas Como se expuso anteriormente, en el caso que no fuese posible determinar en qué proporción las adquisiciones serán destinadas a una operación gravada o no gravada, el crédito fiscal se calculará en base al procedimiento del prorrateo el cual se encuentra contenido en el punto 6.2 del numeral 6 del artículo 6 del Reglamento de la Ley del IGV, y que pasamos a detallar: a) Se determinará el monto de las operaciones gravadas con el Impuesto, así como las exportaciones de los últimos doce meses, incluyendo el mes a que corresponde el crédito. b) Se determinará el total de las operaciones del mismo período, considerando las gravadas y las no gravadas, incluyendo a las exportaciones. c) El monto obtenido en a) se dividirá entre el obtenido en b) y el resultaFórmula: do se multiplicará por cien (100). El porcentaje resultante se expresará hasta con dos decimales. d. Este porcentaje se aplicará sobre el monto del Impuesto que haya gravado la adquisición de bienes, servicios, contratos de construcción e importaciones destinadas conjuntamente a operaciones gravadas y no gravadas, que otorgan derecho a crédito fiscal, resultando así el crédito fiscal del mes correspondiente a dichas adquisiciones. La proporción se aplicará siempre que en un período de doce (12) meses, incluyendo el mes al que corresponde el crédito fiscal, el contribuyente haya realizado operaciones gravadas y no gravadas cuando menos una vez en el período mencionado. No se incluye para efecto del cálculo de la prorrata los montos por operaciones de importación de bienes y utilización de servicios prestados por no domiciliados. Operaciones gravadas + Exportaciones (últimos 12 meses) Operaciones gravadas + Operaciones no gravadas3 + Exportaciones C. Otras consideraciones - Para aquellos contribuyentes con menos de 12 meses de actividad Tratándose de contribuyentes que tengan menos de doce (12) meses de actividad, el período de doce (12) meses se computará desde el mes en que inició sus actividades. - Contribuyentes que inicien o reinicien actividades Los sujetos del impuesto que inicien o reinicien actividades, calcularán el porcentaje acumulando el monto de las operaciones desde que iniciaron o reiniciaron actividades, incluyendo las del mes al que corresponda el crédito, hasta completar un período de doce (12) meses calendario. 3. Aplicación práctica Caso práctico N.° 1 Planteamiento La empresa «Taquito» S.R.L cuya actividad económica es la edición y venta de libros adquirió en el mes de octubre de 2006 cinco (5) scanner y tres (3) impresoras láser por un importe de S/.20,000, estos bienes se destinarán tanto a la producción de publicaciones gravadas así como de tex- x 100 tos escolares y culturales los cuales se encuentran exonerados del Impuesto. En este caso, el contribuyente no puede determinar que proporción de estas adquisiciones se destinarán a operaciones gravadas y no gravadas con el IGV, por lo que deberá hacer uso del método del prorrateo del crédito fiscal para la declaración del mes de octubre de 2006. Datos de las operaciones realizadas por la empresa en los últimos doce (12) meses Según se expuso anteriormente, a fin de establecer la prorrata del IGV debemos determinar el monto de las operaciones gravadas con el Impuesto, así como las exportaciones de los últimos doce meses, incluyendo el mes a que corresponde el crédito, así, de acuerdo al Registro de Ventas tenemos el siguiente resultado consolidado: Cuadro N.° 1 Registro de Ventas - período noviembre 2005 a octubre 2006 Ventas Gravadas No Gravadas Exportaciones Descuentos y/o Bonificaciones Total Importe (Nuevos Soles) 100,000 80,500 0 IGV (19%) 19,000 0 0 0 0 180,500 19,000 3 Se entenderá como operaciones no gravadas a las comprendidas en el artículo 1 de la Ley del IGV que se encuentren exoneradas o inafectas del Impuesto, así como la prestación de servicios a título gratuito y la venta de inmuebles cuya adquisición estuvo gravada, siempre que sean realizados en el país. No se consideran como operaciones no gravadas la transferencia de bienes no considerados muebles, y las previstas en los incisos c), i), m), n) y o) del artículo 2º de la Ley del IGV. I ÁREA TRIBUTARIA Fórmula: operaciones no gravadas exclusivamente, no dan derecho a su aplicación como crédito fiscal, sino que vendría a formar parte del costo o gasto según sea el caso4. Cuadro N.° 2 Registro de Compras – octubre 2006 Importe IGV (N. Soles) (19%) Compras Compras destinadas a operaciones gravadas Compras destinadas a operaciones no gravadas Compras destinadas a ventas gravadas y no gravadas (-) Descuentos y Bonificaciones obtenidos sobre compras gravadas Total 1,200 5,500 20,000 3,800 0 0 26,700 4,028 Operaciones gravadas + Operaciones no gravadas + Exportaciones 100,000 x 100 = 100,000 180,500 x 100 x 100 = 55.40% El porcentaje que obtuvimos se aplicará sobre el monto del IGV que haya gravado las adquisiciones destinadas conjuntamente a operaciones gravadas y no gravadas, que otorgan derecho a crédito fiscal, resultando así el crédito fiscal del mes de octubre. Conforme al detalle del Registro de Compras del mes octubre de 2006 (Ver cuadro N.º 2) el crédito fiscal proporcional se halla de la siguiente manera: nadas a las operaciones gravadas, se le debe adicionar el crédito fiscal resultante del cálculo proporcional realizado a las adquisiciones destinadas conjuntamente a operaciones gravadas y no gravadas. S/. 3,800 x 55.40% = S/. 2,105.2 = S/. 2,105 Planteamiento La empresa «Lorenzo» S.A.C. cuya actividad económica principal es la venta en el país y la exportación de alimento para mascotas y semillas para la siembra, ha adquirido en el mes de octubre de 2006 un lote de bolsas y cajas de cartón por un importe total de S/. 15.000, las cuales distribuirá para el empaque de sus productos, tanto para la venta en el país como para la exportación de los mismos. Por tanto, la empresa tendrá derecho a usar como crédito fiscal la suma de S/. 2,105. En cuanto a la diferencia de S/. 1,695 (proveniente del IGV pagado en las adquisiciones destinadas a operaciones gravadas y no gravadas que no se pudo usar como crédito) se podrá aplicar como costo contra el Impuesto a la Renta.5 Determinación del crédito fiscal del mes octubre 2006 Al monto que resultó de la suma del impuesto pagado en las adquisiciones desti4 De acuerdo con lo expuesto, si se trata de compra de bienes que pasarán a formar parte del activo de la empresa el IGV pagado será parte del costo del bien, en cambio, si se trata de otras adquisiciones como por ejemplo, el pago por servicios públicos, administrativos, etc, el IGV que no se pueda aplicar como crédito fiscal pasará a formar parte del gasto. 5 Según interpretación contrario sensu de lo indicado en el artículo 69 de la Ley del IGV, si no se tuvo derecho a aplicar el IGV como crédito fiscal el mismo constituiría costo o gasto para el Impuesto a la Renta. Cuadro N.º 3 Registro de Ventas IGV (19%) Gravadas No Gravadas Exportaciones Descuentos y Bonificaciones realizados sobre ventas gravadas 50,000 12,000 150,000 9,500 0 0 (250) (47.5) Total 211,750 9,452.5 Datos de las adquisiciones del período octubre 2006: Según se aprecia del Registro de Compras la empresa efectuó las siguientes adquisiciones en el mes de octubre, las cuales ha clasificado según el destino de las mismas en: Cuadro N.º 4 Registro de Compras – Octubre 2006 Ventas S/. 228 + S/. 2,105= S/. 2,333 crédito fiscal del mes octubre 2006 Compras destinadas a operaciones gravadas Compras destinadas a operaciones no grav. Compras destinadas a ventas gravadas y no gravadas (-) Descuentos y Bonificaciones obtenidos sobre compras gravadas Caso práctico N.° 2 Fórmula: Importe (N. Soles) Ventas Aplicación de la prorrata Con los datos anteriores podemos establecer el porcentaje para el uso del crédito fiscal, así tenemos: Operaciones gravadas + Exportaciones (últimos 12 meses) 100,000+80,500 228 Téngase en cuenta que la venta en el país de alimento para mascotas es una operación gravada con el Impuesto, en tanto que la venta de semillas para siembra constituye una operación exonerada del IGV. El contribuyente desea determinar en qué porcentaje podrá aplicar el IGV pagado por las adquisiciones efectuadas que destinará tanto a las ventas gravadas, ventas no gravadas, así como a la exportación de los bienes, para lo cual nos proporciona los siguientes datos: Datos de las operaciones realizadas por la empresa en los últimos doce (12) meses (noviembre 2005 a octubre 2006): Total Importe (N. Soles) IGV (19%) 700 133 0 0 15,000 2,850 0 0 15,700 2,983 Aplicación de la prorrata: Con los datos anteriores podemos establecer el porcentaje para el uso del crédito fiscal, así tenemos: Operaciones gravadas + Exportaciones (últimos 12 meses) Operaciones gravadas + Operaciones no gravadas + Exportaciones 50,000+150,000 50,000 (-250) +12,000+150,000 x 100 = El porcentaje obtenido se aplicará sobre el monto del Impuesto que haya gravado la adquisición de bienes destinadas conjuntamente a operaciones gravadas y no gra- 200,000 211,750 x 100 x 100 = 94.45% vadas, que otorgan derecho a crédito fiscal, resultando así el crédito fiscal del mes octubre 2006. A C T U A L I D A D E M P R E S A R I A L | N.° 122 PRIMERA QUINCENA - NOVIEMBRE 2006 Datos de las adquisiciones del período octubre 2006 Según se aprecia del Registro de Compras la empresa efectuó las siguientes adquisiciones en el mes de octubre, las cuales ha clasificado según el destino de las mismas en: - Aquéllas destinadas a ser utilizadas exclusivamente en la realización de operaciones gravadas y de exportación. - Las destinadas a ser utilizadas exclusivamente en la realización de operaciones no gravadas, excluyendo las exportaciones. - Aquellas destinadas a ser utilizadas conjuntamente en operaciones gravadas y no gravadas. Esta clasificación tiene como objetivo la obtención del porcentaje del IGV que se podrá aplicar como crédito en aquellas compras destinadas tanto a operaciones gravadas como no gravadas, en tanto que el Impuesto pagado en las compras destinadas a operaciones gravadas se utilizará en su totalidad. En cuanto a las adquisiciones por las que se hubiera pagado el IGV destinadas a I-5 I INFORME TRIBUTARIO Conforme al detalle del Registro de Compras del mes octubre de 2006 (Ver cuadro N.º 4) el crédito fiscal proporcional se halla de la siguiente manera: Datos de las operaciones realizadas por la empresa en los últimos doce (12) meses (noviembre 2005 a octubre 2006): Gravadas No Gravadas Exportaciones Descuentos y Bonificaciones realizados sobre ventas gravadas Total (38) 912 Importe IGV (N. Soles) (19%) Compras Compras destinadas a operaciones gravadas Compras destinadas a operaciones no gravad. Compras destinadas a ventas gravadas y no gravadas (-) Descuentos y Bonificaciones obtenidos sobre compras gravadas Total 1,000 190 0 0 12,000 2,280 0 0 13,000 2,470 Aplicación de la prorrata Con los datos anteriores podemos establecer el porcentaje para el uso del crédito fiscal, así tenemos: Operaciones gravadas + Exportaciones (últimos 12 meses) 5,000 (200)+500+8,000 PRIMERA QUINCENA - NOVIEMBRE 2006 (200) 13,300 Operaciones gravadas + Operaciones no gravadas + Exportaciones 5,000+8,000 x 100 = El porcentaje obtenido se aplicará sobre el monto del Impuesto que haya gravado la adquisición de bienes destinadas conjuntamente a operaciones gravadas y no gravadas, que otorgan derecho a crédito fiscal, resultando así el crédito fiscal del mes octubre 2006. Conforme al detalle del Registro de Compras del mes octubre de 2006 (Ver cuadro N.º 6) el crédito fiscal proporcional se halla de la siguiente manera: S/. 2,280 x 97.74% = S/. 2,228.4 = S/. 2,228 INSTITUTO PACÍFICO 950 0 0 Cuadro N.° 6 Registro de Compras – Octubre 2006 Caso práctico N.° 3 I-6 5,000 500 8,000 Datos de las adquisiciones del período octubre 2006 Según se aprecia del Registro de Compras la empresa efectuó las siguientes adquisiciones en el mes de octubre, las cuales ha clasificado según el destino de las mismas en: S/. 133 + S/. 2,692 = S/. 2,825 crédito fiscal del mes octubre 2006 Fórmula: Importe IGV (N. Soles) (19%) Ventas Por tanto, la empresa tendrá derecho a usar como crédito fiscal la suma de S/. 2,692, y en cuanto a la diferencia de S/. 158 (proveniente del IGV pagado en las adquisiciones destinadas a operaciones gravadas y no gravadas que no se pudo usar como crédito fiscal) se podrá aplicar como costo contra el Impuesto a la Renta. Planteamiento La empresa «Proyectos VIP» EIRL cuya actividad económica principal es la venta en el país de productos manufacturados (operación gravada) y además realiza exportación de artesanías (operación no gravada), ha adquirido en el mes de octubre de 2006 una máquina industrial por un importe de S/. 12,000 para la elaboración de etiquetas y logotipos que utilizará en sus productos, en ese sentido, el contribuyente no puede determinar qué porcentaje de dicha adquisición será destinada a operaciones gravadas y no gravadas, por lo que debe aplicar el procedimiento del prorrateo en base a los datos que pasamos a exponer: S/. 190 + S/. 2,228= S/. 2,418 crédito fiscal del mes octubre 2006 Cuadro N.° 5 Registro de Ventas S/. 2,850 x 94.45% = S/. 2,691.8 = S/. 2,692 Determinación del crédito fiscal del mes octubre 2006 Al monto que resultó de la suma del impuesto pagado en las adquisiciones destinadas a las operaciones gravadas, se le debe adicionar el crédito fiscal resultante del cálculo proporcional realizado a las adquisiciones destinadas conjuntamente a operaciones gravadas y no gravadas. adquisiciones destinadas conjuntamente a operaciones gravadas y no gravadas. 13,000 13,300 x 100 x 100 = 97.74% Por tanto, la empresa tendrá derecho a usar como crédito fiscal la suma de S/. 2,228, y en cuanto a la diferencia de S/. 52 (proveniente del IGV pagado en las adquisiciones destinadas a operaciones gravadas y no gravadas que no se podrá aplicar como crédito fiscal) se utilizará contra el Impuesto a la Renta formando parte del costo del bien. Determinación del crédito fiscal del mes octubre 2006 Al monto que resultó de la suma del impuesto pagado en las adquisiciones destinadas a las operaciones gravadas, se le debe adicionar el crédito fiscal resultante del cálculo proporcional realizado a las Caso práctico N.° 4 Planteamiento La empresa «El Bastón Mágico» SRL produce y vende en el país artefactos electrodomésticos (operación gravada), así como procesadores, discos duros y memorias (operación no gravada)6, y en algunos meses efectúa exportaciones de piezas para ensamblado (operación no gravada). Dicha empresa en el mes de octubre de 2006 ha adquirido diversos insumos para la producción y venta tanto de los artefactos electrodomésticos como de los procesadores, discos duros y memorias por un importe ascendiente a S/. 55,000. El contribuyente requiere determinar qué porcentaje de dicha adquisición podrá ser utilizado como crédito fiscal, dado que no puede establecer en que proporción la compra será destinada a operaciones gravadas y no gravadas, y con ese fin nos alcanza los siguientes datos: Datos de las operaciones realizadas por la empresa en los últimos doce (12) meses (noviembre 2005 a octubre 2006): Cuadro N.° 7 Registro de Ventas Ventas Importe IGV (N. Soles) (19%) Gravadas No Gravadas Exportaciones Descuentos y Bonificaciones realizados sobre ventas gravadas 3,000 15,000 12,000 570 0 0 (0) (0) Total 30,000 570 Datos de las adquisiciones del período octubre 2006 Según se aprecia del Registro de Compras la empresa efectuó las siguientes adquisiciones en el mes de octubre, las cuales ha clasificado según el destino de las mismas en: Cuadro N.° 8 Registro de Compras – Octubre 2006 Compras Compras destinadas a operaciones gravadas Compras destinadas a operaciones no gravadas Compras destinadas a ventas gravadas y no gravadas (-) Descuentos y Bonificaciones obtenidos sobre compras gravadas Total Importe IGV (N. Soles) (19%) 0 0 0 0 55,000 10,450 0 0 55,000 10,450 6 Conforme a la Ley N.° 28827 (23-07-06) se encuentra exonerada del IGV la venta en el país e importación de procesadores, discos duros y memorias, exoneración que rige desde el 23-07-06 hasta por el plazo de tres años. ÁREA TRIBUTARIA Aplicación de la prorrata Con los datos anteriores estableceremos el porcentaje para el uso del crédito fiscal, así tenemos: Fórmula: Operaciones gravadas + Exportaciones (últimos 12 meses) Operaciones gravadas + Operaciones no gravadas + Exportaciones 3,000+ 12,000 3,000+ 15,000+12,000 x 100 = El porcentaje obtenido se aplicará sobre el monto del Impuesto que haya gravado la adquisición de bienes destinadas conjuntamente a operaciones gravadas y no gravadas, que otorgan derecho a crédito fiscal, resultando así el crédito fiscal del mes octubre 2006. Conforme al detalle del Registro de Compras del mes octubre de 2006 (Ver cuadro N.º 8) el crédito fiscal proporcional se halla de la siguiente manera: S/. 10,450 x 50% = S/. 5, 225 Por tanto, la empresa tendrá derecho a usar como crédito fiscal la suma de S/. 5,225, y 15,000 30,000 x 100 x 100 = 50% I por la devolución por lo que debemos determinar a cuánto asciende el SFMB. Así, en el presente caso el contribuyente cuenta con un crédito fiscal de S/. 5,225 que debemos aplicar en primer lugar contra el IGV a pagar por las ventas realizadas: S/. 5,225 – S/. 570 = S/. 4,655 en cuanto a la diferencia de S/. 5, 225 (proveniente del IGV pagado en las adquisiciones destinadas a operaciones gravadas y no gravadas que no se pudo usar como crédito fiscal) formará parte del costo del bien. Determinación del saldo a favor del exportador Dado que el contribuyente realiza operaciones de exportación procederemos a determinar la existencia del Saldo a Favor Materia de Beneficio (SFMB) el cual podrá a elección del contribuyente compensarse contra otros tributos o solicitarse en devolución7, en este caso, el contribuyente ha decidido optar 7 Artículo 4 del Reglamento de Notas de Crédito Negociables, aprobado por Decreto Supremo N.° 126-94-EF (29-09-94). Las exportaciones realizadas en el mes (facturadas y embarcadas) ascienden a S/. 12,000 El beneficio establecido tiene como límite la tasa del IGV sobre las exportaciones efectivamente realizadas en el período: 12,000 x 19%= S/. 2,280 Por ende, el SFMB es de S/. 2,280 el mismo que consignará en su solicitud de devolución conforme al Procedimiento N.º 17 del TUPA de la SUNAT. La diferencia de S/ 2,375 podrá arrastrarse para el periodo siguiente o ser solicitada en devolución. A C T U A L I D A D Y A P L I C A C I Ó N P R Á C T I C A A C T U A L I D A D E M P R E S A R I A L | N.° 122 I-7