cintra3t05

Anuncio

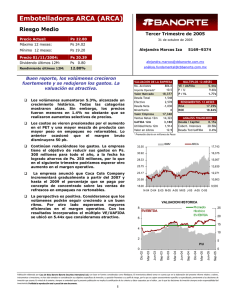

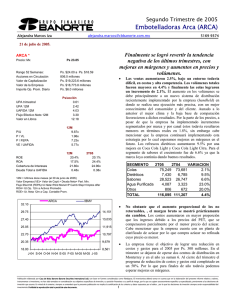

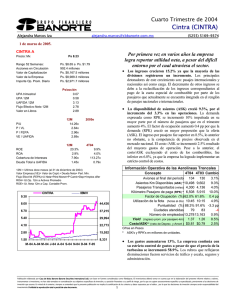

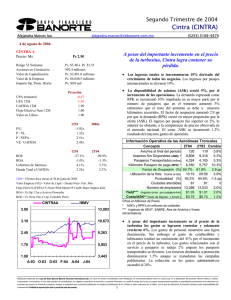

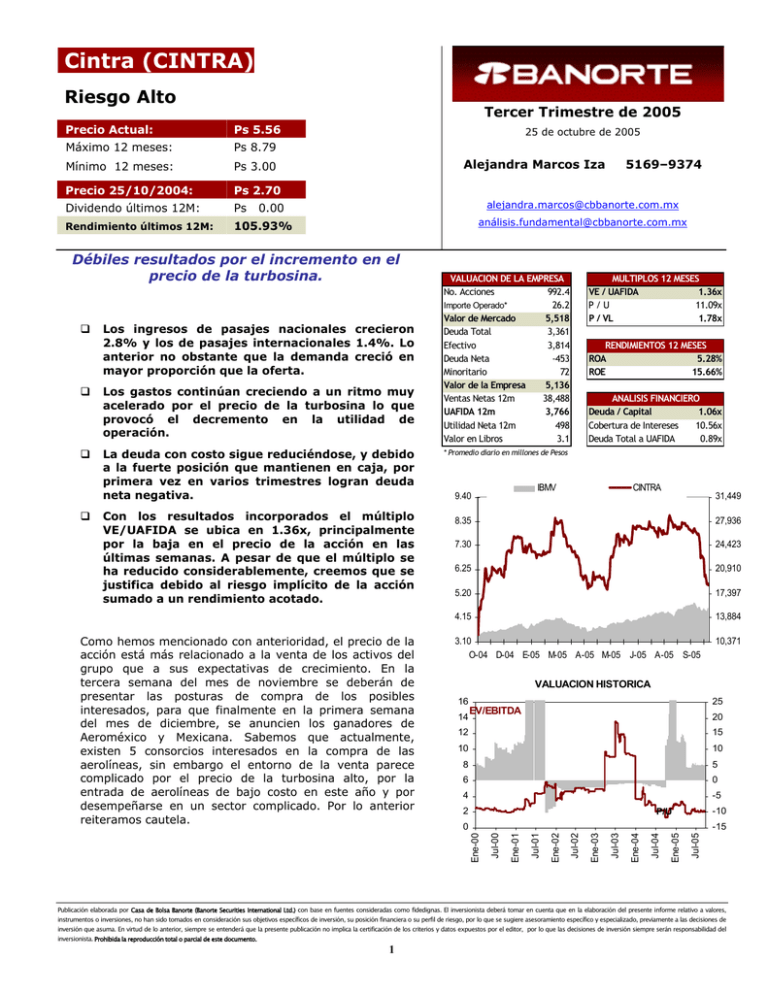

Cintra (CINTRA) Riesgo Alto Tercer Trimestre de 2005 105.93% aná[email protected] Débiles resultados por el incremento en el precio de la turbosina. Los ingresos de pasajes nacionales crecieron 2.8% y los de pasajes internacionales 1.4%. Lo anterior no obstante que la demanda creció en mayor proporción que la oferta. Los gastos continúan creciendo a un ritmo muy acelerado por el precio de la turbosina lo que provocó el decremento en la utilidad de operación. La deuda con costo sigue reduciéndose, y debido a la fuerte posición que mantienen en caja, por primera vez en varios trimestres logran deuda neta negativa. Con los resultados incorporados el múltiplo VE/UAFIDA se ubica en 1.36x, principalmente por la baja en el precio de la acción en las últimas semanas. A pesar de que el múltiplo se ha reducido considerablemente, creemos que se justifica debido al riesgo implícito de la acción sumado a un rendimiento acotado. MULTIPLOS 12 MESES VE / UAFIDA 1.36x P/U 11.09x P / VL 1.78x RENDIMIENTOS 12 MESES ROA 5.28% 15.66% ROE ANALISIS FINANCIERO Deuda / Capital 1.06x Cobertura de Intereses 10.56x Deuda Total a UAFIDA 0.89x * Promedio diario en millones de Pesos IBMV 9.40 CINTRA 31,449 8.35 27,936 7.30 24,423 6.25 20,910 5.20 17,397 4.15 13,884 3.10 O-04 D-04 E-05 M-05 A-05 M-05 J-05 A-05 S-05 10,371 VALUACION HISTORICA 16 14 25 EV/EBITDA 20 12 15 10 10 8 5 6 0 4 -5 2 -10 P/U 0 -15 Ene-00 Como hemos mencionado con anterioridad, el precio de la acción está más relacionado a la venta de los activos del grupo que a sus expectativas de crecimiento. En la tercera semana del mes de noviembre se deberán de presentar las posturas de compra de los posibles interesados, para que finalmente en la primera semana del mes de diciembre, se anuncien los ganadores de Aeroméxico y Mexicana. Sabemos que actualmente, existen 5 consorcios interesados en la compra de las aerolíneas, sin embargo el entorno de la venta parece complicado por el precio de la turbosina alto, por la entrada de aerolíneas de bajo costo en este año y por desempeñarse en un sector complicado. Por lo anterior reiteramos cautela. VALUACION DE LA EMPRESA No. Acciones 992.4 26.2 Importe Operado* Valor de Mercado 5,518 Deuda Total 3,361 Efectivo 3,814 Deuda Neta -453 Minoritario 72 Valor de la Empresa 5,136 Ventas Netas 12m 38,488 UAFIDA 12m 3,766 Utilidad Neta 12m 498 Valor en Libros 3.1 Jul-05 Rendimiento últimos 12M: [email protected] 0.00 Ene-05 Ps Jul-04 Dividendo últimos 12M: Ene-04 Ps 2.70 5169–9374 Jul-03 Precio 25/10/2004: Alejandra Marcos Iza Ene-03 Ps 3.00 Jul-02 Mínimo 12 meses: 25 de octubre de 2005 Ene-02 Ps 8.79 Jul-01 Máximo 12 meses: Ene-01 Ps 5.56 Jul-00 Precio Actual: Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Cintra (CINTRA) Riesgo Alto Tercer Trimestre de 2005 Precio Actual: Ps 5.56 Máximo 12 meses: Ps 8.79 Mínimo 12 meses: Ps 3.00 Precio 25/10/2004: Ps 2.70 Dividendo últimos 12M: Ps Rendimiento últimos 12M: 105.93% RESULTADOS TRIMESTRALES 25 de octubre de 2005 Alejandra Marcos Iza [email protected] 0.00 3T05 5169–9374 aná[email protected] 3T04 ∆ 2T05 (m illones de pesos al 30 de septiem bre de 2005) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiam iento Resultado Antes de Im puestos Im puestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 10,493 10,493 9,737 755 12 493 121 0 10 5 358 0.36 1,316 MARGENES M argen Bruto 10,383 10,383 9,459 924 -76 890 75 0 -740 28 1,526 1.54 1,567 1.1% 1.1% 2.9% -18.3% #N/A -44.6% 60.0% #N/A #N/A -82.5% -76.5% 3T05 3T04 -16.0% 9,356 9,356 9,275 81 48 -220 118 0 -21 -19 -298 -0.30 818 2T05 100.0% 100.0% 100.0% 12.5% 15.1% 8.7% M argen Operativo 7.2% 8.9% 0.9% M argen Neto 3.4% 14.7% -3.2% M argen UAFIDA RESUMEN DEL BALANCE Sep-05 Jun-05 Sep-04 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inm uebles, Planta y Equipo Activo Diferido 18,946 7,241 3,814 1,952 636 118 6,120 1,562 19,721 7,321 4,012 1,942 667 118 6,309 1,907 20,564 7,170 3,577 2,005 865 120 7,623 2,435 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 15,769 9,193 1,333 5,950 2,028 626 0 0 3,177 72 3,105 16,857 10,160 1,844 6,118 2,257 578 0 0 2,864 67 2,797 17,166 10,073 1,203 6,576 3,170 517 0 0 3,398 144 3,254 (m illones de pesos al 30 de septiem bre de 2005) Capital Contable Capital Minoritario Capital Mayoritario Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2