la tercera línea de bonos subordinados de banco del

Anuncio

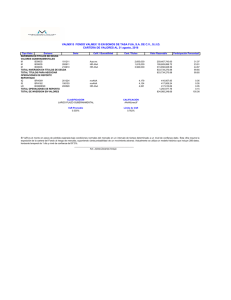

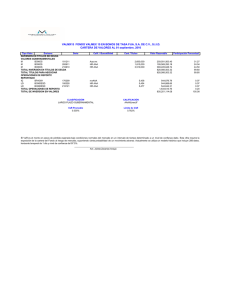

COMUNICADO DE PRENSA FELLER RATE CLASIFICA EN “AA+” LA TERCERA SUBORDINADOS DE BANCO DEL ESTADO DE CHILE. LÍNEA DE BONOS http://twitter.com/fellerrate Contactos María Eugenia Díaz O. / [email protected] / (562) 757-0470 Claudia Labbé M. / [email protected] / (562) 757-0444 Santiago, Chile – 19 de enero de 2011. Feller Rate clasificó en “AA+” la tercera línea de bonos subordinados de Banco del Estado de Chile. Adicionalmente, ratificó las clasificaciones (ver lista) y confirmó las perspectivas en “Estables”. La nueva línea de bonos subordinados es por un valor equivalente a UF 6.000.000, con un plazo máximo de 35 años. La primera emisión con cargo a la línea es por el monto total de ésta y consta de tres series denominadas L1, L2 y L3. Cada una de ellas, es por un monto de UF 2.000.000, con un plazo de emisión de 30 años y con un período de gracia de 25 años para el capital. Las mencionadas series consideran una tasa de interés de 4,0% anual. Los fondos obtenidos serán utilizados para financiar los planes de crecimiento comercial del banco. Las clasificaciones asignadas a las obligaciones de Banco del Estado de Chile toman en consideración su propiedad estatal y el apoyo que le otorga el Estado de Chile. Asimismo, se fundamentan en sus variadas y estables fuentes de financiamiento, su creciente diversificación de ingresos y elevada liquidez. Además, se basan en su posición de liderazgo en la captación de recursos de ahorro (83,5% del mercado en términos de saldo) y en el financiamiento hipotecario (24% de participación de mercado y primer lugar del ranking). Ello le permite acceder a una amplia base de clientes con un alto potencial de negocios. Como contrapartida, registra niveles de eficiencia y rentabilidad menores que sus pares. El banco definió como uno de sus objetivos estratégicos para 2010 defender sus ganancias en cuota de mercado lograda en 2009, a través de la retención y fidelización de sus clientes. Asimismo, contempla consolidarse como uno de los tres bancos más grandes del país. Consecuente con ello, ha desarrollado diversos proyectos que apuntan a profundizar su conocimiento del cliente, ampliando sus canales de atención y mejorando la calidad del servicio. Sus tradicionalmente ajustados niveles de adecuación patrimonial se elevaron con la capitalización por US$500 millones impulsada por el Gobierno durante 2009. Estos recursos le otorgaron respaldo suficiente para llevar a cabo su rol social en un año de crisis, en el marco de una política anticíclica, y permitieron sustentar su plan de crecimiento. En este contexto, su administración crediticia adquirió una relevancia mayor. El criterio más conservador en la constitución de provisiones, luego de la implementación de nuevos modelos de control de riesgo durante 2008, otorgaron un colchón de reservas adecuado para abordar su crecimiento en un escenario de riesgo más complejo. Sin embargo, durante 2009, los modelos fueron ajustados incorporando nueva data lo que provocó un aumento adicional de provisiones. Asimismo, el banco implementó de una sola vez la nueva normativa de arrastre por RUT de deuda grupal que significó provisiones por alrededor de $16.000 millones más. Con todo, su gasto provisiones sobre colocaciones se mantuvo estable (1,4%). Por el contrario, el indicador sobre ingreso operacional total sí se vio afectado, subiendo a un 22,3%. Sin embargo, los indicadores de riesgo mejoraron durante 2010. La reactivación económica fue fundamental en este sentido y a octubre de 2010 el gasto en provisiones sobre colocaciones bajó a un 1,0% y sobre ingreso operacional total a un 18,4%. Perspectivas Las perspectivas de la institución fueron calificadas en “Estables”, puesto que el adecuado manejo de su administración crediticia, sus avances en eficiencia y la elevada confianza del público, junto con su estrategia de crecimiento en segmentos más rentables apoyada en mayores niveles de capitalización, le permitirán mantener su posicionamiento de mercado y perfil financiero. Clasificaciones ratificadas; Perspectivas confirmadas en “Estables” Banco del Estado de Chile Solvencia Depósitos a plazo hasta un año Depósitos a plazo a más de un año Letras de crédito Bonos Líneas de bonos Bonos subordinados Líneas de bonos subordinados AAA Nivel 1+ AAA AAA AAA AAA AA+ AA+ Las clasificaciones de riesgo de Feller Rate no constituyen, en ningún caso, una recomendación para comprar, vender o mantener un determinado instrumento. El análisis no es el resultado de una auditoría practicada al emisor, sino que se basa en información que éste ha hecho pública o ha remitido a la Superintendencia de Bancos e Instituciones Financieras y en aquella que ha sido aportada voluntariamente por el emisor, no siendo responsabilidad de la firma evaluadora la verificación de la autenticidad de la misma.