Banco Chile 09 06 Inf Comp. PA,PB,UA Y UB

Anuncio

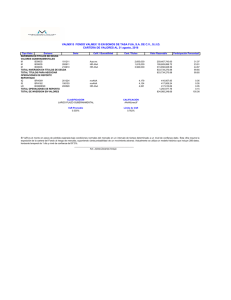

CLASIFICADORA DE RIESGO Strategic Affíliate of Standard & Poor’s NUEVO INSTRUMENTO BANCO DE CHILE JUNIO 2009 I N F O R M E D E C L A S I F I C A C I Ó N Feller-Rate www.feller -rate.com Los informes de calificación elaborados por Feller Rate son publicados anualmente. La información presentada en estos análisis proviene de fuentes consideradas altamente confiables. Sin embargo, dada la posibilidad de error humano o mecánico, Feller Rate no garantiza la exactitud o integridad de la información y, por lo tanto, no se hace responsable de errores u omisiones, como tampoco de las consecuencias asociadas con el empleo de esa información. Es importante tener en consideración que las clasificaciones de riesgo de Feller Rate no son, en caso alguno, una recomendación para comprar, vender o mantener un determinado título, valor o póliza de seguro. Si son una apreciación de la solvencia de la empresa y de los títulos que ella emite, considerando la capacidad que esta tiene para cumplir con sus obligaciones en los términos y plazos pactados. Feller Rate mantiene una alianza estratégica con Standard & Poors Credit Market Services, que incluye un acuerdo de cooperación en aspectos técnicos, metodológicos, operativos y comerciales. Este acuerdo tiene como uno de sus objetivos básicos la aplicación en Chile de métodos y estándares internacionales de clasificación de riesgo. Con todo, Feller Rate es una clasificadora de riesgo autónoma, por lo que las clasificaciones, opiniones e informes que emite son de su responsabilidad. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. INFORME - NUEVO INSTRUMENTO Feller-Rate CLASIFICADORA DE RIESGO BANCO DE CHILE SOLVENCIA AAA PERSPECTIVAS Estables Analista: Roxana Silva C. Fono (562) 757-0440 Clasificaciones Abr. 1997 Oct. 1997 Jul. 2001 Dic. 2001 Ene. 2005 Oct. 2005 Ene. 2007 May. 2007 May.2008 May.2009 Jun.2009 Solvencia AA+ AA+ AA+ AA+ AA+ AA+ AA+ AA+ AA+ AAA AAA Perspectivas Estables Estables Estables Estables CW Negativo Estables Estables Estables Positivas Estables Estables Dep. a plazo hasta un año Nivel 1 Nivel 1 Nivel 1 Nivel 1+ Nivel 1+ Nivel 1+ Nivel 1+ Nivel 1+ Nivel 1+ Nivel 1+ Nivel1+ Dep. a plazo a más de un año AA+ AA+ AA+ AA+ AA+ AA+ AA+ AA+ AA+ AAA AAA Letras de crédito AA+ AA+ AA+ AA+ AA+ AA+ AA+ AA+ AA+ AAA AAA Bonos Series PA, PB, UA y UB AAA Otras series AA+ AA+ AA+ AA+ AA+ AA+ AAA AAA AAA Línea de bonos AA+ AA+ AA+ AAA AAA Bonos subordinados AA AA AA AA AA AA AA AA AA AA+ AA+ Acciones serie única 1ª Clase N. 2 1ª Clase N. 21ª Clase N. 21ª Clase N. 21ª Clase N. 2 1ªClase N.1 1ª Clase N. 1 1ª Clase N1 1ª Clase N1 FUNDAMENTACIÓN Las clasificaciones asignadas a las obligaciones de Banco de Chile obedecen al progresivo fortalecimiento de su perfil financiero, producto de una estrategia de crecimiento rentable que privilegia el desarrollo de negocios de mayores rendimientos y riesgos acotados. Esto le ha permitido conformar una diversificada y estable estructura de ingresos, con retornos consistentemente mayores al promedio de la industria. También consideran la consolidación de su perfil de negocios, beneficiado por la fusión con Citibank Chile que lo posicionó como líder en segmentos considerados estratégicos, y los beneficios de su mayor base patrimonial que le otorgan holgura para enfrentar sin problemas el crecimiento futuro. La integración con Citibank Chile fue abordado con éxito por el banco gracias a la experiencia de su administración en estos procesos, materializándose rápidamente los beneficios esperados. Las áreas de negocios especialmente favorecidas con la fusión fueron la banca corporativa, tesorería, finanzas corporativas, consumo y banca personas. Esto redundó en una cartera más diversificada y con mayores márgenes. A pesar de la fuerte competencia que ha enfrentado el sistema financiero en los últimos años, Banco de Chile ha sido capaz de mantener buenos retornos. Así, los excedentes sobre capital y reservas y sobre activos durante los últimos tres años han sido en promedio de 2,0% y 25%, respectivamente, superando al 1,5% y 17,5% mostrados por la industria. Su crecimiento se ha dado en un contexto de un manejo eficaz y activo de sus fuentes de financiamiento, con una amplia y estable base de depositantes y una cartera altamente diversificada, con indicadores de riesgo estables y controlados, que reflejan el enfoque conservador que ha caracterizado a la institución permanentemente. El continuo fortalecimiento de su marca, junto con la integración a una de las mayores redes mundiales le permitió ampliar considerablemente la oferta de productos y servicios internacionales y aumentar su cuota de mercado tanto en colocaciones como en captaciones. Aunque la entidad se mantiene en el segundo lugar de la industria respecto a las colocaciones totales, ha reducido considerablemente la brecha res- INSTITUCIONES FINANCIERAS pecto de Banco Santander-Chile, y es líder en los segmentos de créditos comerciales y comercio exterior. Su respaldo patrimonial se benefició de una mayor base de capital, producto de la mencionada fusión, con razones de TIER I de 9,4% y de Patrimonio efectivo/Activos ponderados por riesgo de 12,7%, a marzo de 2009. PERSPECTIVAS Las perspectivas de Banco de Chile fueron calificadas “Estables”. El favorable desempeño de su estrategia y la exitosa consolidación del proceso de fusión, unido al prudente manejo crediticio que lo ha caracterizado, le otorgan las herramientas para enfrentar el mayor riesgo potencial derivado del entorno económico, manteniendo un buen desempeño de sus retornos. Éstos se beneficiarán de ganancias adicionales en eficiencia producto de la materialización de mayores sinergias y de las mejoras en productividad. Indicadores financieros (1) (En miles de millones de pesos de marzo de 2009) EE.FF. individuales Activos totales Colocaciones totales netas Inv. en Inst. Financ. + Interb. Pasivos exigibles Pasivos con costo Patrimonio Ingreso Operac. total Provisiones netas Gastos de apoyo a la gestión Result. por filiales y Suc. en Ext. Resultado antes Impto. Ing. Oper. total / Act. Tot. Provisiones netas / Act. Tot. Gastos de apoyo / Act. Tot. Resultado Oper. / Act. Tot. Result. antes Impto. / Act. Tot. Prov. netas / Ing. Oper. total Índice de riesgo Cap. básico / Act. Pond. por riesgo Pat. Efect. / Act. Pond. por riesgo Dic. 2006 Dic. 2007 12.707,9 10.143,8 904,5 11.288,7 8.642,2 956,6 536,6 38,2 278,2 22,1 246,1 4,6% 0,3% 2,4% 1,9% 2,1% 7,1% 1,3% 6,8% 10,7% 13.501,3 11.472,5 814,6 11.913,8 9.226,3 1.117,6 591,7 56,2 286,4 25,0 281,7 4,7% 0,4% 2,3% 2,0% 2,2% 9,5% 1,2% 7,0% 10,7% EE.FF. consolidados Dic. 2008 Mar. 2009 17.528,2 16.701,0 13.322,5 12.652,1 3.030,9 2.664,4 15.259,2 14.611,5 13.150,9 12.064,6 1.288,1 1.318,6 958,2 157,8 137,6 27,5 515,6 104,9 3,0 0,1 307,9 25,5 5,9% 3,6% 0,9% 0,6% 3,2% 2,4% 1,9% 0,6% 1,9% 0,6% 14,4% 17,4% 1,6% 1,8% 8,6% 9,4% 11,7% 12,7% (1) Conforme al cronograma establecido por la SBIF, en enero de 2009 comenzó la aplicación integral de los criterios contables de IFRS para la banca local. Por ello, las cifras publicadas a partir de esa fecha no son comparables con las de períodos anteriores. Para más detalle ver anexo. BANCO DE CHILE - JUNIO 2009 1 Feller-Rate FORTALEZAS Y DEBILIDADES CLASIFICADORA DE RIESGO Fortalezas • Banco de Chile es una de las entidades de mayor tamaño del sistema, con un fuerte perfil competitivo, imagen de marca, amplia base de clientes y alta diversificación de ingresos. • Su perfil financiero se ha consolidado con indicadores de rentabilidad crecientes y elevados, que son comparables a los de sus pares y superiores a los del promedio del sistema. • Su financiamiento se caracteriza por una alta diversificación proveniente de las distintas fuentes a las cuales accede y por la amplia y estable base de depositantes vista y a plazo. • La institución se caracteriza por tener un buen manejo y control del riesgo de sus activos. Sus sistemas de control crediticio se han traducido en favorables indicadores de calidad de cartera, mejores a los de su competencia y al promedio de la industria. • La integración con Citibank producirá importantes ahorros de costos, si bien durante 2008 los indicadores de eficiencia estuvieron afectados por gastos extraordinarios, en el futuro la materialización de mayores sinergias producto de la fusión debieran reflejarse en la eficiencia operacional de la entidad. Debilidades • La obligación subordinada a cargo de SAOS implica ciertas limitaciones para la capitalización de las utilidades de la entidad y, por lo tanto, una menor flexibilidad financiera. Este riesgo es atenuado con el aporte de capital de Citibank Chile de más de UF 15 millones, que significó un aumento del 37% del capital y reservas del banco y por ende una disminución de la participación de SAOS en la propiedad del banco desde un 40% a un 35%. • El banco tiene el desafío de sostener el crecimiento de su cuota de mercado en los segmentos relevantes dentro de su estrategia, en los que enfrenta una fuerte competencia, sosteniendo el buen desempeño de sus retornos. • La coyuntura económica podría afectar el crecimiento de sus colocaciones y en particular aumentar el riesgo de su cartera en los segmentos más sensibles a los ciclos económicos. INSTRUMENTOS Títulos de deuda La empresa emite títulos de deuda tales como depósitos a plazo en moneda nacional reajustable, no reajustable y moneda extranjera, letras de crédito, bonos y bonos subordinados. Todos estos títulos son emitidos sin garantías adicionales a la solvencia del emisor y, en general, presentan una buena liquidez en los mercados. Por su condición de deuda con menor prioridad de pago, los bonos subordinados son clasificados una subcategoría inferior respecto de su solvencia. La entidad está en proceso de inscribir en la Superintendencia de Bancos e Instituciones Financieras nuevas emisiones de bonos desmaterializados con las siguientes características: INSTITUCIONES FINANCIERAS BANCO DE CHILE - JUNIO 2009 2 Feller-Rate CLASIFICADORA DE RIESGO NUEVA EMISIÓN DE BONOS REAJUSTABLES • Monto de la emisión UF 8.000.000 • Series Serie UA: UF 4.000.000 divididas en 4.000 láminas de UF 1.000 cada una. Serie UB: UF 4.000.000 divididas en 4.000 láminas de UF 1.000 cada una. • Plazo final Serie UA: 5 años. Serie UB: 10 años • Tasa de interés Serie UA: 1,75% efectiva anual, vencida, base 360 días, compuesta. Serie UB: 2,5% efectiva anual, vencida, base 360 días, compuesta. • Pago de intereses Serie UA: 10 cupones semestrales sucesivos a partir del 1º de diciembre de 2009. Serie UB: 20 cupones semestrales sucesivos a partir del 1º de diciembre de 2009. • Pago de amortizaciones Serie UA: 1 cuota al vencimiento el 1º de junio de 2014. Serie UB: 1 cuota al vencimiento el 1º de junio de 2019. • Plazo de colocación Serie UA: hasta el 1º de junio de 2011. Serie UB: hasta el 1º de junio de 2012. • Rescate anticipado. Serie UA: contempla la opción de rescate anticipado total o parcial a partir del 1º de junio de 2011. Serie UB: contempla la opción de rescate anticipado total o parcial a partir del 1º de junio de 2012. • Resguardos No existen reglas para los tenedores de bonos que se refieran a limitaciones a las que deba someterse el emisor con el fin de proteger a los tenedores de bonos. • Garantías La emisión se realiza sin garantía específica alguna. • Uso de los fondos Los fondos obtenidos con esta emisión serán utilizados por el banco para adecuar su estructura de activos y pasivos y para financiar el crecimiento esperado de las colocaciones. INSTITUCIONES FINANCIERAS BANCO DE CHILE - JUNIO 2009 3 Feller-Rate CLASIFICADORA DE RIESGO NUEVA EMISIÓN DE BONOS NOMINALES • Monto de la emisión $ 84.000 millones • Series Serie PA: $63.000 millones divididas en 3.000 láminas de $21 millones cada una. Serie PB: $21.000 millones divididas en 1.000 láminas de $21 millones cada una. • Plazo final Serie PA: 5 años. Serie PB: 10 años • Tasa de interés Serie PA: 4,75% efectiva anual, vencida, base 360 días, compuesta. Serie PB: 5,25% efectiva anual, vencida, base 360 días, compuesta. • Pago de intereses Serie PA: 10 cupones semestrales sucesivos a partir del 1º de diciembre de 2009. Serie PB: 20 cupones semestrales sucesivos a partir del 1º de diciembre de 2009. • Pago de amortizaciones Serie PA: 1 cuota al vencimiento el 1º de junio de 2014. Serie PB: 1 cuota al vencimiento el 1º de junio de 2019. • Plazo de colocación Serie PA: hasta el 1º de junio de 2011. Serie PB: hasta el 1º de junio de 2012. • Rescate anticipado. Serie PA: contempla la opción de rescate anticipado total o parcial a partir del 1º de junio de 2011. Serie PB: contempla la opción de rescate anticipado total o parcial a partir del 1º de junio de 2012. • Resguardos No existen reglas para los tenedores de bonos que se refieran a limitaciones a las que deba someterse el emisor con el fin de proteger a los tenedores de bonos. • Garantías La emisión se realiza sin garantía específica alguna. • INSTITUCIONES FINANCIERAS Uso de los fondos BANCO DE CHILE - JUNIO 2009 4 Feller-Rate CLASIFICADORA DE RIESGO Los fondos obtenidos con esta emisión serán utilizados por el banco para adecuar su estructura de activos y pasivos y para financiar el crecimiento esperado de las colocaciones. ANEXO Hacia fines de 2005, la Superintendencia de Bancos e Instituciones Financieras (SBIF) publicó una serie de normas en relación a la preparación los Estados Financieros con el fin de iniciar la convergencia hacia estándares internacionales de contabilidad e información financiera. En ese contexto, la SBIF inició un proceso de gran envergadura con el fin de sustituir todas sus instrucciones contables vigentes a esa fecha. La necesidad de este cambio surgió a partir de la inserción de la banca en el ámbito de la globalización de los negocios y las finanzas, haciendo imprescindible la existencia de tratamientos homogéneos para que la información contable y financiera que se entregue respecto de un mismo tipo de operaciones sea confiable, comprensible y comparable. En lo fundamental, los mencionados cambios se remiten a estándares internacionales de contabilidad. Así, al igual que la comunidad internacional, la SBIF adoptó las Normas Internacionales de Contabilidad (NIC) y las Normas Internacionales de Información Financiera (IFRS), que desplazan a las US GAAP. La implementación de tales modificaciones fue proyectada en forma paulatina contemplando varias etapas. Así, a partir de junio de 2006, se inició la aplicación de nuevos criterios contables de clasificación, valoración y reconocimiento de los instrumentos financieros, según lo establecido por la SBIF en la Circular Nº 3.345 de diciembre de 2005. Posteriormente, en junio de 2007 normó para que a partir de enero de 2008, los bancos comenzaran a aplicar los cambios al formato de información contable, ajustándose al modelo de presentación de IFRS. De esta manera, para un mejor análisis de los datos, Feller Rate reagrupó algunas partidas contables del período 2005-2007 para hacerlas comparables. Por último, a contar de enero de 2009, y de acuerdo al cronograma establecido, la SBIF publicó los primeros estados financieros que incorporan la adopción de los criterios IFRS. Este proceso terminará en diciembre de 2009 con la divulgación de las correspondientes revelaciones en las Notas a los Estados Financieros al cierre del presente ejercicio. De esta forma, la información a partir de enero de 2009 no es comparable con la presentada en períodos anteriores, debido a los nuevos criterios contables usados para su preparación. Así tampoco, serán comparables la mayor parte de los indicadores financieros –índices de riesgo, provisiones, rentabilidad y eficiencia operacional ya que si bien las fórmulas para calcular estos índices no cambian, los valores a considerar para su cálculo aplican criterios diferentes para la valorización de las diversas partidas. INSTITUCIONES FINANCIERAS BANCO DE CHILE - JUNIO 2009 5 La opinión de las entidades clasificadoras no constituye en ningún caso una recomendación para comprar, vender o mantener un determinado instrumento. El análisis no es el resultado de una auditoría practicada al emisor, sino que se basa en información pública remitida a la Superintendencia de Bancos e Instituciones Financieras, a las bolsas de valores y en aquella que voluntariamente aportó el emisor, no siendo responsabilidad de la clasificadora la verificación de la autenticidad de la misma. La información presentada en estos análisis proviene de fuentes consideradas altamente confiables. Sin embargo, dada la posibilidad de error humano o mecánico, Feller Rate no garantiza la exactitud o integridad de la información y, por lo tanto, no se hace responsable de errores u omisiones, como tampoco de las consecuencias asociadas con el empleo de esa información. Las clasificaciones de Feller Rate son una apreciación de la solvencia de la empresa y de los títulos que ella emite, considerando la capacidad que ésta tiene para cumplir con sus obligaciones en los términos y plazos pactados. Feller Rate mantiene una alianza estratégica con Standard & Poor’s Credit Markets Services, que incluye un acuerdo de cooperación en aspectos técnicos, metodológicos, operativos y comerciales. Este acuerdo tiene como uno de sus objetivos básicos la aplicación en Chile de métodos y estándares internacionales de clasificación de riesgo. Con todo, Feller Rate es una clasificadora de riesgo autónoma, por lo que las clasificaciones, opiniones e informes que emite son de su responsabilidad. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com