gissa1t05

Anuncio

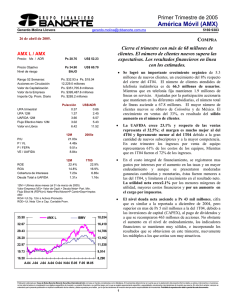

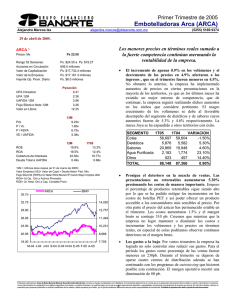

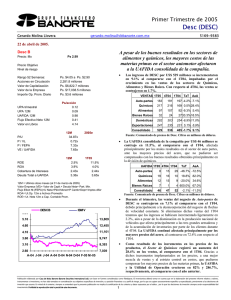

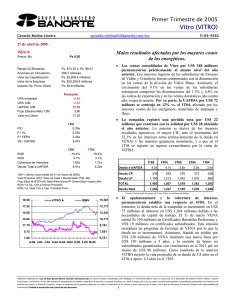

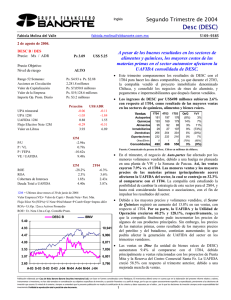

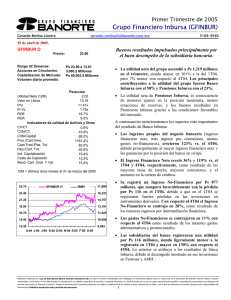

Primer Trimestre de 2005 Grupo Industrial Saltillo (GISSA) Gerardo Molina Llovera [email protected] 5169-9383 25 de abril de 2005. Gissa * Precio: Mx Ps 20.00 • Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps. $22.20 a Ps. $17.20 286.2 millones Ps. $5,723.0 millones Ps. $8,253.7 millones Ps. $1.4 millones Ps/acción -0.03 1.12 4.36 3.55 20.07 P/U P / VL P / FEPA VE / UAFIDA 12M 17.94x 1.00x 5.64x 6.61x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 5.7% 4.5% 7.34x 2.59x GISSA * En términos de dólares, las ventas de la empresa se incrementaron en 15% con respecto al año previo, impulsadas por el aumento del 41% en los ingresos de la división metalmecánica, ante los mayores volúmenes. Lo anterior se vio parcialmente compensado con las disminuciones del 2% y 4% en dólares, en los ingresos de las divisiones de Materiales de Construcción y Artículos Domésticos, respectivamente, con respecto al 1T04. VENTAS 1T05 4T04 1T04 AaA TaT Metal Mecánica 98 91 69 41.0% Materiales de Construcción 77 98 78 -2.0% -22.0% 24 -4.0% -12.0% 171 15.0% -8.0% Artículos Domésticos 23 26 TOTAL 197 216 7.0% Fuente: Comunicado de prensa de GISSA. Cifras en millones de dólares. • 1T05 -0.6% 1.3% 5.61x 3.60x IBMV Principalmente como resultado de los mayores costos de las materias primas que no han podido transferirse a los clientes, y de los menores ingresos en las divisiones de Materiales de Construcción y Artículos Domésticos , la utilidad de operación y la UAFIDA se contrajeron en 71% y 25%, en términos de dólares, respectivamente, al compararse con el 1T04. UAFIDA 1T05 4T04 1T04 8 AaA TaT Metal Mecánica 8 11 8.0% -26.0% Materiales de Construcción 9 21 Artículos Domésticos 3 3 4 -32.0% 11.0% TOTAL 20 35 27 -25.0% -43.0% 15 -40.0% -59.0% Fuente: Comunicado de prensa de GISSA. Cifras en millones de dólares. 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 35.90 A pesar de los mayores ingresos, el incremento en los costos y gastos afectaron a la Utilidad de Operación y a la UAFIDA. A continuación comentaremos los resultados obtenidos por unidad de negocio: • Las ventas en dólares del segmento metal-mecánico (que representan el 49% de los ingresos consolidados) crecieron en 41% vs. el 1T04 y 7% con respecto al 4T04. Lo anterior se atribuye a los aumentos registrados en los ingresos de todos sus segmentos, impulsados por los mayores volúmenes de bloques de motor EV6 para GM y el nuevo contrato de cabezas de cuatro cilindros L850 con GM lanzado en este trimestre, así como mayores ventas a Caterpillar, Detroit Diesel y John Deere. Para lo que resta del 2005 se percibe una mejoría en volúmenes, por mayores ventas a Toyota, Volkswagen y Chrysler, además de Caterpillar y John Deere; mayores ingresos por el proyecto EV6 y el nuevo contrato con GM antes mencionado. La UAFIDA de la división creció 8% vs el 1T04 y se contrajo en 26% con respecto al 4T04, ante los mayores costos de los energéticos y de las materias primas que no han podido transferirse en su totalidad a los clientes, los mayores gastos de mantenimiento preventivo y los costos derivados del arranque de la nuevas fundiciones. La capacidad de utilización mejoró al pasar de 60% al 4T04 a 80% en el trimestre actual. 18,034 32.67 16,410 29.43 14,786 26.20 13,162 22.97 11,538 19.73 9,914 16.50 A-04 J-04 J-04 A-04 O-04 N-04 E-05 F-05 M-05 8,290 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Grupo Industrial Saltillo (GISSA) Gerardo Molina Llovera [email protected] 5169-9383 25 de abril de 2005. ESTADO DE RESULTADOS • En la división de materiales de construcción (39% de los ingresos (millones de pesos al 31 de marzo de 2005) 1T05 2,217 339 301 224 39 38 45 26 26 -7 -20 21 8 2 0 23 -8 1T04 1,973 400 263 306 137 -32 32 22 -22 -20 2 167 62 2 0 13 94 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 15.3% 10.1% 1.7% -0.4% 20.2% 15.5% 6.9% 4.8% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 87 50 54 31.9% 86 48 47 42.0% Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta totales), las ventas disminuyeron en 2% vs. el 1T04, y en 22% con respecto al 4T04. La disminución anual se atribuye principalmente a las menores ventas de calentadores de agua de la marca Cinsa, así como la acumulación de inventarios por parte de los distribuidores a finales del 2004 en el negocio de recubrimientos. La contracción trimestral se explica por la ciclicidad del negocio. Los mayores precios del acero y de los energéticos, en conjunción con los menores ingresos, provocaron que la UAFIDA se contrajera en 40% en términos de dólares, con respecto al año anterior. La empresa espera que para lo que resta del 2005 se recuperen los resultados operativos a través de una mayor capacidad de utilización en el segmento de recubrimientos, y por esfuerzos de mercadotecnia en la división de calentadores de agua. var.% 12.3% -15.0% 14.6% -26.6% -71.9% #N/A 40.5% 17.8% #N/A -63.4% #N/A -87.5% -87.5% 12.7% #N/A 84.1% #N/A • En la división de Artículos Domésticos (12% de las ventas consolidadas) las ventas se contrajeron en 4% y 12% con respecto al 1T04 y 4T04, respectivamente, en términos de dólares. Lo anterior se debe a las menores ventas de Artículos para Cocina, como resultado de la contracción del 22% en los volúmenes. Por su parte, la UAFIDA disminuyó en 32% en dólares, con respecto al 1T04, ante los mayores precios del acero y de los energéticos, que no han podido ser transferidos en su totalidad a los clientes, pese al aumento del 8% implementado en el trimestre en los productos de cocina de la compañía. • Finalmente, la compañía registró una pérdida neta por Ps 8 millones que contrasta con la utilidad obtenida hace un año, afectada por los débiles resultados operativos, en conjunción con un mayor CIF por las ganancias cambiarias registradas por la compañía en el 1T04. Lo anterior no pudo ser compensado con el ingreso extraordinario por la venta del negocio de moldes para inyección de plástico realizada en el trimestre. BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 12,134 1,175 3,495 64 6,595 645 160 5,918 288 1,841 2,944 845 6,216 474 Dic-04 Mar-04 12,240 12,102 1,316 1,892 3,359 3,012 65 64 6,754 6,356 656 648 91 130 6,083 6,314 305 506 2,119 1,588 2,895 3,415 764 805 6,156 5,788 450 387 • El balance de la compañía es sólido, con una razón de Deuda Total a UAFIDA 12M de 2.6x, y una cobertura de intereses 12M de 7.3x. • Durante el trimestre la compañía realizó inversiones de capital (CAPEX) por un total de US$ 6 millones. De éstos, US$ 4 millones fueron invertidos en el nuevo proyecto con GM y US$ 2 millones en la nueva planta de recubrimientos en San Luis Potosí. • La empresa espera que las ventas continúen mejorando en lo que resta del 2005, impulsadas por los mayores ingresos en las fundiciones de hierro tanto para diesel como para gasolina, aunado a la nueva fundición del negocio de auto-partes de hierro dúctil. Asimismo el proyecto de aluminio EV6, junto con el nuevo contrato de cabezas de cuatro cilindros L850 con GM impulsarán los volúmenes. Asimismo, la empresa espera un crecimiento en el negocio de Materiales de Construcción por el arranque de la nueva planta de recubrimientos en Chihuahua, y una recuperación en la demanda doméstica impulsada por el programa federal de vivienda. Con relación a la generación de UAFIDA, la compañía espera que mejore en el 2005 derivado de un crecimiento en la capacidad de utilización, y de la habilidad de transferir los mayores costos de las materias primas a los consumidores, a través de incrementos en los precios de sus productos hacia finales de año. Asimismo espera tener un mayor control en los altos costos en la división metal-mecánica. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 2.2x 8.9% 29.8% 33.1% 95.2% 1.9x 9.5% 28.8% 30.6% 98.8% 2.3x 12.9% 33.5% 35.1% 109.1% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2 Certificación del Analista Yo, Gerardo Molina Llovera, certifico que los puntos de vista y opiniones que se expresan en este documento son reflejo fiel de mi opinión personal sobre la(s) compañía(s) objeto de este reporte, de sus afiliadas y de los valores que ha emitido. Asimismo certifico que no he recibido, no recibo, ni recibiré compensación directa o indirecta alguna a cambio de expresar una opinión en sentido especifico en este documento. Declaraciones relevantes Casa de Bolsa Banorte y sus filiales, incluyendo Grupo Financiero Banorte, brindan una amplia gama de servicios además de banca de inversión, tales como banca corporativa, entre otros, a un gran número de corporaciones en México y en el extranjero. El lector deberá asumir que Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones por concepto de los servicios antes mencionados. Conforme a las leyes mexicanas vigentes, los Analistas Bursátiles tienen permitido mantener posiciones largas o cortas en acciones de empresas que cotizan en la Bolsa Mexicana de Valores y en fondos de inversión. Sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio. Remuneración de analistas La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte y sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la empresa y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que nuestros analistas no reciben pago directo alguno por transacción específica alguna en banca de inversión. Actividades de banca de inversión durante los últimos doce meses Casa de Bolsa Banorte o sus filiales han obtenido ingresos por los servicios de banca de inversión por parte de las siguientes empresas o sus filiales, las cuales podrían ser objeto de análisis en el presente reporte: Alfa, Cablemas, CEMEX, Corporación GEO, DeMet, G. Acción, Grupo Financiero Banorte, Hylsamex, Hipotecaria Nacional, Jugos Del Valle, Su Casita, Urbi, Xignux. Actividades de banca de inversión durante los próximos tres meses Casa de Bolsa Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios de banca de inversión por parte de compañías o sus filiales, las cuales podrían ser objeto de análisis en el presente reporte. Guía para las recomendaciones de inversión La RECOMENDACIÓN DE INVERSIÓN es un parámetro que indica el RENDIMIENTO total esperado en los próximos doce meses. El rendimiento total requerido para una recomendación dada depende del nivel de RIESGO de cada acción. En la siguiente tabla se muestran los parámetros que se utilizaron para determinar la recomendación de inversión que se expresa en los documentos a los que se anexa esta nota. Estos parámetros se revisan periódicamente y se modifican en función de varios factores, entre los que se destacan, el nivel de las tasas de interés, las expectativas en cuanto al comportamiento futuro de esta variable y también en función de la tendencia y volatilidad de los mercados de capitales: Riesgo Recomendación COMPRA MANTENER VENTA Bajo Medio Alto >13.5% <13.5% > 9.0% <9.0% >16.5% < 16.5% > 11% <11% >19.5% < 19.5% > 13% <13% Para la definición del riesgo se han considerado tres factores: 1) La volatilidad del precio de la acción relativa al desempeño del índice de la Bolsa. 2) La bursatilidad de la acción y 3) la fortaleza financiera de la empresa emisora. Con estos tres factores construimos un índice de riesgo que utilizamos para agrupar las emisiones en tres niveles: Bajo, Medio y Alto riesgo. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfiles de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo, Casa de Bolsa Banorte utiliza una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados por Casa de Bolsa Banorte, ya que esto depende de diversos factores endógenos y exógenos que afectan tanto el desempeño de la empresa como las tendencias del mercado de valores en el que cotiza. LA INFORMACIÓN CONTENIDA EN EL PRESENTE REPORTE HA SIDO OBTENIDA DE FUENTES QUE CONSIDERAMOS COMO FIDEDIGNAS, PERO NO HACEMOS DECLARACIÓN ALGUNA RESPECTO DE SU PRECISIÓN O INTEGRIDAD. NI CASA DE BOLSA BANORTE, S.A. DE C.V. NI BANORTE SECURITIES INTERNATIONAL ACEPTAN RESPONSABILIDAD ALGUNA POR CUALQUIER PÉRDIDA QUE SE DERIVE DEL USO DE ESTE REPORTE O SU CONTENIDO. 3