Amx1t05

Anuncio

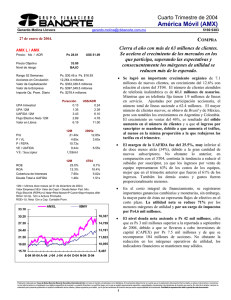

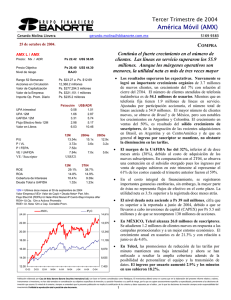

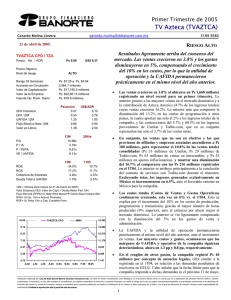

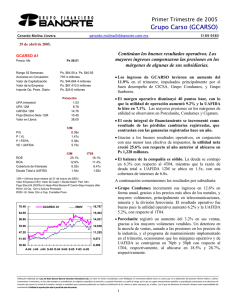

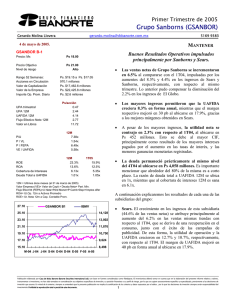

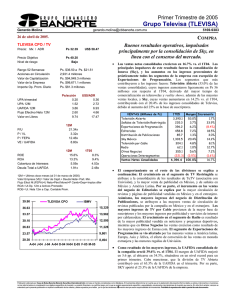

Primer Trimestre de 2005 América Móvil (AMX) Gerardo Molina Llovera [email protected] 26 de abril de 2005. COMPRA AMX L / AMX Precio: Mx / ADR Ps 28.76 US$ 52.23 Precio Objetivo Nivel de riesgo Ps 34.90 BAJO US$ 60.70 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario Ps. $32.93 a Ps. $18.04 12,229.0 millones Ps. $351,705.8 millones Ps. $395,487.6 millones Ps. $285.2 millones UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps/acción 0.37 1.37 3.66 3.02 6.42 US$/ADR 0.66 2.45 6.57 5.43 11.52 12M 21.03x 4.48x 9.51x 8.84x 2005e P/U P / VL P / FEPA VE / UAFIDA ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 22.4% 14.8% 7.23x 1.31x 1T05 22.9% 16.9% 6.85x 1.16x 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 35.90 AMX L 5169 9383 IBMV Cierra el trimestre con más de 68 millones de clientes. El número de clientes nuevos supera las expectativas. Los resultados financieros en línea con los estimados. • Se logró un importante crecimiento orgánico de 5.3 millones de nuevos clientes, un crecimiento del 8% respecto del cierre del 4T04. El número de clientes atendidos de telefonía inalámbrica es de 66.3 millones de usuarios. Mientras que en telefonía fija mantienen 1.9 millones de líneas en servicio. Ajustadas por la participación accionaria que mantienen en las diferentes subsidiarias, el número total de líneas asciende a 67.8 millones. El mayor número de clientes nuevos se obtuvo de Colombia y de México. El crecimiento en ventas del 33%, es resultado del sólido aumento en el número de clientes. • La UAFIDA crece 23.1% y respecto de las ventas representa el 32.5%; el margen es mucho mejor al del 4T04 y ligeramente menor al del 1T04 debido a la gran cantidad de nuevos subscriptores y a la mayor competencia. En este trimestre los ingresos por venta de equipo representaron 61% de los costos de los equipos, Mientras que en 1T04 fueron el 72% de los ingresos. • En el costo integral de financiamiento, se registraron mas gastos por intereses por el aumento en las tasas y un mayor endeudamiento y aunque se presentaron moderadas ganancias cambiarias y monetarias, éstas fueron menores a las del 1T04, y limitaron el crecimiento en el resultado neto. La utilidad neta crece2.1% por los menores márgenes de utilidad, mayores costos financieros y por un aumento en el cargo por impuestos. • El nivel deuda neta asciende a Ps 43 mil millones, cifra que es similar a la reportada a diciembre de 2004, pero superior en mas de Ps 5 mil millones a la del 1T04, debido a las inversiones de capital (CAPEX), al pago de dividendos y a que se recompraron 463 millones de acciones. No obstante el aumento en el nivel de endeudamiento, los indicadores financieros se mantienen muy sólidos, e incorporando los resultados que se obtuvieron en este trimestre, nuevamente los múltiplos a los que cotiza son muy atractivos. 18,034 32.67 16,410 29.43 14,786 26.20 13,162 22.97 11,538 19.73 9,914 16.50 A-04 J-04 J-04 A-04 O-04 N-04 E-05 F-05 M-05 8,290 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 América Móvil (AMX) Gerardo Molina Llovera [email protected] 26 de abril de 2005. COMPRA ESTADO DE RESULTADOS (millones de pesos al 31 de marzo de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 1T05 38,785 16,065 8,132 12,599 7,933 426 1,932 641 -36 -829 25 7,482 2,957 -30 0 6 4,489 1T04 29,123 11,110 5,606 10,233 5,505 -379 1,243 488 -110 -1,024 77 5,807 1,307 -23 0 80 4,396 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 41.4% 32.5% 20.5% 11.6% 38.1% 35.1% 18.9% 15.1% 46 34 0 7.1% 40 26 0 9.9% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. var.% 33.2% 44.6% 45.1% 23.1% 44.1% #N/A 55.5% 31.4% -67.5% -19.0% -67.4% 28.8% 126.2% 32.9% #N/A -92.8% 2.1% (millones de pesos al 31 de marzo de 2005) Mar-05 188,224 15,500 32,033 661 87,046 52,984 0 108,894 5,385 36,515 53,103 13,891 79,330 794 Dic-04 197,293 19,244 36,375 657 85,124 55,893 0 119,174 5,431 43,666 56,466 13,611 78,119 1,671 Mar-04 163,887 16,067 20,552 1,352 76,554 49,363 0 87,666 10,453 25,066 43,152 8,994 76,221 5,151 1.1x 9.2% 37.9% 54.2% 137.3% 1.1x 8.8% 37.0% 54.6% 152.6% 1.0x 19.5% 27.4% 49.3% 115.0% En MÉXICO, Telcel alcanza 30.6 millones de suscriptores. Se añadieron 1.8 millones de clientes, en respuesta a las campañas promocionales y a un mejor entorno económico. El crecimiento anual en usuarios es de 24.6% y con relación a diciembre es de 6.2%. • En Telcel, continuaron las promociones que se concentraron en la reducción de las tarifas por minuto, y aunque la reacción de los usuarios fue la de aumentar los minutos en uso en 7.5%, el ingreso promedio por subscriptor disminuyó 3.3% respecto del 1T04. Como resultado de lo anterior, los ingresos en esta región subieron 23% y la UAFIDA lo hizo 20.5%. • En Brasil en el trimestre se adicionaron 635 mil suscriptores, para un total de 14.3 millones, y un crecimiento anual del 43.5%. La fuerte competencia que se enfrenta, ha obligado a disminuir las tarifas y a reducir los márgenes de utilidad, así los ingresos subieron 30% por una contracción del 7% en los minutos en uso y de 10% en el ingreso promedio por usuario, mientras que la UAFIDA se contrajo 44%. • El mayor nivel de competencia en la región ha obligado a disminuir las tarifas, pero mayor eficiencia en la operación ha permitido que el deterioro en los márgenes de utilidad, sea únicamente el resultado del aumento en los subsidios que se ofrecen en la venta de los equipos. Esta medida permite mantener o acrecentar la participación en los mercados en los que se participa y fortalece la perspectiva futura de la empresa, pues el mejor entorno económico alentará a un mayor consumo no obstante la disminución en las tarifas. Los resultados del trimestre redujeron los múltiplos en forma sensible por lo que creemos que en el corto plazo el desempeño de la acción puede ser positivo, no obstante la importante subida de ayer y adicionalmente, conservamos nuestro optimismo en el largo plazo. Nuestro precio objetivo es de Ps34.90, por lo que nuestra recomendación es de COMPRA con un nivel bajo de riesgo. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont • • En Argentina (CTI) el crecimiento en el número de clientes es nuevamente importante de 503 mil subscriptores para un total de 4.1 millones, y desde ahí iniciaron operaciones en Uruguay. En Colombia el crecimiento en el número de usuarios sobrepasó las expectativas, se añadieron 1.2 millones de nuevos clientes para un total de 7 millones. El fuerte crecimiento y el aumento de la competencia en todos los territorios disminuyó los márgenes de operación, en general bajó el ingreso promedio por suscriptor (ARPU) y en algunos casos también los minutos en uso (MOU) BALANCE Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario 5169 9383 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2