Homex1t06

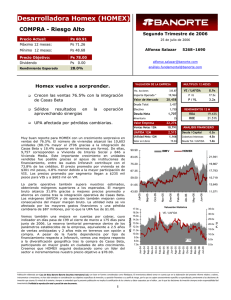

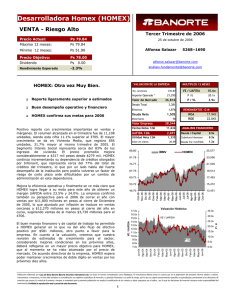

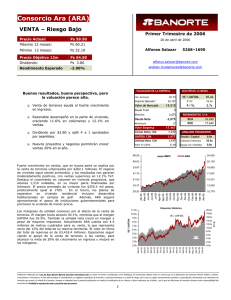

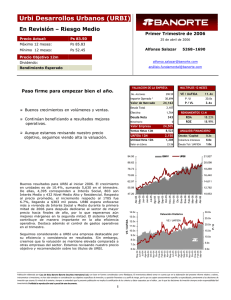

Anuncio

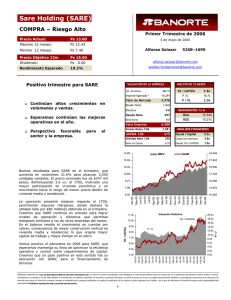

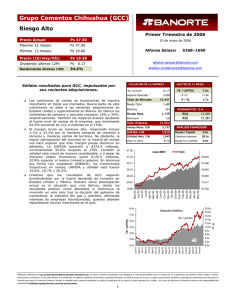

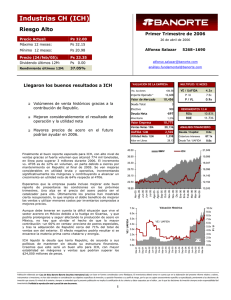

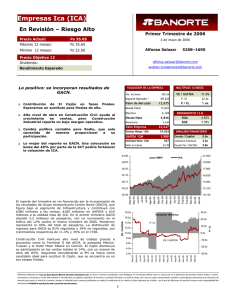

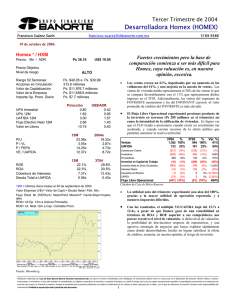

Desarrolladora Homex (HOMEX) VENTA - Riesgo Alto Primer Trimestre de 2005 Precio Actual: Ps 70.46 Máximo 12 meses: Ps 70.49 Mínimo 12 meses: Ps 39.86 Precio Objetivo: Ps 75.00 Dividendo Ps Rendimiento Esperado 6.4% 28 de abril de 2006 Alfonso Salazar [email protected] 0.00 aná[email protected] VALUACION DE LA EMPRESA HOMEX va por buen camino. No. Acciones en volúmenes y 23,440 Deuda Total 11.7x P /U 21.1x P / VL 3.9x 3,606 Efectivo 1,542 Deuda Neta RENDIMIENTOS 12 M 2,064 Minoritario ROA ROE 35 Valor Empresa Mantiene positiva perspectiva para el año. VE / UAFIDA 19,858 Valor de Mercado Márgenes menores a estimados pero progresando en términos pro forma MULTIPLOS 12 MESES 335.87 Importe Operado * Fuerte crecimiento ventas. 5268–1690 19.75% 22.41% 25,641 Ventas Netas 12M 9,600 UAFIDA 12M ANALISIS FINANCIERO 2,192 Utilidad Neta 12M 1,109 Valor en Libros 17.87 Deuda / Capital 0.6x Cobertura Intereses 5.0x Deuda Tot / UAFIDA 1.6x 77.10 IBMV Abr-06 Mar-06 Mar-06 Feb-06 Ene-06 Dic-05 Ene-06 10,324 Nov-05 35.90 Oct-05 12,299 Nov-05 42.77 Sep-05 14,274 Ago-05 49.63 Jul-05 16,249 Ago-05 56.50 Jun-05 18,224 Jun-05 63.37 Abr-05 20,199 May-05 Valuación Histórica 18.0x 35.0x 17.0x 30.0x VE / UAFIDA 16.0x Los márgenes de utilidad fueron inferiores a nuestro estimado e incluso siguen por debajo de la guía para el año proporcionada por HOMEX. Sin embargo, en términos pro forma se aprecia una mejora en márgenes bruto, operativo y UAFIDA respectiva de 40, 80 y 70 puntos base. También en términos pro forma, las ventas crecen 20.8%, mientras que la utilidad operativa y UAFIDA lo hacen 25.4% y 24.6%. La utilidad neta se vio afectada por mayores gastos financieros, pérdidas monetarias y cambiarias. 15.0x 25.0x 14.0x 20.0x 13.0x P/U El número de unidades creció por encima de lo esperado, llegando a 8,570 viviendas, un 75% más que el 1T05. Incluso el crecimiento es alto en términos pro forma considerando la adquisición de Casas Beta, llegando a 15.4%. Del total de unidades, 7,866 corresponden a nivel económico y 704 a nivel medio. El fuerte crecimiento en vivienda económica se debe tanto a la incorporación de Beta como a la mayor disponibilidad de créditos para el segmento. El precio promedio disminuye 3.6% a $297 mil pesos debido a la mayor participación de vivienda económica en las ventas totales. HOMEX 70.23 15.0x 12.0x 11.0x 10.0x 10.0x VE / UAFIDA 5.0x P/U 9.0x 0.0x Feb-06 Ene-06 Dic-05 Nov-05 Oct-05 Sep-05 Jul-05 Ago-05 Jun-05 May-05 Abr-05 Mar-05 Feb-05 Dic-04 Ene-05 Nov-04 Oct-04 Sep-04 Ago-04 Jul-04 Jun-04 8.0x Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Desarrolladora Homex (HOMEX) VENTA - Riesgo Alto Primer Trimestre de 2005 Precio Actual: Ps 70.46 Máximo 12 meses: Ps 70.49 Mínimo 12 meses: Ps 39.86 Precio Objetivo: Ps 75.00 Dividendo Ps Rendimiento Esperado 6.4% RESULTADOS TRIMESTRALES Mar-06 28 de abril de 2006 Alfonso Salazar [email protected] 0.00 aná[email protected] Mar-05 ∆ HOMEX sigue creciendo en número de plazas donde opera, lo que beneficia en términos de diversificación geográfica pero podría jugar en contra a la mejora en márgenes esperada de alcanzar 23.5% en 2006, o al menos volverla un mayor reto. La reserva territorial de HOMEX es consistente con su política de mantener 2.5 años en ventas, además de tener opciones a compra para otros 2 años de producción. Dic-05 Millones de Pesos al 30 Sep 05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Resultado Inversiones Permanentes Otros Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 2,282 712 205 1,332 423 122 507 175 338 108 0 0 -3 301 44 257 83 0 0 -2 233 0.69 176 0.52 32.1% 516 303 70.0% Mar-06 Mar-05 71.3% 68.2% 68.0% 68.3% 301.9% 31.3% 29.3% 23.6% 0.17 ∆ 3,160 973 270 703 218 486 145 0 0 1 716 Dic-05 31.2% 31.8% -0.57% 30.8% Margen UAFIDA 22.8% 22.6% -0.17% Margen Operativo 22.6% 22.2% -0.40% 22.7% 22.2% Margen Neto 10.2% 13.2% -3.03% 10.7% Mar-06 Mar-05 Creemos que los resultados son positivos, y esperamos que en adelante la empresa continúe mejorando márgenes, lo que ayudaría a terminar en línea con sus proyecciones para el año. Sin embargo, consideramos que a precios actuales el potencial de apreciación es limitado. 340 1.01 Margen Bruto RESUMEN DEL BALANCE 5268–1690 Dic-05 Millones de Pesos al 30 Sep 05 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo Fijo (Neto) Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 14,454 12,509 1,542 5,219 5,471 533 1,412 7,770 7,363 390 3,975 2,986 267 79 14,094 12,358 1,297 5,469 5,442 459 1,170 0 8,415 3,494 216 3,390 0 1,315 0 3,673 2,797 1,078 134 0 -337 0 8,230 3,436 93 3,378 1,415 -93 0 6,039 35 6,004 0 4,098 40 4,057 0 5,865 37 5,827 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2