ica1t06

Anuncio

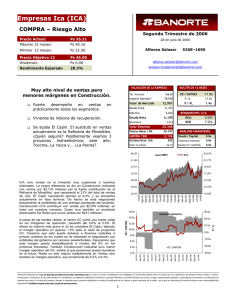

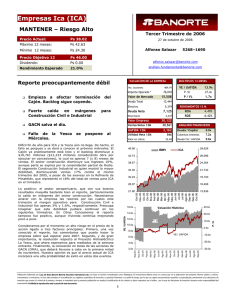

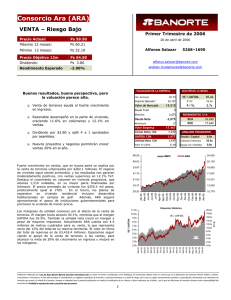

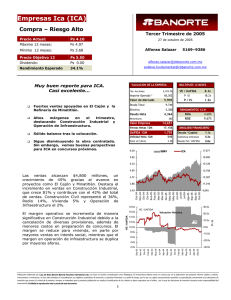

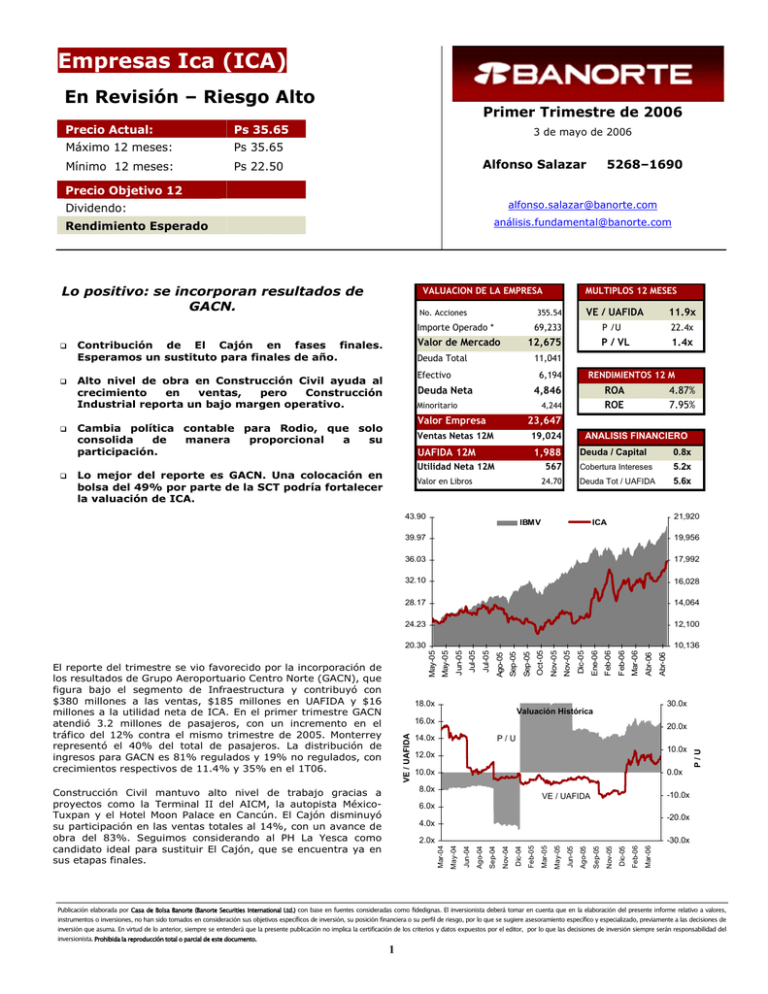

Empresas Ica (ICA) En Revisión – Riesgo Alto Precio Actual: Ps 35.65 Máximo 12 meses: Ps 35.65 Mínimo 12 meses: Ps 22.50 Primer Trimestre de 2006 3 de mayo de 2006 Alfonso Salazar 5268–1690 Precio Objetivo 12 [email protected] Dividendo: aná[email protected] Rendimiento Esperado Lo positivo: se incorporan resultados de GACN. VALUACION DE LA EMPRESA No. Acciones 69,233 Valor de Mercado 12,675 Deuda Total 6,194 Deuda Neta 4.87% 7.95% 23,647 Ventas Netas 12M 19,024 UAFIDA 12M 1,988 Valor en Libros 43.90 ANALISIS FINANCIERO Deuda / Capital 0.8x 567 Cobertura Intereses 5.2x 24.70 Deuda Tot / UAFIDA 5.6x Utilidad Neta 12M IBMV 21,920 ICA 18.0x 30.0x Valuación Histórica 20.0x 14.0x P/U 10.0x 12.0x 10.0x P/U VE / UAFIDA 16.0x 0.0x 8.0x Construcción Civil mantuvo alto nivel de trabajo gracias a proyectos como la Terminal II del AICM, la autopista MéxicoTuxpan y el Hotel Moon Palace en Cancún. El Cajón disminuyó su participación en las ventas totales al 14%, con un avance de obra del 83%. Seguimos considerando al PH La Yesca como candidato ideal para sustituir El Cajón, que se encuentra ya en sus etapas finales. Abr-06 Abr-06 Mar-06 Feb-06 Feb-06 Dic-05 10,136 Ene-06 20.30 Nov-05 12,100 Oct-05 24.23 Nov-05 14,064 Sep-05 28.17 Sep-05 16,028 Jul-05 32.10 Ago-05 17,992 Jul-05 36.03 Jun-05 19,956 May-05 39.97 May-05 El reporte del trimestre se vio favorecido por la incorporación de los resultados de Grupo Aeroportuario Centro Norte (GACN), que figura bajo el segmento de Infraestructura y contribuyó con $380 millones a las ventas, $185 millones en UAFIDA y $16 millones a la utilidad neta de ICA. En el primer trimestre GACN atendió 3.2 millones de pasajeros, con un incremento en el tráfico del 12% contra el mismo trimestre de 2005. Monterrey representó el 40% del total de pasajeros. La distribución de ingresos para GACN es 81% regulados y 19% no regulados, con crecimientos respectivos de 11.4% y 35% en el 1T06. 1.4x ROA ROE 4,244 Valor Empresa Lo mejor del reporte es GACN. Una colocación en bolsa del 49% por parte de la SCT podría fortalecer la valuación de ICA. 22.4x P / VL RENDIMIENTOS 12 M 4,846 Minoritario Cambia política contable para Rodio, que solo consolida de manera proporcional a su participación. 11.9x P /U 11,041 Efectivo Alto nivel de obra en Construcción Civil ayuda al crecimiento en ventas, pero Construcción Industrial reporta un bajo margen operativo. VE / UAFIDA 355.54 Importe Operado * Contribución de El Cajón en fases finales. Esperamos un sustituto para finales de año. MULTIPLOS 12 MESES -10.0x VE / UAFIDA 6.0x -20.0x 4.0x 2.0x Mar-06 Feb-06 Dic-05 Nov-05 Sep-05 Jun-05 Ago-05 May-05 Mar-05 Feb-05 Dic-04 Nov-04 Sep-04 Ago-04 Jun-04 May-04 Mar-04 -30.0x Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Empresas Ica (ICA) En Revisión – Riesgo Alto Precio Actual: Ps 35.65 Máximo 12 meses: Ps 35.65 Mínimo 12 meses: Ps 22.50 Primer Trimestre de 2006 3 de mayo de 2006 Alfonso Salazar 5268–1690 Precio Objetivo 12 [email protected] Dividendo: aná[email protected] Rendimiento Esperado RESULTADOS TRIMESTRALES Mar-06 Mar-05 ∆ Construcción Industrial mostró una baja marginal en sus ingresos, sin embargo el margen operativo sufrió una caída importante a 2.9%, que en el conjunto puede pasar inadvertida por los altos márgenes obtenidos en GACN. Por su parte, Rodio consolida proporcionalmente a partir de este trimestre, por lo cual las cifras no son comparables contra el 1T05. En su conjunto, Construcción creció 4% en el trimestre, gracias al apoyo del sector Civil. Vivienda continúa sin encontrar el camino correcto, reportando débiles resultados con caída en ventas del 24% a $229 millones. Se vendieron 920 unidades contra 1,343 en el 1T05. El margen operativo cayó también de 13.8% a 6.7%. Dic-05 Millones de Pesos al 30 Sep 05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Resultado Inversiones Permanentes Otros Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 4,624 719 364 4,159 489 283 354 8 342 136 2 0 78 206 21 213 100 5 0 47 131 0.37 70 0.20 87.0% 574 390 47.2% Mar-06 Mar-05 11.2% 47.0% 28.9% 71.8% -60.6% 60.8% 35.1% -59.1% 63.6% 0.17 ∆ 5,165 657 357 299 -17 385 152 24 0 43 214 0.60 495 Dic-05 Margen Bruto 15.5% 11.8% 3.79% 12.7% Margen UAFIDA 12.4% 7.7% 9.4% 5.0% 3.04% 2.70% 9.6% 5.8% 2.8% 1.7% 1.15% 4.1% Margen Operativo Margen Neto RESUMEN DEL BALANCE Mar-06 Mar-05 El nivel de obra contratada (backlog) se redujo a $13,064 millones de pesos, aunque debe considerarse el anuncio reciente de obra por $1,324 millones. Seguimos viendo retrasos en concursos y licitaciones que de no concretarse podrían afectar el nivel de operación en el futuro. No obstante, si creemos que ICA podría capitalizar un porcentaje atractivo del total de obra que seguimos esperando para el resto del año. Sin duda, lo mejor del trimestre es la incorporación de los resultados de GACN, que esperamos mantenga buenos crecimientos, aporte mayor estabilidad a los ingresos y fortalezca los márgenes en el futuro. Esperamos que la SCT busque colocar su participación en bolsa, lo que podría representar un potencial de apreciación para ICA. Actualmente dos grupos aeroportuarios que cotizan en bolsa lo hacen a múltiplos en nuestra opinión elevados, pero servirán seguramente como referencia para GACN en caso de hacerse pública. Dic-05 Millones de Pesos al 30 Sep 05 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo Fijo (Neto) Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 32,213 18,238 6,194 8,799 1,484 2,418 359 21,528 9,541 3,142 3,526 1,245 1,184 638 31,239 12,065 6,318 3,559 1,252 2,570 459 0 19,189 11,981 4,641 6,400 6 -3,839 0 15,185 7,743 1,505 6,641 12 -716 0 18,299 7,337 520 10,075 10 356 0 13,025 4,244 8,781 0 6,342 555 5,787 0 12,940 4,348 8,592 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2