ica2t06

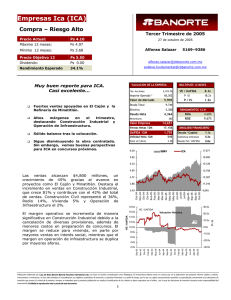

Anuncio

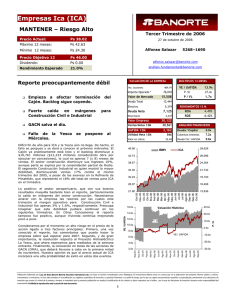

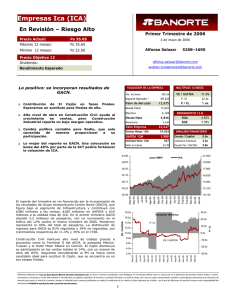

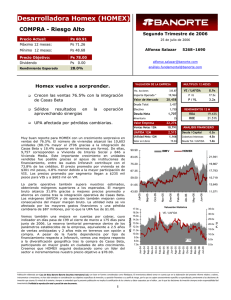

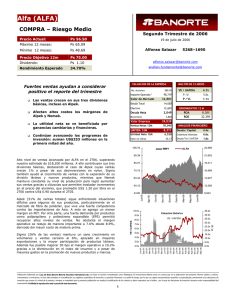

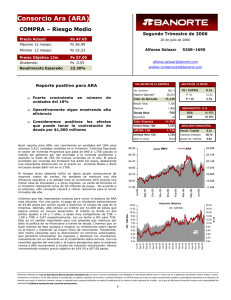

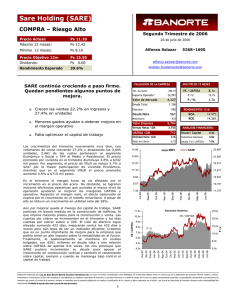

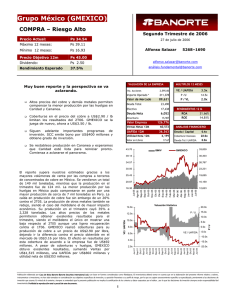

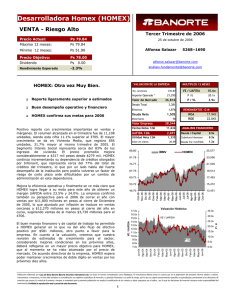

Empresas Ica (ICA) COMPRA – Riesgo Alto Segundo Trimestre de 2006 Precio Actual: Ps 35.11 Máximo 12 meses: Ps 40.16 Mínimo 12 meses: Ps 22.50 Precio Objetivo 12 Ps 45.00 Dividendo: Ps 0.00 [email protected] Rendimiento Esperado 28.2% aná[email protected] 28 de julio de 2006 Alfonso Salazar VALUACION DE LA EMPRESA 78,928 Valor de Mercado 12,901 Deuda Total 5,622 Deuda Neta Minoritario Valor Empresa 5.00% 7.52% 25,368 Ventas Netas 12M 20,197 UAFIDA 12M 2,136 Utilidad Neta 12M Valor en Libros 46.20 ANALISIS FINANCIERO Deuda / Capital 0.9x 592 Cobertura Intereses 5.8x 24.31 Deuda Tot / UAFIDA 5.5x 24,019 ICA IBMV 16.0x 30.0x Valuación Histórica 14.0x 20.0x P/U 12.0x 10.0x 10.0x P/U VE / UAFIDA A pesar de las fuertes ventas, el sector CC sufrió una fuerte caída en los márgenes de operación, pasando del 5.6% al 2.6%. El efecto es todavía más grave si no se considera El Cajón, dejando el margen operativo en apenas 1.5% para el resto de proyectos CC. Creemos que esto puede deberse a diversos contratos a precios unitarios en los cuales se ha retrasado la negociación con entidades del gobierno por razones preelectorales. Esperamos que este margen pueda reestablecerse a niveles del 5% en los próximos trimestres. También Construcción Industrial tuvo menor margen operativo del 4%, similar al que pensamos pueda mantener en el futuro. Rodio no solo mejoró notablemente en Ventas sino también en margen operativo, que incrementa de 5.2% a 6.4%. Jul-06 Jun-06 10,555 Jun-06 20.30 Abr-06 12,799 May-06 24.62 Abr-06 15,043 Dic-05 28.93 Dic-05 17,287 Oct-05 33.25 Nov-05 19,531 Sep-05 37.57 Sep-05 21,775 Jul-05 41.88 Ago-05 ICA tuvo ventas en el trimestre muy superiores a nuestros estimados. La mayor diferencia se dio en Construcción Industrial con ventas por $2,116 millones por la fuerte contribución de la Refinería de Minatitlán, que representó el 21% del total de ventas de ICA. El Cajón representó apenas el 9.4% y se encuentra actualmente en fase terminal. De hecho se está negociando actualmente la posibilidad de una entrega anticipada del proyecto. Construcción Civil contribuyó con ventas por $2,076 millones, en línea con nuestros números. Quien tuvo también un excelente desempeño fue Rodio que sumó ventas por $431 millones. 1.4x ROA ROE 4,416 Mar-06 Se acaba El Cajón. El sustituto en ventas actualmente es la Refinería de Minatitlán. ¿Quién seguirá? Posiblemente veamos 3 proyectos hidroeléctricos este año: Tocoma, La Yesca y... ¿La Parota? 21.8x P / VL RENDIMIENTOS 12 M 6,109 Feb-06 Vivienda da indicios de recuperación. 11.9x P /U 11,731 Efectivo Feb-06 en VE / UAFIDA 368.60 Importe Operado * 0.0x 8.0x -10.0x 6.0x 4.0x -20.0x VE / UAFIDA -30.0x Jun-06 May-06 Mar-06 Feb-06 Dic-05 Nov-05 Sep-05 Ago-05 Mar-05 May-05 Feb-05 Dic-04 Nov-04 Sep-04 Jun-04 Ago-04 2.0x Jun-05 Fuerte desempeño en ventas prácticamente todos los segmentos. No. Acciones MULTIPLOS 12 MESES Ene-06 Muy alto nivel de ventas pero menores márgenes en Construcción. 5268–1690 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Empresas Ica (ICA) COMPRA – Riesgo Alto Segundo Trimestre de 2006 Precio Actual: Ps 35.11 Máximo 12 meses: Ps 40.16 Mínimo 12 meses: Ps 22.50 Precio Objetivo 12 Ps 45.00 Dividendo: Ps 0.00 [email protected] Rendimiento Esperado 28.2% aná[email protected] RESULTADOS TRIMESTRALES Jun-06 28 de julio de 2006 Alfonso Salazar Jun-05 ∆ Mar-06 Millones de Pesos al 30 Jun 06 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Resultado Inversiones Permanentes Otros Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 5,510 734 350 4,311 516 299 384 44 357 155 3 0 111 217 105 142 67 56 0 63 94 0.25 68 0.18 38.3% 575 425 35.4% Jun-06 Jun-05 27.8% 42.4% 17.3% 77.1% -58.0% 150.7% 129.8% -95.5% 75.3% 0.07 ∆ 4,614 717 364 354 8 341 135 2 0 77 131 0.35 573 Mar-06 Margen Bruto 13.3% 12.0% 1.37% 15.5% Margen UAFIDA 10.4% 7.0% 9.9% 5.0% 0.59% 1.94% 12.4% 7.7% 1.7% 1.6% 0.13% 2.8% Margen Operativo Margen Neto RESUMEN DEL BALANCE Jun-06 Jun-05 Mar-06 Millones de Pesos al 30 Jun 06 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo Fijo (Neto) Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 33,965 19,373 5,622 10,202 1,715 2,491 337 21,768 9,039 3,581 2,919 1,142 1,123 635 32,145 18,199 6,181 8,780 1,481 2,413 358 0 20,589 13,122 4,866 6,865 15 -4,279 0 15,383 6,276 503 8,642 13 -52 0 19,148 11,955 4,631 6,520 6 -3,965 0 13,377 4,416 8,961 0 6,386 602 5,783 0 12,997 4,235 8,762 5268–1690 Otros segmentos salieron en apoyo de resultados. Vivienda mostró una mejora muy importante y finalmente da señales de recuperación, con ventas por 1,482 unidades contra 1,006 en el 2T05. Las ventas netas sumaron $346 millones y margen operativo del 10.5%. GACN reportó en línea, con ventas por $394 millones y margen operativo del 34%. El crecimiento en el tráfico de pasajeros fue del 7.3% para el trimestre, atendiendo a 3.04 millones de pasajeros en ese periodo. El estado de contratación comienza a dar señales de mejora gracias a nuevos contratos por 3,632 millones en el trimestre, cerca de alcanzar el volumen de obra ejecutada por $4,149 millones y frenando la caída constante de backlog que para el cierre del 2T05 valía alrededor de $17,500 millones. Si consideramos la obra por ejecutar en concesiones el total de obra es de $13,990 millones. Otra buena noticia es la posibilidad de que el proyecto hidroeléctrico La Parota pueda licitarse antes del fin del sexenio. Esto si antes del mes de agosto se logra obtener el fallo favorable para la CFE en el proceso legal que actualmente detiene la licitación de la presa. De ser así, vemos buenas posibilidades de que ICA gane al menos uno de los grandes proyectos hidroeléctricos en México, sin olvidar un posible resultado favorable en el proyecto de Tocoma en Venezuela. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2