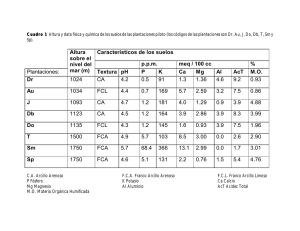

1 8 La tasa de descuento: el costo promedio ponderado del capital Sin lugar a dudas, este es el problema principal de la administración financiera. Ezra Solomon, Teoría de la administración financiera Yo no tengo ningún inconveniente en meterme en camisa de once varas. Nicanor Parra, Antipoemas En la práctica financiera, el tratamiento que se da a uno de los conceptos más importantes en la evaluación de proyectos y la valoración de empresas es, por decir lo menos, ligero. El problema del costo promedio ponderado de capital o tasa de descuento para descontar flujos de caja muchas veces se resuelve escogiendo una tasa sin el adecuado sustento financiero (a veces el costo de la deuda más unos puntos porcentuales). Otras veces se calcula un promedio ponderado del costo de la deuda y del costo de capital del dueño y se utiliza como tasa única. Aquí se aborda el tema de la manera más sencilla, pero a la vez correcta, y se propone un cálculo de la tasa de descuento apropiada para rebajar flujos de caja. Aunque determinar el costo de capital es uno de los problemas más difíciles y controvertidos de la teoría financiera, y aun cuando es realmente ‘meterse en camisa de once varas’, se hará el intento1. En el capítulo 3 se presentó la idea del costo del dinero. Este costo permite comparar los flujos de dinero en el futuro. En este capítulo se trabajará la manera de determinar el costo promedio ponderado del capital, esto es, la tasa de descuento. Debemos distinguir entre lo que cuestan los recursos que necesita la firma o proyecto y las tasas a las cuales la firma puede invertir sus excedentes de liquidez. Ambas varían según las condiciones de la economía. La tasa del rendimiento de los excedentes puede ser mayor, menor o igual que el costo de los recursos que utiliza la firma o proyecto, pero usualmente es menor. Un buen gerente trata de maximizar el rendimiento de esos excedentes dentro de ciertos riesgos. Los recursos que usa la firma provienen de dos fuentes: los dueños del patrimonio o accionistas y los tenedores de la deuda. A continuación se va a estudiar cada uno de ellos. Los cálculos asociados a cada una de estas posibilidades son simples, pero la obtención de la información veraz y apropiada para llegar a ellos puede ser una tarea muy compleja. 8.1 Los mercados financieros En los mercados financieros la firma puede obtener tanto fuentes de financiación como oportunidades de inversión de excedentes. El mercado financiero varias posibilidades al inversionista para la obtención de recursos. 1 Este capítulo está reescrito en su mayor parte. Trata de ser más conciso y, sin entrar en complicaciones que superan el alcance del libro, plantea un procedimiento correcto para el cálculo de la tasa de descuento de los flujos de caja, que es consistente con el enfoque que utiliza valores de mercado y circularidad. Para un estudio detallado de este problema, véase Vélez Pareja y Tham (2001) y Tham y Vélez Pareja (2004). 1 2 Los bancos y otras instituciones financieras son la fuente más común de financiación de las empresas, en particular las pequeñas y las medianas. Ellos captan los recursos del público y éstos se colocan entre las firmas y las personas naturales que requieren fondos financiados para hacer sus inversiones de capital. El mercado de capitales es donde concurren inversionistas (ahorradores) y consumidores de capital (por lo general firmas o el gobierno), para entregar o recibir dinero. Estas transacciones se hacen, por lo general, mediante la compra o venta de títulos valores, como bonos, certificados de depósito a término (CDT), títulos de tesorería (TES) certificados de cambio, títulos de participación, etc., y las operaciones las realizan los corredores de bolsa en las bolsas de valores. Los plazos de los títulos valores transados aquí son, generalmente, de por lo menos un año. El mercado de capitales es el mecanismo de la economía para asignar y distribuir los recursos de capital en el proceso de transferencia del ahorro a la inversión (véase el ciclo de capital en el capítulo 1). Los recursos que se mueven en el mercado de capitales se dedican a la financiación, por lo general, del capital de trabajo permanente o del capital fijo de las empresas y del gobierno. El mercado bursátil es similar al anterior, pero las operaciones se hacen sobre acciones de las empresas inscritas en las bolsas de valores. En este mercado se negocian acciones de diversas firmas. En Colombia se puede (1) identificar grupos representativos de las acciones que se negocian y (2) determinar no sólo el rendimiento individual de las acciones de una firma, sino el rendimiento general por grupos específicos y del total de los grupos. Los grupos para los cuales se determinan las transacciones y rendimientos son bancos, seguros, alimentos y bebidas, textiles, siderurgia, cementos y varios. La primera es la fuente de financiación por deuda financiera. La última opción es la fuente de financiación por patrimonio. Como se puede observar, estas oportunidades de inversión y de obtención de recursos están disponibles para cualquier inversionista; además, es posible considerarlas un universo donde se puede invertir cualquier excedente de liquidez u obtener los recursos que requiere la firma. Al hacer la selección del costo de oportunidad de la firma, se debe tener en cuenta el elemento riesgo que existe en cada inversión. Toda la información acerca del mercado de capitales y del mercado bursátil de Colombia se encuentra disponible en internet, en secciones especializadas de los periódicos, en revistas y en otras publicaciones. En otros países se encontrará información similar en publicaciones parecidas a las que se encuentran en Colombia. Ejemplo 1 Supóngase un inversionista a quien le proponen hacer una inversión en acciones de una entidad que le ofrece solidez, como Bavaria S. A. Este inversionista debe identificar alternativas con grados similares de riesgo, por ejemplo, en el sector de alimentos o, en su defecto, en corporaciones de ahorro, bancos, etc., y determinar la tasa de oportunidad de su dinero. Aunque el tema del riesgo será abordado en el último capítulo, vale la pena mencionar que una forma de medirlo para una inversión es conocer qué tanto varía el rendimiento que produce (en términos estadísticos, se mide la varianza o desviación estándar de los rendimientos durante un determinado período): mientras más alta sea la 3 variación, mayor será el riesgo que se asume. Mal haría si considerara inversiones que le pudieran ofrecer altos rendimientos como base para comparar la alternativa de inversión en una empresa que sea relativamente segura. 8.2 El costo de capital Cuando un individuo, persona natural, no tiene dinero para llevar a cabo una inversión, presta el dinero, y los intereses o la tasa de interés indicarían el costo de capital de esa persona. Así mismo, si esa persona tiene el dinero disponible, lo que gana en la actualidad sobre su dinero es su costo de oportunidad y en ese caso ése sería su costo de capital. Por lo general, la situación de las personas es una mezcla de las dos anteriores: se invierte el dinero que se obtiene, en parte por dinero recibido en préstamo y el resto por ahorros con que cuenta el individuo (recuerde cómo se compra vivienda: las entidades financieras prestan un alto porcentaje del valor y el resto lo aporta la familia de sus ahorros). En este caso es muy fácil medirlo. En el caso de la firma, como se verá a continuación, lo que paga la firma por los recursos que debe obtener para realizar las inversiones no es tan evidente. Aquí hay que tener en cuenta no sólo lo que se paga por intereses por concepto de deuda, sino que debe tenerse en cuenta lo que esperan ganar los accionistas o socios. En todo caso, individuo o firma, hay un costo por la utilización del capital de terceros y ese precio constituye el costo de capital. 8.3 Determinación del costo de capital de la firma Una firma obtiene fondos de muy diversas fuentes; por lo tanto, la identificación del costo del dinero no es tan simple. Si se analizan los estados financieros de la firma, se observa que los accionistas, los acreedores en general, los empleados y la misma firma, a través de ciertas reservas, han provisto los fondos que utiliza para su actividad económica. Se constituye así una gran canasta de fondos, por lo general no gratuitos, de la cual sale el dinero para las inversiones. Se debe distinguir entre el costo de la deuda financiera y el costo del dinero de los fondos aportados por los accionistas. Debe recordarse el concepto básico contable de la partida doble o ecuación contable: Activos = Pasivos+Patrimonio Esta ecuación contable indica el origen de los recursos con que cuenta la firma para hacer sus diferentes operaciones (inversiones en activos fijos, por ejemplo). Todo lo que tiene la firma lo puede adquirir porque hay terceros (acreedores o accionistas) que le han suministrado los fondos necesarios. Cada uno de estos dos actores (acreedores y accionistas) tiene derecho a ser remunerado por haber aportado sus recursos a la operación de la firma. Por lo tanto, el costo de capital de la firma se puede visualizar de forma esquemática, así: Figura 8.1 Costo de capital 3 4 Costo de la deuda financiera Costo del capital Costo del patrimonio ¿Cuál es la diferencia entre deuda y patrimonio2 o capital de los accionistas? La deuda es una fuente de financiación que está regida contractualmente. Se pactan los intereses que se pagan y las fechas en que se pagan tanto los intereses como los abonos a capital. El acreedor recibe su dinero, en teoría, sin importarle si la empresa ha producido beneficios o no. Tiene prioridad sobre los pagos de utilidades o dividendos de los socios o accionistas. En casos de financiación con entidades financieras, se le exige a la firma que presente garantías reales (bienes raíces o activos en general) o, a la vez, se le exigen codeudores que respalden la deuda en caso que la firma no pueda pagar. En la deuda se incluyen los bonos emitidos por la firma, los préstamos recibidos, etc. Por el contrario, el patrimonio o capital de los socios tiene una remuneración residual. Es decir, se les paga si después de pagar todas las obligaciones (gastos de personal, materia prima, arriendos, intereses, etc.) queda un remanente o utilidad. Así mismo, en caso de una quiebra o liquidación son los últimos en recibir su dinero. Esto muestra claramente una gran diferencia en el riesgo que asume cada dueño de los recursos. Debe recordarse lo estudiado en el capítulo 2 sobre la relación entre el riesgo y la tasa de interés. En general, las tasas de interés mantienen la siguiente relación, según su grado de riesgo: Ke>Kp>Kd>Rf (8.1) Donde Ke es el costo del patrimonio; Kp, la tasa de las acciones preferentes; Kd, la tasa de la deuda, y Rf, la tasa libre de riesgo. De este modo, el costo de capital resultante de la combinación de las tasas Ke y Kd es un valor intermedio entre ellas; es un promedio. El costo promedio de capital debe cumplir con esta relación: Ke>costo promedio de capital>Kd (8.2) 8.3.1 Costo de la deuda Antes de entrar en detalles sobre el costo de la deuda hay que definir con precisión qué se considera deuda para efectos de la determinación de la tasa de descuento de la firma. En este contexto se llama deuda a la deuda financiera. Deuda financiera será todo pasivo que tenga establecido de manera explícita una tasa de interés. Observe el lector que no se trata de los pasivos de la firma, sino de aquellos pasivos que causan interés. 2 Muchos autores de habla hispana usan el término en inglés equity cuando se refieren al patrimonio. Aquí se utilizará patrimonio o capital de los socios o accionistas. 5 Usualmente se hace mucho hincapié en el cálculo del costo de la deuda de manera individual y se utiliza, como es de esperarse, el cálculo de la tasa interna de rentabilidad (TIR) para hallar el costo porcentual de una fuente de financiación. Como veremos más adelante, esto no es importante y genera distorsiones. Aquí lo significativo es conocer el costo de la deuda período a período, y ese costo puede ser diferente por la variedad de plazos y costos de las diferentes fuentes de financiación. Por otro lado, algunos textos tradicionales de finanzas proponen un cálculo ponderado de los diferentes orígenes de los fondos, lo cual conduce al llamado costo promedio de la deuda de la firma, antes de impuestos o después de éstos. El procedimiento propuesto allí es muy sencillo: multiplicar el costo del dinero por la proporción que tiene en el total de los aportes de los fondos. Esto también genera distorsiones indeseables en la medición del costo de la deuda. Cabe anotar que lo más importante es conocer el saldo en cada período, los intereses pagados y, en consecuencia, el costo (combinado) de cada período. Para determinar el costo de la deuda de una entidad se debe tener en cuenta el esquema de pagos de cada una de las fuentes de financiación, cuando se trata de bonos, préstamos o similares. No es correcto hacer una ponderación, ya que no se tendría en cuenta el efecto del plazo que se produce al combinar varios esquemas de pagos diferentes. Además, si se trata de determinar la tasa de descuento que se utilizará para descontar flujos de dinero en el futuro, mal puede acudirse a datos históricos; en rigor, se debe hacer una planeación financiera que indique cómo se va a financiar la firma en el futuro. En cuanto a la deuda, cabe anotar que lo más importante es conocer el saldo, los pagos de intereses y el costo (combinado) de cada período. Un ejemplo ayudará a aclarar esta afirmación. Ejemplo 2 Supóngase que una firma financia una inversión con tres fuentes así: un millón de pesos pagaderos a un año en una sola suma con intereses del 28% anual, vencido; cuatro millones pagaderos a diez años, en diez cuotas uniformes cada año, con intereses al 20% anual, vencido, y un millón pagadero a cinco años, en cinco cuotas uniformes cada año, al 38% anual. Observe que hemos nombrado las fuentes de financiación de manera genérica. Estas pueden ser préstamos, bonos, etc. Lo que se debe tener en cuenta no es la TIR, sino el costo período a período, basado en los intereses que se han pagado y en el saldo de la deuda vigente. Para esto vamos a identificar cada una de las tablas de amortización de los tres préstamos, así: Año Saldo inicial 0 1 1.000.000,0 Amortización de la financiación 1 Abono Intereses Pago total 1.000.000,0 280.000,0 1.280.000,0 Saldo final 1.000.000,0 - En la tabla anterior, el préstamo se paga al año de adquirido, a la tasa de 28%. 5 6 Año Saldo inicial 0 1 4.000.000,0 2 3.845.909,0 3 3.660.999,7 4 3.439.108,7 5 3.172.839,4 6 2.853.316,2 7 2.469.888,4 8 2.009.775,1 9 1.457.639,1 10 795.075,9 Amortización de la financiación 2 Abono Intereses Pago total 154.091,0 184.909,2 221.891,1 266.269,3 319.523,2 383.427,8 460.113,3 552.136,0 662.563,2 795.075,9 800.000,0 769.181,8 732.199,9 687.821,7 634.567,9 570.663,2 493.977,7 401.955,0 291.527,8 159.015,2 954.091,0 954.091,0 954.091,0 954.091,0 954.091,0 954.091,0 954.091,0 954.091,0 954.091,0 954.091,0 Saldo final 4.000.000,0 3.845.909,0 3.660.999,7 3.439.108,7 3.172.839,4 2.853.316,2 2.469.888,4 2.009.775,1 1.457.639,1 795.075,9 - En la tabla anterior se calculó la cuota uniforme a diez años a la tasa de 20% y se separa el abono del pago de interés. Se debe recordar del capítulo 2 que el pago o cuota es la suma de los intereses y el abono. Si se conoce el pago total (954.091,0) y se conoce la tasa de interés (20%) y el saldo inicial, se puede calcular el interés pagado y, por lo tanto, el abono a la deuda de cada período. Excel tiene fórmulas para determinar estos valores. Amortización de la financiación 3 Año Saldo inicial Abono Intereses Pago total Saldo final 0 1.000.000,0 1 1.000.000,0 94.883,8 380.000,0 474.883,8 905.116,2 2 905.116,2 130.939,6 343.944,2 474.883,8 774.176,7 3 774.176,7 180.696,6 294.187,1 474.883,8 593.480,0 4 593.480,0 249.361,4 225.522,4 474.883,8 344.118,7 5 344.118,7 344.118,7 130.765,1 474.883,8 0,0 En la tabla anterior, de igual manera, se calcula la cuota uniforme a cinco años a la tasa de 28% y se separa el abono del pago de interés. Así, sólo se tendrán en cuenta aquellos pasivos con un esquema de repago preciso, para tener un adecuado cálculo del costo de la deuda período a período. En la siguiente tabla se hace este cálculo: 7 Amortización de las financiaciones combinadas y tasa de interés de cada año Año Saldo inicial Abono Intereses Pago total Saldo final 0 6.000.000,0 1 6.000.000,0 1.248.974,8 1.460.000,0 2.708.974,8 4.751.025,2 2 4.751.025,2 315.848,8 1.113.126,0 1.428.974,8 4.435.176,4 3 4.435.176,4 402.587,7 1.026.387,1 1.428.974,8 4.032.588,7 4 4.032.588,7 515.630,6 913.344,1 1.428.974,8 3.516.958,0 5 3.516.958,0 663.641,8 765.333,0 1.428.974,8 2.853.316,2 6 2.853.316,2 383.427,8 570.663,2 954.091,0 2.469.888,4 7 2.469.888,4 460.113,3 493.977,7 954.091,0 2.009.775,1 8 2.009.775,1 552.136,0 401.955,0 954.091,0 1.457.639,1 9 1.457.639,1 662.563,2 291.527,8 954.091,0 795.075,9 10 795.075,9 795.075,9 159.015,2 954.091,0 - Tasa 24,3% 23,4% 23,1% 22,6% 21,8% 20,0% 20,0% 20,0% 20,0% 20,0% Observe que esta tabla es la suma de las tres anteriores. En la última tabla, la columna “Tasa” se ha calculado simplemente como los intereses del año divididos entre el saldo inicial. Por ejemplo, para el año 1 se tiene 1.460.000,0/6.000.000 = 24,3%. Observemos en la última tabla cómo la tasa de interés por período varía desde 20% hasta 24,3%, que resulta de una combinación de las tasas de las tres formas de financiación. El lector debe observar cómo el cálculo aritmético del promedio del costo financiero o el cálculo de un promedio ponderado como la TIR distorsionan una realidad que es necesario tener en cuenta: el costo de la deuda cambia a través de los años3. Así mismo, el monto de la deuda también lo hace a medida que se pagan los préstamos o se adquieren otros. Esta forma de definir el costo de la deuda es el correcto. 8.3.2 Costo de los fondos de los accionistas Una de las mayores dificultades de la teoría financiera ha sido la de calcular el costo de los fondos aportados por los accionistas. En realidad se trata de medir y tener en cuenta el costo de oportunidad de los accionistas. Una forma obvia y elemental es la de preguntarles a los accionistas qué tasa de interés desean obtener de sus inversiones. Esto, que parece ingenuo, termina siendo lo más adecuado; sin embargo, esto no siempre es posible, por lo tanto, hay que calcularlo de manera indirecta. Por ejemplo, observando qué decisiones de inversión han tomado los accionistas en el pasado o aceptando que si el accionista no protesta ni rechaza los resultados de la firma, se puede suponer que la tasa de rentabilidad de la firma es aceptable y, por ende, esa cifra puede ser un buen cálculo del costo de oportunidad de los accionistas. También se ha abordado este problema con modelos válidos para firmas que tienen acciones inscritas en las bolsas de valores, ya que involucran el precio en bolsa y los dividendos. Al considerar el escaso número de empresas inscritas en las bolsas de valores de Colombia (alrededor de 140), la reducida cantidad de acciones que realmente se negocian (alrededor de 30) y el muy reducido número de acciones que se transan con regularidad 3 Puede haber otras razones para que el costo de la deuda (Kd) no sea constante, entre otras, la tasa de inflación. 7 8 (cerca de 20), los modelos propuestos dejan de tener utilidad para aplicarlos a la mayoría de las firmas que existen en un país con un mercado bursátil reducido4. Sin embargo, hay que proporcionar aproximaciones apropiadas y prácticas. Una primera aproximación es la siguiente: Ke = D +g V (8.3) Donde: Ke es el costo de capital del patrimonio; D, lo que se paga en dividendos a los accionistas; V, el valor de mercado de la acción, y g, la tasa de crecimiento de los dividendos. Esta expresión define el costo de los fondos aportados por los accionistas según el modelo presentado por Solomon (1969) y propuesto por Gordon y Shapiro (1956). Además, esta expresión se deduce de la estudiada en el capítulo 2, donde se analiza el costo capitalizado cuando hay crecimiento. Por los datos de entrada que requiere es útil para examinar empresas cotizadas en bolsa. El problema que presenta esta propuesta es que cuando no hay dividendos o utilidades, no se puede afirmar que el costo sea cero, ya que la tasa de crecimiento se aplica a los dividendos. Además, es muy difícil estimar la tasa de crecimiento de los dividendos desde fuera de la empresa. Otra manera de calcular el costo de los fondos aportados por los accionistas es utilizar el modelo capital asset pricing model (CAPM), propuesto por William Sharpe (1963, citado por Levy y Sarnat, 1982) y otros (su estudio supera el propósito de este libro, pero se mencionarán las ideas principales). Este modelo dice que la rentabilidad de una acción (esto supone que la rentabilidad de la acción mide la tasa de interés que satisface las expectativas del accionista) está relacionada en forma lineal con la tasa libre de riesgo de una economía (Rf) y con la rentabilidad del mercado de acciones (Rm) como un todo. La rentabilidad del mercado se mide de forma similar a la inflación; así como ésta se mide con el índice de precios al consumidor (IPC), que está asociado a una canasta de bienes que consumen los hogares de un país, la rentabilidad del mercado se mide con un índice asociado a una canasta de acciones que muestra lo que compran los inversionistas. En Colombia se utiliza el índice de la Bolsa de Colombia (IGBC). Para cualquier período t, se tiene: Rmt = IGBC t −1 IGBC t -1 (8.4) La rentabilidad del mercado o del portafolio del mercado se mide comparando el índice de una fecha con el de una fecha anterior (véase Tabla 8.1). Por ejemplo: Tabla 8.1 Cálculo de la variación del índice de la Bolsa 4 Esta situación es típica de economías emergentes o en desarrollo. 9 Fecha (fin de mes) Octubre 2003 Noviembre 2003 Diciembre 2003 Enero 2004 Febrero 2004 Marzo 2004 IGBC Variación 2.158,2 2.224,6 3,1% 2.333,7 4,9% 2.272,5 -2,6% 3.089,8 36,0% 3.321,2 7,5% Tomemos el caso de enero de 2004: la variación (rendimiento) es: 2.272,5/2.333,7−1 = -2,6%. Esto significa que el mercado como un todo tuvo una rentabilidad mensual de -2,6% (bajaron los precios de las acciones, en promedio, 2,6%). Los cálculos para determinar el rendimiento histórico de una acción en particular son similares: Ke t = Pt + D t − Pt -1 P = t −1 Pt -1 Pt -1 (8.5) Donde Ket+1 es el costo o rentabilidad de la acción; Pt+1, el precio de la acción en el período t+1; Dt+1, el dividendo recibido en t+1, y Pt, el precio de la acción en el período t. La expresión matemática del CAPM es: Ke = R f + β j (R m − R f ) (8.6) Donde βj es la pendiente de esa línea recta y se llama beta o coeficiente beta de la acción j. Mide lo que se conoce como riesgo sistemático, es decir, el que es común para toda la economía. Rm es el rendimiento del portafolio de mercado m. Rf es el rendimiento de los bonos libres de riesgo (por ejemplo, los bonos TES, emitidos por el gobierno, se pueden considerar libres de riesgo). Por último, Ke es el rendimiento esperado de la acción. Si se construye la gráfica del exceso de rentabilidad de una acción sobre la tasa libre de riesgo contra el exceso de la rentabilidad del portafolio del mercado también sobre la tasa libre de riesgo, se puede apreciar qué tanta relación hay entre las dos. En otras palabras, se puede establecer la siguiente relación: Ke - R f = β j (R m − R f ) (8.7) Esta relación indica que el rendimiento de una acción está compuesto por la tasa libre de riesgo, más un múltiplo del riesgo que existe por invertir en acciones (Rm−Rf). La fracción de ese riesgo está medida por βj. Esta ecuación se puede interpretar como que el valor esperado de la rentabilidad de una acción está compuesto de la tasa libre de riesgo (Rf) y por (Rm−Rf) βj, que es una prima de riesgo por invertir en la acción j. Este valor esperado de la rentabilidad de la acción es un cálculo del costo del patrimonio. Obsérvese que este planteamiento es coherente con lo estudiado en el capítulo 2, acerca de los componentes de una tasa de interés. La tasa libre de riesgo contiene, en teoría, 9 10 la tasa real y la tasa de inflación esperada5, y el resto es el componente de riesgo allí mencionado. Cuando la empresa no es una sociedad inscrita en bolsa o sus acciones no se negocian, se puede utilizar este cálculo haciendo ajustes al coeficiente beta según los niveles de endeudamiento. Esto lo estudiaremos más adelante. Una forma de calcular βj es correr una regresión lineal entre el exceso de rentabilidad de la acción particular y la tasa libre de riesgo y el exceso entre la rentabilidad del portafolio de mercado (medido, por ejemplo, con el IGBC) y la misma tasa (Rm−Rf). La pendiente de esa línea de regresión será βj de la acción. Entonces habrá betas mayores que 1, iguales a 1 y menores que 1, lo cual significa que habrá acciones que aumentarían el riesgo del portafolio del mercado (beta mayor que 1, las llaman agresivas), acciones que no alteran el riesgo del portafolio del mercado (beta igual a 1) y acciones que disminuyen el riesgo del portafolio del mercado (beta menor que 1, las llaman defensivas). En la siguiente gráfica se presenta la situación de la acción de Suramericana de Seguros entre febrero de 1995 y marzo de 1997, comparada con el índice de la Bolsa de Bogotá (IBB)6. Gráfica 8.1 Cálculo del coeficiente beta una acción Rel ación entre el riesgo del mercado y l a rentabil idad de una acción Rentabilidad extra de la acción (Ra-r) 15% y = 0,6228x - 0,0097 R2 = 0,7191 10% 5% 0% -15% -10% -5% -5% 0% 5% 10% 15% -10% -15% Riesgo de mercado (Rm-r) La lectura de la Gráfica 8.1 y de la relación lineal que resulta indica que la beta de esa acción es 0,6228. Esto significa que ante un aumento de 1% en la rentabilidad del mercado (o descenso), la acción reacciona en 0,6228%. Es una acción defensiva. Como la mayoría de las firmas en un país con un mercado bursátil reducido no se encuentran registradas en la bolsa de valores o si lo están sus acciones no se transan con frecuencia, es difícil encontrar su beta. Sin embargo, se puede estimar a partir de la beta del sector al cual pertenezca o a la empresa más parecida. Este enfoque permite hacer un 5 En realidad, en la tasa libre de riesgo puede estar involucrada una prima o componente de riesgo asociada con la inflación. Si el mercado estima una inflación futura, puede equivocarse en ese cálculo; por lo tanto, en la tasa libre de riesgo hay un elemento de riesgo inflacionario. Esto conduce, como se estudió en el capítulo 2, a que al descontar la inflación de una tasa libre de riesgo, el resultado no sea una constante. 6 El IBB fue el Índice de la Bolsa de Bogotá; el Índice General de la Bolsa de Colombia (IGBC) surgió en 2001, después de la fusión de las tres bolsas de valores que existían en Colombia y se empezó a utilizar en Colombia a mediados de 2001. 11 cálculo del costo de los fondos de los accionistas, aun para firmas no inscritas en la bolsa de valores. El cálculo de las betas o coeficientes beta se puede hacer también con datos contables, por ejemplo, el rendimiento sobre la inversión o sobre el patrimonio, y se hace una regresión con los mismos datos agregados de la totalidad de las empresas existentes (véase Vélez Pareja, 2003a).7 La Superintendencia Financiera de Colombia cuya página de Internet se encuentra en http://www.superfinanciera.gov.co/index.htm, hace los cálculos de las betas y están disponibles al público. También se puede llegar a ese sitio por http://www.poligran.edu.co/decisiones en la opción Información útil. En la página de la Superintendencia Financiera de Colombia se encuentra información muy valiosa en relación con el mercado accionario. Si se entra a ese sitio se encuentra lo siguiente: Figura 8.2 Sitio web de la Superintendencia Financiera de Colombia El enlace http://www.superfinanciera.gov.co/Economicos/indica.htm nos lleva a: 7 Véase también el apéndice sobre riesgo sistemático y riesgo total. 11 12 Figura 8.3 Información sobre coeficientes beta en la Superintendencia Financiera de Colombia Allí podemos identificar con claridad que se ofrecen las betas de las acciones. Al oprimir los enlaces correspondientes, encontraremos la información de los coeficientes beta. Estos coeficientes beta pueden ser deficientes, porque, entre otras cosas, no están actualizados. 13 Figura 8.4 Coeficientes beta de algunas acciones 8.3.2.1 Empresas no transadas en bolsa Hasta aquí todo parece funcionar muy bien. Sin embargo, resulta que todas estas técnicas que estudiamos en este libro para calcular el valor de una firma (o de un proyecto) están diseñadas precisamente para empresas que no cotizan en bolsa. La razón es muy simple: para las empresas que cotizan en bolsa conocemos su valor con sólo abrir el periódico o entrar a internet. El problema lo tenemos con las otras, las que no cotizan. Para ellas debemos construir flujos de caja y valorar esos flujos futuros y así determinar su valor8. Más aún, una buena gerencia financiera debería hacerse con un cálculo permanente del valor de la firma o proyecto. Para sorpresa de muchos, las firmas que no cotizan en bolsa son la inmensa mayoría en todo el mundo. Examinemos los casos de Estados Unidos y de Colombia. 8.3.2.2 El mercado de valores en Estados Unidos 8 Esto significa que cuando hablamos del valor de una firma que no cotiza en bolsa nos referimos al valor presente de sus flujos de caja futuros. 13 14 El mercado de valores de Estados Unidos se considera un mercado casi perfecto para las empresas que se negocian en bolsa. El número de empresas que se negociaban en las principales bolsas de valores en diciembre de 2002 se muestra en la Tabla 8.2. Tabla 8.2 Número de empresas registradas en las bolsas de valores de Estados Unidos (2002) Bolsa Número de firmas NYSE 2.800 NASDAQ 3.910 AMEX 800 Total 7.510 Para tener una idea de la importancia relativa de estas cifras debemos compararlas con el número total de firmas en Estados Unidos. En la Tabla 8.3 se muestran las firmas existentes en Estados Unidos, clasificadas por el número de empleados. Tabla 8.3 Firmas de Estados Unidos según el número de empleados, 2001 Tamaño No. de firmas Porcentaje del total Total 5.657.774 100,00% 0* 703.837 12,44% 0-4* 3.401.676 60,12% 5-9 1.019.105 18,01% 10-19 616.064 10,89% <20 5.036.845 89,03% 20-99 518.258 9,16% 100-499 85.304 1,51% <500 5.640.407 99,69% 500+ 17.367 0,31% * El número de empleados se mide en marzo, de manera que algunas firmas (firmas creadas después de marzo, empresas cerradas antes de marzo y empresas estacionales) aparecerán sin empleados y algún gasto de nómina. Fuente: Office of Advocacy, U. S. Small Business Administration (http://www.sba.gov/advo/), basado en datos del U. S. Department of Commerce, Bureau of Census, Statistics of U.S. Businesses y cálculos del autor. Se puede observar que el número de firmas en Estados Unidos es más de 5,657 millones y que de esas firmas más del 98% tienen menos de 100 empleados, y 99,7%, menos de 500. Aunque el total de firmas en bolsa y el total de firmas en Estados Unidos están referidos a años diferentes, podemos formarnos una idea de la proporción de empresas que se negocian en bolsa en relación con las que no se negocian9. En este contexto (en Estados Unidos) se considera que una firma es grande si tiene 500 o más empleados. 9 El número de firmas registradas en las bolsas es 0,13392% del total de firmas y 0,2565% de las firmas con más de cuatro empleados en 1999 y 44,86% de las firmas con más de 500 empleados. 15 No hay consenso sobre el criterio para clasificar a las firmas por tamaño, incluso en el resto del mundo. En algunos países se usa el volumen de activos; en otros, el número de empleados. Aun en la definición de los límites de cada categoría tampoco hay acuerdo. Por ejemplo, mientras en Estados Unidos una firma se considera grande si tiene más de 500 empleados, en Europa una firma se clasifica como grande si tiene más de 250 empleados, lo mismo que en Japón10. 8.3.2.3 El mercado de valores en los mercados en desarrollo A efectos de comparar, presentamos alguna información sobre las empresas que se negocian en bolsa y el número total de empresas en Colombia. Información similar a ésta se puede encontrar para otros países en desarrollo. El perfil en otros países en desarrollo puede ser similar al de Colombia (véase Tabla 8.4). Tabla 8.4 Microempresas colombianas por sector (2000)11 Tipo Total microempresas Proporción Comercio 557.759 57,7% Servicios 288.771 29,9% Industria 120.785 12,5% Total 967.315 100,1% Esta encuesta incluye microempresas formalizadas y no formalizadas Las empresas formalizadas (registradas como negocios en una cámara de comercio) en Colombia se muestran en la Tabla 8.5. Tabla 8.5 Número total de empresas registradas en Confecámaras 200112 Tamaño No. de firmas Proporción Sin datos de activos 46.550 8,74% Microempresas 432.269 81,19% Pequeñas 39.963 7,51% Medianas 7.786 1,46% Grandes 5.845 1,10% Total 532.413 100,00% De las empresas registradas, 13.631 están clasificadas como medianas y grandes. Por otro lado, el número total de firmas registradas en la Bolsa de Valores de Colombia es algo más de 11013, y de éstas cerca de 30 acciones se negocian con alguna frecuencia. Para mayores detalles sobre el mercado de valores en Colombia véase Vélez Pareja (2000). 10 En Japón estos límites dependen de la actividad. Colombia, Departamento Administrativo Nacional de Estadística (DANE), (2000). Encuesta nacional de microestablecimientos de comercio, servicios e industria, disponible en: http://www.dane.gov.co. 12 Confecámaras es la Confederación Nacional de Cámaras de Comercio (http://www.confecamaras.org.co/). No hay acuerdo en el criterio para clasificar las firmas por tamaño. Algunos usan los activos; otros, el número de empleados. 13 Este número es aproximado, porque no es estable. Hay empresas que entran y salen de la bolsa. Lo mismo ocurre con el número de empresas que se negocian con alguna frecuencia. 11 15 16 Existen aproximadamente 1,1 millones de firmas, incluidas las del sector informal. Las empresas registradas en bolsa son el 0,0125% del total de firmas y las que se negocian con alguna frecuencia son el 0,0027% del total de firmas. Si consideramos sólo las firmas de más de cuatro empleados (firmas pequeñas, medianas y grandes), tenemos que las firmas registradas en la Bolsa de Valores constituyen el 0,1033%, y las que se negocian con frecuencia, el 0,0226%. Si sólo consideramos las 13.631 firmas grandes y pequeñas, el número de empresas registradas en bolsa es el 1,01% y el número de las que se negocian con frecuencia es el 0,22%. El número de empresas registradas en bolsa es el 2,34% de las firmas grandes, y el número de las que se negocian con frecuencia, el 0,51%. En resumen, las pequeñas y medianas empresas (pymes) son un porcentaje substancial de la economía de Estados Unidos y de los países en desarrollo. Sin embargo, la carencia de información impone restricciones para el acceso de estas firmas a los recursos de financiación a través de acciones. Debemos ofrecer alternativas para calcular el costo del patrimonio, dado que los métodos populares y bien conocidos como el CAPM pueden ser inválidos en el contexto de las empresas que no se negocian en bolsa (la mayoría de ellas pymes). Esta afirmación se refuerza con lo presentado por Vélez Pareja (2000): la prima de riesgo de mercado (PMR) es con frecuencia negativa. Sin embargo, ante la ausencia de mejores modelos, debemos trabajar o adaptar lo que se tiene, en este caso, el CAPM. 8.3.2.4 El cálculo del costo del patrimonio sin deuda (Ku) El costo del patrimonio sin deuda (Ku) es lo que esperan ganar los dueños del capital propio si la empresa no tuviera deuda financiera. Al no tener deuda, entonces el riesgo del accionista se reduce, por lo tanto el costo del patrimonio sin deuda es menor que Ke. Podemos calcular el costo del patrimonio sin deuda con el coeficiente beta sin deuda y utilizar el CAPM. Podemos ‘desendeudar’ el coeficiente beta de empresas similares a la que se estudia y que no se cotiza en bolsa utilizando un procedimiento muy sencillo14 y usar el CAPM15 para calcular el costo del patrimonio sin deuda. Aquí supondremos que esa tasa de descuento es el costo del patrimonio sin deuda. Si se hace este supuesto entonces el coeficiente beta sin deuda es: β Sin deuda t = β empresa en bolsa t D empresa en bolsa (t -1) 1 + Pempresa en bolsa(t-1) (8.8) Donde βempresa en bolsa t es el coeficiente beta de una empresa transada en bolsa; Dempresa en bolsa (t−1) y Pempresa en bolsa (t−1) son los valores de mercado de la deuda y del patrimonio de la empresa que se transa en bolsa en el período anterior al que se desea calcular. El valor de mercado del patrimonio se calcula como el número de acciones en el mercado multiplicado por el precio de la acción. El valor de mercado de la deuda dependerá si se transa en el mercado (bonos) o si es una deuda ‘privada’. En el primer caso hay que 14 Este procedimiento es sencillo cuando se hace una suposición acerca de la tasa de descuento de los ahorros en impuestos. Esto es, cuando se supone que esa tasa es Ku. 15 La idea de ahorro en impuesto se estudia en el apéndice del capítulo 7. 17 calcular el valor presente de los flujos futuros que debe pagar la firma por esa deuda a la tasa de mercado y en el segundo caso es necesario utilizar el valor en libros de la deuda. Este coeficiente beta sin deuda se puede calcular con la información que se encuentra en la Superintendencia Financiera, para el caso de Colombia. Este cálculo debe hacerse para varias empresas del mismo sector y calcular el promedio del resultado como un estimador de la beta sin deuda para calcular el valor Ku. Sin embargo, también es posible hallar información apropiada para calcular estos coeficientes beta en la página del profesor Damodaran (http://pages.stern.nyu.edu/~adamodar/). Allí se encuentra muy buen material sobre el tema. La página aparece como: Figura 8.5 Página web del profesor Damodaran Al oprimir el enlace Updated Data aparece lo siguiente: Figura 8.6 Página de datos del profesor Damodaran 17 18 Desplazándose un poco en esta página se puede tener acceso a información de varios mercados emergentes del mundo, entre ellos Colombia. Figura 8.7 Página de datos para economías emergentes del profesor Damodaran 19 Allí se puede encontrar información de betas de países con mercados emergentes al bajar el archivo “emergcompfirm.xls” y más abajo se encuentran las betas con deuda y sin ésta de mercados emergentes por sectores (Levered and Unlevered Betas by Industry) que se pueden obtener al bajar el archivo “betaemerg.xls”, oprimiendo el enlace Emerg Mkt. Los profesores Julio Sarmiento y Edgardo Cayón han calculado los valores del costo del patrimonio sin deuda para diversos sectores en Colombia a partir de los datos de Damodaran, que están en betaemerg.xls. Han hecho el ajuste por inflación y riesgo país. La información se puede encontrar en http://www.javeriana.edu.co/decisiones/Julio/, y allí se debe oprimir el enlace Costo de capital 2005. Una vez que se conoce este coeficiente beta sin deuda para un número de firmas similares a la que no se transa en bolsa, podemos usar un promedio ponderado de los coeficientes beta sin deuda para estimar el coeficiente beta sin deuda, como hicimos arriba. Con este cálculo podemos estimar Ku, usando la ecuación 8.6, como: Ku = Rf+βsin deuda(Rm–Rf) (8.9) Una vez conocido Ku se puede calcular Ke, el costo de los accionistas. Como hemos supuesto que Ku es la tasa de descuento para los ahorros en impuestos, Ke está dado por la siguiente expresión16: 16 Hay que suponer que la tasa de descuento de los ahorros en impuestos es Ku. Cuando se hace esto y partimos de la AI expresión más general de Ke esto es, Kei = Ku i + (Ku i − Kd i ) D i−1 − (Ku i − ψ i ) Vi−1 , donde ψ es la tasa de descuento de los Pi −1 Pi −1 19 20 Ket = Kut+(Kut−Kdt)Dt−1/Pt−1 (8.10) Aquí surgiría una circularidad, puesto que D y P son valores de mercado17. El valor de mercado del patrimonio depende de Ke y a su vez Ke depende del valor de mercado del patrimonio. El valor de mercado de la firma es el valor presente de sus flujos futuros descontados al costo del capital y el valor de mercado del patrimonio es el valor presente de los flujos futuros del accionista descontado a la tasa del accionista, Ke. Sin embargo, como veremos más adelante, este problema lo podemos eludir. Tanto el cálculo de Ku como de Ke se hacen hacia el futuro. Esto tiene implicaciones importantes: (1) en rigor se deberían pronosticar los valores de Rf y Rm, y (2) se debería analizar si los coeficientes beta se mantendrán en su nivel o no. Hecho esto se puede proceder a calcular Ku y Ke. 8.3.2.5 Ajustes necesarios al CAPM en economías emergentes En economías emergentes se presentan algunas distorsiones en el mercado, las cuales pueden hacer muy difícil el cálculo del costo del patrimonio. Estas distorsiones tienen que ver con la disponibilidad de coeficientes beta de empresas que no cotizan en bolsa, de primas de riesgo de mercado negativas y del cálculo apropiado de la tasa libre de riesgo (Rf). En esta sección estudiamos tanto el problema de la prima de riesgo del mercado como la determinación de los coeficientes beta. 8.3.2.6 Prima de riesgo del mercado Al retomar el tema del cálculo de Ke a través de las betas y del riesgo del mercado, se puede observar una anomalía que se presenta en los mercados de países en desarrollo. Esto se puede apreciar en Vélez Pareja (2002, 1999 y 2003a). Allí se ilustra cómo con frecuencia la PMR (el riesgo en que incurre el inversionista o empresario) es negativo. Como se estudió en el capítulo 2, a mayor riesgo se espera más rentabilidad. Sin embargo, decir que la prima de riesgo (Rm−Rf) es negativa implica que la tasa libre de riesgo es mayor que la rentabilidad del mercado accionario. Esto contradice el sentido común y lo que se espera, según lo estudiado. En la Tabla 8.6 podemos observar que, en ocasiones, el mercado presenta rendimientos negativos y que en otras el rendimiento de los TES (tasa libre de riesgo) fue mayor que el rendimiento del mercado accionario, lo cual produce una prima de mercado negativa. Esto significa que en el 29,63% de las observaciones, desde enero de 2002 a marzo de 2004, casi la tercera parte de las veces la PMR fue negativa. ahorros en impuestos y aplicando el CAPM, se llega a la fórmula 8.8. Observe que en la expresión de Ke, al hacer ψ igual a Ku el último término desaparece. (Véase Tham y Vélez Pareja, 2004, y Vélez Pareja y Burbano, 2005). 17 Por valor de mercado se entiende en este capítulo y en los siguientes el valor presente de los flujos de caja de la firma descontados al costo promedio de capital. Es muy importante no confundir este concepto con el valor de mercado en bolsa de valores. Precisamente estas técnicas basadas en el costo de capital y los flujos de caja son necesarias para las empresas no transadas en bolsa, que son la inmensa mayoría. 21 Tabla 8.6 Rm−Rf, rentabilidad del mercado y Rf (TES) Fecha Ene.-02 Feb.-02 Mar.-02 Abr.-02 May.-02 Jun.-02 Jul.-02 Ago.-02 Sep.-02 Oct.-02 Nov.-02 Dic.-02 Ene.-03 Feb.-03 Mar.-03 Abr.-03 May.-03 Jun.-03 Jul.-03 Ago.-03 Sep.-03 Oct.-03 Nov.-03 Dic.-03 Ene.-04 Feb.-04 Mar.-04 Rentabilidad mensual del mercado Rm Rentabilidad mensual de TES (5 y 7 años) Riesgo de mercado (Rm−Rf) 8,29% -6,81% 2,00% 2,75% 2,96% 6,21% -4,14% 0,22% 6,83% 9,36% 5,55% 9,65% 2,45% -2,50% -1,14% 8,44% 17,43% 2,62% 2,89% -2,53% 0,97% 2,68% 3,08% 4,90% -2,62% 35,96% 7,49% 1,11% 1,11% 1,19% 1,13% 1,04% 0,97% 0,66% 1,20% 0,91% 1,04% 0,64% 1,17% 1,07% 1,15% 1,14% 1,15% 1,08% 1,02% 1,03% 1,02% 1,05% 1,08% 1,02% 1,02% 1,00% 0,95% 0,88% 7,19% -7,93% 0,81% 1,62% 1,92% 5,23% -4,80% -0,98% 5,92% 8,31% 4,90% 8,48% 1,38% -3,65% -2,28% 7,29% 16,35% 1,59% 1,87% -3,55% -0,08% 1,60% 2,06% 3,88% -3,62% 35,02% 6,61% Promedio acumulado de Rm−Rf -0,37% 0,02% 0,42% 0,72% 1,47% 0,58% 0,38% 1,00% 1,73% 2,02% 2,56% 2,47% 2,03% 1,74% 2,09% 2,93% 2,85% 2,80% 2,48% 2,36% 2,33% 2,31% 2,38% 2,14% 3,40% 3,52% Aunque en estas cifras arrojan un promedio de la PMR de 3,52%, lo cual es históricamente inusitado, y no presenta problemas con el CAPM, aun cuando parece muy alta, vale la pena advertir al lector que esto no es lo típico. Si se excluyen los extremos se encuentra que el promedio es 2,72% mensual. Por otro lado, la tasa libre de riesgo medida por la rentabilidad de los TES arroja un promedio de 1,03% mensual. Con estos datos el CAPM se puede utilizar. Otra aproximación a la estimación de la prima de riesgo del mercado es hacer una regresión de las betas de todas las acciones transadas en una fecha determinada y la rentabilidad de cada acción en esa fecha. Esto significa que si examinamos el modelo CAPM: Ke = Rf+β×PRM (8.11) Al hacer la regresión de las betas y la rentabilidad de las acciones la pendiente o coeficiente de la beta sería un estimativo de la PRM. 21 22 En realidad hay una mayor dificultad en encontrar una aproximación a la tasa libre de riesgo, como la rentabilidad de los TES, que a la PMR. Esta dificultad surge por la poca frecuencia con que se transan bonos a largo plazo. Los datos presentados nos muestran que podríamos utilizar el CAPM directamente a pesar de los valores negativos de la PMR. Sin embargo, puede suceder que en un largo período este riesgo sea negativo. Ante esta situación muchos analistas utilizan como prima de riesgo la prima de riesgo calculada para un mercado desarrollado, como la obtenida para las firmas de Standards & Poors (S&P500) en Estados Unidos. El valor de este dato está alrededor de 6% anual. Si utilizáramos ese valor como, la PMR para nuestro ejemplo, y la convertimos a tasa mensual, necesitaríamos el coeficiente beta de la firma para poder calcular el Ke18. Esta PMR, basada en los datos de S&P500, debe ser ajustada por inflación y por la devaluación. Este ajuste por inflación implica deflactarla con la tasa de inflación de Estados Unidos e inflarla con la inflación local. PRM local = PRM S&P500 (1 + i f local ) (1 + i f US ) (8.12) Donde PRMlocal es la prima de riesgo del mercado local; PRMS&P500, la prima de riesgo del mercado de Estados Unidos, basado en los datos de S&P 500; if local, la tasa de inflación local, y if US, la inflación en Estados Unidos19. En el ejemplo CIGE.xls tenemos que la inflación local es 5,01%, la PRMS&P500 es 10,64% y la inflación en Estados Unidos es 1,98%. Entonces la PRMlocal es: (0,1064×1,0501)/1,0198 = 10,9518% Si utilizáramos este valor para la PRM, necesitaremos un cálculo grueso de βu de la firma. Podemos calcular un valor de βu tal y como se ha propuesto, a partir de las betas de las empresas del sector. Se ajustan por endeudamiento y se promedian. Con este estimador de βu podemos calcular Ku y hacer la evaluación, habiendo tenido la precaución de añadir una prima de riesgo país, que no aparecería en la prima de riesgo calculada a partir de los datos de Estados Unidos. Una forma de medir el riesgo país (RP) es calcular lo que se conoce como el spread de los bonos soberanos de Colombia. Este spread es la diferencia entre la rentabilidad de los bonos de Tesoro de Estados Unidos y la rentabilidad de los bonos de Colombia (en dólares). Hay varias propuestas para manejar este RP. Uno es muy popular y utilizado por la mayoría de los analistas y el otro es el propuesto por Lessard (1996): 1. El más popular consiste en usar el CAPM y añadir una prima de RP a la PMR y multiplicarlo por el coeficiente beta sin deuda de una firma similar en Estados Unidos, como se explica a continuación20: 18 Las tasas que se usan para calcular el costo de capital deben ser tasas nominales o sea, no capitalizadas. Este ajuste se requiere cuando necesitamos estimar Ke para un inversionista local, por ejemplo, cuando se está valorando una firma o evaluando un proyecto en moneda local. Por supuesto que si el análisis se hace desde el punto de vista de un inversionista de Estados Unidos o inclusive en dólares estadounidenses, el ajuste no es necesario. 20 Este método lo menciona Damodaran y se le atribuye. 19 23 Ku = Rf+βfirma US sin deuda [(Rm–Rf)+RP] (8.13) 2. El enfoque propuesto por Lessard21 indica que el riesgo de la firma debe incluir la beta de la firma en la economía local, calculada como: βno transada = βfirma en Estados Unidos×βpaís (8.14) Lessard la define como: “The country beta is […] the product of two underlying dimensions: (1) the volatility of the stock market (or of the macroeconomy of the country in question) relative to that of the U.S. and (2) the correlation of these changes in value with the U.S. benchmark portfolios” (1996, p. 60). Entonces, usando el CAPM y la propuesta de Lessard, el Ku para la firma sería: Ku = Rf+βno transada sin deuda (Rm–Rf)+RP (8.15) En este caso, como se mencionó atrás, debemos ajustar la PRM con la inflación externa e interna y con el cambio de precio de la divisa. Para un análisis de cómo utilizar estos procedimientos y sus limitaciones, véase Tham y Vélez Pareja (2004) y Vélez Pareja (2003). 8.3.2.7 Cálculo de coeficientes beta Adicional al enfoque presentado para estimar los coeficientes beta hay una propuesta de Caicedo, 2004 de relacionar las betas con el tamaño de la empresa medido con base en el logaritmo natural del valor de los activos totales. Esta idea resuelve de manera muy fácil el cálculo de betas de empresas no transadas en bolsa. La relación encontrada por Caicedo es doble: ∧ β i = −1,466 + 0,144TAi (8.16) ∧ β i = 0,061TAi Donde TAi = (8.17) ∑ ln A it T o sea, el promedio del logaritmo natural de los activos contables. 21 La propuesta de Lessard la hizo para proyectos en el extranjero y la hemos adaptado para calcular Ke del patrimonio de la firma. 23 24 Caicedo sugiere utilizar ambas expresiones y calcular un promedio entre los dos resultados. Hay que aclarar que este modelo tiene un sustento estadístico, más que económico o financiero. Del ejemplo que hemos trabajado en los capítulos 5 y 6 tenemos los siguientes valores de activos totales (véase Tabla 8.7): Tabla 8.7 Activos totales y logaritmo natural Tipo de valor Activos totales Ln Año 0 Año 1 Año 2 Año 3 Año 4 Año 5 48.233.104,20 43.704.030,90 38.413.246,30 35.554.889,70 61.698.288,80 48.061.420,80 17,69 17,59 17,46 17,39 17,94 17,69 El promedio del logaritmo natural es 17,63. Por lo tanto, el coeficiente beta estimado para ese caso sería: β(B.6) = -1,466+0,144×17,63 = 1,0724 β(B.7) = 0,061×17,63 = 1,0753 El promedio de los dos resultados es 1,0738. Este sería el estimativo del coeficiente beta. Usando los datos para PRM y de Rf del ejemplo CIGE.xls, el Ke de este ejemplo sería: Rf anual = 8,44% PRM anual = 8,635% Por lo tanto, el Ke sería: Ke = 8,44%+1,0738×8,635%=17,71% 8.3.3 Costo promedio de capital de la firma Al conocer el costo de la deuda, los fondos generados internamente y el costo de los fondos aportados por el accionista, ya se puede obtener el costo promedio del capital para el flujo de caja de capital (CPPCFCC). En este caso se va a considerar que el costo de los fondos de los accionistas está definido por Ke, ya sea porque se obtuvo directa o indirectamente. Una forma muy sencilla de aproximarse al CPPC es pensar en lo que espera recibir cada uno de los dueños del capital (deuda o patrimonio). Lo que espera recibir el dueño de la deuda es el interés calculado con el saldo de la deuda al final del período anterior (D%t.−1) y la tasa del costo de la deuda Kdt. Esto es: Interés (lo que espera recibir el dueño de la deuda) = Kdt×Dt−1 (8.18) Por el otro lado, lo que espera recibir el dueño del patrimonio está basado en el costo esperado por el dueño del patrimonio y el patrimonio (a valores de mercado). Es decir: 25 Lo que espera recibir el dueño del patrimonio = Ket×Pt−1 (8.19) El costo de esos valores esperados por el dueño de la deuda y del patrimonio se suman y constituyen lo que espera pagar la firma por los fondos aportados por el dueño de la deuda y del patrimonio (a precios de mercado), de manera que ese total dividido entre el total de aportes (deuda más patrimonio) nos indica el costo porcentual de los fondos con que la firma opera. Esto es: Costo total que espera pagar la firma = Kdt×Dt−1+Ket×Pt−1 (8.20) Costo porcentual de los fondos totales = (Kdt×Dt−1+Ket×Pt−1)/(Dt−1+Pt−1) (8.21) Esto es el CPPCFCC. El valor total de la firma es la suma de los valores de mercado de la deuda y del patrimonio. Entonces se puede calcular el CPPC como: CPPC FCC = Kd t P D t -1 + Ke t t -1 = KdD% t -1 + Ke t P% t -1 Vt -1 Vt -1 (8.22) Donde CPPCFCC es el costo promedio ponderado del capital para el flujo de caja de capital; Kdt, el costo de la deuda como tasa nominal, no capitalizada; D%t−1, el endeudamiento a valores de mercado calculado basándose en el período anterior; Ket, el costo del patrimonio; P%t−1, la proporción del patrimonio en el valor total de la firma a valores de mercado, calculado basándose en el período anterior; Dt−1 es la deuda del período t−1; Pt−1, el valor de mercado del patrimonio en t−1, y Vt-1, el valor de mercado de la firma en t–1. Afortunadamente, cuando se ha calculado el valor de cada período se puede comprobar algo muy interesante: Kut = KdtD%t−1+KetP% t−1 (8.23) Para evitar el problema de la circularidad podemos trabajar con el costo del patrimonio sin deuda y descontar lo que se conoce como el FCC (capital cash flow [CCF]). Esto se estudió detalladamente en el capítulo 7. Cuando el FCC se descuenta con el costo del patrimonio sin deuda, se obtiene el valor de la firma o proyecto. No presenta el problema de la circularidad. Esto tiene un gran significado, en cuanto facilita el análisis de un flujo de caja. Se puede descontar con una tasa constante (bajo el supuesto de una inflación constante; si la inflación cambia durante las proyecciones de los flujos de caja hay que hacer los ajustes por inflación en la tasa Ku y que se espera se vean reflejados en variables proyectadas como precios, tasas de interés, etc.). ¿Es lógico pensar en que si la tasa de descuento fuera el costo de capital, entonces un proyecto que rente exactamente el costo de capital deberá tener valor presente neto (VPN) igual a cero? Para responder a esta pregunta, se presenta el siguiente ejemplo. 25 26 Ejemplo 3 Supóngase un proyecto que requiere $30 millones y que la firma se financia con deuda y patrimonio. El costo de la deuda es 30%. Así mismo, que la firma puede determinar un Ku igual a 30,6%. La tasa de impuestos es 35%. Ejemplo de cálculo de CPPC y Ke Fuente de los fondos Proporción Valor Deuda 70% 21,00 Acciones 30% 9,00 Este proyecto tiene una vida de un año y sus resultados son: Estado de resultados (EdeR) o de pérdidas y ganancias Ventas Depreciación Gastos Utilidad operativa (UO)22 o EBIT (por sus sigla en inglés) Intereses Utilidad antes de impuestos Impuestos Utilidad neta después de impuestos 74,14 30,00 33,41 10,73 6,30 4,43 1,55 2,88 Si se liquida el proyecto al final del primer año, lo que reciben los dueños del capital (deuda y patrimonio) 39,18, del año 1, se descompone así: Destino de los fondos generados por la firma Devolución de la inversión Utilidad repartida a los accionistas Intereses Total $30,00 2,88 6,30 39,18 Los fondos generados por la depreciación servirán para pagar la deuda y devolver el dinero aportado por los dueños del patrimonio, así: Aportes de los dueños del capital Préstamo $21 Aporte de los accionistas $9 Por lo tanto, los flujos de caja de la deuda (FCD) y los flujos de caja del accionista (FCA) son: 22 La utilidad operativa es la misma que algunos llaman utilidad antes de impuestos e intereses (UAII). 27 Flujos de los dueños del capital Flujos Año 0 Año 1 FCD -21 27,30 FCA -9 11,88 El dueño de la deuda recibe 21 más los intereses de 6,3. El dueño del patrimonio recibe los 9 de su aporte más la utilidad 2,88. De la tabla anterior podemos calcular el FCC. Dijimos arriba que el FCC es lo que realmente reciben los dueños del capital (deuda y patrimonio). En este caso entonces tenemos: FCC = FCD+FCA FCC = 27,30+11,88 = 39,18 (8.24) Al descontar el FCC con Ku, se tiene: VP(FCC) = 39,18/1,306 = 30 Al calcular Ke para el año 1 usando el valor que acabamos de calcular para el proyecto tenemos: Ket = Kut+(Kut−Kdt)D t−1/P t−1 (8.25) Ket = 30,6%+(30,6%−30%)×21/(30−21) = 32% Al revés, si calculamos ahora el valor de Kut usando Kdt y Ket, tenemos: Kut = KdtD%t−1+KetP% t−1 (8.26) Kut = 30% × 70% + 32% × 30% = 21% + 9,6% = 30,6% Como se estudió en el capítulo 3, un VPN igual a cero significa que lo producido por el proyecto alcanza exactamente para devolver la inversión y pagar el costo del dinero. A continuación se examina cómo ocurre esto. El prestamista debe recibir los $21 millones que prestó (70%×30 = 21) más los intereses de 30%, o sea, $6,30 millones (30%×21 = 6,30). Entre tanto, los accionistas recibirán, al liquidar el negocio (al año), los $9 que invirtieron, más lo que esperaban ganarse, esto es, 32% sobre su inversión o, lo que es lo mismo, 32%×9 = 2,88. Todo esto suma, como se mostró arriba, 39,18. Esto significa que el VPN de este proyecto es $0. Como se puede ver con este ejemplo, cuando un proyecto tiene un VPN igual a cero, los flujos generados alcanzan exactamente para pagar el costo del dinero. Esta es la forma más sencilla de abordar en forma correcta el problema del costo del capital. El lector debe observar la simetría entre los componentes del CPPCFCC y el FCC. Cada elemento del FCC tiene un elemento correspondiente en el CPPCFCC 27 28 Simetría entre flujos de caja y contribución de cada fuente de financiación al costo de capital Concepto Deuda Patrimonio FCC FCD FCA CPPCFCC KdD% KeP% 8.4 Para recordar El costo de la deuda debe calcularse como se indicó en el acápite correspondiente: dividiendo el interés pagado por la deuda al comienzo del año. El costo del patrimonio puede calcularse de varias formas: De una manera burda: preguntando al dueño Usando el modelo de Gordon: D +g V Usando el modelo CAPM, con la ecuación 8.6: ic = (8.27) K e = R f + β j (R m − R f ) Las variables se definieron en páginas anteriores. Este costo del patrimonio es lo que espera ganar el accionista. No es lo que se ganó en el período anterior. Lo que se gana puede ser mayor o menor que lo esperado, por lo tanto, el costo del patrimonio (Ke) no es lo que resulte de las utilidades o dividendos repartidos a lo largo de la vida del proyecto que se va a evaluar (hacia el futuro). De manera iterativa para cada año y resolviendo el problema de la circularidad como: Ket = Kut+(Kut−Kdt)Dt−1/Pt−1 (8.28) Las variables se definieron atrás. Conocido el costo de la deuda y el costo de los fondos del accionista, el CPPCFCC se puede calcular de varias formas: Ponderando los diferentes costos por los montos respectivos: CPPCFCC= KdD%t−1+KeP% t−1 de la fórmula 8.11 Observe que esta fórmula es conceptualmente igual a la que aparece en muchos otros textos: CPPC FCC = Kd t t D t -1 P + Ke t t -1 Vt -1 Vt -1 (8.29) 29 Donde D es deuda y P es patrimonio y V = D+P Desendeudando el coeficiente beta y usando el CAPM para calcular el valor de Ku, que es igual a CPPCFCC. 8.4.1 Valoración de empresas y evaluación de proyectos Al evaluar un proyecto nos preguntamos qué tasa de descuento utilizar. No es conveniente intentar determinar una tasa de descuento para un proyecto aislado, a menos que constituya en sí mismo una empresa autónoma. En este caso se debe proceder a calcular el CPPC del proyecto como una empresa nueva. Si el proyecto es parte de una empresa en marcha, es necesario seguir una conducta que valore la firma con proyecto y sin éste. El valor del proyecto o su VPN será la diferencia de valor entre la empresa con proyecto y sin éste. La presentación de esta idea puede parecer marginal al dedicarle un párrafo en todo el capítulo. Sin embargo, es importante considerarla . Así se puede tener claridad sobre cómo afecta el proyecto a la empresa, en particular sus efectos sobre el endeudamiento y los impuestos. 8.4.2 Determinación de la tasa de descuento El costo de la deuda y el costo de los fondos propios y el rendimiento de los excedentes calculados, como se ha propuesto, tienen componentes de riesgo, pero desde el punto de vista de terceros. En el caso de Ke, esta tasa incluye el riesgo sistemático a través del coeficiente beta. Esto es, el prestamista (quien otorga el crédito) y el accionista perciben cierto riesgo en la firma y lo involucran en los costos de los fondos aportados por ellos. Por lo tanto, desde el punto de vista de la firma que está tratando de identificar su tasa de descuento, se deberá introducir el componente de riesgo (mencionada en el capítulo 2) asociado con el negocio o alternativa que se esté analizando (riesgo no sistemático). Es decir, considerar los riesgos inherentes al proyecto que se evalúa. La forma más sencilla, pero más burda, aproximada y peligrosa es aumentar tanto el costo de capital como el costo de oportunidad con el componente de riesgo percibido, según las alternativas de inversión que se estén considerando. En el primer caso habrá que modificar la tasa así: CPPCFCCcr = CPPCFCC+prima de riesgo (8.30) Donde CPPCFCC es el costo promedio ponderado de capital para el FCC; prima de riesgo, el componente de riesgo no sistemático de la firma, y CPPCFCCcr, el costo promedio ponderado de capital con prima de riesgo no sistemático. Incluir un riesgo específico (no sistemático) en la tasa de descuento es válido cuando se reconoce que el inversionista no está diversificado. El riesgo sistemático se puede eliminar con la diversificación. Cuando ésta no existe, el inversionista queda expuesto al riesgo no sistemático o específico de su negocio. Recordemos que al calcular 29 30 Ke por medio del CAPM introducimos el riesgo sistemático al usar el coeficiente beta, que sólo mide el riesgo sistemático. Otra forma es considerar el riesgo de manera explícita (con distribuciones de probabilidad, simulación de Monte Carlo, etc., temas que se mencionarán en el capítulo 12). Cuando el riesgo se incluye de manera explícita, no se hace este ajuste porque el riesgo se reconoce al incluir las variaciones a través de distribuciones de probabilidad. Esto significa que cuando se incluye el riesgo en el análisis de manera explícita, esto es, se consideran las variaciones posibles en un conjunto de variables de un proyecto, la tasa de descuento no debe tener el componente de riesgo no sistemático incluido, porque de lo contrario se estaría contando dos veces ese riesgo. En resumen: 1. Cuando se tiene el caso ideal en que no se financia la inversión, la tasa de descuento debe ser la de oportunidad del accionista (Ke). 2. Cuando la inversión se financia en parte, la tasa de descuento debe ser el costo promedio de capital. 3. Cuando una inversión se financia y se utilizan fondos de un costo inferior al costo de la deuda promedio o de mercado, hay que medir los efectos del subsidio de manera explícita (véase Tham y Vélez Pareja, 2005 y Vélez Pareja, Tham y Fernández, 2005). Este es el caso de los créditos de fomento o subsidiados, que por lo general están ligados al proyecto y no se puede destinar a otro. Cuando los fondos están amarrados a un proyecto de inversión, esto significa que su costo de oportunidad es cero, porque no pueden dedicarse a ninguna otra alternativa. Este es el caso de los créditos de fomento que buscan estimular inversiones que por diversas causas producen ingresos bajos y, por lo tanto, baja rentabilidad. Por ejemplo, ciertos negocios de exportación sólo se pueden efectuar, en lo que a precios se refiere, haciendo consideraciones estrictamente marginales; estos negocios son estimulados por el gobierno por medio de créditos de bajo costo e incentivos fiscales que compensan la baja rentabilidad. Debe anotarse, además, que en estos casos se deben identificar con claridad los costos y los beneficios asociados con la inversión. 4. Si se considera necesario implementar algunas alternativas, independientemente de la tasa de descuento, se seleccionarán y ordenarán con el VPN calculado con el CPPCFCC, aunque resulte en valores negativos. Hay otras ventajas no cuantificables que harán que se acepte el proyecto. En este caso debe tenerse en cuenta lo siguiente: por razones de política u otros intangibles, es posible que sea necesario hacer inversiones a pesar de que su rendimiento sea menor que la tasa de oportunidad. Por ejemplo, una entidad puede considerar necesario –por cualquier razón– ejecutar inversiones (una cafetería para sus empleados, por ejemplo) a pesar de que existan otras por fuera que producirían un rendimiento mayor. En estos casos, se deberían considerar las alternativas que rindan más que el costo de capital. 5. Si se incluye el riesgo de manera explícita, se debe usar el CPPCFCC. 31 8.4.3 La tasa del costo de la deuda en el CPPCFCC: tasa efectiva o tasa nominal Otra consideración sobre el costo de la deuda es la siguiente: el uso más importante en finanzas de la tasa de interés de la deuda es su consideración en la proyección de estados financieros y su inclusión en el costo promedio ponderado de capital CPPCFCC o WACC (por su sigla en inglés weighted average cost of capital). ¿Cómo se liquida el interés que se va a pagar? ¿Con la tasa de interés efectiva o con la nominal (no capitalizada)? Cualquiera sabe que la tasa efectiva no se utiliza para calcular los intereses que se pagan. Los contratos de deuda estipulan la liquidación de los intereses en términos de tasas periódicas, vale decir, nominales o no capitalizadas, en el sentido que las periódicas surgen o se pueden calcular a partir de las nominales y viceversa. En los estados financieros lo que aparece como gasto de intereses es lo que se calcula para el pago de esos intereses. Es decir, tanto las proyecciones de los estados financieros como el cálculo del CPPCFCC se hacen con el costo de la deuda nominal (no capitalizada), no con la tasa efectiva de interés (véase Vélez Pareja, 2004). 8.5 Resumen Se ha presentado una alternativa para el cálculo de costo de capital y una metodología para la determinación de la tasa de descuento que puede ser aplicada en empresas de diverso tamaño, aunque no estén inscritas en la Bolsa de Valores. Con estos planteamientos se busca una forma sencilla de aproximarse al cálculo del costo de capital. Se pretende simplificar las herramientas de modo que puedan ser utilizadas por personas o entidades que erróneamente consideran muy complicadas o fuera de contexto, por exóticas, las técnicas administrativas. De todas maneras, no sobra advertir que al utilizar cualquier modelo, en cualquier área de la ciencia, hay que validar sus supuestos. Referencias bibliográficas Caicedo, Edinson. 2004. Medición de betas del capital propio a través de la información contable, ponencia presentada en el 1er Simposio Nacional de Docentes de Finanzas, Politécnico Grancolombiano-Pontificia Universidad Javeriana, Bogotá, julio 29 y 30 de 2004. Gordon, M. y Shapiro, E. 1956. “Capital Equipment Analysis. The Required Rate of Profit”, Management Science, No. 3, pp. 102-110. Grant, E. L. e Ireson, W. G. 1960. Principles of Engineering Economy, 4ª ed., The Ronald Press, Nueva York. Lessard, Donald R. 1996. “Incorporating Country Risk in the Valuation of Offshore Projects”, Journal of Applied Corporate Finance, vol. 9, No. 3, Fall, pp. 52-63. Levy, Haim y Sarnat, Marshall. 1982. Capital Investment and Financial Decisions, 2ª ed., Prentice Hall, Englewood Cliffs. Modigliani, Franco y Miller Merton H. 1963. “Corporate Income Taxes and the Cost of Capital. A Correction”, The American Economic Review, vol. LIII, pp. 433-443. 31 32 —. 1959. “The Cost of Capital, Corporation Finance, and the Theory of Investment. Reply”, The American Economic Review, vol. XLIX, pp. 524-527. —. 1958. “The Cost of Capital, Corporation Taxes and the Theory of Investment”, The American Economic Review, vol. XLVIII, pp. 261-297. Quirin, C. D. 1967. The Capital Expenditure Decision, Richard D. Irwin, Homewood, Illinois. Solomon, E. 1969. Teoría de la administración financiera, Macchi, Buenos Aires, 1969. [Traducción de la segunda edición de The Theory of Financial Management, Columbia University Press, New York, 1964]. Tham, Joseph y Vélez Pareja, Ignacio. 2004. Principles of Cash Flow Valuation. An Integrated Market Based Approach, Academic Press, s. l. —. 2005. “With Subsidized Debt How do We Adjust the WACC?”, working paper en SSRN, Social Science Research Network. Van Horne, J. C. 1997. Financial Management and Policy, 11ª ed., Prentice Hall, Englewood Cliffs, New Jersey. Vélez Pareja, Ignacio. 2004a. “Tasas de interés efectivas y nominales. El calvario de los estudiantes de finanzas”, Working Paper en SSRN, Social Science Research Network. —. 2004b. Decisiones de inversión, enfocado a la valoración de empresas, 4ª ed., Ceja, Bogotá. Disponible en: http://www.poligran.edu.co/decisiones. —. 2003a. “Cost of Capital for Non-Trading Firms”, working paper en SSRN, Social Science Research Network. [Versión en español: “Costo de capital para firmas no transadas en bolsa”, Academia, Revista Latinoamericana de Administración, de CLADEA, No. 29, segundo semestre, 2002, pp. 45-75] —. 2003b. Decisiones empresariales bajo riesgo e incertidumbre, Norma, Bogotá. —. 2002. “The Colombian Stock Market: 1930-1998”, Latin American Business Review, vol. 1, No. 4, pp. 61-84. Disponible como documento de trabajo en Social Science Research Network, 1999. Vélez Pareja, Ignacio y Burbano, Antonio. 2003. “A Practical Guide for Consistency in Valuation. Cash Flows, Terminal Value and Cost of Capital”, Social Science Research Network. Vélez Pareja, Ignacio y Tham, Joseph. 2001. “A Note on the Weighted Average Cost of Capital WACC”, documento de trabajo disponible en Social Science Research Network, febrero. [Vesión en español como “Nota sobre el costo promedio de capital”, en Monografías, No. 62, Serie de Finanzas, La medición del valor y del costo de capital en la empresa, Universidad de los Andes, Bogotá, 2002, pp. 61-98.] Vélez Pareja, Ignacio y Tham, Joseph. 2003. Timanco S. A. “Impuestos por pagar, pérdidas amortizadas, deuda en divisas, renta presuntiva y ajustes por inflación. Su tratamiento con flujo de caja descontado y EVA©”, Social Science Research Network, septiembre. Vélez Pareja, Ignacio; Tham, Joseph, y Fernández, Viviana. 2005. “Adjustment of The WACC with Subsidized Debt in the Presence of Corporate Taxes: The N-period Case”, Working Paper en SSRN, Social Science Research Network. 33 Apéndice 8.1 A8.1.1 El efecto de los impuestos en el costo promedio de capital Al presentar el costo promedio de capital en el cuerpo del capítulo parecería que estamos desechando los impuestos. No. El efecto de los impuestos está considerado, puesto que en lo que recibe el accionista ya se ha tenido en cuenta. No obstante, conviene recordar unos planteamientos básicos de las finanzas. Éstos están relacionados con lo propuesto por Modigliani y Miller (1958, 1959 y 1963) en sus trabajos seminales de finales de los años cincuenta y principios de los sesenta. La idea básica es la siguiente: en una economía perfecta (mercado perfecto) donde ni siquiera existan impuestos, el valor total de una firma no cambia por la forma como esté repartido el capital entre patrimonio y deuda. En términos matemáticos: Vsd = Psd = Vcd = Pcd+D (A8.1.1) Donde Vsd es el valor de la firma sin deuda; Psd, el patrimonio sin deuda; Vcd, el valor de la firma con deuda; Pcd, el valor del patrimonio con deuda, y D, la deuda. Esto significa que cuando no hay impuestos, la estructura de capital no afecta el valor de la firma. Por otro lado, establecieron que cuando existen los impuestos está externalidad genera un valor adicional que se denomina ahorros en impuestos por pago de intereses o escudo fiscal. En este caso la estructura sí afecta el valor de la firma y su planteamiento matemático es el siguiente: Vcd = Vsd+VAI = Pcd+D (A8.1.2) Donde Vcd es el valor de la firma con deuda; Vsd, el valor sin deuda; VAI, el valor de los ahorros en impuestos; Pcd, el valor del patrimonio (hay que aclarar que este valor, aunque con igual notación, será diferente al anterior presentado en la ecuación A8.1.1), y D, el valor de la deuda. A8.1.2 Ahorros en impuestos Como vimos en el capítulo 7, el efecto de los ahorros en impuestos en el costo promedio del capital para el flujo de caja de capital (CPPCFCL) se introduce multiplicando el costo de la deuda (Kd) por el factor (1−T). ¿Qué significa el factor (1−T)? Pues simplemente es el factor que se aplica a Kd por el ahorro en impuestos (véase Apéndice del capítulo 7 y Tham y Vélez Pareja, 2004). Consideremos dos situaciones: cuando se pagan los impuestos el mismo año en que se causan y cuando se pagan al año siguiente. Ejemplo 1 Antes afirmamos que el costo de la deuda después de impuestos es Kd(1−T). Veamos cómo se llega a esto con un ejemplo (tabla). Un préstamo de $1.000 a un año al 33 34 30% antes de impuestos, se convertiría en un préstamo al 18% si la tasa de impuestos fuera de 40%. Año Préstamo 0 1 1.000 Intereses -300 Kd Pago de capital -1.000 Flujo neto antes de impuestos 1.000 -1.300 30% Ahorro en impuestos 120 Flujo neto después de impuestos 1.000 -1.180 18% Como se puede ver, Kd después de impuestos es 18% (30%×(1−40%)). Como la tasa de impuestos (T) es 40%, entonces el ahorro en impuestos (AI) es 120 (300×40%). Aquí suponemos que los impuestos se pagan el mismo año en que se causan y que el AI se gana en su totalidad el mismo año. Kd después de impuestos es Kd(1−T) = 30%×60% = 18%. Si los impuestos se pagan al año siguiente, el resultado sería: Año Préstamo 0 1 2 1.000 Intereses Pago de capital -300 -1.000 Flujo neto antes de impuestos 1.000 -1.300 Ahorro en impuestos Flujo neto después de impuestos 1.000 -1.300 120 20% 120 Kd 30% El AI también es 120, pero se obtiene al año siguiente. Observe que Kd después de impuestos no es Kd(1−T). La tasa después de impuestos es de 20% y no de 18%. Aunque todos estos detalles son manejables con una hoja de cálculo, el uso en la práctica y en libros de texto recientes (ediciones de 2005) todavía se basan en el ajuste de la tasa de interés por el factor (1−T). El costo de la deuda puede afectarse por el cambio en el riesgo percibido frente a la empresa. A medida que una firma aumenta su deuda, también aumenta el riesgo percibido por los inversionistas y prestamistas interesados en esa firma; por lo tanto, aumentarán sus expectativas de ganancia y, en consecuencia, la tasa de interés que piensan obtener se elevará. Más aún, el acreedor, un banco, por ejemplo, podría aumentar el costo de la deuda a medida que la firma se endeuda, porque al elevar su endeudamiento, se eleva el riesgo. Esta consideración se tiene en cuenta en el ejemplo detallado de los capítulos 5 y 6 y que se encuentra en el archivo CIGE.xls. Al igual que hicimos en el cuerpo del capítulo, si bien los dueños de la deuda y el patrimonio esperan recibir: Costo total que espera pagar la firma = Kdt×Dt−1+Ket×Pt−1 (A8.1.3) Ahora consideramos lo que realmente paga la firma después de recibir los ahorros en impuestos. Entonces lo que paga netos es: 35 Costo total que espera pagar la firma menos los ahorros en impuestos = Kdt×Dt−1+Ket×Pt−1−AIt (A8.1.4) Pero AIt es igual a Kdt×Dt−1×T Entonces: Costo total que espera pagar la firma menos los ahorros en impuestos = Kdt×Dt−1+Ket×Pt−1−Kdt×Dt−1×T (A8.1.5) Para conocer el costo de esos recursos netos dividimos lo anterior entre el valor del capital invertido: Costo de los fondos totales = (Kdt×Dt−1+Ket×Pt−1−Kdt×Dt−1×T)/(Dt−1+Pt−1) (A8.1.6) O sea, el costo promedio de capital para la firma al tener en cuenta los ahorros en impuestos y que se usa para descontar el flujo de caja libre (FCL) es: CPPC FCC = Kd t t P Kd t × D t -1 × T D t -1 + Ke t t -1 − = Kd t (1 - T )D% t -1 + Ke t P% t -1 Vt -1 Vt -1 Vt -1 (A8.1.7) Esta expresión se puede presentar como: CPPCFCL = KdtD% t−1 + KetP% t−1 − T×Kdt×D% t−1 (A8.1.8) Donde Kdt es el costo de la deuda antes de impuestos; T, la tasa de impuestos; Ket, el costo del patrimonio, y D% t−1 y P% t−1 son la proporción de la deuda y el patrimonio sobre el valor total de mercado de la firma. Esta expresión se conoce en inglés como WACC (Weighted Average Cost of Capital). El lector debe observar la simetría entre los componentes del CPPCFCL y el FCL. Cada elemento del FCL tiene un elemento correspondiente en el CPPCFCL para el FCL. Antes de ilustrar esta idea debemos desarrollar la fórmula que hemos mostrado para este CPPCFCL. Concepto FCL = FCD+FCA−I CPPCFCL Deuda FCD KdtD% t−1 Patrimonio FCA KetP% t−1 Ahorro en impuestos AI T×Kdt×D% t−1 Es decir, el FCC se reduce por los ahorros en impuestos para conformar el FCL y a la vez el CPPCFCL se reduce en T×Kdt×D% t−1 para dar lugar al CPPCFCL. Si el FCC se 35 36 redujera por los AI y no se hiciera algo igual con el CPPCFCL, se estaría contando doble el efecto de los impuestos en el valor de la firma o proyecto. La formulación anterior tiene varios supuestos que no siempre se cumplen: 1. Que los impuestos se pagan el mismo año en que se causan. 2. Que los ahorros en impuestos se obtienen en su totalidad. 3. Que no hay otras fuentes de ahorros en impuestos como puede ocurrir cuando hay ajustes a los estados financieros por inflación. Para estudiar este tipo de complicaciones véase Vélez Pareja y Tham (2003) y Tham y Vélez Pareja (2004). Si la firma o proyecto no paga impuestos: entonces sobra (1−T) en la expresión y el valor de Kd(1−T) debe reemplazarse por Kd. Esta observación debe tenerse en cuenta para los casos de organizaciones que por su naturaleza no estén sujetas a impuesto de renta o empresas que no producen utilidades operativas en determinado período. Así mismo, como se indicó atrás, si se considera que los impuestos se pagan en el período siguiente después de haber hecho la provisión de los impuestos, se entiende que este factor (1−T) no recoge el verdadero efecto de los ahorros en impuestos. Cuando no se cumplen los supuestos anteriores, se puede demostrar que si se supone que la tasa de descuento de los ahorros en impuestos es Ku, el CPPCFCL apropiado es23: AI CPPC FCL = Ku t − t (A8.1.9) t Vt -1 Donde Vt-1 es el valor de la firma al comienzo del período de análisis y AIt es el ahorro en impuestos del período t. Esto también genera circularidad. Para más detalles consulte Vélez Pareja y Tham (2001), Vélez Pareja y Burbano (2003) y Tham y Vélez Pareja (2004), de las referencias de este capítulo. Incluso no es estrictamente necesario que los impuestos se paguen en un año diferente al que se causan. Sólo cambiemos el período de análisis de años a meses, bimestres o trimestres. Los impuestos se pagan en uno sólo de ellos y en el resto no hay pago de impuestos. Los ahorros en impuestos ocurren cuando se pagan los impuestos. Entonces, en la mayoría de los períodos (menores que un año) no se obtienen los ahorros en impuestos. Ejemplo 2 Supóngase el mismo proyecto del Ejemplo 3 del cuerpo del capítulo, que requiere $30 millones, y que la firma se financia con deuda y patrimonio. El costo de la deuda es 30%. Así mismo, que la firma puede determinar un Ku, que es igual a 30,6%. La tasa de impuestos es de 35%. Fuente de los fondos: deuda de 70% y patrimonio de 30%. Para calcular Ke se debe resolver la circularidad, ya que se tiene que: 23 Nuevamente, la expresión más general del CPPC es CPPC t = Ku t - AI i - [(Ku t − ψ t ) Vt -1 de Ke, al hacer ψ igual a Ku el último término desaparece y obtenemos . Observe que en la expresión Vt −1 CPPC t Pareja, 2004, y Vélez Pareja y Burbano, 2003). AI Vt −1 = Ku t - AI t Vt -1 (Véase Tham y Vélez 37 Ket = Ku+(Ku−Kd)Dt−1/P t−1 El valor de P es el valor presente del flujo del año 1 a la tasa definida por el CPPC menos la deuda. Aquí vamos a utilizar el valor que resulta de esa circularidad y usaremos Ke igual a 32%24. Si se supone que los impuestos se pagan en el mismo año en que se hace la provisión, entonces el costo de la deuda después de impuestos será de 30%×(1−35%) = 19,50%. De manera que el CPPCFCL = 19,5%×70%+32%×30% = 23,25%. Este proyecto tiene una vida de un año y sus resultados son: FCL Ventas Depreciación Gastos Utilidad operativa (UO) Intereses Utilidad antes de impuestos Impuestos Utilidad neta después de impuestos 74,14 30,00 33,41 10,73 6,30 4,43 1,55 2,88 Los ahorros en impuestos son 2,2 (6,3×35%). Debido a los ahorros en impuestos el pago neto de intereses es $4,1 (6,3−2,2), es decir, 6,3×(1−35%), por lo tanto, como se estudió con detalle en el capítulo 7, el FCL del proyecto será: 6,30+30,00+2,88−2,2 = 36,9825. Los 36,98 del año 1 se descomponen así: Devolución de la inversión Utilidad repartida a los accionistas Intereses antes de impuestos Menos ahorros en impuestos por pago de intereses (6,3×35%) Flujo de caja $30,00 2,88 6,30 -2,20 36,98 De este modo el valor presente neto (VPN) es: Factor Año 0 Año 1 Flujo de caja -30 36,98 VPN(23,25%) $ 0,00 Observe que este es el mismo valor que se obtuvo arriba con el FCC y Ku, como tasa de descuento. Este flujo de caja está definido como: 24 Los valores de mercado se encuentran descontando los flujos futuros. Aquí hay un círculo: para calcular CPPC se necesita el valor de mercado de la firma y para calcular ese valor se necesita el CPPC. Todo el detalle de la solución a este problema escapa el alcance del libro. Los interesados pueden referirse a Vélez Pareja y Tham (2001), ya mencionado. 25 Esta es una forma tradicional de obtener el FCL y que se estudió en el capítulo 7. En este ejemplo sencillo se supone que todo se recibe y paga de contado, de manera que el capital de trabajo es cero y que en el año 1 no hay inversiones de capital. Por esta razón no aparecen en el cálculo del FCL. El lector debe verificar que estos dos procedimientos arrojan el mismo resultado para el FCL, es decir 36,98. 37 38 Intereses+pago de capital de la deuda+recompra patrimonio+dividendos pagados−ahorros en impuestos del Este flujo de caja es lo que definimos en el capítulo 7 como FCL. Es decir: FCL = FCD+FCA−AI (A8.1.10) Donde FCL es el flujo de caja libre; FCD, el flujo de caja de la deuda; FCA, el flujo de caja del accionista, y AI, el ahorro en impuestos. Esta es la manera más sencilla y segura de calcular el FCL. Es sencilla y a prueba de errores. Como se estudió en el capítulo 3, un VPN igual a cero significa que lo producido por el proyecto alcanza exactamente para devolver la inversión y pagar el costo del dinero. A continuación se examina cómo ocurre esto. El prestamista debe recibir $21 (70%×30 = 21) más los intereses de 30%, o sea, $6,30 (30%×21 = 6,30) y los accionistas recibirán al liquidar el negocio (al año), los $9 que invirtieron más lo que esperaban ganarse, esto es, 32% sobre su inversión o lo que es lo mismo, 32%×9 = 2,88. El fisco, por último, contribuye con $2,2 para el pago de los intereses. Los fondos generados por la depreciación servirán para pagar la deuda y devolver el dinero aportado por los dueños del capital, así: Pago del préstamo $21 Aporte de los accionistas $9 Obsérvese que los ahorros en impuestos por pago de intereses no los recibe el Estado, ni el prestamista: el accionista se queda con ellos. Es el fisco, como ya se dijo, el que provee parte de los recursos para pagar los intereses. Por lo tanto, los flujos de caja del prestamista y del accionista son: Flujos de caja Año 0 Año 1 Rendimiento Prestamista -21 27,30 30% Accionista -9 11,88 32% Como se puede ver con este ejemplo, cuando un proyecto tiene un VPN igual a cero, los flujos generados alcanzan exactamente para pagar el costo del dinero. A8.1.3 Estructura de capital Se llama estructura de capital a cómo se financian los activos a valores de mercado. Los activos se pueden financiar por medio de dos fuentes de capital: deuda y patrimonio. Aquí entendemos por deuda aquel pasivo que genera un costo financiero y que se conoce como pasivo o deuda financiera. Como se estudió en páginas anteriores, cuando hay impuestos, aunque parezca una paradoja, tener deuda es bueno para la firma, porque aumenta el valor. Esto ocurre porque cuando se pagan intereses, éstos son deducibles, y el Estado subsidia a quien tiene deuda. Esto se llama una externalidad. El valor de este subsidio es de TKdtDt−1, donde las 39 variables son las que se definieron arriba. Así, el valor de la firma se incrementa por el valor presente de los ahorros en impuestos o escudo fiscal (tax shield). Recordemos lo planteado arriba: VCD = VSD+VAI = VPatrimonio+VDeuda (A8.1.11) La primera reacción ante esto sería: entonces me endeudo hasta 100%. Sin embargo, cuando una firma se endeuda, también ocurren algunos costos ocultos o contingentes asociados con la posibilidad que la firma quede insolvente. Esto hace que exista un valor esperado o costos de dificultades financiera o de quiebra que pueden reducir el valor de la firma. La existencia de estos costos de dificultades financiera o de quiebra evita que, en general, las firmas se endeuden hasta el 100%. Esta idea se puede observar en la gráfica siguiente: Gráfica A8.1 Estructura óptima de capital Valor de la firma Vcd = Vsd + VP(AI) Valor máximo de la firma con deuda Vcd Costos de quiebra Valor de la firma Valor presente de los ahorros en impuestos Valor de la firma sin deuda Vsd D/P = Deuda/patrimonio Endeudamiento óptimo A8.1.4 Costos de dificultades financiera o de quiebra ¿Cuándo se alcanza el óptimo? Observemos el valor de la firma en la Gráfica A8.1. Poco antes de alcanzar el máximo valor el aumento se desacelera, sin llegar todavía a declinar. ¿Qué significa esto? Que se generan unos costos de dificultades financiera o de quiebra (CQ) que no alcanzan a anular a los ahorros en impuestos adicionales. Cuando 39 40 llega al máximo, significa que los AI son iguales a los CQ. Después de ese punto los CQ son mayores que los AI. Se pueden identificar conceptualmente algunos costos de dificultades financiera o de quiebra. Así mismo, se pueden clasificar como costos de dificultades financiera o de quiebra financieros, comerciales, de recursos humanos y legales. A8.1.4.1 Costos de dificultades financiera o de quiebra financieros Cuando una firma empieza a endeudarse, aumenta el riesgo percibido por terceros (por ejemplo, los tenedores de la deuda). Un banco podría cobrar más por los nuevos préstamos. Este mayor costo se refleja en un menor flujo de tesorería que, a su vez, aumenta las necesidades de efectivo y podría aumentar el endeudamiento. Todo lo anterior constituye un círculo vicioso y la firma eventualmente deberá recurrir al mercado extrabancario, que cobra tasas de usura. Los costos financieros por encima de la usura no son aceptados por la ley para deducirlos. Es decir, se pierde el AI. A8.1.4.2 Costos de dificultades financiera o de quiebra comerciales En los costos de dificultades financiera o de quiebra comerciales, la información se propaga con facilidad y los proveedores pueden perder la confianza y dejar de despachar a crédito (a costo cero), reducir los plazos y tender a exigir pago contra entrega o por anticipado. Esto disminuye la liquidez y aumenta la necesidad de financiación, a mayor costo. Los clientes, que también se enteran de la situación, posiblemente ya no comprarán las mismas cantidades, porque prefieren un proveedor seguro. A8.1.4.3 Costos de dificultades financiera o de quiebra en recursos humanos Los costos de dificultades financiera o de quiebra en recursos humanos indican que cuando la firma empieza a tener dificultades, es posible que excelentes empleados con mejores, o incluso menores ofertas, se retiren de la compañía. Así, hay que capacitar a cada nuevo empleado, y la pérdida de capital intelectual es difícil de medir y de reponer. A8.1.4.4 Costos de dificultades financiera o de quiebra legales Al llegar la situación extrema de quiebra o antes, se requieren asesores en diferentes áreas de la firma, en particular abogados. Debemos reconocer que los costos de dificultades financiera o de quiebra son muy difíciles de medir. Aquí sólo los dejamos enunciados. En los capítulos 5 y 6 involucramos algunos de esos costos en los estados financieros. A8.1.5 Solución del problema de la circularidad A continuación presentamos un ejemplo que ilustra la manera de calcular el costo promedio de capital y resolver la circularidad que existe entre el valor de mercado y el costo promedio de capital. Antes de entrar en los detalles del ejemplo, es necesario ejecutar un paso, a fin de resolver la circularidad. En una hoja de cálculo debemos activar aquella opción con la cual funcionan las iteraciones. En el caso de Excel, los pasos son: 1. Seleccione la opción de menú Herramientas. 2. Allí escoja Opciones. 41 3. Una vez se despliegue el contenido, elija Calcular. 4. Active Iteraciones. 5. Presione Aceptar. Ejemplo 3 Este es un ejemplo de cálculo del CPPCFCL y del valor de la firma, que supone que Ku es la tasa correcta de descuento para los ahorros en impuestos. Supóngase que se tiene una firma con la siguiente información: Costo de la deuda: 11,2%: costo del patrimonio sin deuda (Ku): 15,10%, y tasa de impuestos: 35%. La información sobre inversión, FCA y saldos de la deuda y aporte inicial de los socios es la siguiente. Tabla A8.1.1 FCL e inversión inicial Factores de la inversión Año 0 Año 1 Año 2 Año 3 Año 4 Aporte de los socios (P) 125.000,00 Valor inicial de la inversión 500.000,00 Flujo de caja del accionista26 12.075,00 9.255,00 177.915,00 213.169,45 Saldo de la deuda al final del período (D) 375.000,00 243.750,00 75.000,00 37.500,00 Con esta información se puede calcular cuánto se ha pagado de capital cada año y cuánto de intereses, y así se puede calcular el FCD y los AI. Tabla A8.1.2 Pagos a la deuda y AI Factores de la inversión Año 0 Año 1 Año 2 Año 3 Año 4 Pago de capital (saldo 131.250,00 168.750,00 37.500,00 37.500,00 anterior−saldo actual) Pagos de interés (saldo inicial×Kd) 42.000,00 27.300,00 8.400,00 4.200,00 FCD 173.250,00 196.050,00 45.900,00 41.700,00 Ahorros en impuestos AI = T×pago de interés 14.700,00 9.555,00 2.940,00 1.470,00 FCL = FCD+FCA−AI 170.625,00 195.750,00 220.875,00 253.399,45 El siguiente paso puede parecer extraño, pero es necesario para evitar una división por cero. Ahora calcularemos de forma provisional el valor al cual deseamos llegar (que sería lo último): el valor de la firma, suponiendo que el CPPCFCL es cero. Hemos numerado cada fila en las siguientes tablas para indicar el orden en que se debe proceder. 26 En el flujo del año 4 se supone que hay un valor terminal que recoge todo el valor agregado por la firma a partir del año 5 hasta el infinito. Este es un tema de suma importancia para la valoración de empresas, ya que la experiencia indica que más del 50% del valor de la firma se debe a ese valor terminal. El valor terminal se estudia en el capítulo siguiente. Este ejemplo está tomado de Vélez Pareja y Tham (2001). 41 42 Tabla A8.1.3 Valor total provisional (antes de resolver la circularidad) Factor Año 0 Año 1 Año 2 Año 3 (1) Valor en t 840.649,45 670.024,45 474.274,45 253.399,45 Cálculo del CPPCFCL. Ejemplo: el valor de la firma al final del período 3 es: (253.399,45+0)/(1+CPPCFCL4) = 253.399,45/(1+0%) = 253.399,45 Para el período 2 será: (253.399,45+220.875,00)/(1+CPPCFCL3) = (253.399,45+220.875,00)/(1+0%) = 474.274,45 Y así para los demás años. Ahora se puede calcular cada uno de los componentes del CPPCFCL. Calcularemos paso a paso el endeudamiento a valores de mercado, el costo de la deuda después de impuestos y la participación de la deuda en el CPPCFCL. Tabla A8.1.4 Cálculo del CPPCFCL. Contribución de la deuda al CPPCFCL Factores (2) Peso relativo de la deuda D%t−1 (Dt-1/Valor en t–1) (3) Costo de la deuda después de impuestos Kd(1−T) (4) Contribución de la deuda al costo de capital: (2)×(3) Año 1 44,61% 7,28% 3,25% Año 2 36,38% 7,28% 2,65% Año 3 15,81% 7,28% 1,15% Año 4 14,80% 7,28% 1,08% Estos valores no son los finales, porque se han calculado con CPPCFCL igual a cero, en forma provisional. Esto significa que los valores definitivos se obtendrán cuando se termine el proceso. A continuación, la proporción de patrimonio se calcula como 1−D% y se proyecta el valor de Ke. Para calcular Ke usamos la fórmula 8.10 del cuerpo del capítulo 8. A continuación se calcula el segundo término de la ecuación del CPPCFCL, es decir, la contribución del patrimonio al CPPCFCL Tabla A8.1.5 Cálculo del CPPCFCL. Contribución del patrimonio al CPPCFCL Factores Año 1 Año 2 Año 3 Año 4 55,39% (6) Ket = Kut+(Kut-Kdt)D%t−1/P% t−1 18,24% (7) Contribución del patrimonio al costo de capital: (5)×(6) 10,10% 63,62% 84,19% 85,20% 17,33% 11,03% 15,83% 13,33% 15,78% 13,44% (5) Peso relativo del patrimonio P% t−1 (1−D%) Se recuerda al lector que los valores de las filas (1) a (7) no son los definitivos. Hechos estos cálculos y activada la capacidad de iteración de la hoja de cálculo, procedemos a sumar las dos partes del CPPCFCL. Observe que al hacer esta suma el resultado en la siguiente tabla no es el que se obtuvo en la Tabla A8.1.3, porque los valores 43 de las tablas A8.1.4 y A8.1.5 son provisionales. Este resultado de la Tabla A8.1.4.6 es el definitivo después de que la hoja de cálculo resuelve la circularidad. Tabla A8.1.6 Cálculo del CPPCFCL Factor Año 1 Año 2 Año 3 Año 4 (8) CPPCFCL (WACC) después de impuestos 12,7% 13,2% 14,3% 14,4% Hecho esto, resulta el valor en la fila o paso (1). Factor (1) Valor en t Tabla A8.1.7 Cálculo de CPPCFCL Año 0 Año 1 Año 2 607.966,72 514.450,01 386.831,45 Año 3 221.431,38 La Tabla A8.1.4 se verá ahora así: Tabla A8.1.8 Cálculo del CPPCFCL. Contribución de la deuda al CPPCFCL (final) Año 1 Año 2 Año 3 Año 4 Factores (2) Peso relativo de la deuda D%t−1 (Dt-1/Valor en t–1) 61,68% 47,38% 19,39% 16,94% 7,28% 7,28% 7,28% 7,28% (3) Costo de la deuda después de impuestos Kd(1−T) (4) Contribución de la deuda al costo de capital: (2)×(3) 4,49% 3,45% 1,41% 1,23% La Tabla A8.1.5 se ve ahora así: Tabla A8.1.9 Cálculo del CPPCFCL. Contribución del patrimonio al CPPCFCL (final) Año 1 Año 2 Año 3 Año 4 Factores (5) Peso relativo del patrimonio P% t−1 (1−D%) 38,32% 52,62% 80,61% 83,06% (6) Ke = Ku+(Ku–Kd)D% t−1/P% t−1 21,38% 18,61% 16,04% 15,90% (7) Contribución del patrimonio al costo de capital: (5)×(6) 8,19% 9,79% 12,93% 13,20% Obsérvese que el costo de los fondos propios (Ke) es mayor que el costo Ku. Esto es de esperarse porque Ku es, como ya se dijo, el costo del accionista o dueño como si no hubiera deuda27. Al haber deuda, necesariamente Ke termina siendo mayor que Ku, debido al endeudamiento. Con estos valores se puede calcular el valor de la firma en cada período. Si el Ke se conociera, tal y como se dijo arriba, entonces el valor de Ku se calcula com KdtD%t−1+KetP% t−1. Excel resuelve la circularidad que allí se presenta y se producen exactamente los mismos valores. Cuando el CPPCFCL se calcula así, entonces la Tabla 5 aparece como: 27 Como Modigliani y Miller dicen que el Ku es constante independientemente de la estructura de capital, también será igual a Ku cuando la deuda sea cero. 43 44 Tabla A8.1.10 Cálculo del CPPCFCL (final) Año 0 Año 1 Año 2 Factores Año 3 Año 4 (8) CPPCFCL después de impuestos (contribución de la deuda+contribución del patrimonio) 12,7% 13,2% 14,3% 14,4% FCL (1) Valor de la firma en t con el CPPC 607.966,72 514.450,01 386.831,45 221.431,38 El valor de la firma en final del período 3 es: (253.399,45+0)/(1+ CPPCFCL4) = 253.399,45/(1+14,4%) = 221.433,06 Para el período 2 será: (221.433,06+220.875,00)/(1+CPPCFCL3) = (221.433,06+220.875,00)/(1+14,3%) = 386.831,45 Y así para los demás años. Hay que ser consciente de que los valores 14,4% y 14,3%, etc. no están calculados desde el comienzo, porque dependen del valor de la firma que se va a calcular. En este caso en la hoja de cálculo se crea una circularidad. Ésta se resuelve permitiendo que la hoja de cálculo haga las suficientes iteraciones, para que las cifras converjan al valor final. Con estos valores para cada período se puede calcular ahora el VPN. Factores Valor presente del flujo Inversión inicial VPN Tabla A8.1.11 Cálculo del VPN Año 0 Año 1 Año 2 Año 3 Año 4 607.966,72 514.450,01 386.831,45 221.431,38 607.966,72 500.000,00 107.966,72 Examinemos si el cálculo con el CPPCFCL modificado presentado en el cuerpo del capítulo nos conduce al mismo resultado. Una vez resulta la circularidad se tiene: Tabla A8.1.12 Flujo de caja libre e inversión inicial Factores Año 0 Año 1 Año 2 Año 3 Año 4 FCL 170.625,00 195.750,00 220.875,00 253.399,45 AI 14.700,00 9.555,00 2.940,00 1.470,00 FCL = Ku–Ai /V t t-1 CPPC t 12,68% 13,24% 14,34% 14,44% Valor total (V) 607.966,72 514.450,01 386.831,45 221.431,38 Vemos que los valores son idénticos. A modo de verificación adicional, podemos calcular el valor presente de los FCC, y observamos que se obtienen los mismos resultados. 45 Tabla A8.1.13 Flujo de caja de capital y valor de la firma Factores Año 0 Año 1 Año 2 Año 3 Año 4 (FCC) = FCL+AI = FCD+FCA 185.325,00 205.305,00 223.815,00 254.869,45 Ku 15,10% 15,10% 15,10% 15,10% VP(FCC) 607.966,72 514.450,01 386.831,45 221.431,38 Como se puede observar, el método presentado en el cuerpo del capítulo (FCC) y el del CPPCFCL con el FCL son equivalentes. Para hacer más completo el análisis vamos a calcular el valor del patrimonio a partir del FCA y usando Ke. Tabla A8.1.14 Cálculo del valor de mercado patrimonial con FCA sin resolver la circularidad Factores Año 0 Año 1 Año 2 Año 3 Año 4 FCA Ket = Kut+(Kut−Kdt)Dt−1/P t−1 Valor del patrimonio Valor de la deuda Valor total 412.414,45 375.000,00 787.414,45 12.075,00 9.255,00 177.915,00 400.339,45 243.750,00 644.089,45 391.084,45 75.000,00 466.084,45 213.169,45 37.500,00 250.669,45 213.169,45 Cuando se tiene activada la opción de iteración, se puede construir la fórmula de Ke y resulta en los valores de la siguiente tabla. Tabla A8.1.15 Cálculo del valor de mercado patrimonial con FCA resultado final Factores Año 0 Año 1 Año 2 Año 3 Año 4 FCA Ket = Kut+(Kut−Kdt)Dt−1/P t−1 Valor del patrimonio Valor de la deuda Valor total 232.966,72 375.000,00 607.966,72 12.075,00 21,4% 270.700,01 243.750,00 514.450,01 9.255,00 18,6% 311.831,45 75.000,00 386.831,45 177.915,00 16,0% 183.931,38 37.500,00 221.431,38 213.169,45 15,9% Obsérvese que todos los valores coinciden. Como resumen, se puede decir que cuando se hace de manera correcta, todos los diferentes métodos para valorar flujos de caja deben producir idénticos resultados. Referencias bibliográficas Modigliani, Franco y Miller Merton H. 1963. “Corporate Income Taxes and the Cost of Capital. A Correction”, The American Economic Review, vol. LIII, pp. 433-443. —. 1959. “The Cost of Capital, Corporation Finance, and the Theory of Investment. Reply”, The American Economic Review, vol. XLIX, pp. 524-527. —. 1958. “The Cost of Capital, Corporation Taxes and the Theory of Investment”, The American Economic Review, vol. XLVIII, pp. 261-297. Tham, Joseph y Vélez Pareja, Ignacio. 2004. Principles of Cash Flow Valuation. An Integrated Market Based Approach, Academic Press, s. l. 45 46 Vélez Pareja, Ignacio y Burbano, Antonio. 2003. “A Practical Guide for Consistency in Valuation. Cash Flows, Terminal Value and Cost of Capital”, Social Science Research Network. Vélez Pareja, Ignacio y Tham, Joseph. 2001. “A Note on the Weighted Average Cost of Capital WACC”, documento de trabajo disponible en Social Science Research Network, febrero. [Vesión en español como “Nota sobre el costo promedio de capital”, en Monografías, No. 62, Serie de Finanzas, La medición del valor y del costo de capital en la empresa, Universidad de los Andes, Bogotá, 2002, pp. 61-98.] Vélez Pareja, Ignacio y Tham, Joseph. 2003. Timanco S. A. “Impuestos por pagar, pérdidas amortizadas, deuda en divisas, renta presuntiva y ajustes por inflación. Su tratamiento con flujo de caja descontado y EVA©”, Social Science Research Network, septiembre. 47 Apéndice 8.2 A8.2.1 Cálculo del valor cuando se tiene endeudamiento constante En el apéndice A8.1 vimos que los valores del costo de patrimonio (Ke) y del costo promedio del capital para el flujo de caja de capital (CPPCFCL) dependen del endeudamiento. A mayor endeudamiento, mayor Ke; por lo tanto, mayor CPPCFCL. Si el endeudamiento es constante, entonces tanto Ke como CPPCFCL son constantes. En otras palabras, no es correcto usar un Ke o un CPPCFCL si no hay endeudamiento constante. Sin embargo, es muy común, tanto en la práctica como en diversos estudios, encontrar analistas y autores que de manera inconsistente usan un CPPCFCL para descontar el flujo de caja libre (FCL) aunque el endeudamiento no sea constante. En este ejemplo suponemos que estamos trabajando con una hoja de cálculo y que tiene activada la opción de iteración que permite resolver el problema de la circularidad. Así mismo, nos basaremos en las relaciones fundamentales entre flujos y valores y las llamaremos relaciones de conservación de flujos y de valores. FCL+AI = FCD+FCA (A8.2.1) Donde FCL es el flujo de caja libre; AI, ahorro en impuestos; FCD, el flujo de caja de la deuda, y FCA, el flujo de caja del accionista. V = VP(FCL a Ku)+VP(AI a ψ) = deuda+patrimonio (A8.2.2) Donde V es el valor de la firma o proyecto; Ku, el costo del patrimonio sin deuda, y ψ, la tasa de descuento de los ahorros en impuestos. Como se ha hecho en el cuerpo del capítulo 8, suponemos que ψ es Ku. Para ilustrar el procedimiento, presentamos un ejemplo sencillo. Supongamos que una firma tiene en la actualidad el siguiente préstamo; pero desea mantener un endeudamiento a valores de mercado constante e igual a 60%: Factores Saldo de la deuda al final del período (D) Pago de capital (saldo anterior–saldo actual) Costo de la deuda (Kd) Pagos de interés Tabla A8.2.1 Préstamo actual de la firma Año 0 Año 1 Año 2 Año 3 Año 4 375.000,00 245.000,00 150.000,00 75.000,00 130.000,00 95.000,00 75.000,00 75.000,00 11,20% 42.000,00 11,20% 27.440,00 11,20% 16.800,00 11,20% 8.400,00 47 48 Así mismo, la firma paga 35% de impuestos sobre la renta, de manera que a partir de esta base ha calculado su ahorro en impuestos por pago de intereses como: Tabla A8.2.2 Ahorro en impuestos Factores Año 1 Año 2 Año 3 Año 4 Pagos de interés 42.000,00 27.440,00 16.800,00 8.400,00 Ahorro en impuestos (AI) 14.700,00 9.604,00 5.880,00 2.940,00 Supongamos que la firma tiene un FCL establecido que se muestra en la Tabla A8.2.3: Flujo FCL Tabla A8.2.3 Flujo de caja libre Año 1 Año 2 Año 3 170.625,00 195.750,00 220.875,00 Año 4 253.399,45 A8.2.2 Cálculo del CPPCFCL y del valor con el FCL Cuando se utiliza el CPPCFCL y D% es constante, no hay circularidad en el cálculo. Recordemos que la circularidad surge cuando debemos calcular Ke, es decir, Ke = Ku+(Ku−Kd)D/E. Ke depende de D%, pero como este valor ya se conoce y se supone constante, no hay lugar a la circularidad. De hecho, con D% conocido, Ke lo podemos calcular desde el comienzo. En este caso, el cálculo de CPPCFCL y del valor es muy fácil. El costo del capital propio (Ke) es: Ke = Ku+(Ku−Kd)D%/P% = 15,10%+(15,10%−11,20%)×60%/40% = 20,95% El CPPCFCL es: Kd×(1−T)×D%+Ke×P% = 11,20%×(1−35%)×60%+20,95%×40% = 12,7% En la Tabla A8.2.4 se indican esos valores y el valor de la firma. 49 Tabla A8.2.4 Cálculo del CPPCFCL y de los valores de la firma Factores Año 0 Año 1 Año 2 Año 3 Año 4 170.625,00 195.750,00 220.875,00 253.399,45 FCL Deuda Peso relativo de la deuda (D%) 60,00% 60,00% 60,00% Costo de la deuda después de 7,28% 7,28% 7,28% impuestos Contribución de la deuda al 4,37% 4,37% 4,37% costo de capital Patrimonio Peso relativo del patrimonio 40,00% 40,00% 40,00% (P%) Ke = Ku+(Ku–Kd)D%/P% 20,95% 20,95% 20,95% Contribución del patrimonio al 8,38% 8,38% 8,38% costo de capital CPPCFCL 12,7% 12,7% 12,7% Valor en t 616.222,98 524.159,47 395.233,90 224.746,77 60,00% 7,28% 4,37% 40,00% 20,95% 8,38% 12,7% Para que los resultados de la tabla anterior sean válidos, debemos recalcular la deuda basados en el endeudamiento constante (D%) de 60%28. Factores Saldo de la deuda al final del período (D) Pago de capital (saldo anterior-saldo actual) Pagos de interés Ahorros en impuestos (AI), T×interés Diferencia con el valor inicial de la deuda Tabla A8.2.5 Valores de la deuda Año 0 Año 1 Año 2 Año 3 Año 4 369.733,79 314.495,68 237.140,34 134.848,06 -5.266,21 55.238,11 77.355,34 102.292,28 134.848,06 41.410,18 35.223,52 26.559,72 15.102,98 14.493,56 12.328,23 9.295,90 5.286,04 69.495,68 87.140,34 59.848,06 Observe que la deuda es el 60% del valor en cada año. En el año 0 la deuda es 369.733,79, o sea, 616.222,98×60%. Es decir, hay que reducir la deuda inicial en 5.266,21 y aumentarla en los demás años. Estos nuevos valores de la deuda y de los intereses deben reflejarse en los estados financieros. Basados en el concepto de conservación del valor podemos decir que el valor del patrimonio se puede calcular como se muestra en la Tabla A8.2.6. 28 El ajuste el endeudamiento a un valor determinado puede hacerse ya sea variando la deuda o variando el patrimonio o ambos. Aquí hemos optado por variar la deuda, ya que es en nuestra opinión más fácil y más familiar para el lector. 49 50 Tabla A8.2.6 Patrimonio calculado como valor total menos deuda Factores Año 0 Año 1 Año 2 Año 3 Valor en t 616.222,98 524.159,47 395.233,90 224.746,77 Saldo de la deuda al final del 369.733,79 314.495,68 237.140,34 134.848,06 período (D) Valor total–deuda 246.489,19 209.663,79 158.093,56 89.898,71 A8.2.2.1 Valor presente ajustado El valor presente ajustado (VPA) (APV, Adjusted Present Value) consiste en utilizar la ecuación básica de conservación de los flujos y descontar sus elementos a las tasas correspondientes para encontrar el valor de la firma: Valor de la firma = VPA = VP(FCL a Ku)+VP(AI a ψ) (A8.2.3) Como en todo nuestro análisis hemos supuesto que la tasa de descuento del AI es Ku, entonces la ecuación A8.2.3 queda modificada así: Valor de la firma = VPA = VP(FCL a Ku)+VP(AI a Ku) (A8.2.4) Cuando usamos el VPA para calcular el valor y hay endeudamiento constante (D%), se nos presenta una circularidad. A continuación mostramos cómo se resuelve. Iniciamos con el valor actual de la deuda, tal y como se indica en la Tabla A8.2.1. Como vimos en la ecuación A8.2.3, a fin de utilizar el VPA para saber el valor debemos calcular los pagos de interés y el AI. Esto ya se hizo en la Tabla A8.2.2. Tabla A8.2.7 Valores temporales de la deuda, el interés y el AI Factores Año 0 Año 1 Año 2 Año 3 Año 4 Saldo de la deuda al 375,000.00 245,000.00 150,000.00 75,000.00 final del período (D) Pago de capital (saldo 130,000.00 95,000.00 75,000.00 75,000.00 anterior–saldo actual) Costo de la deuda (Kd) 11,20% 11,20% 11,20% 11,20% Pagos de interés 42.000,00 27.440,00 16.800,00 8.400,00 Ahorro en impuestos 14.700,00 9.604,00 5.880,00 2.940,00 (AI) Usamos estos valores para calcular el valor y obtenemos la Tabla A8.2.8 51 Factores FCL AI VPN ajustado (VPA) VP(FCL a Ku) VP(AI a Ku) VPA = valor D% Tabla A8.2.8 Valores temporales con el VPA Año 0 Año 1 Año 2 Año 3 170.625,00 195.750,00 220.875,00 14.700,00 9.604,00 5.880,00 585.217,47 25.551,80 610.769,26 61,40% 502.965,42 14.710,34 517.675,76 47,33% 383.167,59 7.327,73 390.495,32 38,41% Año 4 253.399,45 2.940,00 220.154,24 2.554,28 222.708,52 33,68% Como se puede observar, no se está cumpliendo con el endeudamiento constante e igual a 60%. Como sabemos que la deuda es el valor multiplicado por el D% (60%), entonces introducimos esa fórmula en la fila donde aparece la deuda (en la hoja de cálculo) y se obtiene lo siguiente (véase Tabla A8.2.9): Tabla A8.2.9 Valores finales de la deuda Factores Año 0 Año 1 Año 2 Año 3 Año 4 Saldo de la deuda al final 369.733,79 314.495,68 237.140,34 134.848,06 del período (D) Pago de capital (saldo 55.238,11 77.355,34 102.292,28 134.848,06 anterior–saldo actual) Pagos de interés 41.410,18 35.223,52 26.559,72 15.102,98 Ahorros en impuestos (AI) 14.493,56 12.328,23 9.295,90 5.286,04 Diferencia con el valor inicial de la deuda -5.266,21 69.495,68 87.140,34 59.848,06 A su vez, la tabla donde hemos calculado el valor quedará así: Factores FCL AI CCF VPN ajustado (VPA) VP(FCL a Ku) VP(AI a Ku) VPA = valor D% Tabla A8.2.10 Valores finales con el VPA Año 0 Año 1 Año 2 Año 3 170.625,00 195.750,00 220.875,00 14.493,56 12.328,23 9.295,90 185.118,56 208.078,23 230.170,90 585.217,47 31.005,52 616.222,98 60,00% 502.965,42 21.194,06 524.159,47 60,00% 383.167,59 12.066,31 395.233,90 60,00% Año 4 253.399,45 5.286,04 258.685,49 220.154,24 4.592,53 224.746,77 60,00% Observe que cuando se halla el valor de la deuda para que el D% sea de 60%, el valor de la firma cambia. Esto significa que la deuda debe ser ajustada hacia arriba o hacia abajo, para garantizar que el valor de D% se cumple. En este ejemplo sencillo la deuda ha bajado desde 375.000,00 en el año 0 a 369.733,79; ha subido desde 245.000,00 en el año 1 a 314.495,68 en el año 2, y así sucesivamente. Es muy importante tener esto en cuenta 51 52 cuando se supone endeudamiento constante. El nivel de la deuda debe ser ajustado hacia arriba o hacia abajo, contratando nueva deuda o pagando la existente para mantener el endeudamiento en el nivel estipulado. Y esto debe reflejarse en todos los estados financieros: estado de resultados (EdeR), flujo de tesorería (FT) y balance general (BG). Vemos que los valores en cada año son idénticos a los calculados con el FCL y el CPPCFCL. A8.2.2.2 Flujo de caja de capital (FCC) A continuación mostramos cómo es el cálculo del valor con el FCC y que este método produce los mismos resultados que obtuvimos atrás. Como vimos en el cuerpo del capítulo 8, cuando se supone que la tasa de descuento de los AI es Ku, entonces la tasa de descuento para el FCC es Ku. A diferencia de lo que se mostró en el cuerpo del capítulo, en este caso se nos presenta circularidad al calcular el valor. Esto ocurre porque el FCC depende del FCD o del AI (FCC = FCD+FCA = FCL+AI). Para comenzar iniciamos el cálculo con la deuda actual. Ya vimos que de esa deuda actual se obtiene un AI como se muestra a continuación. Tabla A8.2.11 Valores iniciales de la deuda, los intereses y el AI Factores Año 0 Año 1 Año 2 Año 3 Año 4 Saldo de la deuda al final del período (D) 375.000,00 245.000,00 150.000,00 75.000,00 Pago de capital (saldo anterior–saldo actual) 130.000,00 95.000,00 75.000,00 75.000,00 Pagos de interés 42.000,00 27.440,00 16.800,00 8.400,00 Ahorros en impuestos (AI) 14.700,00 9.604,00 5.880,00 2.940,00 El FCC se puede calcular como FCD+FCA o como FCL+AI. Si consideramos que el FCL está ‘dado’, entonces el FCC es: Tabla A8.2.12 Valores temporales del FCC Factores Año 1 Año 2 Año 3 Año 4 FCL 170.625,00 195.750,00 220.875,00 253.399,45 AI 14.700,00 9.604,00 5.880,00 2.940,00 CCF 185.325,00 205.354,00 226.755,00 256.339,45 Con estos valores calculamos los valores temporales para cada año: 53 Factores FCC Ku Valor D% Tabla A8.2.13 Valores temporales con el FCC Año 0 Año 1 Año 2 Año 3 185.325,00 205.354,00 226.755,00 15,10% 15,10% 15,10% 610.769,26 517.675,76 390.495,32 222.708,52 61,40% 47,33% 38,41% 33,68% Año 4 256.339,45 15,10% - Nuevamente, el endeudamiento, ni es constante, ni vale 60%. Hay que recordar, como en los casos anteriores, que este valor es temporal y no es el correcto. Cuando expresamos el valor de la deuda para cada año como D%×valor, en este caso, 60%, encontramos que el valor de la deuda y de los flujos de caja finales son los siguientes: Tabla A8.2.14 Deuda y flujos de caja finales: FCL, AI y FCC Factores Año 0 Año 1 Año 2 Año 3 Año 4 Saldo de la deuda al 369.733,79 314.495,68 237.140,34 134.848,06 final del período (D) Pago de capital (saldo 55.238,11 77.355,34 102.292,28 134.848,06 anterior–saldo actual) Pagos de interés 41.410,18 35.223,52 26.559,72 15.102,98 AI 14.493,56 12.328,23 9.295,90 5.286,04 FCL 170.625,00 195.750,00 220.875,00 253.399,45 CCF = FCL+AI 185.118,56 208.078,23 230.170,90 258.685,49 Por el otro lado, los valores calculados son: Factores FCC Ku Valor D% Tabla A8.2.15 Valores finales con el FCC Año 0 Año 1 Año 2 Año 3 185.118,56 208.078,23 230.170,90 15,10% 15,10% 15,10% 616.222,98 524.159,47 395.233,90 224.746,77 60,00% 60,00% 60,00% 60,00% Año 4 258.685,49 15,10% - Observe, una vez más, que los valores calculados para cada año son idénticos a los calculados con los otros métodos. A8.2.2.3 Flujo de caja del accionista (FCA) Cuando se utiliza el FCA encontramos otra vez la circularidad. Ésta ocurre porque dado el FCL, el FCA se calcula usando la relación de conservación de flujos ya conocida. FCA = FCL+AI−FCD (A8.2.5) 53 54 Debemos conocer el pago de la deuda, de los intereses y de los AI para calcular el FCA, y para ello debemos conocer la deuda, pero ésta depende del valor. Como en los dos casos anteriores, iniciamos el cálculo con la deuda inicial. Tabla A8.2.16 Valores iniciales de la deuda, los intereses, los AI y el FCD Factores Año 0 Año 1 Año 2 Año 3 Año 4 Saldo de la deuda al final 375.000,00 245.000,00 150.000,00 75.000,00 del período (D) Pago de capital (saldo 130.000,00 95.000,00 75.000,00 75.000,00 anterior–saldo actual) Pagos de interés 42.000,00 27.440,00 16.800,00 8.400,00 Ahorros en impuestos 14.700,00 9.604,00 5.880,00 2.940,00 (AI) FCD 172.000,00 122.440,00 91.800,00 83.400,00 En la Tabla A8.2.17calculamos el FCA a partir del FCL, del FCD y del AI: Factores FCL AI FCD FCA Tabla A8.2.17 FCA temporal Año 1 Año 2 Año 3 170.625,00 195.750,00 220.875,00 14.700,00 9.604,00 5.880,00 172.000,00 122.440,00 91.800,00 13.325,00 82.914,00 134.955,00 Año 4 253.399,45 2.940,00 83.400,00 172.939,45 Con este FCA calculamos el valor temporal del patrimonio y de la firma: Tabla A8.2.18 Valor temporal del patrimonio y de la firma Factores Año 0 Año 1 Año 2 Año 3 FCA= FCL+AI–FCD 13.325,00 82.914,00 134.955,00 Peso relativo de la 60,0% 60,0% 60,0% 60,0% deuda (D%) Peso relativo del 40,0% 40,0% 40,0% 40,0% patrimonio (P%) Ke 20,95% 20,95% 20,95% Valor de la deuda 375.000,00 245.000,00 150.000,00 75.000,00 Valor del patrimonio 224.767,06 258.535,67 229.790,53 142.981,67 Valor total 599.767,06 503.535,67 379.790,53 217.981,67 D% 62,52% 48,66% 39,50% 34,41% Año 4 172.939,45 20,95% - Nuevamente se observa que el D% ni es constante, ni vale 60%. Ahora formulamos la deuda como D% del valor total y se obtienen los siguientes flujos de caja. Tabla A8.2.19 Valores finales de los flujos de caja y de los valores de patrimonio y firma 55 Factores FCA= FCL+AI-FCD Peso relativo de la deuda (D%) Peso relativo del patrimonio (P%) Ke Valor de la deuda Valor del patrimonio Valor total D% Diferencia entre valor inicial de la deuda y valor final Año 0 Año 1 Año 2 Año 3 Año 4 88.470,27 95.499,37 101.318,91 108.734,45 60,0% 60,0% 60,0% 60,0% 40,0% 40,0% 40,0% 40,0% 20,95% 20,95% 369.733,79 314.495,68 237.140,34 246.489,19 209.663,79 158.093,56 616.222,98 524.159,47 395.233,90 60,00% 60,00% 60,00% 20,95% 134.848,06 89.898,71 224.746,77 60,00% -5.266,21 69.495,68 87.140,34 20,95% - 59.848,06 Como se observa, debemos ajustar el valor de la deuda para que se pueda garantizar un endeudamiento constante. Otra vez, nuestros resultados son idénticos a los obtenidos con los demás métodos. A8.2.3 Conclusiones En este apéndice hemos mostrado cómo proceder para calcular el valor de la firma y del patrimonio cuando estipulamos un endeudamiento constante. Hay que tener en cuenta que para ser consistentes debemos ajustar la deuda hacia arriba o hacia abajo, contrayendo nueva deuda o pagando parte de la existente de manera que el D% se mantenga en el nivel deseado. Estos cambios deben reflejarse en los estados financieros. Para ilustrar esta consistencia mostramos un ejemplo sencillo y aplicamos dos principios básicos: conservación de los flujos de caja y conservación de los valores. A lo largo de este apéndice se ha insistido en que los niveles de deuda deben ajustarse para garantizar el endeudamiento deseado. Esto es muy fácil de hacer en una hoja de cálculo y en una hoja de papel. Lo más importante es que estos ajustes de la deuda ocurran en la realidad. Es posible que haya dificultades operativas en pagar deuda ya adquirida o en contraer nueva deuda. Por ejemplo, puede no haber la liquidez adecuada para pagar deuda o puede haber dificultades financieras para adquirir nueva deuda. En estos casos el resultado es que el valor se afecta y no es el planeado. Por otro lado, todo esto implica mantener en forma permanente y actualizada un modelo financiero que permita conocer el valor de la firma con cierta frecuencia y tomar las decisiones sobre endeudamiento en el momento adecuado. Para terminar, el punto crítico en este problema es que quien ‘decide’ qué prestar o qué pagar es el modelo y no la gerencia. Al ocurrir esto puede suceder que no sea factible ajustar la deuda a los niveles necesarios para mantener el endeudamiento constante. 55 56 Referencias bibliográficas Tham, Joseph y Vélez Pareja, I. 2005. “Modeling Cash Flows with Constant Leverage. A Note”, Social Science Research Network, disponible en: http://ssrn.com/abstract=754444, 28 de junio. Vélez Pareja, Ignacio y Tham, Joseph. 2005. “Una nota sobre el cálculo del valor con endeudamiento constante, en Modeling Cash Flows with Constant Leverage. A Note, Social Science Research Network, disponible en: http://ssrn.com/abstract=754464, 28 de junio. 57 Apéndice 8.3 A8.3.1 Riesgo sistemático y riesgo total Debemos tener en cuenta dos factores: (1) que la mayoría de los inversionistas en empresas que no se transan en bolsa pueden no estar diversificados. (2) Que unos métodos capturan el riesgo total (sistemático y no sistemático o que se puede diversificar), mientras otros capturan sólo el riesgo sistemático. Los métodos que incluyen el riego total son aquellos que se basan en apreciaciones subjetivas del riesgo y aquellos que se basan en datos históricos incluyen sólo el riesgo sistemático. En términos generales, podemos considerar la siguiente relación: El riesgo total está medido por la desviación estándar de los rendimientos y se compone del riesgo no sistemático y del sistemático. Riesgo total (σ) = riesgo no sistemático+riesgo sistemático = riesgo no sistemático+β(prima de riesgo de mercado) (A8.3.1) β(Prima de riesgo de mercado) mide sólo el riesgo sistemático (β sólo está asociada a ese riesgo sistemático) y σ es la desviación estándar de los rendimientos y mide el riesgo total. Debemos definir si en la valoración de las firmas que no se transan en bolsa los flujos de caja con riesgo deben ser evaluados con el riesgo total o con el riesgo sistemático incluido en la tasa de descuento. Existen abundantes indicios sobre que las firmas que no se transan en bolsa (en particular pequeñas empresas) tienen un riesgo adicional que debe ser considerado. Para mencionar sólo un par de estudios citamos a McMahon y Stanger (1995) y Heaton (1998). McMahon y Stanger (1995) dicen que la función objetivo desde el punto de vista financiero de las pequeñas empresas debe ser redefinido teniendo en cuenta varias dimensiones o variables: rentabilidad, riesgo, liquidez, diversificación, transferibilidad, flexibilidad, control y responsabilidad (accountability). Ellos reconocen que cierta rentabilidad puede ser pecuniaria y que otra parte de esa rentabilidad puede ser no pecuniaria. En particular, los autores dicen sobre el riesgo no sistemático: … there is need to comment on the nature of risk from the viewpoint of small enterprise owner-manager. Contrary to precepts of existing financial thought, there is good reason to believing both systematic and unsystematic risk are important to owner-manager of small enterprises. […] The principal sources of unsystematic or enterprise or specific risk, which appear to require attention, and which should be made explicit in the financial objective function of a small enterprise. McMahon y Stanger (1995, s. p 24.) […] In summary, the available empirical evidence on the small firm effect suggests that it exists and persists on stock exchanges around the world, and then this is so for main boards and second boards. There is some evidence which is not conclusive that the cause of small firm effect may be related to the limited availability of information on listed small enterprises, and to a lack of marketability of their shares. Hence, it is argued that ignorance and illiquidity 57 58 confront investors in small enterprises with greater unique or unsystematic risk, and that they therefore expect to receive higher returns than would be predicted from the CAPM which prices only systematic risk. It is probable that the existence of transaction costs which bear more heavily on small enterprises, and which CAPM assumes away, also plays a part in accounting for the small firm effect. McMahon y Stanger (1995, s. p 32.) Por otro lado, Heaton dice: An appraiser must also consider the impact on required return of smallness itself beyond the systematic risk captured by beta. In a study on the effect of size on required return, Banz [1981] found that returns for small companies were substantially higher, even after the adjustments for bet risk had been made. In one test, Banz created portfolios identical beta risk, and found “the average excess return from holding very small firms long and very large firms short is, on average, 1.52% per month or 19.8% on an annualized basis. Heaton, 1998, p. 14 […] Because of the extraordinary difficulty of estimating the cost of capital of small illiquid businesses, venture capital companies which specializes in buying and selling small illiquid businesses, will often use a discount rate of 20-50% for the cost of equity capital. (Heaton 1998, s. p 16.) En la misma línea de pensamiento: Bekaert (1995) distingue […] barreras que surgen de los riesgos específicos de los mercados emergentes (EMSRs por sus siglas en inglés) que desincentivan a la inversión extranjera y conducen a una segmentación de hecho29. EMSRs incluyen el riesgo de liquidez, riesgo político30, riesgo de política económica, y, quizás, riesgo cambiario.31 Al contrario de lo que algunos puedan pensar, estos riesgos no son diversificables. Por lo tanto, hacen parte del riesgo total. Bekaert y Harvey (2003) anotan que “[…] las encuestas del Banco Mundial sobre los inversionistas institucionales en los países desarrollados indican que los problemas de liquidez que se encuentran en los países en desarrollo fueron percibidos como un impedimento importante para invertir en mercados emergentes. Más aún, encontraron que el riesgo político era pagado por el mercado de valores de los países emergentes”.Vélez-Pareja 2003, p.13-14 En resumen, hay indicios de que las empresas no transadas en bolsa (pymes), incluso empresas transadas en bolsa de los mercados emergentes, tienen riesgos que no se pueden diversificar y que deben ser incluidos en las mediciones del riesgo total. A8.3.2 Ejercicios 1. (Este ejercicio fue propuesto por el profesor Diego Fernando Hernández, hoy en la Universidad Nacional de Colombia). La empresa tiene acceso a ciertos recursos 29 De acuerdo con Bekaert y Harvey (2003), “un país segmentado (integrado) es un país que establece (exime de) impuestos para la inversión que llega o sale del ese país.” 30 El riesgo político se puede medir como la diferencia (spread) entre el rendimiento de los bonos en dólares de los mercados emergentes y el rendimiento de los bonos en dólares de los mercados desarrollados. 31 Bekaert y Harvey (2003). 59 para financiar su operación. Esas son todas las alternativas de las que dispone la firma para llegar a $90 millones que requiere para operar. Su tasa de oportunidad es de 40% anual y la tasa de impuestos es de 35% sobre la renta gravable. Determine: El costo de cada una de las fuentes de financiación definidas a continuación. El costo de los fondos propios. El costo de la deuda y la cuasi deuda. El costo promedio del capital de la firma basándose en los siguientes datos indicados para cada alternativa: a. Crédito de cartera ordinaria con las siguientes condiciones: • Plazo: dos años. • Tasa de interés: 34% nominal anual TA. • Comisión: 1,5% por una sola vez al desembolso del crédito. • Amortización: uniforme y semestral. • Reciprocidad: debe mantener el 20% del valor del crédito durante los 6 meses anteriores a la operación a una tasa de 26% nominal anual TV. Además, deberá mantener un CDT por el mismo plazo de la operación por un monto igual al 10% del monto solicitado y se le reconocen intereses al 26% nominal anual TV. • Monto máximo: $20 millones. b. Créditos de un fondo de garantía del sistema financiero: • Plazo: 5 años. • Período de gracia: 2 años con cero amortización, pero se pagan los intereses pactados. • Tasa de interés: 35% nominal anual TA. • Comisión: 1,5% por una sola vez al desembolso del crédito. • Amortización: uniforme y semestral. • Monto máximo: $25 millones. c. Leasing: • Plazo: 2 años. • Factor para calcular la cuota: 0,06831 (cuota igual a monto por factor). La cuota se debe pagar anticipada. • Valor residual: 10% del monto que se paga al final del mes 24. Este valor residual es el valor por el cual la firma puede adquirir el activo una vez terminado el contrato de leasing. • Monto máximo: $35 millones. d. Patrimonio: • Dividendos: $3,255 anual por acción. • Valor nominal (en libros) de la acción: $32,5. • Precio de la acción en el mercado hoy: $45. • Comportamiento de los dividendos: crecen al 10% anual. • Monto máximo: $40 millones. 59 60 2. Se tienen dos alternativas de préstamo, A y B, con los siguientes flujos de caja. ¿Cuál de las dos deberá ser escogida como la mejor? No considere las conveniencias o inconveniencias de liquidez. No haga cálculos, explique cómo se haría el análisis. 3. 4. 5. a) b) c) d) e) f) g) h) i) j) k) l) m) n) Año A ($) B ($) 0 1.000 1.000 1 -310 0 2 -1.310 -1.690 Tasa de impuesto sobre la renta: 40% Costo del patrimonio sin deuda: 38% Si la rentabilidad esperada de una acción es 24% y se sabe que la beta de esa acción es 1,5, si la rentabilidad del mercado es 19% y si el CAPM funciona, entonces la tasa libre de riesgo es 5%. ¿Cierto o falso? Explique su respuesta. Si la tasa de rentabilidad de una acción en el mercado es de 18% anual y se ha calculado la beta de esta acción como 1,5, si la rentabilidad del mercado es 13% y si el modelo CAPM funciona, ¿cuál es la tasa libre de riesgo? Explique su resultado. a) 6%. b) 12%. c) 5%. d) 4,5%. e) 3%. f) Ninguna de las anteriores. ¿Qué condiciones o supuestos hay implícitos en la fórmula del costo promedio ponderado de capital: CPPCFCLt = Kdt(1–T)D%t−1+KetP%t−1. Defina el significado de cada una de las variables de la fórmula e indique las opciones correctas. D% y P% son el costo del dinero de la deuda y del patrimonio. Impuestos se pagan en el mismo período en que se causan. Siempre se pagan impuestos. La UO o UAII (EBIT) es menor que los intereses. La UO o UAII (EBIT) es mayor o igual que los intereses. D% y P% se calculan con valores de mercado. D% y P% se calculan con valores de mercado y son los correspondientes al año anterior al año en que se calcula el CPPC. D% y P% se calculan del balance. El valor de mercado es el valor presente de los flujos de caja libre a la tasa del CPPC. D% y P% se calculan basándose en los valores de mercado del año anterior al año para el cual se calcula el CPPC. La única fuente de ahorros en impuestos es el interés pagado. D% y P% indican la estructura de capital. Ninguna de las anteriores. Todas las anteriores. 6. Usted tiene esta información: 61 Actor Accionistas Tenedores de deuda Firma Flujo de caja del actor Tasa de descuento FCA= FCD = FCL = Es el costo promedio de capital (CPPCFCL) = D%Kdt(1–T)+P%Ket Por favor: Llene los espacios vacíos. ¿Qué supuesto implícito hay en esta definición del CPPCFCL? Si conoce el FCL, defina el FCA basándose en lo encontrado en la tabla. 7. Usted está en un mundo donde los supuestos de Modigliani y Miller se cumplen. Si usted conoce la tasa de impuestos, el FCA y el FCD y sus componentes, ¿Cómo calcula el FCL? ¿Con cuál tasa de descuento calcularía usted el valor de la firma? 8. Si con el CAPM usted calcula el costo del patrimonio (Ke) para una empresa, ¿Cómo calcularía el costo del patrimonio sin deuda (Ku)? Usted está en un mundo donde los supuestos de Modigliani y Miller se cumplen. Si usted conoce el FCA y el FCD, pero no conoce la tasa de impuestos y puede calcular el Ku usando el CAPM,. ¿Cómo calcula el valor total de la firma? ¿Se presentará el problema de circularidad? ¿Por qué sí o por qué no? 9. Comente lo que aparece en la parte del artículo que se transcribe a continuación. El comentario a favor o en contra deberá ser sustentado en forma apropiada. No es válido responder algo así como “me parece muy bien, porque el CPPC es muy importante” o cosas parecidas. Si necesita un traductor, entre a la página del curso a la opción Idiomas. Traditional Calculation of WACC The WACC is fundamental to multiyear project evaluations because it incorporates the time value of money into the analysis. Use of the WACC as the appropriate discount factor depends on several assumptions. First, the WACC is calculated using the organization's current or anticipated capital structure as the weighting factor. The capital structure comprises the proportion of capital from each class of assets--bank notes, long-term debt, stockholders' equity or net assets, preferred stock, and so forth--to be leveraged to finance the project. Second, the annual cash flows for any project are discounted by the WACC. This is appropriate even when a project uses only one source of capital (debt, for example) because the organization’s target capital structure cannot be maintained unless subsequent projects use capital from other classes. Third, it is assumed that excess receipts and expenditures that may occur during the project's life can be invested or financed, respectively, at the rate of the WACC. The WACC is calculated by adding the products of each component’s proportion or percentage of capital (w1) and its corresponding after-tax cost (k1). Thus, 61 62 (1) WACC = w1k1+w2k2+w3k3+ ... Next, costs must be determined for each capital source, or each class of debt or equity. The after-tax cost of debt is determined by reducing the prevailing rate on new debt by the tax rate. Determining the cost of equity is more challenging. The most common approach to determining the cost of equity, the capital asset pricing model (CAPM), uses the market risk of the organization, indicated by β, “β” (the no diversifiable risk to the owners) to project the expected return on the organization’s funds “R”. (d) This return should compensate the organization for that market risk above the returns that could be expected from risk-free investments “Rrf” (eg, U.S. Treasury notes) and investments in a cross-section of publicly traded firms in the market “Rm”. The calculation may be stated as: the return to organization equals the risk-free rate of return plus the measure of the market risk of the organization multiplied by the difference between the market rate of return and the risk-free rate of return, orO (2) R = Rrf+β(Rm–Rrf) The β term (the β of the healthcare organization) is estimated regularly and published by analysts, and both the market and risk-free returns are readily available. (Holmes y Schroeder, 2000, pp. 48-53) 10. ¿Cree usted que el costo de capital de los accionistas es más alto que el costo de la deuda? Explique su respuesta. 11. Explique en sus propias palabras cuál es la relación existente entre las tres siguientes ecuaciones: a) Activo = pasivo+patrimonio b) FCC = FCA+FCD c) CPPCFCC = Ke×P%+Kd×D% 12. ¿Por qué ocurre circularidad cuando calculo el valor total de la firma con el CPPCFCL? 13. Un profesor europeo dice en una de las diapositivas que usa en su curso de valoración y evaluación de proyectos, antes de iniciar un ejemplo de valoración: “El valor de mercado del patrimonio es $1.073 y el valor de la deuda es $800”. Use esta información para calcular el CPPCFCL. Con el CPPCFCL y el Ke calculados descuente los flujos de caja. Deuda Ke 800 Kd 13,625% Valor de patrimonio 10% Tx 1.073,00 CPPC 50% 9,9411% Asimismo, tiene estos datos relacionados con los flujos: a) ¿Tiene sentido hacer la valoración teniendo en cuenta lo que dice en el primer párrafo? No es necesario que usted haga el cálculo del valor. Opine y justifique. b) Verifique el cálculo que hace para el CPPCFCL, es decir, muestre las operaciones que se deben hacer para llegar al resultado y verifique. c) Calcule el valor de la deuda de cada año. Explique cómo lo hace. 63 d) Si el profesor europeo usa el CPPCFCL y el Ke calculado arriba para descontar los flujos de caja, ¿qué supuesto hace sobre el endeudamiento D%? ¿Es correcto hacer este supuesto? ¿Por qué sí o por qué no? 14. ¿Con qué tasas de descuento se deben descontar los siguientes flujos de caja? Flujo de caja Tasa de descuento Para calcular valor de FCD Deuda FCA Patrimonio FCL Valor de la firma FCC Valor de la firma Referencias bibliográficas Bekaert, Geert y Campbell R. Harvey, 2003, Emerging Markets Finance, Journal of Empirical Finance 10 (2003) 3–55. Godfrey, S. y Espinosa, R. 1996, “A Practical Approach to Calculating Costs of Equity for Investment in Emerging Markets”, Journal of Applied Corporate Finance, Fall, pp. 80-89. Heaton, Hal B. 1998. “Valuing Small Business. The Cost of Capital”, The Appraisal Journal, vol. 66, No. 1, January, pp. 11-16. Holmes, Richard L. y Schroeder, Rick E. 2000. “Objective Risk Adjustment Improves Calculated ROI for Capital Projects”, Healthcare Financial Management, diciembre, pp. 48-52. McMahon, Richard G. P. y Stanger, Anthony M. J. 1995. “Understanding the Small Enterprise Financial Objective Function”, Entrepreneurship Theory and Practice, Summer, pp. 21-39. Vélez Pareja, Ignacio. 2003. “Costo de capital para empresas no transadas en bolsa” [Spanish version of “Cost of Capital for Non-Traded Firms”), Social Science Research Network, 20 de octubre, disponible en: http://ssrn.com/abstract=391620. 63