9 valoración de empresas - Pontificia Universidad Javeriana

Anuncio

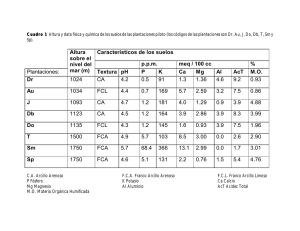

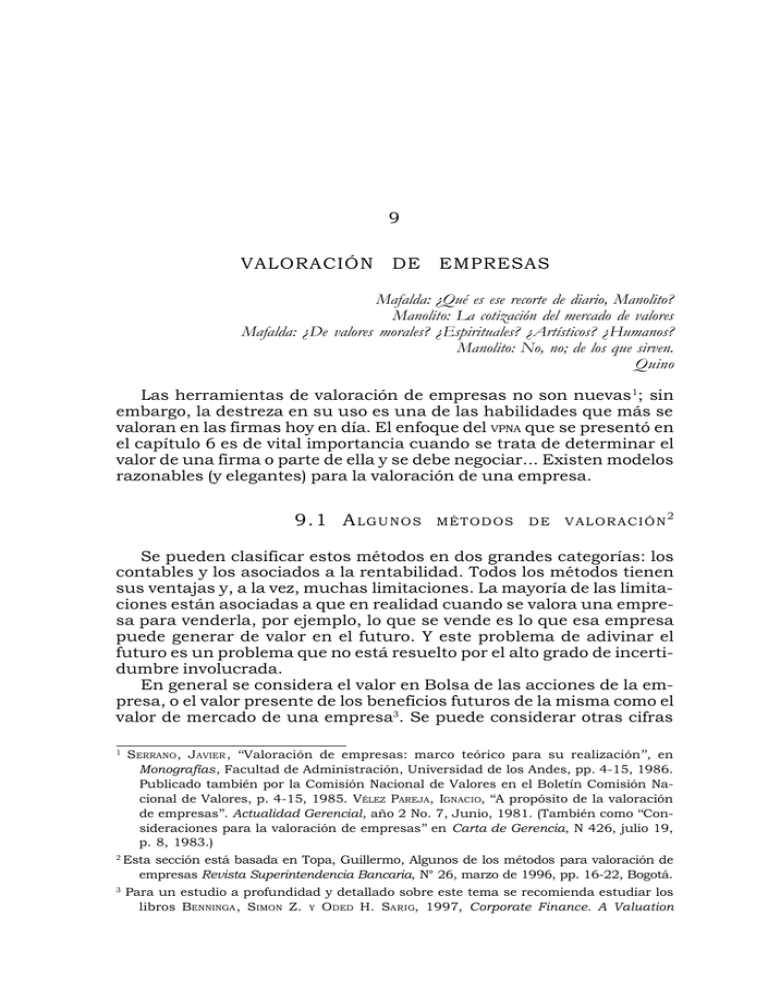

9 VALORACIÓN DE EMPRESAS Mafalda: ¿Qué es ese recorte de diario, Manolito? Manolito: La cotización del mercado de valores Mafalda: ¿De valores morales? ¿Espirituales? ¿Artísticos? ¿Humanos? Manolito: No, no; de los que sirven. Quino Las herramientas de valoración de empresas no son nuevas1; sin embargo, la destreza en su uso es una de las habilidades que más se valoran en las firmas hoy en día. El enfoque del VPNA que se presentó en el capítulo 6 es de vital importancia cuando se trata de determinar el valor de una firma o parte de ella y se debe negociar... Existen modelos razonables (y elegantes) para la valoración de una empresa. 9.1 A L G U N O S MÉTODOS DE VALORACIÓN 2 Se pueden clasificar estos métodos en dos grandes categorías: los contables y los asociados a la rentabilidad. Todos los métodos tienen sus ventajas y, a la vez, muchas limitaciones. La mayoría de las limitaciones están asociadas a que en realidad cuando se valora una empresa para venderla, por ejemplo, lo que se vende es lo que esa empresa puede generar de valor en el futuro. Y este problema de adivinar el futuro es un problema que no está resuelto por el alto grado de incertidumbre involucrada. En general se considera el valor en Bolsa de las acciones de la empresa, o el valor presente de los beneficios futuros de la misma como el valor de mercado de una empresa3. Se puede considerar otras cifras 1 S ERRANO , JAVIER , ‘‘Valoración de empresas: marco teórico para su realización’’, en Monografías, Facultad de Administración, Universidad de los Andes, pp. 4-15, 1986. Publicado también por la Comisión Nacional de Valores en el Boletín Comisión Nacional de Valores, p. 4-15, 1985. VÉLEZ PAREJA, IGNACIO, ‘‘A propósito de la valoración de empresas’’. Actualidad Gerencial, año 2 No. 7, Junio, 1981. (También como ‘‘Consideraciones para la valoración de empresas’’ en Carta de Gerencia, N 426, julio 19, p. 8, 1983.) 2 Esta sección está basada en Topa, Guillermo, Algunos de los métodos para valoración de empresas Revista Superintendencia Bancaria, N° 26, marzo de 1996, pp. 16-22, Bogotá. 3 Para un estudio a profundidad y detallado sobre este tema se recomienda estudiar los libros BENNINGA , S IMON Z. Y ODED H. SARIG, 1997, Corporate Finance. A Valuation 360 IGNACIO VÉLEZ PAREJA tales el valor del patrimonio en libros, el valor de los activos fijos menos los pasivos, el valor de liquidación de los activos, etcétera. Aquí se va a considerar la valoración de una firma o empresa en marcha: más aún, una empresa con proyecciones futuras a partir de las cuales, se va a calcular su valor. Estos enfoques son básicamente correctos y parte fundamental en la determinación del valor comercial de una empresa. Si bien esto es cierto, deberá tenerse en cuenta que estas cifras provienen directa o indirectamente de estados financieros que no siempre reflejan la situación real de una compañía. A continuación se presentan algunos métodos utilizados en Colombia. 9.1.1 M É T O D O S CONTABLES Se pueden mencionar cuatro: valor en libros, valor con ajuste de activos netos, valor de reposición y valor de liquidación. Estos métodos son relativamente fáciles de utilizar, pero presentan serias limitaciones. Su uso en Colombia ha sido frecuente, pero han ido cediendo terreno a otros procedimientos más sofisticados. 9.1.1.1 V ALOR EN LIBROS Se toma el valor del patrimonio contable. No hay ningún ajuste y resulta de restar los pasivos de los activos. Muy fácil de utilizar y es sólo un punto de referencia que, por lo general, nadie considera como el verdadero valor de la firma. Una de las causas de su imprecisión es la inflación que introduce serias distorsiones en las cifras contables. Sin embargo, los ajustes por inflación aminoran el efecto distorsionante en las cifras de este estado financiero. Algunas cifras pueden, por lo tanto, estar alejadas de su valor comercial. No incluyen los activos intangibles no quedan registrados. Los que utilizan este método hacen un ajuste poco ortodoxo a las cifras que por lo general no tiene una base sólida que justifique la cifra de ajuste. No refleja la capacidad de la firma de producir riqueza en el futuro, ni el know-how de la firma, ya que se basa en datos históricos. 9.1.1.2 A JUSTE EN LOS ACTIVOS NETOS Este método calcula una especie de patrimonio ajustado basado en un cálculo de lo que podría ser el valor comercial de activos y pasivos. Este cálculo reduce parte de las distorsiones que presenta el método del valor en libros. Al igual que el método anterior no contempla la generación de valor futuro, ni el know-how de la firma. Termina siendo un método algo menos sujeto a los criterios del evaluador que el anterior. Approach, McGraw-Hill, COPELAND , THOMAS, KOLLER, TIM Y MURRIN, JACK, Valuation: Measuring and Managing the Value of Companies, 2nd Edition, John Wiley & Sons, 1995, Fernández, Pablo, Valoración de Empresas, Gestión 2000, 1999 y DAMODARAN, ASWATH, Investment Valuation, John Wiley, 1996. DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 361 9.1.1.3 V ALOR DE REPOSICIÓN Este método se basa en calcular cuánto le costaría al comprador crear una infraestructura productiva igual a la que se tiene. Este valor, por estar basado en cotizaciones de activos similares, no tiene relación con la capacidad de generar valor en el futuro. Podría ser adecuado para calcular el valor del aporte de bienes a otra sociedad. 9.1.1.4 V ALOR DE LIQUIDACIÓN Este método consiste en calcular el valor de la firma por el precio de venta de los activos, una vez liquidada la firma. A diferencia de los anteriores, supone que la empresa no continúa operando. Los anteriores, a pesar de sus limitaciones, consideran a la firma como un proyecto o empresa en marcha. En estos casos hay que tener en cuenta que los valores así obtenidos son inferiores a los valores comerciales, pues suponen una venta de los bienes físicos y activos en general a precios de ocasión o de ‘quema’. La cifra obtenida por este método define una cota inferior a valor de una firma. Este valor es, en general, más bajo que el valor en libros. 9.1.2 M É T O D O S DE RENTABILIDAD Estos métodos, a diferencia de los contables, tienen en cuenta la capacidad de la firma para generar riqueza, para producir valor en el futuro. 9.1.2.1 V ALOR EN BOLSA Como ya se mencionó, el valor de una firma que se cotiza en bolsa es relativamente sencillo de calcular: el número de acciones en el mercado, multiplicado por el precio de mercado de la acción. Hay que llegar a un acuerdo razonable para determinar cuál es el precio de la acción que se va a utilizar en el cálculo: la cotización del último día, el promedio de la última semana o del último mes, etcétera. Este método tiene graves limitaciones, puesto que en Colombia y en muchos países de América Latina, el mercado bursátil no sólo es muy reducido, sino muy imperfecto, y los precios de las acciones no reflejan la realidad de una oferta y demanda libre, sino que en muchos casos son precios manipulados. Por ejemplo, en Colombia el número de acciones inscritas en las bolsas de valores no llega a 400 y el número de acciones con alta bursatilidad (alta frecuencia y volumen significativo de movimientos bursátiles) son muy pocas. Para tener una idea de lo que aquí se dice al respecto, vale la pena tener en cuenta lo siguiente: El mercado de valores colombiano está muy concentrado. Por ejemplo, alrededor del 50% del sector financiero está en manos de una sola persona o grupo. En octubre de 1998 los 34 bancos del país presentaron pérdidas por $138,652 millones y de esos 34 bancos 362 IGNACIO VÉLEZ PAREJA 16 presentaron utilidades por más de $380,000 millones de los cuales el 51.4% corresponden a aquél único grupo que posee alrededor del 50% del sector financiero. El 93% de las acciones que se negocian en las bolsas de valores está en manos de un 3% de los accionistas. En el primer semestre de 1997, las diez empresas con mayor bursatilidad cubren el 72,5% del mercado accionario. De esas diez, cinco pertenecen a un solo grupo y responden por 43,91% del valor de las acciones de mayor bursatilidad, o sea, que les corresponde el 31,83% del mercado accionario en ese período. La empresa con mayor bursatilidad tiene el 27,73% del total de las diez ya mencionadas y el 20,1% del total del mercado accionario. En enero de 1999 había 123 empresas con acciones registradas en la Bolsa de Bogotá. En diciembre de 1996 la Superintendencia de Valores sólo pudo calcular el coeficiente beta de 54 de esas empresas por no contar con información de transacciones suficiente para hacerlo para la totalidad de las empresas inscritas. En otras palabras, en la Bolsa de Bogotá se mueven con regularidad menos del 50% de las acciones registradas. El día 4 de enero de 1999, el IBB estaba compuesto por 24 empresas (Vélez, 1999). 9.1.2.2 M ÚLTIPLOS DE FIRMAS SIMILARES Este método calcula el valor de la firma a partir del valor de mercado de firmas comparables, por medio de una variable similar, por ejemplo, volumen de ventas, utilidades, etcétera. La idea es encontrar una firma similar a la cual se le conoce el valor (por ejemplo, porque se transó en fecha reciente) y ese valor se compara con un indicador de la misma firma (utilidades, ventas, etcétera). La relación valor sobre el indicador escogido servirá como múltiplo de la firma, que se va a valorar. En general, el valor de una firma estaría definido por la siguiente relación: Valor de firma conocido Indicador (ventas , utilidades , etc ) Valor de la firma = Múltiplo x Indicador de firma por valorar Múltiplo = Este es un método fácil de aplicar, aunque tiene serios problemas, pues no refleja la capacidad futura de generar riqueza de la compañía valorada. 9.1.2.3 F LUJO DE CAJA DESCONTADO Este método se basa en la capacidad de generar riqueza en el futuro que tiene la empresa. Es necesario proyectar el flujo de caja libre (FCL ya estudiado en el capítulo 6), descontarlo al costo promedio de capital DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 363 (CPC estudiado en el capítulo 5) y restarle el valor de los pasivos. O también calcular el flujo de caja de los accionistas ( FCA estudiado en el capítulo 6) y descontarlo a la tasa de oportunidad de los accionistas. Benninga y Sarig (1997) argumentan que la valoración de la firma no se debe hacer con el FCA sino con el flujo de caja libre, y lo denominan procedimiento secuencial. Su argumento es que la “valoración del patrimonio es independiente del flujo de los dividendos” y se basan en los supuestos de Modigliani y Miller (1961). Asimismo, Copeland y otros (1995, p. 149) apoyan esta idea (el procedimiento secuencial) y critican el procedimiento directo (cálculo del valor con el FCA). Damodaran (1996, p. 10) considera: “mientras los dos métodos usan diferentes flujos de caja y tasas de descuento, producen resultados consistentes siempre que se utilicen los mismos supuestos para ambos. El error clave es utilizar los flujos de caja con las tasas de descuento que no son [...]”. El lector puede explorar los resultados de calcular el valor con ambos procedimientos y observará que los valores no coinciden. En Vélez (2000a) se muestra que eso se cumple sólo cuando el endeudamiento es cero o cuando las tasas de la deuda y del accionista son iguales. Es útil explorar algunas cifras para ilustrar los problemas asociados al enfoque económico o comercial de la fijación del valor de una empresa y después se harán algunas consideraciones que no siempre quedan incluidas en las cifras frías. La siguiente tabla ha sido tomada de Topa, 1996. CUADRO 9.1 Características de los diferentes métodos Característica Usa información cuantitativa Mide bien el rendimiento económico Flexibilidad para determinar rango de valores Adaptabilidad Aporta a proceso de negociación Complejidad conceptual Aceptación Rapidez Experiencia de evaluadores Exige equipos de cómputo B Libros Método Liquidación Valor en bolsa No A A Activos ajustados A Reposició n No No No No No No B B A No A No No Múltiplos M Flujo de caja descontado A M M A B B M A No No No No M M M M A A No M M N M A A M M A M M M M M M M M A A B B A B B B A M M M M M B A Bajo M Medio A Alto No No requiere o no tiene 364 IGNACIO VÉLEZ PAREJA 9.2 D I F E R E N T E S RESULTADOS CON DIFERENTES DATOS ¿Qué se debe considerar como el valor de la empresa? Es claro que se trata de valorar la firma porque alguien estaría, eventualmente, interesado en comprarla; de modo que quien va a comprar adquiere los derechos sobre los flujos futuros que él va a recibir, y en este caso se supone que compra la firma con pasivos, o lo que es lo mismo, compra con el FCA. En caso de que adquiera la firma sin sus pasivos, comprará basándose en el FCL. Se trata, entonces, de determinar cuál es ese valor o precio que el comprador asigna hoy a esos flujos futuros, y eso es el valor presente. Se debe tener cuidado al elegir las cifras que se utilizan para determinar el valor comercial de una empresa. Podría pensarse en utilizar desde la utilidad neta del PyG, hasta el FCA. Aquí se analizará la conveniencia e inconveniencia de cada opción. Los resultados de una firma hipotética (tomado del ejemplo detallado del capítulo 6) son los siguientes. EJEMPLO 1 Renglón Utilidad neta $ Nuevo saldo del año (del FT) $ Flujo de caja libre del proyecto $ FCA $ Año 1 Año 2 995,84 6.344,82 0,00 11,00 13.272,98 0,00 8.555,39 309,75 Año 3 14.358,56 Año 4 23.952,53 29,00 65.919,94 1.186,91 156.142,69 1.932,45 156.155,93 Como se trata de reconocer el valor del dinero en el tiempo (valor presente), los datos correspondientes a la utilidad neta deben descartarse porque, como ya se dijo, allí se incluyen cifras que no constituyen un movimiento de dinero (causación, asignación de costos como la depreciación, etcétera). Aunque, como también se mencionó, el flujo de tesorería ( FT) refleja movimientos reales de dinero, incluyendo préstamos (ingresos y egresos), intereses y pagos de utilidades y dividendos, por lo tanto, si se incluyen todos esos elementos, se subvaloraría el valor de la empresa. 9.2.1 E L F L U J O DE CAJA LIBRE ( FCL ) 4 El FCL (de la empresa) no coincide, ni con las utilidades netas, por lo ya mencionado, ni con el FT porque allí se incluyen unos elementos que no deben aparecer en el FCL, que ya se estudiaron. Para el propósito de calcular el valor de la empresa puede ser utilizado para calcular el valor de la firma, pero debe tenerse en cuenta que este flujo responde por todos los costos asociados al proyecto o empresa, y equivale, como ya se mencionó, a comprar sin pasivos; ejemplo de ello son los pagos por intereses del costo del dinero que incluye la deuda y el patrimonio. 4 Los temas 9.2.1, 9.2.2 y 9.2.3 fueron objeto de estudio detallado en el capítulo 6. DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 365 En este caso, para calcular el valor de la firma se debe calcular el valorpresente delFCL a la tasa del costo promedio del capital y restarle el valor del pasivo en el instante cero. En el caso del ejemplo detallado, su VPN calculado con el FCL es de 22.943,3 y el pasivo vale $16.100. Esto quiere decir que el valor presente del flujo de caja de la empresa sería de $63.053,33 y el posible precio sería de $46.943,33. El precio se calcula como VP (FCPL de 1 a n) - Deuda. 9.2.2 E L F L U J O DE CAJA DEL ACCIONISTA (F C A) Esta es otra forma de calcular el valor de la firma. ¿Por qué? Porque el comprador de la empresa está interesado en los ingresos que aspira a recibir en el futuro. Y, ¿qué es el FCA? Pues simplemente, como ya se dijo, el saldo del período del FT (después de financiarse y reinvertir excedentes) más los dividendos o utilidades que se repartirán y, al final, el valor remanente después de liquidar la empresa al final del período de análisis; este valor final es, ni más ni menos, el saldo acumulado del FT, más los dividendos o utilidades que se prevean repartir en ese último período, menos los aportes previstos hacia el futuro. Estas son, pues, las cifras que deben utilizarse para el cálculo del valor de la firma. Éste es el menor valor por el cual debe venderse la empresa. En todos los casos se acostumbra a añadir una prima de venta. Esta prima de venta puede asociarse al reconocimiento de los esfuerzos y el tiempo incurridos para crear la firma (costo en que no incurriría el comprador). Así mismo, ese valor permitiría establecer un margen de negociación entre las partes. Una vez determinado el valor, debería, en todos los casos, calcular el FCL y calcular el VPN a la tasa de descuento (costo promedio de capital, CPC) 9.2.3 E L V A L O R TERMINAL O DE MERCADO En cualquiera de los dos métodos anteriores es necesario calcular el valor al final del período de análisis. Este valor debe ser el valor presente de todos los flujos futuros hasta el infinito (las firmas se crean para que duren toda la vida). Una forma aproximada de calcular este valor presente es la de suponer que se continuará recibiendo un ingreso neto hasta el infinito y su valor presente puede calcularse según lo estudiado en el capítulo 2 (véase allí costo capitalizado). No es ésta una tarea fácil; hay que calcular el monto de los ingresos netos permanentes durante el resto de la vida del proyecto (o firma), calcular o proyectar lo que podrá ser la tasa de descuento hacia el futuro en forma indefinida y la tasa de crecimiento de esos ingresos hacia el futuro. En particular el valor de salvamento, valor terminal o de mercado se puede calcular de una de dos formas, según lo discutido en el capítulo 6: 366 IGNACIO VÉLEZ PAREJA • Suponiendo que la empresa crece y entonces su flujo de caja libre (FCL) se aumenta por una cantidad constante g 5: Valor proyectado del flujo de caja al siguiente período F n+1 dividido por la diferencia entre la tasa de interés (i) menos la tasa de aumento (g) de ese flujo hacia el futuro. VS = Fn +1 i−g (9.1) Esto supone que la empresa seguirá produciendo este flujo de caja hacia el futuro por tiempo ilimitado y que, además, seguirá creciendo en forma constante. • Suponiendo que la firma se ha estabilizado y su flujo de caja no crece (g=0) Valor proyectado del flujo de caja al siguiente período Fn+1 dividido por la tasa de interés (i) VS = Fn +1 i (9.2) En ambos casos la tasa de interés es la tasa de descuento adecuada, esto es, el CPC o tasa de descuento de la firma. El valor proyectado del FCL debe hacerse a partir de las cifras del FT. En particular, FCLn+1= (FCLn - rendimiento y recuperación de inversiones + inversión de excedentes)* (1+crecimiento esperado entre n y n+1) La tasa de interés es la tasa de descuento adecuada: si se utiliza el será el CPC y si se usa el FCA será el costo de oportunidad del accionista (comprador). La fijación del valor de salvamento es un problema complejo (se trata de calcular lo que valdrán los activos o la firma en marcha al final de n años) y se puede manejar con algún ingenio. Si sólo se trata de aceptar o rechazar un proyecto, se puede evaluarlo sin valor de salvamento y obviar el cálculo, así: si el VPN no es negativo (cero o mayor que cero), no es necesario calcularlo, porque al incluir el valor de salvamento sería más positivo aún. Si el VPN es negativo, se puede calcular cuál debería ser el valor de salvamento necesario para que el VPN fuera cero y a partir de ese valor, hacer un mejor cálculo o descartar el valor obtenido por imposible. En este último caso el proyecto se rechazaría. Hasta aquí, el problema es relativamente fácil de resolver, bajo el supuesto de que se puedan hacer proyecciones confiables, pues se trata de determinar unos ingresos futuros. Quedan dos elementos realmente difíciles: la incertidumbre en los ingresos y egresos y la incertidumbre en la tasa de descuento del comprador. Una forma de FCL 5 El crecimiento se puede prever por etapas con diferentes tasas de crecimiento. En este caso habrá que hacer los ajustes correspondientes y esta fórmula no aplicará. DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 367 abordar ambos problemas es haciendo lo que se conoce como análisis de sensibilidad, que consiste en crear escenarios con diferentes valores y acogerse a una cifra y, otra vez... negociar. El análisis de sensibilidad puede hacerse con los recursos ya mencionados, como el what if, Buscar objetivo o escenarios, o un buen programa de computador ad-hoc. Un pequeño ejemplo se presenta a continuación, basado en las cifras ya mostradas. EJEMPLO 2 Del ejemplo detallado, considerando el FCA como base del cálculo: Renglón FCA $ Año 1 0,00 Año 2 Año 3 Año 4 309,75 1.932,45 156.155,93 La teoría dice que el valor de la firma calculado con el FCA y el calculado con el FCL menos los pasivos deben ser iguales. Esto sólo ocurre cuando el endeudamiento es cero o cuando el costo de la deuda después de impuestos y el del patrimonio son iguales (o sea, que el CPC es a la vez igual a sus componentes: costo de la deuda y costo del patrimonio). Se pueden considerar diversos valores de las tasas de descuento. ¿Cuáles? Dependerá del mercado, de la situación de la economía, de lo que el vendedor ‘sospeche’ que puede ser la tasa de oportunidad del comprador. En este ejemplo, suponiendo tasas entre 10% y 28% , los valores de esta empresa, basados en el Flujo de Caja del inversionista estarían entre $ 41.511 y $ 90.787 así: Tasa de interés % Valor presente $ 15% 90.787 20% 76.640 25% 65.149 30% 55.737 35% 47.969 40% 41.511 En todo caso, es necesario contrastar los valores obtenidos con el valor presente del flujo de caja con otros valores, por ejemplo, el valor en libros de la firma (activos menos pasivos) o con el valor de liquidación, esto es, el valor de los diferentes componentes de la firma; en otras palabras, los activos vendidos al mejor postor, y no como una empresa en marcha menos los pasivos existentes. Otro punto de referencia que se utiliza para comparar estos resultados es compararlos con los valores obtenidos en operaciones de venta de activos (o de firmas) similares en el período en que se está negociando. 368 IGNACIO VÉLEZ PAREJA 9.3 E L EVA Y L A VALORACIÓN DE EMPRESAS Se ha especulado mucho sobre el uso del EVA como herramienta para la valoración de empresas. El EVA es una medida contable –aproximada– del FCL (empresa) y debe ser ajustada en forma considerable, para que se aproxime a un flujo de caja. Hecho esto, puede usarse como elemento para valorar una firma. 9.4 OTRAS CONSIDERACIONES 6 Las cifras obtenidas en el acápite anterior no siempre reflejan todo el valor de la empresa. Hay consideraciones intangibles adicionales a lo que usualmente se propone, que conviene tener en cuenta; se enumeran a continuación: Mercados. ¿Posee la empresa una participación alta o baja del mercado? La participación muy alta puede implicar un bajo crecimiento. ¿Es baja la participación? Si es así, se puede crecer fácilmente. Pero si se ha perdido mercado, la situación es diferente: la experiencia indica que es mucho más fácil conquistar nuevos mercados que recuperar uno perdido. ¿El mercado en que se mueve la firma es disciplinado o no? ¿Hay competencia leal o desleal? Finanzas. ¿Tiene la empresa una ‘historia’ en el mercado financiero? Las entidades financieras toman muy en cuenta el comportamiento en el manejo del crédito de la firma. Es muy posible que al momento de solicitar un préstamo cualquier empresa que nunca antes haya solicitado préstamos, aquél no le sea otorgado. La política de autofinanciarse o de obtener fondos en créditos de accionistas paternalistas puede ser más barata y cómoda en términos de plazos y flexibilidad, pero a la larga resulta costosa, por lo dicho anteriormente. Personal. ¿El personal administrativo y operativo es idóneo? En caso de que no lo sea, ¿es factible su renovación? Este personal no idóneo ¿tiene mucha o poca antigüedad? Muchas veces la antigüedad en los cargos impide una sana rotación y movilidad, y obliga a la empresa a permanecer con personas inadecuadas desempeñando oficios clave. Recursos materiales. ¿Es el equipo obsoleto? ¿A cuántos años se está de las últimas innovaciones y de los equipos de la competencia? ¿Tiene el equipo buen servicio local de mantenimiento, repuestos, etcétera? Un equipo inadecuado puede llevar a la empresa a salirse del mercado por altos costos y baja producción, que originan precios no competitivos, o por no poseer capacidad para atender la demanda. Tecnología. ¿El sector tiene un desarrollo tecnológico rápido o lento? ¿Se prevén cambios fundamentales de la tecnología en el futuro inmediato? Para este aspecto es válida la observación referente a los recursos materiales. 6 Este acápite está basado en Vélez, Ignacio ‘‘A propósito de la valoración de empresas’’. Actualidad Gerencial, año 2 No. 7, Junio, 1981. DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 369 Pasivos contingentes y ocultos. ¿Tiene la empresa problemas fiscales de años pasados? ¿Los últimos años están claramente definidos con la Dirección de Impuestos Nacionales? ¿Las reclamaciones tributarias tienen posibilidades de ser ganadas? ¿Recientemente ha habido despidos o retiros de personal que puedan dar lugar a futuros conflictos legales? Este tipo de problemas, además de los costos en dinero que representan, tienen la desventaja de costos adicionales en términos de tiempo y energía de diferentes miembros de la organización. Proveedores. ¿Hay facilidades de importación de materias primas? ¿Son los proveedores monopolios? ¿Ha habido buenas relaciones con ellos? En caso contrario podrían bloquear económicamente a la empresa, si así lo desearan. Precios. ¿Hay control de precios? ¿Hay libertad vigilada? ¿Son fácilmente negociables? ¿Existen pactos dentro del sector para mantener precios iguales? ¿Son respetados estos pactos? Este aspecto va ligado a todos los anteriores en la medida en que los costos sean altos y no se puedan compensar con unos precios adecuados. Socios. ¿Se va a comprar una parte o la totalidad de la empresa? Si la compra es parcial, ¿hay problemas entre los socios? Se dan casos en que los esfuerzos deben dedicarse a resolver estos problemas y no a hacer rentable la empresa. Actividad. ¿El objeto del negocio es sujeto de connotaciones éticas o legales que lo hagan vulnerable en el futuro? ¿Los bienes o servicios son aceptados por la comunidad? ¿Existen riesgos reales o potenciales de contaminación ambiental? ¿Hay o ha habido problemas en relación con los derechos humanos (trabajo infantil, condiciones inhumanas, etcétera)? ¿Las prácticas laborales y comerciales son o han sido equitativas y justas? Comprador. el comprador le interesa la empresa como un negocio estrictamente comercial, o hay otros valores para ese potencial comprador. El valor de una empresa puede ser uno para un cierto tipo de compradores y otro muy diferente –más allá de las proyecciones o las tasas de descuento– para otro tipo de comprador. Por último, la pregunta que puede resolver todo: ¿por qué venden la firma? Estas observaciones no son exhaustivas, pero la experiencia indica que cuando no se analizan estos temas previamente, se pueden convertir en fuente de problemas muy graves, que no aparecen generalmente cuantificados en los cálculos corrientes. Adicionalmente, responder estas preguntas puede conducir a cuantificar mejor, o, por lo menos, ajustar los cálculos a su verdadera dimensión. 9.5 R EFERENCIAS BIBLIOGRÁFICAS BENNINGA, SIMON Z. y O DED H. SARIG, Corporate Finance. A Valuation Approach, McGraw-Hill, 1997. COPELAND, THOMAS E., KOLLER, T. y MURRIN, J., Valuation: Measuring and Managing the Value of Companies, 2 ed., John Wiley & Sons, 1995. 370 IGNACIO VÉLEZ PAREJA DAMODARAN, ASWATH, Investment Valuation, John Wiley, 1996. SERRANO, JAVIER, “Valoración de empresas: marco teórico para su realización”, en Monografías, Facultad de Administración, Universidad de los Andes, p. 4-15, (Publicado también por la Comisión Nacional de Valores en el Boletín Comisión Nacional de Valores, p. 4-15, 1985). TOPA, GUILLERMO, “Algunos de los métodos para valoración de empresas”. Revista Superintendencia Bancaria, No. 26, marzo, p. 1622, Bogotá, 1996. VÉLEZ PAREJA, I GNACIO, “A propósito de la valoración de empresas’’. Actualidad Gerencial, año 2, No. 7, junio, 1981. (También como “Consideraciones para la valoración de empresas’’ en Carta de Gerencia, No. 426, julio 19, p. 8, 1983). ______, “Construction Of Free Cash Flows A Pedagogical Note”, Part I, (documento de trabajo), Social Science Research Network, Corporate Finance: Valuation, Capital Budgeting and Investment Policy (WPS) Vol. 2, No. 20, diciembre 10, 1999a. ______, “Construction Of Free Cash Flows: A Pedagogical Note. Part II”, (documento de trabajo), Social Science Research Network, Corporate Finance: Valuation, Capital Budgeting and Investment Policy (WPS) Vol. 3, No. 3, febrero 11, 2000a. ______, Decisiones de Inversión: una aproximación al análisis de alternativas, Ceja, Bogotá, 1998. ______, ‘‘The Colombian Stock Market: 1930-1998’’, Documento de trabajo, Social Science Research Network, International Finance (WPS) Vol. 4, No.17 Junio de 1999 y en Capital Markets Abstracts: Asset Pricing and Valuation (WPS) Vol.2 No. 8 25 de febrero de 1999b. ______, “Value Creation and its Measurement: A Critical Look to EVA”, Social Science Research Network, Financial Accounting (WPS), Vol. 3, No. 17, mayo 24 1999b. (también en Educator: Courses, Cases and Teaching (CASE) Vol. 4, No. 10, octubre 28, 1999 y en Corporate Finance: Valuation, Capital Budgeting and Investment Policy (WPS) Vol. 2, No. 12, junio 18, 1999). ______, “Value Creation Revisited: The Economic Profit”, (documento de trabajo), julio 15, Social Science Research Network, Corporate Finance: Valuation, Capital Budgeting and Investment Policy (WPS) Vol. 2, No. 19, diciembre 3, 1999c. (También en Financial Accounting (WPS) Vol. 4, No. 1, enero 3, 2000c ). WESTON, J. F RED y COPELAND, T. E., Managerial Finance, 9 ed., The Dryden Press, 1992. (Hay traducción en español como Finanzas en Administración, 9 ed., McGraw-Hill, 1995).