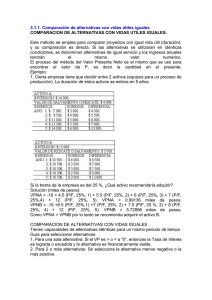

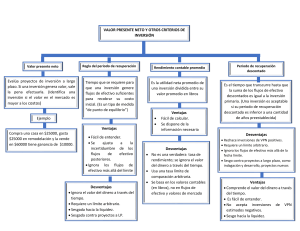

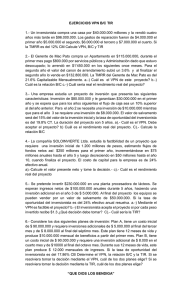

UNIDAD 5 5.1 Sistemas presupuestarios....................................................................................................... 2 5.2 Presupuesto maestro. ........................................................................................................ 11 5.2.1 Estado de resultados presupuestado. .......................................................................... 16 5.2.2 Estado de posición financiera presupuestado........................................................... 20 5.2.3 Flujo de efectivo presupuestado.................................................................................... 26 Bibliografía ......................................................................................................................................... 35 5.1 Sistemas presupuestarios. El sistema presupuestario es una herramienta de gestión de los sistemas de información. En él es donde se integran de manera orgánica todos los hechos financieros, económicos y patrimoniales de la organización, independientemente de su dimensión y grados de formalidad. El control del presupuesto se utiliza como un medio de administración financiera y como un seguimiento del rendimiento de los recursos de la empresa. Las inversiones a largo plazo representan salidas considerables de dinero que hacen las empresas cuando toman algún curso de acción. Por esta razón, las compañías necesitan procedimientos para analizar y seleccionar las inversiones a largo plazo. La elaboración del presupuesto de capital es el proceso de evaluación y selección de las inversiones a largo plazo que son congruentes con la meta de maximización de la riqueza de los dueños de la empresa. Las compañías normalmente hacen diversas inversiones a largo plazo, pero la más común es la inversión en activos fijos, la cual incluye propiedades (terrenos), plantas de producción y equipo. Estos activos normalmente se conocen como activos productivos, y generalmente sientan las bases para la capacidad de ganar fuerza y valor en las empresas. TIPOS DE SISTEMAS. •Sistemas Físicos: Es todo aquel que logramos ver y/o tocar, así como maquinaria, equipos, objetos, etc. Un ejemplo claro es el Hardware. •Sistemas Abstractos: Es aquel tipo de sistemas que no percibimos con la mirada y el tacto, compuesto por planes, ideas, etc. •Sistemas Cerrados: Se entiende como aquellos sistemas cuyo comportamiento es determinista y programado y que opera con muy pequeño intercambio de energía y materia con el ambiente. Un ejemplo son las máquinas. •Sistemas Abiertos: Tiene una relación con el medio ambiente, en el cual se intercambia energía y materia, a través de entradas y salidas. Como las plantas. MOTIVACIONES PARA LA INVERSIÓN DE CAPITAL Una inversión de capital es un desembolso de fondos que realiza la firma, del cual se espera que genere beneficios durante un periodo mayor de un año. Una inversión operativa es un desembolso de fondos que produce beneficios dentro del plazo de un año. Las inversiones en activos fijos son inversiones de capital, pero no todas las inversiones de capital se consideran como activos fijos. Un desembolso de $60,000 para comprar una máquina que tiene un tiempo de vida útil de 15 años es una inversión de capital que aparecería como activo fijo en el balance general de la empresa. Un desembolso de $60,000 para una campaña de publicidad que se espera que genere beneficios durante un periodo largo también es una inversión de capital, pero no se clasifica como activo fijo. Las compañías hacen inversiones de capital por muchas razones. Los motivos fundamentales de las inversiones de capital son la expansión de operaciones, la sustitución o renovación de activos fijos, o la obtención de algún otro beneficio menos tangible durante un periodo largo de tiempo. PASOS DEL PROCESO El proceso de elaboración del presupuesto de capital consiste en cinco pasos interrelacionados: 1. Elaboración de propuestas. Las propuestas de nuevos proyectos de inversión se hacen en todos los niveles de una organización de negocios y son revisadas por el personal de finanzas. Las propuestas que requieren grandes desembolsos se revisan con mayor cuidado que las menos costosas. 2. Revisión y análisis. Los gerentes financieros realizan revisiones y análisis formales para evaluar las ventajas de las propuestas de inversión. 3. Toma de decisiones. Las empresas normalmente delegan la toma de decisiones acerca de inversiones de capital de acuerdo con ciertos límites de dinero. Por lo regular, el consejo directivo debe autorizar los gastos que rebasan cierta cantidad. Con frecuencia se da autoridad al gerente de planta para tomar las decisiones necesarias que permitan mantener en funcionamiento la línea de producción. 4. Implementación. Después de la autorización, se realizan los desembolsos y se implementan los proyectos. Los desembolsos de un proyecto grande ocurren comúnmente en fases. 5. Seguimiento. Se supervisan los resultados, y se comparan los costos y beneficios reales con los planeados. Se requerirá tomar una acción si los resultados reales difieren de los proyectados. PROYECTOS INDEPENDIENTES CONTRA PROYECTOS MUTUAMENTE EXCLUYENTES La mayoría de las inversiones se pueden incluir en una de dos categorías: 1. Proyectos independientes 2. proyectos mutuamente excluyentes. Los proyectos independientes son aquellos cuyos flujos de efectivo no están relacionados entre sí; la aprobación de un proyecto no impide que los otros se sigan tomando en cuenta. Los proyectos mutuamente excluyentes son aquellos que tienen el mismo objetivo y, por lo tanto, compiten entre sí. La aprobación de uno impide que los otros con el mismo objetivo se sigan considerando. Por ejemplo, una empresa que necesita incrementar su capacidad de producción podría obtenerla mediante: 1. la expansión de su planta, 2. la adquisición de otra compañía, 3. la contratación de producción con otra empresa. Evidentemente, la aceptación de cualquier opción elimina la necesidad inmediata de las otras. FONDOS ILIMITADOS CONTRA RACIONAMIENTO DEL CAPITAL La disponibilidad de fondos para inversiones de capital afecta las decisiones de la empresa. Si una compañía tiene fondos ilimitados para inversiones (o si puede recaudar el dinero que sea necesario a través de préstamos o de la emisión de acciones), la toma de decisiones relacionadas con el presupuesto de capital es bastante sencilla: se aceptan todos los proyectos independientes que ofrezcan un rendimiento adecuado. Sin embargo, las empresas normalmente operan con racionamiento de capital. ENFOQUE DE ACEPTACIÓN-RECHAZO CONTRA ENFOQUE DE CLASIFICACIÓN Existen dos enfoques básicos para la toma de decisiones relacionadas con los presupuestos de capital. El enfoque de aceptación-rechazo implica evaluar las propuestas de inversión de capital para determinar si cumplen con el criterio mínimo de aceptación de la empresa. El segundo método, el enfoque de clasificación, implica la clasificación de los proyectos con base en alguna medida predeterminada como, por ejemplo, la tasa de rendimiento. El proyecto con el rendimiento más alto se coloca en primer lugar, y el proyecto con el rendimiento más bajo se coloca en el último lugar. TÉCNICAS DE ELABORACIÓN DEL PRESUPUESTO DE CAPITAL Cada año, las empresas grandes evalúan docenas, quizá cientos, de ideas para realizar nuevas inversiones. Para asegurarse de que los proyectos de inversión seleccionados tienen la mejor oportunidad de incrementar el valor de la empresa, los gerentes financieros necesitan herramientas que les ayuden a evaluar las ventajas de los proyectos individuales y a clasificar las inversiones en competencia. PERIODO DE RECUPERACIÓN DE LA INVERSIÓN Los periodos de recuperación se usan comúnmente para evaluar las inversiones propuestas. El periodo de recuperación de la inversión es el tiempo requerido para que una compañía recupere su inversión inicial en un proyecto, calculado a partir de las entradas de efectivo. CRITERIOS DE DECISIÓN Cuando el periodo de recuperación de la inversión se usa para tomar decisiones de aceptación o rechazo, se aplican los siguientes criterios: • Si el periodo de recuperación de la inversión es menor que el periodo de recuperación máximo aceptable, se acepta el proyecto. • Si el periodo de recuperación de la inversión es mayor que el periodo de recuperación máximo aceptable, se rechaza el proyecto. La administración determina el periodo de recuperación máximo aceptable de la inversión. Este valor se establece subjetivamente con base en diversos factores, incluyendo el tipo de proyecto (expansión, reemplazo, renovación u otro), el riesgo percibido en el proyecto, y la relación percibida entre el periodo de recuperación y el valor de las acciones. VALOR PRESENTE NETO (VPN) El método usado por la mayoría de las grandes empresas para evaluar proyectos de inversión se conoce como valor presente neto (VPN). La intuición subyacente en el método del VPN es sencilla. Cuando las empresas realizan inversiones, gastan el dinero que obtienen, de una u otra forma, de los inversionistas. Estos últimos esperan un rendimiento sobre el dinero que aportan a las empresas, de modo que una compañía debe efectuar una inversión solo si el valor presente del flujo de efectivo que genera la inversión rebasa el costo de la inversión realizada en primer lugar. El valor presente neto (VPN) se obtiene restando la inversión inicial de un proyecto (FE0) del valor presente de sus flujos de entrada de efectivo (FEt) descontados a una tasa (k) equivalente al costo de capital de la empresa. Cuando el VPN se usa para tomar decisiones de aceptación o rechazo, los criterios de decisión son los siguientes: • Si el VPN es mayor que $0, el proyecto se acepta. • Si el VPN es menor que $0, el proyecto se rechaza. Si el VPN es mayor que $0, la empresa ganará un rendimiento mayor que su costo de capital. Esta acción debería aumentar el valor de mercado de la empresa y, por consiguiente, la riqueza de sus dueños en un monto igual al VPN. TASA INTERNA DE RENDIMIENTO (TIR) La tasa interna de rendimiento o de retorno (TIR) es una de las técnicas más usadas de las técnicas de elaboración de presupuesto de capital. La tasa interna de rendimiento (TIR) es la tasa de descuento que iguala el VPN de una oportunidad de inversión con $0 (debido a que el valor presente de las entradas de efectivo es igual a la inversión inicial); es la tasa de rendimiento que ganará la empresa si invierte en el proyecto y recibe las entradas de efectivo esperadas. Cuando se usa la TIR para tomar las decisiones de aceptar o rechazar, los criterios de decisión son los siguientes: • Si la TIR es mayor que el costo de capital, se acepta el proyecto. • Si la TIR es menor que el costo de capital, se rechaza el proyecto. Estos criterios garantizan que la empresa gane por lo menos su rendimiento requerido. Este resultado debería aumentar el valor de mercado de la empresa y, por lo tanto, la riqueza de sus dueños. VPN Y EL ÍNDICE DE RENTABILIDAD Una variación de la regla del VPN se conoce como índice de rentabilidad (IR). Para un proyecto que tiene una salida inicial de efectivo seguida de entradas de efectivo, el índice de rentabilidad (IR) simplemente es igual al valor presente de las entradas de efectivo dividido entre las salidas iniciales de efectivo: VPN Y VALOR ECONÓMICO AGREGADO El Valor Económico Agregado (EVA, por las siglas de Economic Value Added), una marca registrada de la empresa consultora Stern Stewart & Co., es otro “primo cercano” del método del VPN. Mientras que el enfoque del VPN calcula el valor de la inversión durante su vida completa, el enfoque del EVA se usa comúnmente para medir la rentabilidad de una inversión en cada uno de los años de duración de la inversión. El método EVA inicia del mismo modo que el de VPN (calculando los flujos de efectivo netos de un proyecto). Sin embargo, el enfoque EVA resta de esos flujos de efectivo una cantidad establecida para reflejar el rendimiento que los inversionistas de la empresa demandan sobre el proyecto. Es decir, el cálculo del EVA averigua si un proyecto genera flujos de efectivo positivos por arriba y más allá de lo que los inversionistas demandan. Si es así, entonces el proyecto garantiza ganancias. 5.2 Presupuesto maestro. El presupuesto maestro consiste en la agrupación de todas aquellas líneas de actuación que han sido previamente presupuestadas, en las distintas actividades de la empresa. El presupuesto maestro termina con la presentación de los estados previsionales, que van a recoger de manera global las estimaciones previamente realizadas. La mayoría de las empresas basan su sistema presupuestario en la previsión de la cifra de ventas; sin embargo, en situaciones especiales los factores condicionales del sistema empresarial pueden ser otros, tales como: capacidad de producción, materias primas, especialización del personal, etc. Por ejemplo, cuando se prevé que el mercado puede absorber toda la producción el factor que determina el nivel de producción es la capacidad máxima de producción de las instalaciones. Otro ejemplo, si la producción depende del aprovechamiento de determinados recursos naturales o de la utilización de materiales, que pueden utilizarse de manera limitada en ciertas cantidades, los factores limitativos serán la cantidad y la composición de las materias primas suministrables. La especialización del personal podrá representar, en situaciones especiales, otro factor condicionante. En todos estos casos, en lugar de comenzar el proceso de presupuestación con el volumen previsto de ventas, deberá comenzar con la estimación del factor que se ha tomado como base. En la estimación inicial de las ventas, la gerencia debe tener en cuenta muchas decisiones claves tales como: la fijación de precios, líneas de producto, programación de la producción , gastos de capital, investigación y desarrollo, etc. Para poder llegar a los estados financieros previsibles, deberá desarrollarse previamente un conjunto de lo que se podría denominar "presupuesto intermedio", que en el caso de ser la cifra de ventas, la variable condicionante pueda agruparse en dos grandes áreas: Los elementos que integran estos presupuestos operativos son: • Presupuesto de ventas • Presupuesto de producción • Presupuesto de compras • Presupuesto de gastos de ventas • Presupuesto de publicidad • Presupuesto de I + D • Presupuesto de administración Los presupuestos de ventas, compras y producción son considerados presupuesto operativo: tienen que ver con el planteamiento de objetivos de ingresos, ventas, operaciones generales y particulares de la empresa; mientras que los presupuestos de tesorería y capital son considerados presupuesto financiero, ya que permiten establecer las condiciones de flujo de caja y la inversión necesaria, previamente determinada por las distintas áreas de la empresa. De esta manera, se discriminan las distintas áreas de la empresa y cada una recibe y constata una parte del presupuesto total en función de sus necesidades operativas, su importancia sobre el total de las operaciones de la empresa o algún otro factor en particular. Presupuestos Operativos.- Hacen referencia al área de comercialización, producción y a los gastos de gestión, los cuales suelen abarcar un ejercicio económico (un año), en algunos casos pueden referenciarse en trimestres, semestres, etc. Los datos contenidos en estos presupuestos singulares permitirán la cuenta de resultados previsional. Presupuesto de Inversión.- Viene a cuantificar las necesidades en bienes de capital, consecuencia de las decisiones tomadas de la planificación estratégica. FINALIDAD DEL PRESUPUESTO MAESTRO Elaborar un plan estratégico y un presupuesto maestro son dos tareas fundamentales; permiten obtener una idea global del funcionamiento y establecer un estándar objetivo, al mismo tiempo que permiten medir el rendimiento y realizar ajustes en tiempo real. Sin embargo, una de las finalidades primordiales de ambos documentos es la organización interdepartamental y la jerarquización de las tareas dentro de la empresa. El presupuesto maestro dispone de las cifras, datos y demás elementos informativos correspondientes a las ventas, ganancias, ingresos, egresos, etc., que se producen con las operaciones normales de la organización. Los costos y necesidades operativas son acompañadas por los recursos económicos y materiales correspondientes, y la planilla financiera y económica dispone de los flujos de caja del ejercicio en curso, lo que determina el rendimiento y la renta final. El presupuesto maestro es una herramienta de análisis que se desarrolla junto con un plan estratégico en el que constan todos aquellos elementos económicos, materiales e inmateriales, involucrados en una determinada actividad. Se trata de un documento que permite medir el rendimiento y tomar decisiones estratégicas a largo plazo. TASA INTERNA DE RENDIMIENTO (TIR) La tasa interna de rendimiento o de retorno (TIR) es una de las técnicas más usadas de las técnicas de elaboración de presupuesto de capital. La tasa interna de rendimiento (TIR) es la tasa de descuento que iguala el VPN de una oportunidad de inversión con $0 Matemáticamente, la TIR es el valor de k en la ecuación 10.1 que hace que el VPN sea igual a $0. CRITERIOS DE DECISIÓN Cuando se usa la TIR para tomar las decisiones de aceptar o rechazar, los criterios de decisión son los siguientes: • Si la TIR es mayor que el costo de capital, se acepta el proyecto. • Si la TIR es menor que el costo de capital, se rechaza el proyecto. Estos criterios garantizan que la empresa gane por lo menos su rendimiento requerido. Este resultado debería aumentar el valor de mercado de la empresa y, por lo tanto, la riqueza de sus dueños. COMPARACIÓN DE LAS TÉCNICAS DEL VPN Y LA TIR Para comprender las diferencias que existen entre las técnicas del VPN y de la TIR, así como las preferencias de aplicación de los administradores que toman las decisiones, debemos analizar los perfiles del valor presente neto, las clasificaciones conflictivas y el tema de cuál es el mejor método. CLASIFICACIONES CONFLICTIVAS Clasificar las oportunidades de inversión es un asunto muy importante cuando los proyectos son mutuamente excluyentes o se requiere racionar el capital. Cuando los proyectos son mutuamente excluyentes, la clasificación permite a la empresa determinar qué proyecto es el mejor desde el punto de vista financiero. Cuando se requiere racionamiento de capital, la clasificación de los proyectos representa un punto de partida lógico para determinar el grupo de proyectos que se aceptará. Como veremos, las clasificaciones conflictivas que se generan al usar el VPN y la TIR surgen por las diferencias en el supuesto de la tasa de reinversión, el momento en que ocurren los flujos de efectivo de cada proyecto y la magnitud de la inversión inicial. 5.2.1 Estado de resultados presupuestado. Un estado de resultados presupuestado es un documento que puede ayudarlo a determinar si su plan de negocios es financieramente viable y cuáles deberían ser sus expectativas. Al establecer objetivos financieros, la mayoría de las empresas crean estados de resultados presupuestados. Los presupuestos de ventas, costo de lo vendido, y gastos de administración y de ventas, combinados con la información de otros ingresos, otros gastos, e impuestos, son usados para preparar el estado de resultados presupuestado. Ejemplo La siguiente tabla muestra un estado de resultados presupuestado para la empresa Accesorios Vista, S.A. El estado de resultados presupuestado incluye los estimados de todas las fases de las operaciones. Esto permite a la administración asesorar en cuanto a los efectos de cada presupuesto en las utilidades del siguiente año. Si la utilidad neta presupuestada es muy baja, la administración puede revisar los planes operativos en un intento de mejorar la utilidad. Objetivo El objetivo fundamental es mostrar si las operaciones realizadas por la empresa han sido rentables y contribuyen a la solides financiera de la misma. También cuando se compara este estado de resultado año tras año, se puede visualizar cual es la tendencia operativa de la empresa en términos de ingreso, gastos y rentabilidad. Un estado de resultados presupuestado es un documento que puede ayudarlo a determinar si su plan de negocios es financieramente viable y cuáles deberían ser sus expectativas futuras. Al establecer objetivos financieros, la mayoría de las empresas crean estados de resultados presupuestados. ANÁLISÍS DE EQUILIBRIO El análisis del punto de equilibrio estudia la relación existente entre costos y gastos fijos, costos y gastos variables, volumen de ventas (de producción) y utilidades operacionales. ANÁLISIS DE COSTO El análisis de costo es simplemente, el proceso de identificación de los recursos necesarios para llevar a cabo la labor o proyecto del voluntario. El análisis de costo determina la calidad y cantidad de recursos necesarios. Entre otros factores, analiza el costo del proyecto en términos de dinero. ANÁLISIS COSTO-VOLUMEN Es un modelo que ayuda a la administración determinar las acciones que se deben tomar con la finalidad de lograr cierto objetivo que en el caso de la empresa lucrativa es llamado utilidades UTILIDAD O PÉRDIDA Es el valor residual de los ingresos de una identidad lucrativa después de haber disminuido sus costos y gastos relativos conocidos en el estado de resultados. ¿QUÉ ES LA DECLARACIÓN DE LA RENTA PRESUPUESTADA? Un estado de resultados presupuestado es un estado financiero que muestra las ganancias, los ingresos y los gastos proyectados para el año o los meses siguientes. Su misión es ayudar a las empresas a planificar para el futuro, tomar decisiones más inteligentes y asignar recursos de manera más efectiva. Esta declaración determina si los objetivos financieros de una empresa son alcanzables. También expondrá objetivos financieros irrazonables o innecesarios cuando se use junto con su balance presupuestado. Por ejemplo, endeudarse o salir de deudas. Básicamente, te dice si tus otros presupuestos son correctos y, si no lo son, tendrás que empezar de nuevo. Todos los demás presupuestos se incorporan al estado de resultados presupuestado. Por lo tanto, la precisión de esta declaración depende totalmente de la precisión de todos los presupuestos anteriores. COMPRENDER EL ESTADO DE RESULTADOS PRESUPUESTADO El plan financiero de una empresa es fundamental para crecer y tener éxito. Las empresas construyen una variedad de presupuestos para realizar un seguimiento de su desempeño actual y pronosticar su futuro financiero. Estos incluyen presupuestos de ingresos, presupuestos operativos, presupuestos de recursos y más. Sin embargo, presupuestar correctamente permite a las empresas anticipar dificultades, alcanzar sus objetivos y realizar mejoras continuas. Los ingresos, gastos y ganancias proyectados para un tiempo determinado se enumeran en un estado de resultados presupuestado. Este informe financiero, a menudo conocido como previsión de pérdidas y ganancias, se basa en predicciones y no en datos anteriores. Ejemplo Preston Refrigerador Company quiere crear un estado de resultados presupuestado para el año 2022. La empresa tiene una tasa de impuesto sobre la renta del 25%. Además, estiman vender 30 000 refrigeradores, y producir cada refrigerador le cuesta a la empresa $350. La empresa vende sus refrigeradores a un precio minorista de $1 400 cada uno. Así es como se vería su estado de resultados presupuestarios: Compañía de refrigeradores Preston Estado de resultados presupuestarios Por el año terminado el 31 de diciembre de 2022 Ventas: $42,000,000 Costo de los bienes vendidos: $10,500,000 Ganancia bruta: $ 31,500,000 Gastos de venta y administración: $4,000,000 Utilidad de operaciones: $27,500,000 Gasto por impuesto a la renta: $6.875.000 Utilidad neta: $20,625,000 Con base en el estado de resultados presupuestado, Preston Refrigerador Company estima que obtendrá un ingreso neto de $20,625,000. Esto ayuda a solidificar que la empresa presupuestó correctamente para el año. Una utilidad neta positiva justifica los gastos y gastos de la empresa debido a los ingresos generados para la empresa. 5.2.2 Estado de posición financiera presupuestado Si se parte del estado de posición financiera al inicio del periodo presupuestal y se afectan sus valores con las estimaciones obtenidas en los presupuestos relativos a dicho periodo, se estará en condiciones de obtener el estado de posición financiera presupuestado Los estados financieros pueden dividirse en dos grupos, como siguiente: a) Los que contienen operaciones reales y que muestran además hechos posteriores a la fecha en que están cortadas las cifras de los estados financieros. Puede decirse que este grupo considera operaciones consumadas. Para referirse a estos estados debe usarse el término proforma. b) Los que pretenden mostrar los resultados y la situación financiera basada en proyectos o fenómenos que se suponen se realicen como planes o proyectos futuros, o simplemente la proyección de las tendencias observadas. Para estos casos se recomienda el uso genérico del término proyecciones o presupuestadas. Las cuentas que se utilizan a) Activo circulante o Bancos. Se maneja el total de efectivo y marca el inicio del presupuesto así como el final en el estado financiero. o Almacén. Se pueden tener de 3 tipos: material directo, producción en proceso y sus productos terminados. o Clientes. En caso de que se dé crédito por las ventas. b) Activo no circulante o Propiedades. Se considera el equipo, edificios, terreno, transporte, maquinaria, equipo de cómputo. o Depreciación. Es la cantidad que nos marca la pérdida normal o el paso del tiempo del equipo con lo que marca la ley del ISR o por método de unidades producidas, horas máquina y horas hombre. o Cargos diferidos. o Gastos de instalación. Adecuaciones y mejoras a las instalaciones. o Amortización. Es la cantidad que nos marca la pérdida normal o el paso del tiempo del equipo con lo que marca la ley del ISR o por método de unidades producidas, horas máquina y horas hombre. c) Pasivo a corto plazo o Proveedores. Es cuando el proveedor nos da un crédito. o Cuentas por pagar. Compromisos a través de un instrumento financiero. o Acreedores. Pago de deudas por compra de activos o propiedades. o Impuestos y derechos por pagar. Incluye los impuestos del ISR, IVA o IMSS. d) Pasivo a largo plazo o Deudas y obligaciones que tiene la empresa mayor a un año. e) Capital social o Capital contable. Es el patrimonio de los accionistas. o Utilidad o Pérdida. Se obtiene del Estado de resultados. MÉTODO DEL VALOR PRESENTE NETO ANUALIZADO (VPNA) El método del valor presente neto anualizado (VPNA)14 convierte el valor presente neto de proyectos mutuamente excluyentes, con vidas desiguales, en una anualidad equivalente (en términos del VPN) que se puede usar para seleccionar el mejor proyecto. Este método basado en el valor presente neto puede aplicarse a proyectos mutuamente excluyentes, con vidas desiguales, siguiendo los pasos que se explican a continuación: • Paso 1 Calcular el valor presente neto de cada proyecto j, VPNj, durante su vida nj, usando el costo de capital apropiado, k. • Paso 2 Convertir el VPNj en una anualidad que tenga una vida nj; es decir, encontrar una anualidad que tenga la misma vida y el mismo VPN que el proyecto. • Paso 3 Seleccionar el proyecto que tiene el mayor VPNA. RECONOCIMIENTO DE LAS OPCIONES REALES Los procedimientos descritos en el capítulo 10 y hasta ahora en este capítulo sugieren que, para tomar las decisiones del presupuesto de capital, debemos: • calcular los flujos de efectivo relevantes, • aplicar a esos flujos de efectivo una técnica adecuada de toma de • decisión como la del VPN o la TIR, y • identificar y ajustar la técnica de decisión considerando el riesgo del proyecto. Aunque se cree que este proceso tradicional conduce a buenas decisiones, en años recientes surgió un método más estratégico. Esta perspectiva más moderna considera las opciones reales, es decir, las oportunidades que están incorporadas en los proyectos de capital (inversiones en activos “reales” más que financieros) que permiten a los administradores modificar los flujos de efectivo y el riesgo de tal manera que la aceptabilidad de los proyectos (VPN) resulte afectada. Debido a que es más probable que estas oportunidades se presenten y sean más cuantiosas en los grandes proyectos de presupuesto “estratégico” de capital, con frecuencia se denominan opciones estratégicas. La identificación explícita de las opciones reales incorporadas en los proyectos de presupuesto de capital hará que el VPN estratégico del proyecto difiera de su VPN tradicional. Ejemplo RACIONAMIENTO DEL CAPITAL Enfoque para el racionamiento de capital que implica graficar las TIR de los proyectos, en orden descendente, contra la inversión total en dólares para determinar el grupo de proyectos aceptables. MÉTODO DE LA TASA INTERNA DE RENDIMIENTO El método de la tasa interna de rendimiento implica graficar las TIR de los proyectos en orden descendente contra la inversión total en dólares. Esta gráfica se conoce como programa de oportunidades de inversión (POI). Al dibujar la línea del costo de capital y después imponer un límite presupuestario, el gerente financiero está en condiciones de determinar el grupo de proyectos aceptables. El problema con esta técnica es que no garantiza el rendimiento máximo en dólares para la empresa. Solo ofrece una solución satisfactoria para problemas de racionamiento de capital. Ejemplo 5.2.3 Flujo de efectivo presupuestado. Estos son los flujos de efectivo incrementales que se esperan solo si se realiza una inversión. Los flujos de efectivo incrementales representan los cambios en los flujos de efectivo (entradas o salidas) que ocurren cuando una empresa hace un nuevo desembolso de capital.El presupuesto de efectivo, también conocido como flujo de caja proyectado, es un presupuesto que muestra el pronóstico de las futuras entradas y salidas de efectivo (dinero en efectivo) de una empresa, para un periodo de tiempo determinado. Importancia Nos permite prever la futura disponibilidad del efectivo (saber si vamos a tener un déficit o un excedente) y, en base a ello, poder tomar decisiones. Prevemos que vamos a tener un déficit, podemos, por ejemplo: • solicitar oportunamente un financiamiento. • solicitar el refinanciamiento de una deuda. • solicitar un crédito comercial (pagar las compras al crédito en vez de al contado) o, solicitar un mayor crédito. • cobrar al contado y ya no al crédito o, otorgar un menor crédito Prevemos que vamos a tener un excedente, podemos, por ejemplo • Invertirlo en la compra de maquinaria o equipos nuevos. • Invertirlo en la adquisición de más mercancías. • Invertirlo en la expansión del negocio. • Usarlo en inversiones ajenas a la empresa, por ejemplo, invertirlo en acciones COMPONENTES PRINCIPALES DE LOS FLUJOS DE EFECTIVO Los flujos de efectivo de cualquier proyecto pueden incluir tres componentes básicos: 1. una inversión inicial, 2. entradas y salidas operativas de efectivo 3. un flujo final de efectivo. Todos los proyectos (sean de expansión, reemplazo o modificación, o para algún otro propósito) tienen los primeros dos componentes. Algunos, sin embargo, carecen del último componente, el flujo de efectivo final. La inversión inicial Salida de efectivo relevante incremental de un proyecto propuesto, en el tiempo cero, las entradas de efectivo operativas, las cuales son las entradas de efectivo incrementales netas después de impuestos que se generan durante la vida de un proyecto que se implementa, El flujo de efectivo terminal o final es el flujo de efectivo no operativo después de impuestos que se genera en el último año del proyecto. DECISIONES DE EXPANSIÓN CONTRA DECISIONES DE REEMPLAZO El desarrollo de las estimaciones de los flujos de efectivo relevantes es más sencillo cuando se trata de decisiones de expansión. En este caso, la inversión inicial, las entradas de efectivo operativas y el flujo de efectivo terminal son simplemente las salidas y entradas de efectivo después de impuestos asociadas con el desembolso propuesto de capital. En realidad, todas las decisiones de presupuesto de capital se pueden visualizar como decisiones de reemplazo. Las decisiones de expansión son simplemente decisiones de reemplazo en las cuales todos los flujos de efectivo del activo viejo son iguales a cero. COSTOS HUNDIDOS Y COSTOS DE OPORTUNIDAD Cuando se estiman los flujos de efectivo incrementales asociados con una inversión, la empresa debe tener cuidado con los costos hundidos y los costos de oportunidad. Estos costos a menudo se ignoran o se manejan inadecuadamente. Los costos hundidos son salidas de efectivo que ya se realizaron y no se pueden recuperar. CÁLCULO DE LA INVERSIÓN INICIAL El término inversión inicial se refiere a las salidas iniciales de efectivo necesarias para emprender una inversión de capital. Nuestro estudio del presupuesto de capital se centrará en proyectos con inversiones iniciales que ocurren solamente en el tiempo cero (al principio de la vida de la inversión). La inversión inicial se calcula sustrayendo todas las entradas de efectivo que ocurren en el tiempo cero de todas las salidas de efectivo que ocurren en el tiempo cero. COSTO INSTALADO DE UN ACTIVO NUEVO El costo instalado de un activo nuevo es igual al costo del activo nuevo más sus costos de instalación. El costo del activo nuevo simplemente es el precio de compra del nuevo equipo o de otro activo fijo. Los costos de instalación son los costos acumulados en que se incurre para poner un activo en operación. El sistema fiscal de Estados Unidos (Internal Revenue Service, IRS) requiere que la empresa sume los costos de instalación al precio de compra de un activo para determinar su valor depreciable, el cual se aplica durante un periodo específico de años. INGRESOS DESPUÉS DE IMPUESTOS POR LA VENTA DEL ACTIVO VIEJO Los ingresos de la venta de un activo viejo son las entradas de efectivo netas que proporciona. Este monto es neto de los costos en que se incurre en el proceso de eliminar el activo. En estos costos de eliminación se incluyen los costos de limpieza, como los relacionados con la remoción y desecho de materiales peligrosos. Estos pueden ser costos sustanciales. VALOR EN LIBROS El valor en libros de un activo es su valor estrictamente contable. Se calcula usando la siguiente ecuación: Ejemplo CÁLCULO DE LAS ENTRADAS DE EFECTIVO OPERATIVAS Los ingresos esperados de una inversión de capital están representados por sus entradas de efectivo operativas, las cuales son entradas de efectivo incrementales después de impuestos. En esta sección, usaremos el formato del estado de pérdidas y ganancias para desarrollar definiciones claras de los términos después de impuestos, entradas de efectivo e incremental. INTERPRETACIÓN DEL TÉRMINO DESPUÉS DE IMPUESTOS Los ingresos generados por una inversión nueva se deben medir con el criterio después de impuestos, en vista de que la empresa no podrá disponer de ningún ingreso sino hasta que haya satisfecho los requerimientos fiscales gubernamentales. INTERPRETACIÓN DEL TÉRMINO ENTRADAS DE EFECTIVO Todos los ingresos esperados de un proyecto de inversión se deben medir con el criterio de flujo de efectivo. Las entradas de efectivo representan dinero que se puede gastar, no solamente “utilidades contables”. Existe una técnica sencilla para convertir las utilidades netas después de impuestos en entradas de efectivo operativas. CÁLCULO DEL FLUJO DE EFECTIVO TERMINAL El flujo de efectivo terminal es el flujo de efectivo que resulta de la conclusión y liquidación de un proyecto al final de su vida. Representa el flujo de efectivo después de impuestos, excluyendo las entradas de efectivo operativas, que ocurre en el último año del proyecto. INGRESOS DERIVADOS DE LA VENTA DE ACTIVOS Los ingresos derivados de la venta de un activo nuevo o viejo se conocen con frecuencia como “valor residual”, y representan el monto esperado neto de los costos por remoción o limpieza al finalizar el proyecto. Para las inversiones de capital destinadas a la expansión y renovación, los ingresos provenientes del activo viejo son iguales a cero. IMPUESTOS SOBRE LA VENTA DE ACTIVOS Cuando la inversión que se somete a análisis implica la sustitución de un activo viejo por uno nuevo, existen dos elementos clave para el cálculo del flujo de efectivo terminal. Primero, al final de la vida del proyecto, la empresa desechará el activo nuevo, de modo que los ingresos después de impuestos derivados de la venta del activo nuevo representan una entrada de efectivo. ANÁLISIS DEL PUNTO DE EQUILIBRIO En el contexto del presupuesto de capital, el término riesgo se refiere a la incertidumbre en torno a los flujos de efectivo que generará un proyecto. De manera más formal, se dice que el riesgo en el presupuesto de capital es la variabilidad de los flujos de efectivo. Los proyectos con un gran intervalo de flujos de efectivo posibles son más riesgosos que los proyectos que tienen un intervalo pequeño de flujos de efectivo posibles. El riesgo del proyecto radica casi totalmente en los flujos de efectivo futuros que generará un proyecto, ya que, por otro lado, existe escasa incertidumbre acerca de la inversión inicial. Los flujos de efectivo futuros, desde luego, incluyen factores como el precio del producto de la compañía y la cantidad que puede vender, los costos de las materias primas y la mano de obra, el costo de los servicios públicos y las tasas impositivas. ANÁLISIS DE SENSIBILIDAD Los analistas usan el análisis de sensibilidad para obtener una percepción de la variabilidad de las entradas de efectivo y los VPN. El análisis de sensibilidad es un método conductual en el cual los analistas calculan el VPN de un proyecto considerando escenarios o resultados diversos. Un enfoque común en el uso del análisis de sensibilidad es calcular los VPN asociados con las entradas de efectivo pesimistas (peores), más probables (esperadas) y optimistas (mejores). El intervalo se puede determinar restando el resultado pesimista del VPN del resultado optimista. SIMULACIÓN La simulación es un método conductual basado en estadísticas que aplica distribuciones de probabilidad predeterminadas para estimar resultados riesgosos. Al relacionar los diversos componentes de los flujos de efectivo en un modelo matemático y luego muestreando al azar a partir de los intervalos de valores que esos componentes podrían tener, el gerente financiero logra desarrollar una distribución de probabilidad de los rendimientos del proyecto. DETERMINACIÓN DE LAS TASAS DE DESCUENTO AJUSTADAS AL RIESGO (TDAR) La tasa de descuento ajustada al riesgo (TDAR) es la tasa de rendimiento que debe ganar un proyecto específico para compensar de manera adecuada a los dueños de la empresa, es decir, para mantener o mejorar el precio de las acciones de esta última. Cuanto mayor es el riesgo de un proyecto, más alta será la TDAR y, por lo tanto, menor será el valor presente neto de un conjunto específico de entradas de efectivo. Bibliografía Lawrance y Chad (--)Principios de administración financiera libro PDF Apd, R. (2020, 28 mayo). ¿Cómo calcular el flujo de caja y para qué sirve? Todo lo que debes saber. APD España. https://www.apd.es/como-calcular-flujo-de-caja/ PRESUPUESTO MAESTRO, Mg. RICARDO BARRÓN ARA (PDF) Almendras, G. (s. f.). ESTADO DE RESULTADO PRESUPUESTADO. https://prezi.com/j4d97a9kkl9j/estado-de-resultado-presupuestado/ SISTEMAS DE INFORMACIÓN Y MODELOS PRESUPUESTARIOS (PDF) prezi.com.