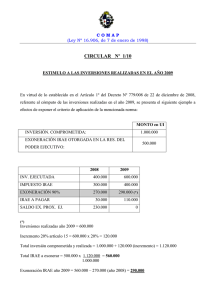

Boletín Tributario y Legal

Anuncio