información referida a beneficios, riesgos y condiciones

Anuncio

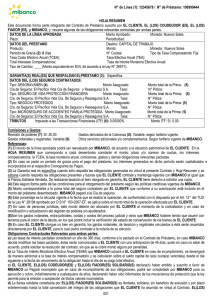

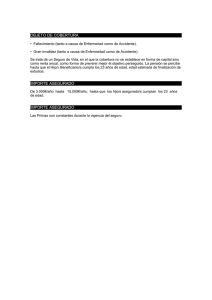

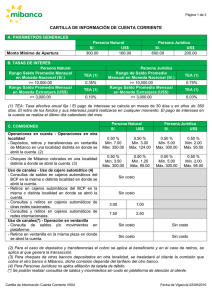

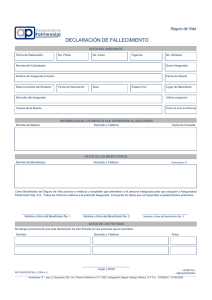

INFORMACIÓN REFERIDA A BENEFICIOS, RIESGOS Y CONDICIONES DEL PRODUCTO O SERVICIO FINANCIERO PRODUCTOS PASIVOS 1. Cobertura de los depósitos por el Fondo de Seguro de Depósitos. El Fondo de Seguro de Depósitos respalda únicamente las siguientes imposiciones: a) Los depósitos nominativos, bajo cualquier modalidad (Ahorros, CTS, Cuentas Corrientes y Depósitos a Plazo Fijo), de las personas naturales y las personas jurídicas privadas sin fines de lucro; b) Los intereses devengados por los depósitos referidos anteriormente, a partir de la fecha de constitución o de su última renovación; y, c) Los depósitos a la vista de las demás personas jurídicas. En el caso de existir cuentas mancomunadas, su monto se distribuye a prorrata entre los titulares de la cuenta. Estos depósitos están cubiertos por el Fondo de Seguro de Depósitos hasta por un monto de S/. 95,324.00 para el período septiembre 2015 - noviembre 2015. Este importe se actualiza trimestralmente. 2. Condiciones para el uso y conservación del medio de pago. Condiciones de uso y cuidados de la tarjeta de débito para el cliente: El cliente deberá leer los folletos que vienen con su tarjeta, pues facilitará el mejor uso de la misma. Una vez el cliente reciba su tarjeta, deberá cambiar la clave por un número que sea seguro, fácil de recordar y que nadie más pueda adivinar o conocer. En cajeros automáticos: En caso el cliente tuviese alguna incidencia en los cajeros y agentes BCP, tales como atasco de tarjeta en el cajero o error de pagos , deberá comunicarse a nuestra Banca Telefónica al 319-9999, opción 1. Se recomienda cambiar de clave cada cierto tiempo en los cajeros automáticos BCP. Tienes hasta 2 intentos para ingresar correctamente tu clave secreta. Si ingresas una clave incorrecta, al 3er intento fallido tu tarjeta será retenida. Talonario de cheques: Para poder realizar el cobro de un cheque, éste no debe estar raspado, adulterado, borrado o falsificado, en cuanto a su numeración, fecha, cantidad, nombre del beneficiario, firma del emitente, líneas de cruzamiento, cláusulas especiales o cualquier otro dato esencial. El beneficiario deberá identificarse con su DOI a fin de realizar el cobro del cheque. 3. Medidas que el usuario deberá adoptar para preservar la seguridad del medio de pago. V006 / Vigente desde 14.10.2015 1 Generales Al recibir la tarjeta, el cliente debe firmarla en el espacio ubicado en la parte trasera o marcarla con algún distintivo para su fácil reconocimiento. El cliente debe leer por completo los folletos que vienen con el pack o sobre conteniendo la tarjeta. El cliente no debe anotar, ni escribir la clave secreta en la tarjeta, ni en un lugar cerca de ella, solo memorizarla. El cliente debe conservar la clave secreta en un lugar seguro donde no accedan otras personas. La clave secreta únicamente es de conocimiento del cliente. Por ningún motivo el banco le solicitará su clave secreta. En los establecimientos que tengan terminal inalámbrico (POS inalámbrico), deben exigir queeste sea llevado a la mesa o auto (grifos, restaurantes y delivery). Si extravía o sufre el robo de su tarjeta, comunicarse inmediatamente a nuestra Banca Telefónica al 319-9999, opción 1, a fin de proceder con el bloqueo de su tarjeta. Si recibe llamadas de terceros, incluso haciéndose pasar por personal de Mibanco, y solicitan datos del cliente o sus familiares, corte la llamada en el momento y comuníquese con nosotros al 319-9999, opción 5. En cajeros Automáticos El uso de la tarjeta y la clave secreta son de responsabilidad exclusiva del cliente. No aceptar ayuda de terceros cuando se usa el cajero automático. No permitir que nadie se acerque cuando utilice el cajero automático ni tampoco distraerse mientras realice sus operaciones. No permitir que nadie vea la clave secreta al momento de digitarla. Si se obliga al cliente a salir del cajero automático antes de terminar la operación, se debe elegir la opción CANCELAR. Si observa una situación sospechosa, presionar inmediatamente la tecla “Cancelar”, y retirarse verificando que la tarjeta le pertenezca. Si su tarjeta se queda retenida en el cajero automático, bloquearla llamando a nuestra Banca Telefónica al 319-9999, opción 1. Nuestra Banca Telefónica funciona las 24 horas del día, todos los días del año. Cuando retire dinero debe fijarse en la ranura de donde sale el efectivo, los cajeros automáticos BCP esperarán 10 segundos antes de retener el dinero. Cuando retires la tarjeta del cajero automático guárdala inmediatamente. 4. Límites de operaciones del medio de pago. En cajeros automáticos BCP: a) Los límites diarios* por retiros de efectivo son: En soles: hasta S/. 1,000.00 En dólares: hasta US$ 200.00 * Se considera un día desde las 9:00 p.m. hasta las 8:59 p.m. del día siguiente. En ventanilla de las agencias de Mibanco: a) Monto mínimo de S/. 10.00 para retiros y depósitos. b) Monto máximo: no existen montos máximos para retiros ni depósitos. V006 / Vigente desde 14.10.2015 2 5. Procedimiento aplicable en el caso de fallecimiento del titular de la cuenta. Para poder cancelar y/o retirar los fondos de la cuenta ante fallecimiento del titular, los familiares o herederos deberán presentar en la agencia la siguiente documentación: Copia del Acta de Sucesión Intestada Notarial o Judicial o Testamento Copia de la Partida de Defunción Copia de el/los DOI de el/los solicitantes Copia Literal del Registro Personal del causante donde conste la inscripción de la Sucesión Intestada o Testamento emitida por Registros Públicos Realizada la verificación de los documentos por parte del banco, el dinero será entregado a los familiares, herederos o representantes de la sucesión, según corresponda. El plazo de atención es de 5 días hábiles. 6. Procedimiento para la presentación y atención de las solicitudes de resolución del contrato. El cliente podrá, en cualquier momento, y a su criterio, disponer el cierre de la cuenta enviando una comunicación por escrito al banco, con una anticipación no menor de 5 días. En el caso que la cuenta tuviese saldo deudor, Mibanco podrá denegar la solicitud, sin responsabilidad alguna. En caso de cierre de cuentas, el cliente deberá devolver de forma inmediata a Mibanco las chequeras y/o tarjetas que tuviera en su poder, las mismas que dejará de utilizar bajo responsabilidad. En el caso de cuentas de ahorro y cuentas corriente: De existir saldo deudor en la cuenta, el cliente se obliga a cancelarlo de inmediato; de existir saldo acreedor en la cuenta, Mibanco lo pondrá a disposición del cliente en una cuenta especial, debitando de la misma los gastos y comisiones establecidos en la cartilla de información, hasta el retiro total del saldo. En el caso de depósitos a plazo: a) Si retira su dinero totalmente antes del vencimiento del plazo pactado: Persona Natural: Se aplicara la tasa de interes de depositos a plazo fijo correspondiente al rango anterior al periodo transcurrido desde la apertura del deposito hasta la fecha de cancelacion. Dicha tasa sera la menor resultante entre la que estuvo vigente cuando se abrio el deposito y la actual. Si la cancelacion del deposito se realiza antes de transcurridos los primeros 30 dias calendario desde que se abrio, no se pagara intereses. Persona Juridica: Se aplicara al deposito, la tasa de interes de la cuenta Ahorro Facil de Mibanco vigente a la fecha, de acuerdo a monto y moneda. Si la cancelacion del deposito se realiza antes de transcurridos los primeros 30 dias calendario desde que se abrio, no se pagara intereses. V006 / Vigente desde 14.10.2015 3 b) Si retira su dinero parcialmente (decremento): Persona Natural: Se aplicara la tasa de interes de deposito a plazo fijo correspondiente al rango anterior al periodo transcurrido desde la apertura del deposito hasta la fecha de cancelacion. Dicha tasa sera la menor resultante entre la que estuvo vigente cuando se abrio el deposito y la actual. Para el saldo remanente, se generara la emision de un deposito con el nuevo importe y por el plazo restante del deposito original, aplicandose la tasa de interes establecida en el Tarifario vigente. Persona Juridica: Se aplicara al deposito, la tasa de interes de la cuenta Ahorro Facil de Mibanco vigente a la fecha de cancelacion de acuerdo al monto y moneda. Para el saldo remanente, se generara un deposito con el nuevo importe y por el plazo restante del deposito original, aplicandose la tasa de interes establecida en el Tarifario vigente. 7. Procedimiento aplicable para afiliarse al sistema de débito automático, así como el procedimiento para dejar sin efecto una autorización de débito automático. El cliente podrá afiliarse al servicio de débito automático para el pago de las cuotas de sus créditos, con cargo a sus cuentas de ahorro o cuentas corrientes de la misma moneda de su préstamo. a) Para afiliarse, el cliente deberá presentar en cualquier agencia del banco: Un “Sírvase Ejecutar de Productos Pasivos” firmado solicitando la afiliación al servicio e indicando el número de la operación de crédito; y, Su documento de identidad. b) Para desafiliarse al débito automático, el cliente deberá presentar: Un Sírvase Ejecutar firmado solicitando la desafiliación al servicio; y, Su documento de identidad. c) Para modificación de la cuenta (Ahorros o Corriente) asociada al pago automático, el cliente deberá presentar: Un Sírvase Ejecutar firmado solicitando la el cambio de cuenta e indicando el número de la cuenta de donde desea se realice el débito automático. En caso el cliente no cuente con saldo suficiente para el pago de la cuota, el sistema realizará el cobro parcial y reintentará cada día hasta completar la el pago total de la cuota. 8. Instancias ante las que pueden recurrir los usuarios para presentar reclamos y/o denuncias por las operaciones y servicios que realicen. El cliente podrá presentar sus reclamos o solicitudes por las operaciones y servicios que realice ante el banco, a través de los siguientes canales: En cualquiera de nuestras agencias a nivel nacional, con el personal de atención al cliente (Jefe de Banca de Servicio, Supervisor de Banca de Servicio o Ejecutiva de Ventas y Servicios). Mediante la entrega de una carta simple o notarial en cualquiera de nuestras agencias. V006 / Vigente desde 14.10.2015 4 A través de nuestra Banca Telefónica al 319-9999, opción 5. A través de nuestra página web llenando el formulario de reclamos online. El cliente debe tener presente que al presentar un reclamo en agencia se le brindará el código del mismo y le entregarán una Constancia de Reclamo, en caso el reclamo sea ingresado por Banca Telefónica el cliente podrá solicitar que envíen dicha constancia a su correo electrónico o también podrá recogerla en cualquier agencia. En caso el cliente no se encuentre conforme con la respuesta que Mibanco brindó a su reclamo, podrá recurrir a otras instancias como la Superintendensia de Banca, Seguros y AFP, Indecopi o el Defensor del Cliente Financiero. PRODUCTOS ACTIVOS 9. Mecanismos existentes para que el usuario notifique a la empresa cualquier operación de pago no autorizada o ejecutada de forma incorrecta. Si el cliente y/o usuario advierte una operación no autorizada o ejecutada de forma incorrecta, deberá comunicarlo por escrito tan pronto como tome conocimiento siguiendo el procedimiento siguiente: Informar a su Asesor de Negocios, al personal de Atención al Usuario y/o al personal de Operaciones ubicado en nuestras agencias u oficinas, suscribiendo la solicitud de rectificación en el que detallará la ocurrencia. Adjuntar la copia del voucher de abono errado u otro documento relacionado a la operación. Mibanco realizará la verificación del caso y de ser procedente generará las correcciones respectivas dentro del plazo de 30 días calendario, comunicando por escrito al cliente de la respuesta a su solicitud. No obstante, el cliente pueda solicitar en cualquier momento información sobre el estado de su solicitud. 10. Responsabilidad de la entidad en caso de operaciones de pago no autorizadas o ejecutada de forma incorrecta. En caso de verificarse un error de parte del personal de Mibanco respecto a la generación de operaciones no autorizadas o ejecutadas de forma incorrecta, se procederá con el extorno de la operación incorrecta y/o no autorizada, y a la realización de la operación de forma correcta sin desmedro económico para el cliente. En caso dichas operaciones no autorizadas o ejecutadas pudieran afectar operaciones de otro cliente se corregirá el error extornándose la operación incorrecta, informando al cliente sobre los alcances del mismo en un plazo máximo de 5 días útiles, corrigiendo la situación al estado anterior al error, buscando no perjudicar a ambos clientes. 11. Información relacionada a los seguros ofertados. 11.1. Seguros Obligatorios a) Seguro de Desgravamen Este seguro eximirá al cliente y a su familia de pagar la deuda de su crédito en caso se produzca V006 / Vigente desde 14.10.2015 5 un siniestro y se cumplan las condiciones señaladas en la póliza contratada y siempre que la causa de fallecimiento o invalidez no se encuentre comprendida dentro de las exclusiones de la misma. La compañía de seguros pagará a Mibanco el saldo insoluto adeudado por el cliente al momento de la ocurrencia del siniestro, quedando los familiares y/o garantes libres de esta responsabilidad, de ser el caso. Requisitos: Cualquier persona natural que obtenga un crédito en Mibanco puede adquirir este seguro de desgravamen. Edad máxima: 70 años Permanencia: hasta 75 años Costos: La prima de seguro se calcula en función al plazo original del préstamo, multiplicando la tasa correspondiente por el monto original del préstamo. Por ejemplo, si un préstamo es de S/. 3,000.00 a 12 meses, la prima del Seguro de Desgravamen será de S/. 0.59 mensual, equivalente a una prima total de S/. 7.08 anual. Derecho a contratar una póliza de otra compañía de Seguros: Los clientes y/o usuarios no están obligados a contratar el seguro ofrecido por Mibanco siempre que acrediten haber contratado un seguro con cobertura similar o mayor. La póliza externa deberá estar endosada a favor de Mibanco hasta por el monto y plazo del saldo adeudado, debiendo estar totalmente pagada y tener las características mínimas requeridas por Mibanco. Procedimiento de atención de reclamos: Para cualquier reclamo puede comunicarse con el COMERCIALIZADOR de su localidad; a la Central de información y ventas de Pacífico: (01)513-5000 o acercarse a las oficinas ubicadas en la Av. Juan de Arona N° 830 - San Isidro, Lima. Los reclamos efectuados por los asegurados por falta de pago de la indemnización se realizarán a través de Mibanco. b) Seguro Negocio Protegido Es un seguro destinado a proteger únicamente los bienes que se encuentran dentro del local o locales y que sean de propiedad del asegurado hasta por el monto de su préstamo (suma asegurada). Cubre las existencias tales como: mercadería, muebles, máquinas, equipos de oficina, de comunicación, mobiliario, útiles, enseres, herramientas, instrumentos y maquinaria en general frente a daños ocasionados por incendio, rayo y/o explosión, lluvias e inundaciones, huelga, conmoción civil, asonada, daño malicioso, vandalismo, sabotaje y terrorismo, daños ocasionados directamente por agua y/o humo, terremoto, robo y/o asalto*. * Sólo para créditos mayores o iguales a S/. 23,000.00 Requisitos: Ser cliente de Mibanco. Tener un negocio propio, cuya actividad comercial no se encuentre fuera de los conglomerados comerciales definidos por la compañ. Costos: La prima del seguro se calcula en función al monto del préstamo. Por ejemplo, si un préstamo es de S/. 3,000.00 a 12 meses, la prima del Seguro Negocio Protegido será de S/. 4.17 mensual, V006 / Vigente desde 14.10.2015 6 equivalente a una prima total de S/. 50.04 anual. Procedimiento en caso de siniestro: Ante la ocurrencia del siniestro, el asegurado está en la obligación de comunicar el siniestro por escrito de manera inmediata a Mibanco, quien tramitará el pago de la indemnización correspondiente ante la compañía. Este plazo tiene un máximo de tres (3) días de ocurrido el siniestro. Dicha comunicación tendrá el mismo efecto que si hubiera sido presentada ante la compañía. Asimismo, el asegurado podrá presentar la solicitud de reclamo escrita directamente a la compañía. Dicha comunicación escrita podrá ser efectuada mediante el llenado del formulario de Reporte de Siniestro, que deberá solicitarla en cualquier agencia de Mibanco, y podrá ser presentado a éste o a la compañía, debiendo adjuntar, en todos los casos, los siguientes documentos, en original o copia legalizada, según corresponda: Denuncia policial (en caso corresponda). Declaración detallada de la pérdida. Procedimiento de atención de reclamos: Para cualquier reclamo puede acercarse a cualquier agencia de Mibanco; a la Central de información y ventas de Pacífico: (01)513-5000 o acercarse a sus oficinas ubicadas en la Av. Juan de Arona N° 830 - San Isidro, Lima. Los reclamos efectuados por los asegurados por falta de pago de la indemnización se realizarán a través de Mibanco. 11.2. Seguros Optativos c) Microseguro Individual de Accidentes Familia Protegida Este seguro protege al asegurado frente a casos de muerte accidental, invalidez total y permanente por accidente y/o desamparo súbito familiar por una prima mensual equivalente a S/. 3.00. Es decir, si el asegurado tiene un accidente y fallece, o si él fallece en el mismo accidente con su cónyuge o conviviente declarada en la póliza, el seguro otorgará a sus beneficiarios una suma fija total de S/. 15,000.00. En caso quede en situación de invalidez total y permanente debido al accidente, el seguro le otorgará una suma fija total de S/. 5,000.00. Requisitos: Ser cliente de Mibanco. Tener entre 18 y 65 años de edad. Limite de permanencia: 70 años (inclusive) Procedimiento de atención de quejas y reclamos: Para cualquier reclamo puede comunicarse con el COMERCIALIZADOR, el cual cuenta con una central de información y consultas; a la Central de información y consultas de Pacífico Seguros al (01)513-5000 o acercarse a las oficinas ubicadas en la Av. Juan de Arona N° 830 - San Isidro, Lima. Los reclamos efectuados por los asegurados por falta de pago de la indemnización se realizarán a través del COMERCIALIZADOR, y/o directamente a la COMPAÑÍA. d) Microseguro de Accidentes Familia Protegida Plan Familiar Este seguro protege al titular y al cónyugue o conviviente del titular frente a casos de muerte accidental, invalidez total y permanente por accidente y/o desamparo súbito familiar por una prima mensual equivalente a S/. 4.50. Es decir, si el asegurado o su cónyugue tienen un accidente y fallecen, el seguro le otorgará S/. 15,000.00, si él fallece en el mismo accidente con su cónyuge o conviviente declarada en la póliza, el seguro otorgará a sus beneficiarios una suma fija total de S/. 45,000.00, tanto el cónyugue como el titular podrán elegir sus beneficiarios hasta V006 / Vigente desde 14.10.2015 7 un máximo de tres por cada uno. En caso queden en situación de invalidez total y permanente el conyugue y el titular debido al accidente, el seguro le otorgará una suma fija total de S/. 5,000.00 a cada uno. Requisitos: • Ser cliente de Mibanco. • Tener entre 18 y 65 años de edad. • Limite de permanencia: 70 años (inclusive) Procedimiento en caso de siniestro: Ante la ocurrencia del siniestro, el asegurado o su beneficiario, está en la obligación de comunicar el siniestro por escrito de manera inmediata a Mibanco, quien tramitará el pago de la indemnización correspondiente ante la compañía. Dicha comunicación tendrá el mismo efecto que si hubiera sido presentada ante la compañía. Asimismo, el asegurado o su beneficiario podrán presentar la solicitud de reclamo escrita directamente a la compañía. Procedimiento de atención de quejas y reclamos: Para cualquier reclamo puede comunicarse con el COMERCIALIZADOR, el cual cuenta con una central de información y consultas; a la Central de información y consultas de Pacífico Seguros al (01)513-5000 o acercarse a las oficinas ubicadas en la Av. Juan de Arona N° 830 - San Isidro, Lima. Los reclamos efectuados por los asegurados por falta de pago de la indemnización se realizarán a través del COMERCIALIZADOR, y/o directamente a la COMPAÑÍA. e) Seguro de Vida Protección Financiera Este seguro protege al titular en caso de fallecimiento o invalidez total y permanente y le otorgará a él o a sus beneficiarios el monto del préstamo desembolsado. Requisitos: • Ser cliente de Mibanco. • Tener entre 18 y 70 años de edad. Costos: La prima de seguro se calcula en función al plazo original del préstamo, multiplicando la tasa correspondiente por el monto original del préstamo. Por ejemplo, si un préstamo es de S/. 4,000.00 a 12 meses, la prima del Seguro de Vida Protección Financiera será de S/. 0.78 mensual, equivalente a una prima total de S/. 9.36 anual. Procedimiento de consultas y atención de reclamos: Para realizar consultas o reclamos puede acercarse a las oficinas de "Atención al Cliente" de Pacifico ubicadas en Av. Juan de Arona 830, San Isidro; o llamando a nuestra Central de Atención al Asegurado al 0800-1-8432. Por escrito a través de: un correo electrónico a [email protected]; una carta enviada a nuestras oficinas dirigida a "Atención al Cliente"; o nuestra página web www.pacificoseguros.com sección Pacífico Vida. Procedimiento de atención de quejas y reclamos: Para cualquier reclamo puede comunicarse con el COMERCIALIZADOR, el cual cuenta con una central de información y consultas de Mibancio a la Central de información y consultas de Pacífico Seguros al (01)513-5000 o acercarse a las oficinas ubicadas en la Av. Juan de Arona N° 830 - San Isidro, Lima. Los reclamos efectuados por los asegurados por falta de pago de la indemnización se realizarán a través del COMERCIALIZADOR, y/o directamente a la compañía. V006 / Vigente desde 14.10.2015 8 12. Procedimiento aplicable en el caso de fallecimiento del titular del crédito. a) Seguro de Desgravamen En caso de siniestro, el Asegurado o sus beneficiarios, podrán acercarse a cualquier oficina de Mibanco y presentar la documentación indicada para cada cobertura en original o copia legalizada, dentro del plazo de prescripción legal establecido, que actualmente es de 10 años. En caso de Fallecimiento Natural o Accidental: - Partida o Acta de Defunción legalizada. - Certificado médico de defunción completo legalizado. - Historia Clínica Completa. - Informe médico ampliatorio (Formato de la Compañía). - Copia de DNI o Partida de Nacimiento del Asegurada. - Confirmación formal de los saldos por parte de Mibanco. - Demás documentos que solicite la compañía. Adicionalmente, en caso de Muerte Accidental, deberá presentar: - Protocolo de Necropsia completo. - Atestado o Informe Policial (o Carpeta Fiscal) completo. - Resultado Toxicológico. En caso de Invalidez Total y Permanente por Accidente o por Enfermedad: - Copia legalizada del Informe del médico tratante. - Exámenes clínicos y demás elementos auxiliares que dispongan. - Historia Clínica completa. - Copia de DNI. - Confirmación formal de los saldos por parte de Mibanco. - Demás documentos que solicite la compañía. Adicionalmente, en caso de Invalidez Total y Permanente por Accidente, deberá presentar: - Atestado policial vinculado al accidente, de corresponder. - El Asegurado deberá dar facilidades y someterse a los exámenes y pruebas que la Compañía solicite para efecto de que ésta pueda determinar y verificar el grado de invalidez. Una vez que el contratante o beneficiario(s) haya(n) cumplido con presentar todos los documentos requeridos y de encontrarse conformes estos, la compañía de seguros tendrá un plazo de diez (10) días calendario para proceder al pago de la suma asegurada a el(los) beneficiario(s). b) Microseguro Individual de Accidentes Familia Protegida Ante la ocurrencia del siniestro, el asegurado o su beneficiario, está en la obligación de comunicar el siniestro por escrito de manera inmediata a Mibanco, quien tramitará el pago de la indemnización correspondiente ante la compañía. Dicha comunicación tendrá el mismo efecto que si hubiera sido presentada ante la compañía. Asimismo, el asegurado o su beneficiario podrán presentar la solicitud de reclamo escrita directamente a la compañía. En caso de Muerte Accidental y Desamparo Súbito Familiar: V006 / Vigente desde 14.10.2015 En caso Invalidez Total y Permanente por Accidente: 9 - Copia del DNI del Asegurado y Beneficiario. Acta o Certificado Médico de Defunción. Protocolo de Necropsia completo. Resultado del examen de Dosaje Etílico. Resultado del análisis Toxicológico. Parte o Atestado Policial. Testamento, Resolución Judicial o Acta Notarial de sucesión intestada inscrita en Registros Públicos, en caso que no se haya designado Beneficiario en esta Póliza. - Demás documentos que solicite la cía. Adicionalmente, en caso el Beneficiario fuera menor de edad: - Partida de Nacimiento del menor. - Copia del DNI del representante. - Copia del DNI del Asegurado. - Resultado del examen de Dosaje Etílico emitido por la Policía Nacional del Perú, en caso de accidentes de tránsito, en el que el Asegurado era conductor del vehículo. - Certificado Médico que señale la Invalidez Total y Permanente del Asegurado. Una vez que el contratante o beneficiario(s) haya(n) cumplido con presentar todos los documentos requeridos y de encontrarse conformes estos, la compañía de seguros tendrá un plazo de diez (10) días calendario para proceder al pago de la suma asegurada a el(los) beneficiario(s). c) Seguro de Vida Protección Financiera En caso de siniestro, el Asegurado o sus beneficiarios, podrán acercarse a cualquier oficina de Mibanco y presentar la documentación indicada para cada cobertura en original o copia legalizada, dentro del plazo de prescripción legal establecido, que actualmente es de 10 años. En caso de Fallecimiento Natural o Accidental: V006 / Vigente desde 14.10.2015 En caso Invalidez Total y Permanente por Accidente o por Enfermedad: 10 - Estado de cuenta de Crédito. - Original o Copia legalizada de la Partida o Acta de Defunción. - Certificado médico de defunción completo legalizado. - Informe médico ampliatorio (formato de la Compañía). - Copia de Documento Nacional de Identidad o Partida de Nacimiento de Asegurado. - Confirmación formal del monto del crédito inicial desembolsado por parte de Mibanco. - Historia Clínica completa, foliada y fedateada. Adicionalmente, en caso de Muerte Accidental, deberá presentar: - Original o copia legalizada del Atestado policial Completo (o Carpeta Fiscal). - Original o Copia legalizada del Protocolo o Acta de Necropsia Completo. - Resultado del examen de dosaje etílico y toxicológico. - Facilitar cualquier comprobación, incluso de dos (2) exámenes médicos por facultativos designados por la Compañía y con gastos a cargo de esta. - Original o Copia legalizada del informe del médico tratante. - Exámenes clínicos y demás elementos auxiliares que dispongan. - Copia del Documento de Identidad. - Confirmación formal de la suma del crédito inicial desembolsado por parte de Mibanco. - Los demás que solicite la Compañía Adicionalmente, en caso de Invalidez Total y Permanente por Accidente, deberá presentar: - Atestado policial vinculado al accidente, de corresponder. A falta del mismo, documentos que demuestren las circunstancias en que se produjo el accidente que ocasiona la invalidez total y permanente del Asegurado. Una vez que el contratante o beneficiario(s) haya(n) cumplido con presentar todos los documentos requeridos y de encontrarse conformes estos, la compañía de seguros tendrá un plazo de diez (10) días calendario para proceder al pago de la suma asegurada a el(los) beneficiario(s). 13. Procedimiento para la presentación y atención de solicitudes de resolución de contrato. Todos los clientes y usuarios de Mibanco tienen derecho a solicitar en cualquier momento la resolución del contrato suscrito con Mibanco, bastando para ello que el cliente cancele todas sus obligaciones derivadas del Contrato que desea resolver conforme a lo siguiente: Tratándose de Contrato de Préstamo: Si el cliente decide resolver el contrato antes del vencimiento pactado, podrá hacerlo siguiendo el procedimiento de cancelación anticipada de su préstamo acercándose a su Asesor de Negocios o al Personal de Operaciones para solicitar la liquidación total de su deuda y efectuar el pago en ventanilla. Una vez verificado el cumplimiento de las obligaciones derivadas del préstamo, el contrato quedará automáticamente resuelto, pudiendo el cliente solicitar una Constancia de No Adeudo. En caso el cliente decidiera resolver el Contrato por no estar de acuerdo con alguna modificación unilateral comunicada por Mibanco dentro de los plazos previos de Ley (45 días calendario por modificación de la tasa de interés, comisiones, gastos, cronograma de pagos y otros aspectos comprendidos en los contratos), deberá comunicar su decisión por escrito V006 / Vigente desde 14.10.2015 11 adjuntando copia de su DNI, en cuyo caso tendrá derecho a que se le liquide el total de su deuda para que efectúe el pago en ventanilla. Una vez verificado el cumplimiento de las obligaciones derivadas del préstamo, el contrato quedará automáticamente resuelto, pudiendo el cliente solicitar la expedición de una Constancia de No Adeudo. 14. Procedimiento para el ejercicio de los derechos de los avales o fiadores de los usuarios. Los garantes (avales/fiadores) de operaciones de préstamos o líneas de crédito tienen los siguientes derechos: a) Ser informados antes, durante y después de la firma del Contrato de Préstamo y Hoja de Resumen sobre las condiciones contractuales, las tasas de interés, comisiones y gastos asociados a las operaciones activas del crédito garantizado. b) Solicitar información actualizada con respecto al Estado de Cuenta del préstamo o Línea de crédito aprobada al cliente, en la cual actúa como aval y/o fiador solidario. c) Proponer soluciones y/o alternativas de pago, en caso haya retraso en el pago del préstamo de su garantizado. d) Solicitar que se les otorgue una Constancia de Pago y/o de No Adeudo con respecto a las amortizaciones o cancelación que en su condición de Aval y/o Fiador Solidario realice a favor del crédito de su garantizado. e) Ser parte en el proceso judicial que se haya iniciado contra su garantizado y que se relacione con la obligación garantizada. f) Efectuar las acciones legales que la Ley prevé para efectuar el cobro al deudor garantizado. 15. Consecuencias en caso de incumplimiento en el pago de las obligaciones, así como los efectos del refinanciamiento o reestructuración de la deuda. Mibanco recomienda a sus clientes cuidar su récord crediticio, evitando el sobreendeudamiento por contratar con diferentes entidades financieras, una buena planificación de sus necesidades financieras y de sus obligaciones contando con la orientación de su Asesor de Negocios, puede ayudarlo a evitar las consecuencias que genera el incumplimiento del pago de sus cuotas a sus respectivos vencimientos, como son: a) Ser reportado ante las Centrales de Riesgo del sistema financiero (SBS e INFOCORP) con la calificación que corresponda por los días de atraso, según el Reglamento para la Evaluación y Clasificación del Deudor y la Exigencia de Provisiones vigente. b) Se cobrará la Tasa de Interés Moratoria Efectiva Anual (TEAM) establecida en la Hoja de Resumen por cada día de atraso en el pago y se devengará de manera adicional a la tasa de interés compensatoria pactada calculándose sobre el saldo capital de la(s) cuota(s) vencida(s) desde el día siguiente a la fecha de vencimiento de la obligación hasta el día de su pago total efectivo. c) Mibanco podrá protestar el Pagaré. d) Se realizan acciones de cobranza conforme a Ley, Mibanco podrá iniciar las acciones extrajudiciales o judiciales, exigiéndose el pago de los gastos incurridos como consecuencia de éstas; así mismo, se exigirán los gastos que se hubieren tenido que realizar en procura de la recuperación de la deuda (gastos notariales, registrales, costas y costos del proceso judicial) conforme al Tarifario vigente y dentro del proceso judicial. Efectos del refinanciamiento o reestructuración de la deuda: V006 / Vigente desde 14.10.2015 12 a) Deterioro de su calificación ante las centrales de riesgo y su respectiva posición ante la SBS. b) El crédito a reprogramar puede sufrir variaciones en cuanto a plazo, tasa y /o monto respecto a las condiciones del préstamo original. 16. Derecho que tiene el cliente de requerir la emisión de cláusula o documento necesario para proceder al levantamiento de garantías, incluyendo aquellas condicionadas al pago de la obligación. En caso el cliente desee el levantamiento de la garantía real que haya constituido a favor de Mibanco, deberá observar lo siguiente: Si la garantía fue constituida para asegurar el cumplimiento de la totalidad de las obligaciones del cliente, en su calidad de Titular, Aval y/o Fiador; (garantía sábana) y éste mantiene créditos vigentes, no se podrá levantar la garantía hasta que haya cancelado todas sus obligaciones. Si la garantía constituida tiene la condición de específica y el crédito asociado se encuentra cancelado, se procederá a entregar la minuta de levantamiento de garantía sin costo alguno para el cliente. Procedimiento: Una vez recibida la solicitud del cliente, la elaboración y entrega de la minuta de levantamiento de la garantía real estará a cargo de Mibanco, pudiendo el cliente recoger la Minuta en un plazo que no excederá los 30 días útiles. El trámite no tiene costo alguno. Una vez entregada la minuta al cliente, corresponde a éste realizar los trámites notariales y registrales del levantamiento en la Notaría de su elección, coordinando con Mibanco la firma de la escritura correspondiente. El costo de estas gestiones debe ser asumido por el cliente. Para una mayor celeridad del trámite de levantamiento de hipoteca, Mibanco podría informar al cliente la relación de Notarías donde mantienen vigente y registrada la firma de sus apoderados. 17. Procedimiento aplicable para recuperar el monto cancelado por concepto de pagos en exceso. Para el caso de pago en exceso de una cuota: En caso el cliente efectúe un pago en exceso de una cuota de su crédito, deberá escoger la modalidad de pago anticipado parcial que se describe en el punto 18. Para el caso de pago en exceso en una cancelación total de deuda: Si de la cancelación total de la deuda, el cliente advierte que hay un pago en exceso, deberá solicitar la devolución presentando lo siguiente: Carta simple solicitando la devolución. Adjuntar copia del voucher del abono realizado. Después de presentada la solicitud, Mibanco realizará la verificación, análisis y devolución del pago en exceso, en un plazo de hasta 30 días calendario. El cliente deberá comunicarse con su asesor de negocios y/o personal de operaciones al finalizar dicho plazo. 18. Sobre pagos anticipados, adelanto de cuotas, y cancelación anticipada El cliente, usuario y/o tercero ajeno a la relación de consumo pueden efectuar pagos anticipados V006 / Vigente desde 14.10.2015 13 parciales del crédito. Para ello, nuestro personal luego de mostrar al cliente una pre liquidación de las modalidades de pago anticipado, solicitará al cliente llenar el formato Constancia de Solicitud de Prepago Parcial de Cuotas / Adelanto de Cuotas, en el que conste la modalidad de pago anticipado elegida por el cliente. Las modalidades de pago anticipado son las siguientes: a) Adelanto de cuotas: Amortización de más de una (01) cuota cancelándose con el monto el mayor número cuotas próximas a vencer, sin modificar el plazo ni las cuotas restantes del cronograma de pagos original. Esta opción no genera descuento de intereses. Es recomendable el uso de esta modalidad en caso de viajes o periodos prolongados de ausencia, a fin de adelantar el pago de las cuotas próximas a vencer de acuerdo al cronograma, evitando con ello incurrir en mora y/o cargos adicionales. b) Ajuste de cuota: Amortización de mas de una (01) cuota con reducción del monto de las cuotas pactadas originalmente. A través de esta modalidad el cliente prepaga su préstamo en forma parcial, el monto pagado se aplica al saldo capital del préstamo, reduciéndose los intereses corridos a la fecha del pago y se genera un nuevo Cronograma de Pagos respecto al nuevo saldo capital del préstamo, reduciéndose sólo el monto de las cuotas pendientes de pago. c) Ajuste de Plazo: Amortización de más de una (01) cuota con reducción del número de las cuotas pactadas originalmente. A través de esta modalidad el cliente prepaga su préstamo en forma parcial, el monto pagado se aplica al saldo capital del préstamo, reduciéndose los intereses corridos a la fecha del pago y se genera un nuevo Cronograma de Pagos respecto al nuevo saldo capital del préstamo, reduciéndose el plazo o número de cuotas del Cronograma original. En este caso el monto de la cuota puede ser mayor a la cuota original. Para las modalidades de ajuste de plazo o ajuste de cuotas, Mibanco realizará la liquidación de los intereses a la fecha de pago, deduciéndose las comisiones y gastos, de haberse pactado, cobro de penalidades y conceptos similares. Además, cuando se modifique el cronograma de pagos, el cliente podrá solicitar la entrega de su nuevo cronograma. En caso el pago parcial sea realizado por un tercero, o a falta de precisión del titular, se aplicarán las presunciones establecidas en el Reglamento de Transparencia. De este modo, si el abono equivale a un monto de hasta dos cuotas, se considerará un adelanto de cuotas, mientras que para montos mayores se aplicará un ajuste de cuota, salvo indicación en contrario del titular o de su representante debidamente acreditado. El cliente directamente o a través de un tercero podrá solicitar y efectuar la cancelación anticipada de su crédito, de acuerdo a lo siguiente: a) En las ventanillas de Mibanco: Deberá indicar al personal de operaciones (Recibidor/pagador) que desea cancelar la totalidad del crédito, el Representante de Banca y Servicio informará el importe a cancelar, recibirá el efectivo y procederá a realizar la operación en Caja. Una vez cancelado el crédito, el cliente podrá solicitar la Constancia de No Adeudo correspondiente después de dos días hábiles de efectuado el pago. La primera constancia no tiene costo alguno. V006 / Vigente desde 14.10.2015 14 b) En las oficinas compartidas del Banco de la Nación: El cliente y/o usuario deberá solicitar la atención del Asesor de Negocios de Mibanco, quien le informará el saldo deudor actualizado y las indicaciones para el abono en las ventanillas del Banco de la Nación. Una vez cancelado el crédito, el cliente podrá solicitar la Constancia de No Adeudo correspondiente después de dos días hábiles de efectuado el pago. La primera constancia no tiene costo alguno. Mibanco recomienda a sus clientes informarse previamente al pago de sus obligaciones, verificar el saldo de su préstamo, evitando se registren saldos pendientes de pago que luego pudieran generarles mora. Para mayor información sobre las comisiones, gastos y demás condiciones aplicables a los servicios de Mibanco consultar la página web www.mibanco.com.pe, la red de agencias o la Banca Telefónica de Mibanco 319-9999, opción 4. SERVICIOS 19. Cheques Las condiciones que se aplicarán para efectos de la emisión de cheques de gerencia y cheques de viajero. a. Los cheques de gerencia, salvo cláusula en contrario, son transferibles y no pueden ser girados en favor del mismo banco, ni al portador. b. Para solicitar la emisión de cheques de gerencia, el usuario deberá presentar en la agencia: Solicitud de cheque de gerencia Documento de identidad. Para mayor información sobre los costos asociados a la emisión de cheques de gerencia consulte el tarifario en cualquier agencia de Mibanco o en www.mibanco.com.pe. Cobro de cheques contra empresas del país. El cheque sólo podrá ser girado en los siguiente casos: En favor de persona determinada, con la cláusula "a la orden" o sin ella; En favor de persona determinada, con la cláusula "no a la orden", "intransferible", "no negociable" u otra equivalente; y Al portador. En los casos “a” y “b”, debe consignarse el nombre de la persona o personas determinadas en cuyo favor se emite el cheque; En caso el beneficiario sea una persona jurídica, no es admisible que se señale más de una persona como beneficiario del cheque, salvo que sea para su abono en una cuenta bancaria cuyos titulares sean conjuntamente las mismas personas beneficiarias del cheque o que el co-beneficiario sea un banco. Si el girador es una persona jurídica, debajo de la firma del representante legal deberá ir su sello o nombre escrito en forma legible. En el caso de giro de cheques en favor de dos o más personas con cláusula "y", su endoso o, en el caso, su pago, debe entenderse con todas ellas; mientras que si se utilizan las cláusulas "y/o" u "o", cualquiera de ellas o todas juntas tienen tales facultades. A falta de estas V006 / Vigente desde 14.10.2015 15 cláusulas, se requerirá la concurrencia de todos los beneficiarios señalados en el cheque. El cheque puede ser emitido a la orden del propio emitente, señalando su nombre o la cláusula “a mí mismo” u otra equivalente. Cuando el cheque emitido a la orden de persona determinada, contenga también mención “al portador”, vale como cheque a la orden de dicha persona. El Cheque es pagadero a la vista el día de su presentación, aunque tuviere fecha postdatada. Cualquier estipulación contraria, con la única excepción del Cheque de Pago Diferido, se considerará inexistente. El Cheque debe ser pagado por su valor facial y en la misma unidad monetaria que expresa su importe. Ni la muerte ni la incapacidad del emitente ocurrida después de la emisión producen efectos con relación al Cheque. En caso de cheques que exista diferencia de unidad monetaria (Moneda incorrecta), prevalecerá lo que está expresado en moneda nacional, si uno de los importes está expresado en dicha moneda, en caso contrario no surtirá efectos cambiarios. En caso de cheques mal girados cuando haya diferencia del importe del cheque en el valor expresado en letras y en números, prevalecerá la suma menor. La conclusión del contrato de cuenta corriente que opera con giro de cheques por quiebra, interdicción o por muerte del emitente, sólo ocurrirá después de transcurrido sesenta (60) días calendario, contados desde la fecha de ocurrencia de tales hechos debidamente comunicados al banco girado. En caso no haya fondos suficientes en la cuenta corriente para el pago del cheque, el banco estará en la obligación de pagar el Cheque hasta donde alcancen los fondos disponibles del remitente (pago parcial). El pago parcial se efectúa a solicitud del tenedor del cheque, o cuando éste solicite que se ponga la constancia del motivo del rechazo (Ver Art° 211 de la Ley N° 27287 de Títulos Valores). El banco no debe pagar los cheques girados a su cargo en los siguientes casos: a. Cuando no existan fondos disponibles; b. Cuando el Cheque esté a simple vista raspado, adulterado, borrado o falsificado, en cuanto a su numeración, fecha, cantidad, nombre del beneficiario, firma del emitente, líneas de cruzamiento, cláusulas especiales o de cualquier otro dato esencial; c. Cuando se presente fuera del plazo de presentación de pago y el emitente hubiere notificado su revocatoria; d. Cuando se presente dentro del plazo de presentación de pago y el emitente o, en su caso, el beneficiario o último tenedor legítimo, bajo su responsabilidad, haya solicitado por escrito al banco girado la suspensión de su pago; e. Cuando el Cheque sea a la orden y el derecho del tenedor no estuviere legitimado con una serie regular de endosos; o cuando, conteniendo la cláusula "intransferible" u otra equivalente, no lo cobrase el beneficiario o el endosatario impedido de endosar, o un banco al que haya sido transferido para su cobro, y; f. Cuando el Cheque sea al portador y quien exige su pago no se identifique y firme en constancia de su cancelación parcial o total. El protesto del Cheque por falta de pago puede sustituirse por la comprobación puesta por el banco. En caso el banco se niegue a pagar un Cheque dentro del plazo de su presentación, a simple petición del tenedor, queda obligado a dejar constancia de ello en el mismo título, con expresa mención del motivo de su negativa, de la fecha de su presentación y con la firma de funcionario autorizado del banco. En caso que sin causa justificada el banco se niegue a pagar un Cheque, deberá responder por los daños y perjuicios que su negativa originado al emitente. V006 / Vigente desde 14.10.2015 16