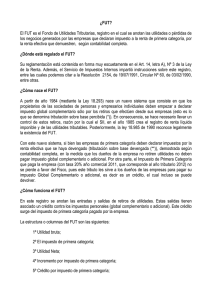

El Fondo de Utilidades Tributables (FUT): Elementos para la

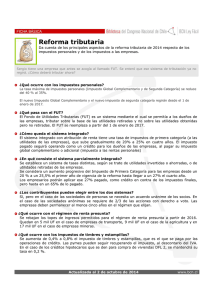

Anuncio