Descargar Reporte de Calificación

Anuncio

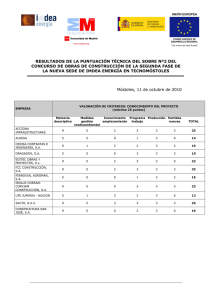

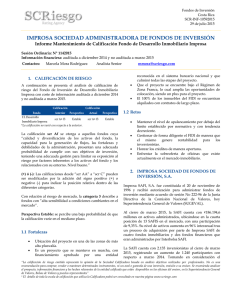

Fondos de Inversión Costa Rica SCR-INF-10942014 30 de octubre del 2014 FONDO DE INVERSIÓN DE DESARROLLO INMOBILIARIO MONTE DEL BARCO Informe Mantenimiento de Calificación de Riesgo Sesión Ordinaria: N°1302014 Sesión Extraordinaria de Ratificación: N°1322014 Información financiera: no auditada al 30 de junio del año 2014, contemplando información a marzo 2014. Contactos: Oscar Mata Salas Gary Barquero Analista Senior Gerente General 1. CALIFICACIÓN DE RIESGO Fondo F.I.D.I. Monte del Barco Calificación Anterior scrB- f4 Perspectiva Observación Calificación Actual1/ scrB- f4 Perspectiva Estable La calificación varió con respecto a la anterior. 1/ scr Bf: “La calidad y diversificación de los activos del fondo, la capacidad para la generación de flujos, las fortalezas y debilidades de la administración, presentan una muy baja probabilidad de cumplir con sus objetivos de inversión, presentando una alta incertidumbre sobre la gestión para limitar su exposición al riesgo por factores inherentes a los activos del fondo y los relacionados con su entorno. Nivel muy bajo.” Las calificaciones desde “scrAA” a “scrC”, pueden ser modificadas por la adición del signo positivo (+) o negativo (-), para indicar la posición relativa dentro de las diferentes categorías. Con relación al riesgo de mercado, la categoría 4 se refiere a fondos con “muy alta sensibilidad a condiciones cambiantes en el mercado”. Perspectiva Estable: Se percibe una baja probabilidad de que la calificación varíe en el mediano plazo. Perspectiva en Observación: Se percibe que la probabilidad de cambio de la calificación en el mediano plazo depende de la ocurrencia de un evento en particular. 2. FUNDAMENTOS El Fondo de Desarrollo Inmobiliario Monte del Barco fue autorizado por la Superintendencia General de Valores el 13 de noviembre del 2007, mediante resolución SGV-R-1795, con un plazo de 15 años. [email protected] [email protected] Este producto fue creado con el propósito de desarrollar un proyecto turístico, con estándares del más alto nivel en la industria turística e inmobiliaria, para llegar a ser un Resort vacacional de alta calidad internacional. En cuanto al desarrollo de las obras y ejecución del presupuesto, se debe mencionar que el Fondo concretó la primera etapa del proyecto desde finales del 2008, al realizar la compra de los terrenos. En febrero del 2009, el comité de inversiones elaboró su presupuesto y proyecciones, para los años subsiguientes. Sin embargo, dichas estimaciones no se lograron cumplir. Actualmente, se mantienen atrasos en el avance de todo el proyecto. Dichos atrasos obedecen principalmente a tres factores, el primero de ellos es que el Fondo no ha logrado realizar la venta de parcelas, lo cual ha limitado la reinversión de ingresos, el segundo es la ausencia de financiamiento, y por último, el impacto negativo generado por la crisis inmobiliaria especialmente en la provincia de Guanacaste. Dentro de las fortalezas del FIDI se puede destacar la experiencia y reconocimiento de las empresas que participan en el desarrollo del proyecto inmobiliario. A lo anterior se suma la ubicación favorable del proyecto, el cual se encuentra próximo a importantes desarrollos turísticos. Asimismo, se toman en consideración los esfuerzos de la administración por lograr mecanismos alternos para iniciar con el desarrollo del proyecto. Sin embargo, la calificación del Fondo se fundamenta en el incumplimiento de las proyecciones iniciales y la posición financiera del Fondo en el corto plazo; asimismo, se toma en consideración la ausencia de ventas de barrios desde el 2009 a la fecha. Un aspecto negativo que incidirá en el momento que se ejecuten las ventas, es el valor de mercado real de las tierras versus el valor por el cual están actualmente registradas, lo que eventualmente ocasionaría una pérdida. Punto que se menciona en la opinión de la auditoria externa de los estados financieros a diciembre 2013. “La calificación de riesgo emitida representa la opinión de la Sociedad Calificadora basada en análisis objetivos realizados por profesionales. No es una recomendación para comprar, vender o mantener determinados instrumentos, ni un aval o garantía de una inversión, emisión o su emisor. Se recomienda analizar el prospecto, información financiera y los hechos relevantes de la entidad calificada que están disponibles en las oficinas del emisor, en la Superintendencia General de Valores, Bolsas de Valores y puestos representantes” 1 El detalle de toda la escala de calificación que utiliza la Calificadora podrá ser consultado en nuestra página www.scriesgo.com Otro factor que puede incidir sobre el desempeño del Fondo, es el costo financiero que este asume actualmente por sus cuentas por pagar, adicionándole un significativo deterioro financiero al FIDI. Fondo Tipo Fondo F.I. No Diversificado Aldesa Mensual Colones Ingreso F.I. No Diversificado Aldesa Renta Dólares Ingreso F.I. Diversificado Aldesa Liquidez Colones Mercado de Dinero F.I. No Diversificado Aldesa Liquidez Público Colones Mercado de Dinero F.I. Diversificado Aldesa Liquidez Dólares Mercado de Dinero F.I. De Desarrollo Inmobiliario Monte del Barco Desarrollo Inmobiliario F.I. De Desarrollo Inmobiliario Terra C Desarrollo Inmobiliario F.I. Inmobiliaria de Renta y Plusvalía Inmobiliario La calificación otorgada por SCRiesgo al FIDI, radica en la perseverancia de varios aspectos negativos, donde destaca la tendencia decreciente del patrimonio desde hace más de tres años, principalmente por las pérdidas acumuladas, la alta exigibilidad de sus pasivos, al estar 99% concentrados en el corto plazo, y por ende la baja razón circulante, colocando dicho indicador a junio 2014, entre los más bajos del FIDI desde que entró en operaciones en el 2008 (0,0037 veces al cierre de junio 2014). A junio 2014, los activos administrados a través de tales productos suman ¢147.550,3 millones. En términos interanuales, el volumen administrado crece cerca del 19%, mientras que de forma semestral se incrementa 13%. Como se observa a continuación, el fondo de desarrollo inmobiliario Monte del Barco es el instrumento más importante para la SAFI, representando el 43% dentro del total de activos administrados en los últimos seis meses; posteriormente le sigue el fondo inmobiliario Renta y Plusvalía con 27% de participación. Es importante mencionar que a partir de enero 2012, la SAFI dejó en cero la comisión de administración que cobraba sobre el FIDI Monte del Barco, lo cual ha implicado una reducción sensible en los ingresos operativos de la SAFI, por la representatividad del mismo en la cartera de fondos que administra Aldesa SAFI. Además, se considera que el Plan de Saneamiento Financiero aprobado en Asamblea de Inversionistas, si bien es cierto es una de las pocas opciones que tiene el FIDI para lograr avanzar, incorpora más riesgos a los inversionistas de este FIDI, y no ha logrado cumplirse a cabalidad, después de más de dos años de haberse aprobado. La calificación actual muestra un cambio de perspectiva de Observación a Estable, debido a que la Administración del FIDI, mostró documentación al Consejo de Calificación, sobre los avances que tienen en las negociaciones con los dos grupos inmobiliarios de Estados Unidos que representan marcas reconocidas a nivel mundial, para la venta de las tierras del proyecto. SCRiesgo llevará un seguimiento de esto, con lo que valorará un cambio en la calificación de riesgo en función de la ejecución de las ventas proyectadas a dichos grupos inmobiliarios. 3. ALDESA SOCIEDAD DE FONDOS DE INVERSIÓN, S.A Aldesa Sociedad de Fondos de Inversión, se constituyó como una sociedad anónima, bajo las leyes de la República de Costa Rica, el 22 de febrero de 1989, con la finalidad de ejercer la gestión, estructuración y administración de fondos de inversión. Es una de las administradoras de fondos de mayor antigüedad local, cuya participación de mercado a junio 2014 es del 7,63%, por volumen de fondos administrados. Lo anterior implica a su vez, que se ubica en la posición número cinco, dentro de las catorce sociedades administradoras de fondos de inversión que reportan activos administrados a junio 2014. Fuente: Elaborado por SCRiesgo. Datos publicados por SUGEVAL Por su parte, los inversionistas de la SAFI se registran en 2.011 a junio 2014, con lo cual se muestra un crecimiento interanual y semestral de 6% y 2%, respectivamente. Lo anterior significa una participación de mercado del 3,50%, ubicándola en el sexto lugar de las catorce sociedades administradoras de fondos de inversión. La SAFI mantiene inscritos ante la SUGEVAL 12 fondos de inversión: cinco financieros, seis de desarrollo inmobiliario y un inmobiliario, sin embargo, solo 8 de ellos registran activos a la fecha, los mismos se detallan a continuación: A continuación se grafica el comportamiento del activo administrado y los inversionistas de Aldesa SAFI con relación al último año (junio 2013-2014): Página 2 de 14 OFICINAS REGIONALES ! " # $ % " & ' - $ " ( ) . ( & * % , ( ( $ & & ) % $ + $ ' $ , ( $ & - & - ( / % 0 1 2 / 3 4 * > > > ? @ A ? B C D E F @ A ? B " " 5 2 : ; ( ; ; 6 " ( % ' 7 ( . < = & , 2 8 ( 9 9 3 & % 6 $ & $ contribuyó a que por primera vez en dos años, la SAFI muestre un incremento trimestral en su patrimonio. ALDESA SAFI S.A.: Balance General Cifras en millones de colones Millones 1.000,00 900,00 800,00 700,00 600,00 500,00 400,00 300,00 200,00 100,00 - Fuente: Elaborado por SCRiesgo. Datos publicados por SUGEVAL. Jun-13 1.1. Situación financiera Sep-13 Activos La SAFI registra ¢805,67 millones en activos, al cierre de junio 2014, monto que se reduce 6% respecto a junio 2013. Prácticamente la totalidad de los activos son de corto plazo, donde la partida caja y bancos, instrumentos financieros y cuentas por cobrar, aportan aproximadamente el 95% del total de activos, esto se ve reflejado en una alta razón circulante de la entidad (activo circulante a pasivo de corto plazo), sin embargo, dicha razón circulante disminuye debido a un crecimiento del pasivo de corto plazo. Dic-13 Mar-14 Patrimonio Pasivos Jun-14 Con relación a los resultados registrados a junio 2014, se registra una pérdida neta de ¢109,06 millones, mostrando una mejora con respecto a junio 2013, donde registraban una pérdida de ¢147,01 millones, es decir, la pérdida disminuyó 26% interanual. Dicha mejora se debe a un incremento de los ingresos por comisiones por servicios y otros ingresos operativos, así como el registro de una ganancia neta por diferencial cambiario de ¢20,64 millones A junio 2014, los ingresos totales de la SAFI suman ¢885,6 millones, aumentando 62% interanual, mientras que los gastos se registran en ¢994,7 millones, con lo que crecen 43% con respecto a junio 2013. La totalidad de pasivos de la entidad son de corto plazo, a junio 2014 suman ¢101,4 millones, cifra que en el último año crece cerca del 91%, debido principalmente al incremento de las cuentas por pagar a Aldesa Puesto de Bolsa S.A., así como al aumento en el impuesto de la renta diferido y en las cuentas por pagar a Servicios Corporativos GBA, S.A., debido a que la SAFI no ha tenido el flujo para cancelarle el total del monto por los servicios que brinda la empresa Servicios Corporativos GBA S.A. (entre dichos servicios se encuentran: contabilidad, administración, operaciones, tesorería, tecnología de información, entre otros), y un aumento en otras cuentas por pagar Por su parte, los ingresos están compuestos en su mayoría por ingresos de operación que representan cerca del 66% del ingreso total, seguido por los ingresos financieros que representan el porcentaje restante. El aumento en los ingresos totales obedece principalmente a que los ingresos financieros crecieron 182% interanual, producto de una mayor ganancia bruta por diferencial cambiario, así como a mayores ingresos de comisiones por servicios. Los activos de la SAFI a junio 2014 se financian en 87% a través de recursos propios (94% a junio 2013), de modo que el patrimonio a esa fecha suma ¢704,6 millones. Dicha partida registra una reducción cercana al 13% interanual, la cual obedece principalmente a las pérdidas acumuladas, situación que se viene dando desde que la SAFI dejó de percibir ingresos por comisión del FIDI Monte del Barco desde el 01 de Enero del 2012. Los egresos se componen de 47%de gastos administrativos, 27% otros gastos de operación y 26% gastos financieros. El aumento en los egresos obedece al incremento de las pérdidas brutas por diferencial cambiario. Es de recalcar, que en marzo 2014 la SAFI recibió dos aportes extraordinarios de capital adicional pagado, uno por ¢40 millones y otro por ¢184 millones, mencionados en el apartado de Hechos Relevantes, lo que ayudó a que la reducción interanual del patrimonio no fuera mucho mayor, asimismo Página 3 de 14 OFICINAS REGIONALES ! " # $ % " & ' - $ " ( ) . ( & * % , ( ( $ & & ) % $ + $ ' $ , ( $ & - & - ( / % 0 1 2 / 3 4 * > > > ? @ A ? B C D E F @ A ? B " " 5 2 : ; ( ; ; 6 " ( % ' 7 ( . < = & , 2 8 ( 9 9 3 & % 6 $ & $ residencias de lujo, para lo cual además construiría la infraestructura, el campo de golf y la casa club. El FIDI MDB les vendería la tierra y no participaría del desarrollo de dichas iniciativas. Al día de hoy se han culminado todas las etapas del proceso previas al cierre, las cuales incluyen todas las debidas diligencias por parte de los posibles compradores y la firma de las cartas de intención con cláusulas de confidencialidad. En este momento ambos grupos se encuentran en el proceso de financiamiento, condición necesaria para el cierre. Tan pronto lo tengan, se materializarían las ventas. Por tratarse de dos transacciones independientes, el éxito de una no garantiza ni condiciona el éxito de la otra. De concretarse la venta de las fincas filiales en los plazos y precios pactados, éstas se realizarían de conformidad con el prospecto de inversión del fondo, a partir del año 2014 y a lo largo de los siguientes cinco años. El flujo estimado sería superior al valor de los activos del fondo, es decir, mayor que la suma de los pasivos y el patrimonio del fondo de inversión. El dinero remanente de la venta de las tierras, luego de cumplir las obligaciones, se distribuiría de conformidad con las políticas del fondo y a medida que se vayan ejecutando las ventas de la tierra y queden flujos de caja excedentes. Con los dineros que se vayan recibiendo, el fondo iría cumpliendo con sus obligaciones y no se ejecutarían los acuerdos de la asamblea de inversionistas del 19 de diciembre del 2011. En el caso de que no se formalicen dichas negociaciones, la administración continuará con las gestiones y trámites que ha venido realizando, para ejecutar el pago de los pasivos de conformidad con los acuerdos tomados en dicha asamblea. Por los acuerdos de confidencialidad propios de este tipo de negociaciones, no es posible a esta fecha revelar al mercado los nombres o detalles de las negociaciones. Sin embargo, en el momento que se concreten las negociaciones indicadas se realizará la divulgación del caso con las proyecciones financieras y detalles de las transacciones. Millones ALDESA SAFI S.A.: Estado de Resultados Acumulado Cifras en millones de colones 1.200,00 1.000,00 800,00 600,00 400,00 200,00 (200,00) (400,00) jun-11 jun-12 Ingresos Jun-13 Gastos Jun-14 Utilidad Los resultados de la SAFI para el cierre de junio 2014, muestran una mejora interanual. Sin embargo, siguen mostrando indicadores de rentabilidad negativos, producto de la pérdida registrada durante el período. jun-13 dic-13 Activo Circulante / Pasivo Circulante Pasivos Totales / Patrimonio Gastos Totales / Ingresos Totales Margen neto Rendimiento s/ Inversión Rentabilidad s/ patrimonio 15,44 0,07 127% -27% -33% -33% jun-14 11,22 0,09 127% -27% -35% -35% 7,56 0,14 112% -12% -31% -32% Fuente: Datos de Estados Internos y Auditados. Para el año 2014, con la inscripción y puesta en marcha de nuevos fondos de inversión que generarían nuevos ingresos, la SAFI planea revertir sus pérdidas actuales. Adicionalmente, la SAFI realizó un plan de capitalización con el fin de cubrir la gestión por el crecimiento esperado en la administración de fondos. Por último, la administración espera que se dé la reactivación del proyecto Monte del Barco y así se pueda volver a cobrar la comisión correspondiente. x El 27 de noviembre del 2013, Aldesa SAFI informa que el 26 de noviembre del 2013 fue celebrada en segunda convocatoria la Asamblea Extraordinaria de Inversionistas del FIDI MDB, en la cual estando presentes el 54,84% del total de participaciones en circulación del Fondo, es decir equivalentes a 46.876 participaciones, los señores inversionistas: 4. HECHOS RELEVANTES x El 26 de noviembre del 2013, Aldesa SAFI informa que la administración del Fondo de Inversión de Desarrollo Inmobiliario Monte del Barco (FIDI MDB), ha venido realizando gestiones para la continuación del Proyecto y/o la venta de fincas, todo conforme con el Prospecto. A la fecha, se encuentra en negociaciones avanzadas con dos grupos inmobiliarios de Estados Unidos que representan marcas reconocidas a nivel mundial, quienes han manifestado su interés formal en comprar en forma directa o mediante una estructura legal (sociedad anónima, fideicomiso o fondo de inversión) tierra del proyecto en Papagayo; el primero para el desarrollo de un hotel de cinco estrellas y el segundo para la construcción y venta de Aprobaron por mayoría: La designación del señor Roberto León Gómez y Lanzo Luconi Bustamente como Presidente y Secretario de la asamblea. La ampliación del plazo de colocación, bajo los siguientes términos: x Un plazo igual al vencimiento del fondo, sea el 21 de febrero del 2023 para la colocación del monto total de capital autorizado en el prospecto del Página 4 de 14 OFICINAS REGIONALES G a b c d b e f g h H i I j J k l K L i M m N n t k i K b O o e P p u Q o m R S T q l U f b s o o k b Q m Q f m U g d V p Q l W k X r S k Y n k f s o b d k m f g t b m t b o v b l f c w x y b Z v [ K z { q I N ^ M I H N H M H I N ^ M I H N H Z \ K f ] c i d d c i f H ^ O | P y Q o R b X T } g U i o f l n U b b S ~ o R u V b Q m _ s y R ` b o f z a f m l f } k m k f FIDI MDB, de conformidad con el artículo 18 y el transitorio IX del Reglamento General de Sociedades Administradoras y Fondo de Inversión. Desarrollo Inmobiliario Aldesa II, Fondo de Inversión de Desarrollo Inmobiliario Aldesa III y Fondo de Inversión de Desarrollo Inmobiliario Aldesa D, en el Registro Nacional de Valores e Intermediarios, según los lineamientos establecidos en la Resolución SGV-R-2858 del 15 de noviembre del 2013. Se informó: Que el FIDI MDB debe completar la colocación de 97.484 participaciones, dentro del plazo autorizado, para mantener su política de inversión y cubrir sus costos de operación, de conformidad con el artículo 19 y el transitorio IX del Reglamento General de Sociedades Administradoras y Fondo de Inversión. En caso de no realizarse ventas de los inmuebles y al mismo tiempo no colocar el capital indicado existe el riesgo de no cubrir sus costos de operación y no cancelar pasivos. Que conforme al reglamento, este cambio no da derecho de receso. Que se procederá con la modificación del apartado “Cálculo del valor de la participación” de la sección “4. De los títulos de participación del fondo” para que en adelante se lea de conformidad con el Artículo 36 del Reglamento. De modo que en caso de receso, el precio que se pagará por participación será igual al precio promedio de mercado del último mes calculado a partir del día previo a la fecha de convocatoria de la asamblea, para lo cual se utiliza como fuente de información la suministrada por el proveedor de precios seleccionado por la sociedad administradora de fondos de inversión. x El 3 de marzo del 2014, se informa que en Asamblea General Extraordinaria de Accionistas de Aldesa SAFI, celebrada el 28 de febrero del año 2014, la socia Grupo Bursátil, S.A. procede a efectuar un aporte extraordinario de capital adicional pagado por la suma de ¢40 millones a Aldesa SAFI. x El 4 de marzo del 2014, se informa que en Asamblea General Extraordinaria de Accionistas de Aldesa SAFI, celebrada el 3 de marzo del año 2014, la socia Grupo Bursátil, S.A. procede a efectuar un aporte extraordinario de capital adicional pagado por la suma de ¢184 millones a Aldesa SAFI. x El 14 de marzo del 2014, se informa que el pasado 19 de febrero del 2014, Aldesa SAFI ha cumplido con los requisitos solicitados para la autorización de oferta pública restringida e inscripción del Fondo de Inversión de Desarrollo Inmobiliario Aldesa I, Fondo de Inversión de x El 26 de mayo del 2014, Aldesa SAFI informa a los inversionistas del FIDI Monte del Barco que los fideicomitentes de los fideicomisos de Capitalización y de Garantía establecidos en Banco Cathay luego de la aprobación del Plan de Saneamiento Financiero aprobado en Asamblea de Inversionistas del 19 de diciembre del 2011 decidieron, de manera unánime proceder con su cierre. Lo anterior por cuanto dicha moción aún no ha sido ejecutada y es necesario reducir los costos de operación del fondo. De igual forma y si fuera necesario para la eventual ejecución del Plan de Saneamiento Financiero aprobado por los inversionistas en la mencionada Asamblea, los fideicomisos indicados se volverían a constituir cuando corresponda. x El 22 de septiembre del 2014, se comunica que en la sesión de junta directiva de Aldesa Sociedad de Fondos de Inversión S.A. celebrada el miércoles 17 de setiembre se nombró al señor Eugenio Garrón Howell como Gestor del Fondo de Desarrollo Inmobiliario Monte del Barco y como Gestor del Fondo de Desarrollo Inmobiliario Terra C. El señor Pablo González Fernández, quien ha sido el Gestor hasta ahora, se mantendrá como Gestor Suplente de dichos fondos. 5. FONDO DE INVERSIÓN DE DESARROLLO INMOBILIARIO MONTE DEL BARCO. Calificación de riesgo: scrB- f4 perspectiva Estable Tal como está establecido en su prospecto, el Fondo de Inversión de Desarrollo Inmobiliario Monte del Barco, está dirigido a inversionistas institucionales, es decir, intermediarios financieros y de valores, organismos internacionales, fondos de inversión, fondos de pensión y fideicomisos que funcionen como fondos de inversión o de pensión, y a inversionistas que cumplan con el perfil de sofisticados. En seguida, se resumen las principales características del fondo. Página 5 de 14 OFICINAS REGIONALES G a b c d b e f g h H i I j J k l K L i M m N n t k i K b O o e P p u Q o m R S T q l U f b s o o k b Q m Q f m U g d V p Q l W k X r S k Y n k f s o b d k m f g t b m t b o v b l f c w x y b Z v [ K z { q I N ^ M I H N H M H I N ^ M I H N H Z \ K f ] c i d d c i f H ^ O | P y Q o R b X T } g U i o f l n U b b S ~ o R u V b Q m _ s y R ` b o f z a f m l f } k m k f contribuye con aproximadamente el 66% de los activos totales, registrados por los fondos de desarrollo en operación dentro del mercado costarricense. Características Mecanismo de Redención Cerrado Series Objetivo Monto Autorizado Valor de la participación Mínimo de Inversión Moneda de inversión Mercado Cartera Financiera A junio 2014, el fondo registra 162 inversionistas, los cuales no muestran una variación interanual, con una participación de mercado de cerca del 44,6% según la cantidad de inversores. No seriado Crecimiento $97,484 millones Evolución de Activos e Inversionistas FONDO DE INVERSION DE DESARROLLO INMOBILIARIO MONTE DEL BARCO $1.000,00 $50.000,00 Dólares Nacional e Internacional Valores del Sector Público y Privado Proyectos inmobiliarios en distintas fases de diseño y construcción. En la moneda de la cartera financiera o no financiera. No especializado en las restantes políticas de inversión de la cartera financiera o no financiera. Especialización Vencimiento Comisión de administración del 140 100,0 120 80,0 100# 60,0 80 60 40 20,0 20 30-jun-13 30-sep-13 31-dic-13 Activos 30-jun-14 31-mar-14 Inversionistas Por su parte, el pasivo registra un incremento interanual de 5% y trimestral de 1%, para un total de US$49,2 millones a junio 2014. A junio 2014, 59% del total de activos ha sido financiado por patrimonio, 40% por pasivo a corto plazo y un 1% por pasivo a largo plazo, mostrando de esta forma una alta exigibilidad de los pasivos, siendo el 99% de los mismos, a corto plazo, lo cual compromete la liquidez del fondo. Fuente: Prospecto del fondo. 5.1 Situación financiera inversionistas. 160 40,0 21 de febrero del 2023 Máximo de 5% sobre el valor total de la transacción al momento de la compra. Hasta 5% anual sobre el activo neto. Sobre rentabilidad anual, de acuerdo con escala preestablecida en el prospecto Comisión de entrada 180 120,0 MILL DOLARES Cartera No Financiera 140,0 fondo e Un aspecto importante que se da desde el año 2010 y que continúa hasta el año 2014, es una tendencia decreciente del financiamiento de los activos vía patrimonio, producto del incremento en la cuenta pérdida acumuladas de períodos anteriores, la cual influye en la baja del patrimonio, además, del aumento sostenido en los pasivos. El FIDI Monte del Barco contabiliza a junio 2014 activos administrados por US$120,66 millones, partida que se ha mantenido relativamente estable, debido a la paralización temporal en el desarrollo de las obras. Al cierre de junio 2014, los activos disminuyen 1% de forma interanual, debido a una baja en la partida “activo por impuesto sobre la renta diferido”, misma que correspondía a las diferencias temporales deducibles obtenidas de las erogaciones en gastos de la obra, de la ejecución de la etapa primera y de los gastos preoperativos, al estar las compañías aún en etapa preoperativa, donde el saldo debía utilizarse a más tardar 5 años posteriores al primer uso/aplicación que se dio en el año 2009, con lo que el Fondo reconoció el saldo en resultados como un gasto. FIDI Monte del Barco: Estructura Financiera 100% 90% 80% 70% 60% 62% 59% 60% 60% 60% 50% 99% 100% 100% 100% 100% 40% 30% 20% 38% 40% Pas + Patr Activo Pas + Patr 40% 40% 40% Pas + Patr Activo Pas + Patr Activo Pas + Patr 10% 0% Activo Este fondo no es solamente el más representativo dentro del portafolio de productos de Aldesa SAFI, sino también el que muestra mayor participación de mercado dentro de los fondos de desarrollo inmobiliario en Costa Rica. A junio 2014 jun-13 Activo sep-13 Activo circulante Activo fijo dic-13 mar-14 Pasivo corto plazo jun-14 Pasivo largo plazo Patrimonio Fuente: Datos de Estados Internos y Auditados. Página 6 de 14 OFICINAS REGIONALES G a b c d b e f g h H i I j J k l K L i M m N n t k i K b O o e P p u Q o m R S T q l U f b s o o k b Q m Q f m U g d V p Q l W k X r S k Y n k f s o b d k m f g t b m t b o v b l f c w x y b Z v [ K z { q I N ^ M I H N H M H I N ^ M I H N H Z \ K f ] c i d d c i f H ^ O | P y Q o R b X T } g U i o f l n U b b S ~ o R u V b Q m _ s y R ` b o f z a f m l f } k m k f Con mayor detalle, el 99,3% de los activos corresponde a los terrenos que se adquirieron desde inicios del proyecto y a las distintas inversiones que a la fecha se han realizado. Este último rubro se ha mantenido relativamente estable, en el último año, por las dificultades que ha enfrentado el fondo en la obtención de financiamiento, así como por la ausencia de ventas de parcelas. deuda con Banco LAFISE, desde octubre del 2011, el Fondo no realiza amortización al principal de la operación y tiene fecha de vencimiento el 20 de enero del 2015. Según se detalla en las notas a los estados financieros auditados a diciembre 2012, en cumplimiento con la NIC 1, debido a que el Fondo no ha realizado la amortización de los períodos vencidos según las condiciones del contrato del documento por pagar con Banco LAFISE, se clasificó la totalidad de dicha obligación como de corto plazo a partir de diciembre 2012, contrario a diciembre 2011, donde se registraba una porción circulante de $1,22 millones y el resto era de largo plazo. A partir de diciembre 2012, la casi totalidad de los pasivos del FIDI son de corto plazo, generando una alta exigibilidad de sus pasivos. FIDI Monte del Barco: Composición de los activos 100% 80% 31% 32% 32% 32% 32% 67% 68% 68% 68% 68% 60% 40% A pesar de que en la Asamblea de Inversionistas se aprobó colocar participaciones por US$12.000.000, los cuales se destinarían a disminuir la deuda de corto plazo, durante el año 2011 solamente se dio una colocación de $43.000 en agosto 2011, mientras que en el año 2012, 2013 y 2014 no se colocaron participaciones. Tal y como se mencionó en el apartado de Hechos Relevantes, el 26 de mayo del 2014, Aldesa SAFI informó a los inversionistas del FIDI Monte del Barco que los fideicomitentes de los fideicomisos de Capitalización y de Garantía establecidos en Banco Cathay luego de la aprobación del Plan de Saneamiento Financiero aprobado en Asamblea de Inversionistas del 19 de diciembre del 2011 decidieron, de manera unánime proceder con su cierre. Lo anterior debido a que dicha moción aún no ha sido ejecutada y es necesario reducir los costos de operación del fondo. 20% 0% Jun-13 Set-13 Dic-13 Terrenos Cuentas por Cobrar Mobiliario y Equipo neto Mar-14 Obras de Desarrollo G. pagados x adelantado Otros Activos Jun-14 Bancos Act. por imp. renta dif Fuente: Datos de Estados Internos y Auditados. Al cierre de junio 2014, la composición de los pasivos mantiene las cuentas por pagar como el rubro más representativo, significando 78% de los pasivos totales, donde por orden de importancia se destacan: la deuda por 2 opciones de compra venta, que se mantiene en un Fideicomiso Parcela H por un monto de US$13,8 millones y que representa 36% de las cuentas por pagar, seguido de la deuda de Fideicomiso Cathay por US$12,93 millones que representa 33%; pasivos con Desarrolladores Inmobiliarios 4D S.A. por US$5,52 millones; la deuda con Monte del Barco Real Estate Corp. (MBREC) más los intereses, por un total de US$5,55 millones, siendo estas las más representativas. Pese al moderado nivel de endeudamiento que mantiene el fondo (40,8%), menor al límite establecido por Normativa (60%), se considera una limitante de la calificación su posición de corto plazo, ya que la razón de liquidez no cubre ni una vez el pasivo circulante con el activo circulante, incluso se ha dado una tendencia decreciente en dicho indicador, colocándolo a junio 2014, entre los más bajos del FIDI desde que entró en operaciones en el 2008 (0,0037 veces al cierre de junio 2014). Importante mencionar que a diciembre 2011, la cuenta más representativa era con Monte del Barco Real Estate con 53% de participación en las cuentas por pagar, sin embargo, como parte del Plan de Saneamiento, el 25 de junio del 2012 se trasladó US$12,8 millones al Fideicomiso Cathay para proceder con la cancelación por medio de dación de pago, asimismo, se trasladó US$2,9 millones a London International Bank a través de un pagaré suscrito el 30 de mayo del 2013, como parte de una estrategia de refinanciamiento de pasivos, con el fin de aliviar el flujo de caja en el corto plazo. FIDI Monte del Barco: Composición de los pasivos 100% 14% 14% 85% 85% Jun-13 Set-13 21% 19% 19% 78% 78% 78% Mar-14 Jun-14 80% 60% 40% A junio 2014 en documentos por pagar a corto plazo, se destaca que se mantienen vigentes obligaciones con el Banco LAFISE, S.A., cuyo monto suma cerca de US$5,54 millones, la ya mencionada deuda con London International Bank por US$2,9 millones que tiene fecha de vencimiento el 31 de mayo del 2015 y la deuda con Banco Promerica, S.A., por US$400 mil, donde además se mantienen US$688 mil como documento por pagar a largo plazo. El vencimiento del crédito con Banco Promerica se prorrogó a mayo del 2016. Es importante mencionar, que la 20% 0% Dic-13 CXP Doc. por Pagar CP Doc. por Pagar LP Pagos de Inv. por invertir G. Acum. por Pagar Impuesto renta por pagar Provisiones Otros Ingresos Diferidos Fuente: Datos de Estados Internos y Auditados. Página 7 de 14 OFICINAS REGIONALES G a b c d b e f g h H i I j J k l K L i M m N n t k i K b O o e P p u Q o m R S T q l U f b s o o k b Q m Q f m U g d V p Q l W k X r S k Y n k f s o b d k m f g t b m t b o v b l f c w x y b Z v [ K z { q I N ^ M I H N H M H I N ^ M I H N H Z \ K f ] c i d d c i f H ^ O | P y Q o R b X T } g U i o f l n U b b S ~ o R u V b Q m _ s y R ` b o f z a f m l f } k m k f Del 19 de diciembre del 2011, fecha en que se realizó Asamblea de Inversionistas, al 30 de junio del 2014, el FIDI ha incurrido en los siguientes gastos, los cuales han sido cubiertos por la empresa 4D Desarrolladores Inmobiliarios, y que les serán reintegrados una vez ejecutado el Plan de Saneamiento e ingresen nuevos recursos: Detalle FIDI a los dos grupos inmobiliarios de Estados Unidos, el FIDI continuará con esta tendencia. Los ingresos a junio 2014 se registran en US$96,7 mil, decreciendo 36% de forma interanual, debido principalmente a la baja del 55% en “Otros Ingresos” que obedece a una menor venta de material del tajo. Además, se debe destacar que desde febrero del 2009, el fondo no ha logrado ventas de nuevos terrenos, por lo que los egresos continúan siendo significativamente mayores. Adicional a esto, se suma que a pesar que las obras se han detenido, sobre el flujo de egresos continúan influyendo los gastos financieros por las deudas contraídas, impactando negativamente en el resultado del período. Monto Bancos 1.305.074,00 Intereses MDBREC 519.135,00 Transferencia Nicklaus 250.030,00 11.031,00 Hotel 59.925,00 Cero Cupón Fideicomiso MB Cathay A junio 2014, 69% de los ingresos totales corresponden a otros ingresos, seguido de ingresos financieros (por diferencial cambiario) con 27%, e ingresos sobre inversiones corresponde al 4% del total. 167.000,00 $2.312.195,00 Impuesto municipales 131.589,00 Canónes 282.437,00 16.000,00 Regencias y Asopapagayo $430.026,00 Planilla y CCSS 237.748,00 $237.748,00 Proveedores 62.880,00 Seguros 5.832,00 Gastos legales 27.000,00 Operaciones 48.455,00 $144.167,00 TOTAL $3.124.136,00 Debe destacarse que para junio 2014, los gastos disminuyen 29%, debido a menores gastos generales, asociado a una reversión de la concesión del ICT registrada como gasto en el 2013, la cual el FIDI la amortizará de ahora en adelante. La mayor disminución en términos absolutos, de los gastos versus los ingresos, produjo que el resultado del periodo mejorara 28%. Sin embargo, a junio 2014 dado que el total de gastos es 1020% mayor que el total de ingresos, se continúa presentando una pérdida, por US$889,7 mil. Finalmente, en relación a la situación financiera del fondo cabe mencionar que su patrimonio a diciembre 2013 suma US$71,41 millones, reduciéndose cerca de 5% interanual y se compone principalmente por los títulos de participación. Es importante mencionar, que el patrimonio del FIDI muestra una tendencia decreciente desde diciembre 2010, donde se debe hacer hincapié que se ha visto mermado principalmente por las pérdidas acumuladas, las cuales a junio 2014 se registran en US$14,06 millones, así como la pérdida del período por US$889,7 mil. Es de destacar, que a junio 2013 existían US$2,77 millones en la partida de gastos preoperativos, pero que a partir de diciembre 2013 fueron absorbidos a los resultados acumulados, por prescripción del plazo para ser usados como partidas deducibles. Es de destacar que una política contable que se utilizó hasta octubre 2011, fue que el registro de los intereses sobre los préstamos, se contemplaba como parte del costo del proyecto, sin embargo, debido a la paralización del proyecto, a partir de noviembre 2011, dichos gastos fueron contabilizados como financieros en el estado de resultados, provocando que aumentaran notoriamente a partir de esa fecha. La baja del patrimonio, SCRiesgo la considera preocupante, ya que si el tiempo transcurre y el Plan de Saneamiento no se ejecuta a cabalidad o no se concreta la venta de las tierras del Asimismo, a partir del período 2012, todos los gastos incurridos por concepto de salarios, honorarios, suministros, cargas Página 8 de 14 OFICINAS REGIONALES © ª « ¬ ª ­ ® ¯ ° ± ² ³ ´ ± µ ¶ ¼ ³ ± ª · ­ ¸ ½ · µ ¹ ´ ® ª » · · ³ ª µ ® µ ¯ ¬ ¸ ´ ³ º ³ ¡ ¶ ³ ® » · ª ¬ ³ µ ® ¯ ¼ ª µ ¼ ª · ¾ ª ´ ® « ¿ À Á ª ¢ ¾ £ Â Ã ¹ Í Í Í Î ¦ Ï Ð Î Ñ Ò Ó Ô Õ ¦ Ï Ð Î Ñ ¢ ¤ ® ¥ « ± ¬ ¬ « ± ® ¦ Ä Á É Ê · Ê ª Ê Å ¯ ± · ® ´ ¶ ª ª Æ · ½ Ë ª Ì µ § » Á ¨ ª Ç · ® È È Â © ® µ ´ ® Å ³ µ ³ ® sea en diseño estructuración, construcción o venta. En el caso de específico de Monte del Barco, su objetivo primordial es el desarrollo de un proyecto del más alto nivel, en la industria turística e inmobiliaria, localizado en Bahía Culebra, provincia de Guanacaste, Costa Rica. El área abarca aproximadamente 402 hectáreas de propiedad privada, y aproximadamente 30 hectáreas otorgados en concesión por parte del Instituto Costarricense de Turismo (ICT)1. sociales y demás gastos generales que se consideraban como parte de las obras en desarrollo, se reconocieron también en resultados. Para el desarrollo se contemplan dos vías. La primera implica la venta de parcelas, para que sea el mismo comprador quien lleve a cabo la infraestructura secundaria y terciaria, respetando siempre las características preestablecidas; la segunda opción es que el propio fondo desarrolle total o parcialmente dicha infraestructura y posteriormente realice en forma directa la venta de las obras. 5.2.1 Un aspecto a destacar en la estructura del fondo es que los terrenos donde se desarrollará el proyecto, se encuentran a nombre de distintas sociedades, las cuales pertenecen en su totalidad a Parkhill Inmobiliaria S.A. (Parkhill), que a su vez ha sido adquirida por el fondo a su anterior dueño Monte del Barco Real Estate Corp. (MBREC). El siguiente esquema, presenta la estructura mencionada, donde se observan las sociedades que forman parte a su vez del fondo. La siguiente tabla muestra con mayor claridad lo comentado en párrafos anteriores, donde destaca la baja razón circulante del fondo y los efectos negativos de las pérdidas sobre los distintos indicadores de rentabilidad. Vale la pena mencionar, la leve mejora en los indicadores de rentabilidad sobre el patrimonio y sobre el activo, producto de la menor pérdida del periodo. Indicadores Activo Circulante / Pasivo Circulante Pasivo prom. / Patrimonio prom. Gastos Totales / Ingresos Totales Margen neto jun-13 sep-13 dic-13 mar-14 jun-14 0,0380 0,0005 0,0003 0,0003 0,0037 61,4% 62,8% 63,5% 67,4% 68,0% 919,1% 2013,7% 2064,3% 1944,3% 1019,9% -819,1% -1913,7% -1964,3% -1844,3% -919,9% Estructura societaria del proyecto MBREC *Rentabilidad s/ activo prom. *Rentabilidad s/ patrimonio prom. -2,0% -4,1% -3,5% -1,6% -1,5% -3,3% -6,6% -5,7% -2,7% -2,5% FIDI Parkhill Bacotemo Goda Llanuras IMB Gestora Hotelera Achedoso *Resultado neto anualizado Fuente: Datos de Estados Internos y Auditados. 5.2.2 A junio 2014, considerando el tipo de instrumento, el fondo mantiene una concentración moderada, manteniendo los mismos porcentajes que a junio 2013, en el caso del mayor inversor, su representatividad ronda el 25% del total de participaciones. La concentración para el caso de los mayores 5 inversionistas, aportan cerca del 49% y los 20 mayores inversores suman alrededor del 65% de las participaciones. Componentes a desarrollar en el proyecto Dentro de las etapas anteriormente mencionadas, se encuentran obras de infraestructura turística de clase mundial, las cuales se detallan a continuación: Dos hoteles de playa: se ha proyectado que el primero de los hoteles estará compuesto por entre 130 y 200 habitaciones (20.000 m2). Las habitaciones podrán estar ubicadas tanto en la zona de concesión, como en propiedad privada. Adicionalmente, contará con áreas comunes, recreativas, centro 5.2 Proyecto de desarrollo inmobiliario Un fondo de desarrollo inmobiliario tiene la posibilidad de participar en distintas fases del desarrollo de un proyecto, ya 1 Tomado de Estados Financieros Auditados, a diciembre 2013. Página 9 de 14 OFICINAS REGIONALES © ª « ¬ ª ­ ® ¯ ° ± ² ³ ´ ± µ ¶ ¼ ³ ± ª · ­ ¸ ½ · µ ¹ ´ ® ª » · · ³ ª µ ® µ ¯ ¬ ¸ ´ ³ º ³ ¡ ¶ ³ ® » · ª ¬ ³ µ ® ¯ ¼ ª µ ¼ ª · ¾ ª ´ ® « ¿ À Á ª ¢ ¾ £ Â Ã ¹ Í Í Í Î ¦ Ï Ð Î Ñ Ò Ó Ô Õ ¦ Ï Ð Î Ñ ¢ ¤ ® ¥ « ± ¬ ¬ « ± ® ¦ Ä Á É Ê · Ê ª Ê Å ¯ ± · ® ´ ¶ ª ª Æ · ½ Ë ª Ì µ § » Á ¨ ª Ç · ® È È Â © ® µ ´ ® Å ³ µ ³ ® de negocios, gimnasio, centro de estética y spa, entre otros. El segundo hotel, por su parte, tendrá aproximadamente 100 habitaciones (12.000 m2), así como áreas comunes. el ingeniero presidente. Fernando Peñaranda Peralta funge como Se hace hincapié en que la programación del proyecto fue aprobada desde febrero del 2009. Según se indica en el informe, el Comité de Inversión del FIDI, el 27 de julio 2011 aprobó un presupuesto nuevo para el proyecto, y desde entonces no se publica ninguna otra actualización a las proyecciones. Campo de Golf (18 hoyos): diseñado por Tom Fazio II Designs, una de las compañías más destacadas en el mundo en el área de diseños de campos de golf, con un área estimada de 87 hectáreas. Golf Club House: con aproximadamente 1.220 m2. contemplará un restaurante, Golf pro shop, tienda de conveniencia, check-in para residentes, sales center, terrazas y otros. De tal forma, a junio 2014 se observa un avance general del proyecto de un 18%, excluyendo la compra de terreno, proporción invariable desde setiembre del 2009. Lo anterior implica una diferencia importante respecto del 58%, que se había proyectado para junio 2014, según la programación aprobada por el comité de inversión en febrero del 2009. Club de playa: área aproximada de 990 m2. Ofrecerá piscinas, restaurante, boutique de artículos de playa, área para niños y adolescentes, alquiler de equipo marítimo, etc. Se destaca que a junio 2014, el avance general del proyecto no muestra variaciones desde hace cerca de 5 años, salvo que el Anteproyecto Condominio se encuentra aprobado e inscrito en el Registro Nacional, trámite concretado en septiembre del 2012. Sports Club: constituido como centro de deportes, con un área aproximada de 350 m2. Incluye áreas de pesas y máquinas cardio, área de masajes y saunas, canchas de tenis, entre otros. Los retrasos en el desarrollo de las obras, se deben principalmente a la ausencia de recursos frescos, provenientes ya sea de financiamiento bancario o de las ventas de parcelas, debido al entorno económico vivido en los últimos años. Unidades residenciales (132.310 m2): townhomes (residencias en dos niveles), condominios (cinco unidades en un edificio de tres niveles), villas y lotes unifamiliares, entre otros. Desde el inicio se estimó que este componente del proyecto tardaría 10 años. AVANCE GENERAL DEL PROYECTO MONTE DEL BARCO Avance Detalle por actividad Marina (en estudio de factibilidad): se han proyectado de 100 Avance real al 30 proyectado al 30 de junio 2014 de junio 2014 a 200 puestos de amarre, para embarcaciones entre los 30 y 200 pies, que ofrecería servicios como abastecimiento de combustible, seguridad 24 horas, etc. La posibilidad de llevar a cabo la marina se analizará en una segunda etapa. Master Plan, planos y permisos 2/ Condominio Infraestructura Principal (hasta Club de playa) 1/ 1/ Club de Playa Pueblo Tempisque (en estudio de factibilidad): constituiría un Cancha de Golf pueblo típico de la zona, abierto al público, que adicionalmente daría soporte a las operaciones hoteleras, con servicios de mantenimiento, vivienda para los empleados, lavanderías, bodegas, tiendas de suministros, entre otros. 100% 75% 100% 100% 100% 34% 100% 22% 99% 32% 100% 0% 100% 0% 20% 1% 58% 18% 1/ 1/ Caseta de acceso 1/ Edificio de operaciones y servicios 3/ Venta de Parcelas Grado de avance ponderado El proyecto busca cumplir con los lineamientos generales establecidos en el Plan Maestro del Polo Turístico de Desarrollo de Papagayo, así como aquellos del Plan Urbano- Territorial de la Región Chorotega. Su Plan Maestro, fue elaborado inicialmente por la firma de arquitectura KMD de San Francisco, California, y revisado por VITA Planning & Landscape Architecture Inc. 1/ Contrataciones Suspendidas hasta no contar con financiamiento bancario 2/ Anteproyecto Condominio aprobado e inscrito en el Registro Nacional 3/ La venta del barrio J y M proyectada se encuentra en proceso. La ausencia de los recursos señalados, ha afectado negativamente el avance en aspectos como planos Landscaping, diseño y construcción de la infraestructura principal, así como en el diseño detallado y construcción de obras como el club de playa, cancha y club de golf, caseta de acceso y del edificio de operaciones y servicios. En el caso específico de las obras físicas a junio 2014 se observa un avance real de 5%, mientras que el comité de inversiones había programado un 64% para dicha fecha. El porcentaje de avance no ha variado desde finales del 2009. 5.3 Avance de Obras Este apartado se desarrolla con base en el vigésimo tercer informe de avance de obras del FIDI, el cual contiene información con corte a junio 2014 y ha sido elaborado por la empresa Constructora Costarricense S.A. (COCOSA), en la cual Página 10 de 14 OFICINAS REGIONALES Ö ð ñ ò ó ñ ô õ ö ÷ × ø Ø ù Ù ú û Ú Û ø Ü ü Ý ý ú ø Ú ñ Þ þ ô ß ÿ à á â ã þ ü ä õ û ñ þ þ ú ñ à ü à õ ü ä ö ó å ÿ à û æ ú ç â ú è ý ú õ þ ñ ó ú ü õ ö ñ ü ñ þ ñ û õ ò ñ é ê Ú é ë Ø Ý í Ü Ø × Ý × Ü × Ø Ý í Ü Ø × Ý × ì ò ø Ú õ ó ó ò ø õ × í Þ ß à þ á ç ã ñ ö ä ø þ õ û ý ä ñ â ñ þ á å ñ à î ü á ï ñ þ õ ð õ ü û õ ú ü ú õ Por otra parte, en lo que respecta a la ejecución del presupuesto, el gasto total ejecutado (incluye costos y gastos de desarrollo) ascendió a $123,09 millones, cifra que representa 75,37% del costo total presupuestado para el proyecto, según el presupuesto realizado en julio 2011. incluyen cláusulas de confidencialidad las cuales no permiten revelar ciertos detalles debido a lo sensibilidad que este tipo de negociaciones conllevan, sobre todo con el manejo de marcas. Sin embargo, en el momento que se concrete se realizará la divulgación del caso con las proyecciones financieras y detalles de las transacciones. Cabe señalar que del presupuesto real ejecutado, un 66% corresponde al costo de los terrenos que se adquirieron desde el inicio del proyecto. La tabla siguiente resume los aspectos más relevantes relacionados con el presupuesto del proyecto: Detalle Costo Real al Presupuesto Para efectos de desarrollar estos dos proyectos, Aldesa SAFI, S.A. inscribió en el mercado de valores costarricense, dos nuevos fondos de inversión de desarrollo inmobiliario que le comprarían la tierra del FIDI según sus modelos de negocios. Porcentaje 30/06/2014 Avance A partir de que dichos nuevos fondos cuenten con los recursos de capital presupuestado y paulatinamente durante los próximos 5 años, estos fondos comprarían la tierra al FIDI Monte del Barco lo que le permitirá pagar la totalidad de sus pasivos y devolver a sus inversionistas el capital invertido más la correspondiente rentabilidad. Es importante mencionar que los recursos que dichos fondos levanten corresponderán a inversionistas institucionales extranjeros que como parte de su “expertise” y política invierten en este tipo de proyectos. Inversión en Terrenos Costo del Terreno Subtotal $81.674.969 $81.674.969 $81.674.969 $81.674.969 100% 100% $42.703.357 $5.089.891 $9.575.018 $17.245.193 $74.613.459 $25.055.652 $1.605.599 $4.401.958 $7.045.085 $38.108.294 58,67% 31,54% 45,97% 40,85% 51,07% Costo de desarrollo de obras $156.288.428 $119.783.263 76,64% Gastos por comisión de administración Total General $7.029.403 $3.306.078 $163.317.831 $123.089.341 47,03% 75,37% Inversión en Obras de Desarrollo Costo de Desarrollo del sitio Costo de Amenidades Otros Costos Gastos Financieros Subtotal En este momento ambos grupos se encuentran asegurando el financiamiento del capital accionario, condición necesaria para el inicio de las obras. Por tratarse de dos transacciones independientes, el éxito de una no garantiza ni condiciona el éxito de la otra. Fuente: Informe de avance de obras. 5.4 Nuevos avances En el informe de avance trimestral a junio 2014, se menciona que paralelamente se llevó a cabo un nuevo estudio de factibilidad para la operación del hotel, el cual fue fundamental para que la cadena hotelera aceptara incorporar su marca al proyecto. Además se preparó un nuevo anteproyecto del hotel y se encuentran trabajando en un nuevo diseño de campo de golf. La administración menciona que después de muchos años de trabajo, el FIDI, dueños de las tierras, culminó un master plan de 420 hectáreas que fue dividido en dos proyectos complementarios: x Desarrollo residencial y campo de golf (400 hectáreas). x Hotel de lujo (20 hectáreas) La estrategia de fondeo se compone de crédito bancario y fondeo externo. El crédito bancario por un monto del 50% del presupuesto total del desarrollo del hotel, que es por US$115 millones, fue pre-aprobado por el Banco, por lo que ahora trabajan en su formalización para la aprobación definitiva. Como parte de las alternativas que está buscando la administración del FIDI, han concluido positivamente negociaciones con dos grupos inmobiliarios de Estados Unidos que representan marcas reconocidas a nivel mundial, para desarrollar en forma directa o mediante una estructura legal, tierra del proyecto en Papagayo; el primero para el desarrollo de un hotel de cinco estrellas de 130 habitaciones y 50 villas que formarían parte del inventario de cuartos bajo la misma marca del hotel y el segundo para la construcción y venta de residenciales de lujo, esta segunda no comprende las concesiones, sino la tierra que la rodea y sirve de acceso al hotel. Como parte de estos convenios se construirá la infraestructura, el campo de golf y la casa club. Con ambos grupos se suscribió una carta de intenciones con cláusulas de confidencialidad. Para el resto de fondeo, la administración en conjunto con sus socios estratégicos, ha visitado desde el mes de febrero 2014, a potenciales inversionistas que manejen portafolio que son invertidos justamente en proyectos de este tipo o similares. El enfoque ha sido hacia Fondos de Capital Privado conocidos como (“Private Equity Funds”) que tengan dentro de su portafolio proyectos fuera de los Estados Unidos o que tengan dentro de su política de inversión un mandato para hacerlo. Desde el punto de vista legal, la administración agrega que se ha iniciado con la fase de la división de las concesiones para adaptarlas al sitio proyectado para la construcción del este hotel. Con ese propósito se celebró una reunión con el Ministerio de Turismo para explicar los avances del proyecto y El FIDI MDB les venderá la tierra y no participará del desarrollo de dichas iniciativas. Al día de hoy se han culminado todas las debidas diligencias y se han firmado las cartas de intención respectivas. La administración menciona que las mismas Página 11 de 14 OFICINAS REGIONALES Ö ð ñ ò ó ñ ô õ ö ÷ × ø Ø ù Ù ú û Ú Û ø Ü ü Ý ý ú ø Ú ñ Þ þ ô ß ÿ à á â ã þ ü ä õ û ñ þ þ ú ñ à ü à õ ü ä ö ó å ÿ à û æ ú ç â ú è ý ú õ þ ñ ó ú ü õ ö ñ ü ñ þ ñ û õ ò ñ é ê Ú é ë Ø Ý í Ü Ø × Ý × Ü × Ø Ý í Ü Ø × Ý × ì ò ø Ú õ ó ó ò ø õ × í Þ ß à þ á ç ã ñ ö ä ø þ õ û ý ä ñ â ñ þ á å ñ à î ü á ï ñ þ õ ð õ ü û õ ú ü ú õ de igual forma se sostuvo una reunión con el personal técnico del ICT, en la que se abordó que la nueva estructura del proyecto requiere la cesión de las concesiones a un Fondo de Desarrollo de Inversión Inmobiliario. Coordinaron una reunión entre los abogados de FIDI Monte del Barco, ICT y Registro Público (encargado de concesiones) para asegurar que el trámite de cesión de las concesiones se genere de manera fluida. venta de lotes, dar en dación de pago tierra para la cancelación de las deudas y el pago de otros pasivos. Además, la administración agrega que se han venido dando seguimiento a las concesiones ambientales, de agua y minera, así como la revisión del proyecto de Ley de Gestión de Recurso Hídrico para efectos de asegurar que no se vayan enfrentar demoras a la hora de iniciar la fase constructiva. Se prepararon nuevas propuestas de planos de las concesiones para ser catastrados acorde el nuevo plan. Adicionalmente, ya se generaron logotipos y se definió la marca a utilizar en el nuevo desarrollo. A la fecha no han realizado nuevas proyecciones, ya que no se ha concretado en su totalidad el plan de saneamiento. Asimismo, la administración mantiene las gestiones de venta de tierra a terceros que puedan activar el proyecto nuevamente y financiar la infraestructura básica que se menciona en la moción. De concretarse la venta de las fincas filiales en los plazos y precios pactados, éstas se realizarían de conformidad con el prospecto de inversión del fondo, a partir del año en que se concreten y a lo largo de los siguientes cinco años. La administración menciona que el flujo estimado sería superior al valor de los activos del fondo, es decir, mayor que la suma de los pasivos y el patrimonio del fondo de inversión. Según el Vigésimo Segundo Informe de avance con corte a marzo 2014 se indica lo siguiente con relación a la ejecución del Plan de Saneamiento Financiero del FIDI: Según la moción aprobada, la capitalización y las compraventas descritas constituyen, en las condiciones actuales, el único medio sano de proveerle recursos al Fondo y su realización se encuentra autorizada dentro del objeto del Fondo de Inversión. 5.6 Ejecución del Plan de Saneamiento La moción comprende tres aspectos que operan de manera integral: 1. Capitalización del Fondo 2. Venta de lotes 3. Dación en pago de tierra para la cancelación de pasivos. El dinero remanente de la venta de las tierras, luego de cumplir las obligaciones, se distribuiría de conformidad con las políticas del fondo y a medida que se vayan ejecutando las ventas de la tierra y queden flujos de caja excedentes. 5.6.1 Con los dineros que se vayan recibiendo, el fondo iría cumpliendo con sus obligaciones y no se ejecutarían los acuerdos de la asamblea de inversionistas del 19 de diciembre del 2011. Los tres Fideicomisos que se aprobaron en la moción para recibir los fondos y garantizar el tema de la infraestructura principal fueron suscritos y el Banco Cathay actúa como Fiduciario. Asimismo las cuentas para el depósito de los recursos serán manejadas por el Fiduciario y se encuentran activas para recibir los recursos de los inversionistas. Al 31 de marzo del 2014 el monto que ha ingresado a dichos fideicomisos es por US$1,09 millones (US$207,94 mil al Fideicomiso Uno, es decir al de capitalización, y US$883,02 mil al Fideicomiso Dos, es decir al del Hotel). La administración del FIDI continúa con el proceso de cierres individuales con cada inversionista y los depósitos respectivos. El monto es menor a los US$12 millones proyectados, sin embargo, el Comité de Inversión acordó seguir con la ejecución de la moción ya que considera que el escenario es mejor que una liquidación del fondo, ya que con las daciones de pago se podrá disminuir considerablemente los pasivos. 5.5 Estructura de capital y proyecciones 5.5.1 Capitalización del Fondo Plan de Saneamiento Financiero El Plan de saneamiento financiero, venta de parcelas, reducción de pasivos y dación de pago del FIDI, fue aprobado en Asamblea de Inversionistas en diciembre 2011. A junio 2014 continúa vigente y no se ha concretado a cabalidad dicho Plan pese a ser aprobado hace más de dos años atrás. El propósito original de dicho Plan es lograr el ingreso de recursos frescos al Fondo de Inversión por un monto no menor a $12 millones, al 31 de enero del 2012, mediante la venta de tierra y la capitalización del Fondo. Sin embargo, tal y como se indicó en el apartado de “Hechos relevantes”, el 26 de mayo del 2014, se informa que los fideicomitentes de los fideicomisos de Capitalización y de Garantía establecidos en Banco Cathay luego de la aprobación del Plan de Saneamiento Financiero aprobado en Asamblea de Inversionistas del 19 de diciembre del 2011 decidieron, de manera unánime proceder con su cierre. Lo anterior por cuanto Este plan de saneamiento financiero comprende varias acciones que deberán aprobarse de manera integral debido a que se complementan. El mismo incluye la capitalización del FIDI, la Página 12 de 14 OFICINAS REGIONALES Ö ð ñ ò ó ñ ô õ ö ÷ × ø Ø ù Ù ú û Ú Û ø Ü ü Ý ý ú ø Ú ñ Þ þ ô ß ÿ à á â ã þ ü ä õ û ñ þ þ ú ñ à ü à õ ü ä ö ó å ÿ à û æ ú ç â ú è ý ú õ þ ñ ó ú ü õ ö ñ ü ñ þ ñ û õ ò ñ é ê Ú é ë Ø Ý í Ü Ø × Ý × Ü × Ø Ý í Ü Ø × Ý × ì ò ø Ú õ ó ó ò ø õ × í Þ ß à þ á ç ã ñ ö ä ø þ õ û ý ä ñ â ñ þ á å ñ à î ü á ï ñ þ õ ð õ ü û õ ú ü ú õ 9 dicha moción aún no ha sido ejecutada y es necesario reducir los costos de operación del fondo. De igual forma y si fuera necesario para la eventual ejecución del Plan de Saneamiento Financiero aprobado por los inversionistas en la mencionada Asamblea, los fideicomisos indicados se volverían a constituir cuando corresponda. 5.6.2 9 Los alegatos que se están haciendo son los siguientes: 9 9 9 9 9 Venta de Lotes El 19 de Abril del 2012 se concluyó con éxito el proceso de inscripción del Condominio Maestro Monte del Barco ante el Registro Nacional. Al 31 de marzo del 2014, se cuenta con el primer grupo de planos catastrados de las siguientes fincas filiales: 5, 6, 7, 8, 10, 12, 22, 23, 28, 45, 46, 47 y 49. Con ese grupo de planos listos, se procedió a ingresar en el Registro Nacional los levantamientos correspondientes de hipotecas sobre esas propiedades, concluyendo dichos levantamientos el 10 de septiembre del 2012. 9 9 9 9 Se cumplió con el plan de saneamiento en relación a las subastas, sin embargo las mismas se declararon desiertas, ya que no se presentó ningún oferente. Asimismo, se agregó a la adenda del prospecto que se tiene conocimiento de la existencia de una denuncia planteada por un grupo de inversionistas ante la SUGEVAL la cual fue trasladada a la sociedad administradora mediante los oficios 130/0/147 ref.956 y ref.1059 del 6 y 13 de marzo del 2012 y a la fecha la misma se encuentra en una etapa de investigación preliminar. Ejecución de Daciones en Pago Se aprobó la ejecución de las daciones en pago, según lo aprobado por la Asamblea de Inversionistas del Fondo. Dichas daciones en Pago cubrirán pasivos existentes con Monte del Barco Real Estate Corp., y con el Fideicomiso de Administración y Garantía Parcela H-Resort Monte del Barco. A la fecha no se ha realizado ninguna dación en pago. El fondo está ejerciendo las defensas legales en todos los procesos. Dichos procesos no suspenden la ejecución del Plan de Saneamiento Financiero, por lo cual el Fondo ha continuado con la implementación y ejecución del mismo. Procesos Legales Existentes 5.7 Valoraciones Luego de la Asamblea celebrada el 19 de diciembre del 2011, se han presentado cinco incidentes por parte de inversionistas del FIDI, ante los tribunales, para que los acuerdos aprobados por los inversionistas sean anulados. Dichos procesos pretenden lo siguiente: 9 En julio del 2014, con corte de información al 30 de junio del 2014, se concluyó una valoración financiera del Fondo de Desarrollo Inmobiliario Monte del Barco, contratada por la Administración al señor Ph.D. Harold Coronado C., reportando un monto después de flujos descontados a valor presente de US$80.669.128,62. Nulidad de la asamblea o de los acuerdos tomados en la misma. Convocar a una nueva asamblea. Solicitar una auditoría del Fondo. Solicitar la nulidad absoluta de cualquier acto de traslado de dominio de los activos del FIDI. 9 9 9 Los 5 procesos ya fueron contestados y se presentaron las excepciones previas. Está en proceso las apelaciones contra el rechazo de algunas excepciones previas que se han presentado. Se presentó recurso de revocatoria y apelación contra las medidas cautelares. Se rechazó el recurso de revocatoria contra las medidas cautelares y se está a la espera que resuelvan el de apelación. En el último proceso se presentaron excepciones previas y recursos contra las medidas cautelares pero aún no se ha contestado la demanda. 9 Subastas: 5.6.4 Violación al derecho de información y defensa. Violación a las reglas de convocatoria a Asamblea. Modificación al prospecto y derecho de receso. Conflictos de interés. Violación al derecho de participación. El estado actual de los procesos es el siguiente: Adicionalmente, la Administración continúa con los esfuerzos para realizar la venta del proyecto a los grupos inmobiliarios de Estados Unidos, tal y como se indicó anteriormente en el presente informe. 5.6.3 Declaratoria de responsabilidad de la SAFI por incumplimiento de deberes. Anotación de algunas propiedades del Fondo como medida cautelar. Según los resultados de la última valoración pericial hecha por ICICOR con corte abril 2011 reporto un valor de las tierras por enfoque de mercado por comparación directa de US$82.566.891 y por enfoque de valor residual de US$81.885.404. Página 13 de 14 OFICINAS REGIONALES Ö ð ñ ò ó ñ ô õ ö ÷ × ø Ø ù Ù ú û Ú Û ø Ü ü Ý ý ú ø Ú ñ Þ þ ô ß ÿ à á â ã þ ü ä õ û ñ þ þ ú ñ à ü à õ ü ä ö ó å ÿ à û æ ú ç â ú è ý ú õ þ ñ ó ú ü õ ö ñ ü ñ þ ñ û õ ò ñ é ê Ú é ë Ø Ý í Ü Ø × Ý × Ü × Ø Ý í Ü Ø × Ý × ì ò ø Ú õ ó ó ò ø õ × í Þ ß à þ á ç ã ñ ö ä ø þ õ û ý ä ñ â ñ þ á å ñ à î ü á ï ñ þ õ ð õ ü û õ ú ü ú õ Esta fue la última valoración pericial realizada, a continuación se detallan las valoraciones, tanto financieras como periciales que se han realizado al FIDI Monte del Barco. FIDI Monte del Barco Valoración Pericial jun-08 jul-10 may-11 $143.786.454,00 $131.011.330,00 $81.885.422,00 FIDI Monte del Barco Valoración Financiera jun-08 feb-11 dic-12 dic-13 dic-14 jun-14 $98.083.743,00 $149.352.334,00 $85.650.927,00 $86.756.721,00 $81.260.026,00 $80.669.128,62 Como se puede apreciar en los cuadros anteriores, las valoraciones periciales han venido en descenso, producto de la crisis inmobiliaria que se dio años atrás y que aún se arrastra, siendo que los terrenos del Proyecto Monte del Barco ya no valen lo que originalmente valían, de manera que existe una minusvalía la cual, aún no se registra en libros, ya que la regulación no lo exige, sin embargo, existe una alta posibilidad de que cuando se procedan a vender o dar en dación de pago las parcelas, se materializarán dichas pérdidas. El valor pericial del 2008 respecto la última valoración genera una pérdida de valor cercana a un 43%. En el caso de las valoraciones financieras, ocurre lo mismo, ya que el Proyecto decrece en su capacidad financiera de generar flujos de efectivo, de manera que del año 2008 a la última valoración se genera una diminución de 18%. La calificación otorgada no ha sufrido ningún proceso de apelación por parte de la entidad calificada. La metodología de calificación de Fondos de Inversión utilizada por SCRiesgo fue actualizada en el ente regulador en agosto de 2013. SCRiesgo da por primera vez calificación de riesgo a este emisor en mayo de 2009. Toda la información contenida en el informe que presenta los fundamentos de calificación se basa en información obtenida de los emisores y suscriptores y otras fuentes consideradas confiables por SCRiesgo. SCRiesgo no audita o comprueba la veracidad o precisión de esa información, además no considera la liquidez que puedan tener los distintos valores tanto en el mercado primario como en el secundario. La información contenida en este documento se presenta tal cual proviene del emisor o administrador, sin asumir ningún tipo de representación o garantía. SCRiesgo considera que la información recibida es suficiente y satisfactoria para el correspondiente análisis. Página 14 de 14 OFICINAS REGIONALES Ö ð ñ ò ó ñ ô õ ö ÷ × ø Ø ù Ù ú û Ú Û ø Ü ü Ý ý ú ø Ú ñ Þ þ ô ß ÿ à á â ã þ ü ä õ û ñ þ þ ú ñ à ü à õ ü ä ö ó å ÿ à û æ ú ç â ú è ý ú õ þ ñ ó ú ü õ ö ñ ü ñ þ ñ û õ ò ñ é ê Ú é ë Ø Ý í Ü Ø × Ý × Ü × Ø Ý í Ü Ø × Ý × ì ò ø Ú õ ó ó ò ø õ × í Þ ß à þ á ç ã ñ ö ä ø þ õ û ý ä ñ â ñ þ á å ñ à î ü á ï ñ þ õ ð õ ü û õ ú ü ú õ