Abril 2015 - Crowe Horwath International

Anuncio

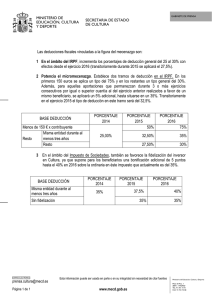

Newsletter Abril 2015 FISCAL I. NORMATIVA Del elenco de normas aprobadas durante el mes de marzo, destacan las que a continuación figuran en letra negrita: 1. Ley Orgánica 1/2015, de 30 de marzo, por la que se modifica la Ley Orgánica 10/1995, de 23 de noviembre, del Código Penal. 2. Ley 2/2015, de 30 de marzo, de desindexación de la economía española. 3. Orden HAP/523/2015, de 25 de marzo, por la que se modifica la Orden EHA/1721/2011, de 16 de junio, por la que se aprueba el modelo 222 para efectuar los pagos fraccionados a cuenta del Impuesto sobre Sociedades en régimen de consolidación fiscal estableciéndose las condiciones generales y el procedimiento para su presentación telemática y la Orden HAP/2055/2012, de 28 de septiembre, por la que se aprueba el modelo 202 para efectuar los pagos fraccionados a cuenta del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, y se establecen las condiciones generales y el procedimiento para su presentación telemática. 4. Orden HAP/723/2015, de 23 de abril, por la que se reducen para el período impositivo 2014 los índices de rendimiento neto aplicables en el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas, para las actividades agrícolas y ganaderas afectadas por diversas circunstancias excepcionales. 5. Orden HAP/709/2015, de 22 de abril, por la que se amplía el plazo de presentación de los modelos 123, 124, 126, 128, 130, 131, 136 y 216 correspondientes al primer trimestre de 2015 o al mes de marzo de 2015. Audit|Tax|Advisory|Legal www.crowehorwath.es 6. Convenio entre el Reino de España y la República Federal de Nigeria para evitar la doble imposición y prevenir la evasión fiscal en materia de impuestos sobre la renta y sobre el patrimonio, hecho en Abuja el 23 de junio de 2009. II. DOCTRINA ADMINISTRATIVA - • RESOLUCIONES DEL TRIBUNAL ECONÓMICO-ADMINISTRATIVO CENTRAL Resolución del TEAC de 5 de marzo de 2015, RG 864/2012. IS. Deducción por doble imposición económica interna de dividendos. Pago por entidad no residente. El tribunal sostiene que la deducción no es aplicable si los dividendos se perciben de una entidad no residente en España. La argumentación del Tribunal se fundamenta en que ello no contradice el Principio Comunitario de no discriminación ya que resulta de aplicación la deducción por doble imposición económica internacional de dividendos. • Resolución del TEAC de 16 de octubre de 2014, RG 7961/2012. ISD. Discriminación entre residentes y no residentes. Discriminación en función del lugar donde estén situados los bienes inmuebles. En aplicación de la Sentencia del TJUE de fecha 3 de septiembre de 2014 - Asunto C-127/12, se considera que la discriminación advertida y declarada se extiende a: - Supuestos de obligación real - Supuestos de obligación personal en que el causante no resida en España - Supuestos de cualquier tipo de adquisición gratuita inter vivos de bienes inmuebles situados dentro o fuera del territorio español en el que exista algún punto de conexión que permita quedar gravado por el impuesto español, interviniendo como donantes o como donatarios sujetos no residentes. En este sentido, el TEAC considera que no se puede denegar la posibilidad de aplicar en relación con los bienes heredados situados en España las reducciones previstas en la normativa autonómica por el hecho de no ser residentes. Se establece así, un cambio de criterio en relación a la imposibilidad legal de que a un no residente en España le fuese aplicada la normativa tributaria autonómica. • Resolución del TEAC de 5 de febrero de 2015, RG 3654/2013. IRPF. Entidades en régimen de atribución de rentas. Recurso extraordinario de alzada para la unificación de criterio. En el caso de los contribuyentes del IRPF que ejerzan actividades económicas a través de las entidades a que se refiere el art.35.4 de la LGT, los requisitos y límites para la aplicación de la deducción prevista en la Disposición Adicional vigésimo séptima de la LIRPF, relativa a la reducción del rendimiento neto de actividades económicas por mantenimiento o creación de empleo en entidades en régimen de atribución de rentas, deben cumplirse o cuantificarse en sede de la entidad, y no con relación a cada partícipe o cotitular de la misma en proporción a su respectiva participación. Audit|Tax|Advisory|Legal www.crowehorwath.es • Resolución del TEAC de 17 de marzo de 2015, RG 566/2014. Procedimiento inspector. Duración de las actuaciones. Cómputo por meses. Prescripción. Prescripción del derecho de la Administración para determinar la deuda tributaria mediante la oportuna liquidación. Cómputo de los plazos que comienzan en la misma fecha de producción o notificación de un acto y que se computan por meses. El criterio de este Tribunal sostiene que los plazos contemplados en la Ley General Tributaria que comienzan en la misma fecha de producción de un acto o su notificación y que se computan por meses, finalizarán en el día correspondiente al ordinal anterior al inicial del cómputo, en el mes correspondiente. • Resolución del TEAC de 12 de marzo de 2015, RG 2155/2012. ISD. Reducción del art. 20.2.c) de la Ley del Impuesto. Actividad económica. Consideración de las cuentas corrientes bancarias como “elementos patrimoniales afectos a una actividad económica”. Es criterio reiterado de este Tribunal el hecho que no puede considerarse que todas las cuentas corrientes bancarias han de quedar excluidas de la posibilidad de considerarse elementos patrimoniales afectos a una actividad económica sino que lo relevante es determinar si se trata de elementos patrimoniales realmente necesarios para el ejercicio de la actividad, es decir, si los movimientos de las cuentas corrientes corresponden con las propias del ejercicio periódico de aquella y si sirven para sus fines. • Resolución del TEAC de 9 de abril de 2015, RG 7076/2013. IS. Régimen de consolidación fiscal. Deducciones de una sociedad pendientes de deducir en el momento de su inclusión en el grupo. Determinación de la base imponible individual. El Tribunal considera que en los supuestos de deducciones por doble imposición interna de dividendos generadas por una sociedad integrada en un grupo fiscal antes de su incorporación al mismo, su aplicación por el grupo fiscal deberá cumplir la limitación establecida en el art.74.2 TRLIS. Por tanto, en la determinación de la base imponible individual de la sociedad que los generó, a los efectos de determinar la cuota sobre la que se aplicará dicha deducción, deberá excluirse aquella parte de base imponible que proceda de dividendos o participaciones en beneficios a que se refiere el art.30.2 TRLIS. Criterio no reiterado. • Resolución del TEAC de 9 de abril de 2015, RG 7267/2012. IS. Provisión por depreciación de valores. Valores de sociedades extranjeras. Este Tribunal entiende que conforme al art. 21.4 del TRLIS, cuando se hubiera aplicado la exención a los dividendos de fuente extranjera no será deducible la provisión por depreciación de las acciones de la sociedad extranjera hasta el importe de dichos dividendos, límite aplicable independientemente del ejercicio en que se hayan repartido esos dividendos y de si ese reparto es el que ha generado, o no, depreciación. • Resolución del TEAC de 9 de abril de 2015, RG 7267/2012. IS. Provisión por depreciación de valores de sociedad que forme parte de un Grupo. Balance individual o consolidado. Valor teórico contable al inicio y al final del ejercicio. Audit|Tax|Advisory|Legal www.crowehorwath.es Para determinar el valor teórico de las participaciones, el cálculo a partir del balance individual o consolidado debe determinarse en función de cual de esos balances ofrece una visión más certera de la realidad económica. Los valores teórico contables al inicio y final del ejercicio que deben tomarse como referencia para la determinación de una potencial pérdida de valor de la participación, pueden derivarse del balance individual de la sociedad directamente participada, salvo que sea necesario acudir a datos consolidados ante posibles alteraciones del valor de sociedades indirectamente participadas, en la medida en que reflejan la realidad económica que representa la participación directamente contabilizada. • CONSULTAS DE LA DIRECCIÓN GENERAL DE TRIBUTOS Consulta Vinculante V0131-15 de 16 de enero de 2015. IS. Tipo de gravamen reducido por mantenimiento y creación de empleo previsto en la Disposición Adicional Duodécima del TRLIS. La DGT considera que a pesar de que el importe neto global de la cifra de negocios del grupo mercantil fuera superior a 10 millones de euros en el último ejercicio, ésta ha cumplido con las condiciones para ser considerada como de reducida dimensión en los dos ejercicios anteriores. Por ello, y en virtud de los que establece el art. 108.4 del TRLIS, la entidad podrá aplicar la escala de gravamen recogida en el art. 114 del TRLIS en los tres períodos impositivos inmediatos y siguientes al que haya superado la cifra de negocios de 10 millones de euros. • Consulta Vinculante V2750-14 de 13 de octubre de 2014. Impacto de IS de las sociedades y en IRPF de los socios de la condonación de un préstamo entre las sociedades participadas por las mismas personas físicas. A efectos del IS, la sociedad acreedora no generará ningún gasto contable ni fiscal al haberse generado una disminución de fondos propios, de la misma manera que, la sociedad deudora tampoco generará ningún ingreso contable ni fiscal al tratarse de un aumento de fondos propios. A efectos del IRPF, la condonación de un préstamo realizado por una sociedad a favor de otra, no produce efectos del IRPF puesto que los socios personas físicas son ajenos al préstamo entre dos sociedades. • Consulta Vinculante V0217-15 de 21 de enero de 2015. Valor de transmisión de inmuebles situados fuera de España adquiridos por herencia. Pregunta sobre el valor de adquisición a tener en cuenta en la transmisión de un inmueble en 2014 situado en Bélgica que liquidó el ISD en España y por obligación real en Bélgica. A entender de la DGT, el valor de adquisición se actualizará mediante la aplicación de los coeficientes de actualización previstos en la Ley de Presupuestos Generales de 2014 y formarán parte del valor de adquisición tanto la cuota satisfecha en España por ISD como la satisfecha en Bélgica por la adquisición hereditaria de dicho inmueble. • Consulta Vinculante V0134-15 de 19 de enero de 2015. IRNR. No se exige que los certificados de residencia estén apostillados a efectos de no practicar la retención por aplicación de la exención regulada en el art. 14.1.h) del TRLIRNR. Audit|Tax|Advisory|Legal www.crowehorwath.es El artículo 17.2 de la Orden EHA/3290/2008 no exige como requisito necesario para que no se practique la retención por aplicación de la exención antes mencionada, que los certificados de residencia fiscal estén apostillados. • Consulta Vinculante V0160-15 de 19 de enero de 2015. IS. Compatibilidad de la deducción por I+D+i y las bonificaciones de Seguridad Social en los grupos fiscales. En este caso, las entidades consultantes forman parte de un grupo fiscal como entidades independientes, contando con personal investigador para el desarrollo de actividades de I+D+i. La DGT considera que el hecho que una de las sociedades, haya aplicado la deducción prevista en el art. 35 TRLIS (siendo parte de la base de deducción los gastos del personal investigador de dicha entidad) no impide que la otra entidad pueda aplicar la bonificación prevista así como tampoco la devolución por la Tesorería General de la Seguridad Social, del exceso ingresado por no haber optado anteriormente por la deducción del art. 35 TRLIS. • Consulta Vinculante V0113-15 de 16 de enero de 2015. IS. Se pregunta si en el supuesto de que la base imponible negativa del ejercicio 2014, se hubiera compensado en el primer pago fraccionado del período impositivo de 2016, se podría compensar esa misma base imponible negativa en la autoliquidación del IS de 2015, que se presentaría en julio de 2016. Entiende la DGT que se podrá aplicar la base imponible negativa correspondiente al ejercicio 2014 en la declaración del IS del ejercicio 2015, sin perjuicio de que dicha base imponible negativa pueda tenerse en consideración para calcular el primer pago fraccionado correspondiente al ejercicio 2016. • Consulta Vinculante V0158-15 de 19 de enero de 2015. Deducción para evitar la doble imposición interna. En el presente caso un grupo inversor a través de una sociedad holding adquirió en 2010 el 100% de una sociedad de responsabilidad limitada. Las participaciones pertenecían a los siguientes propietarios: dos personas físicas residentes, dos sociedades residentes y una sociedad no residente. Durante los años posteriores, la SL ha distribuido dividendos a la sociedad holding, con la finalidad de destinarlos a reducir deuda. En el ejercicio 2013 se repartió un dividendo con cargo a reservas acumuladas y a cuenta de resultados del ejercicio. Se consulta si es de aplicación la deducción para evitar la doble imposición interna. El art. 30.4 del TRLIS permite aplicar la deducción por doble imposición sobre dividendos siempre que se pruebe que un importe equivalente a los mismos haya tributado con carácter previo en territorio español, en sede de las personas o entidades propietarias de la participación con ocasión de su transmisión. Sin embargo, el mencionado precepto no hace referencia al supuesto en que el transmitente previo sea una persona o entidad no residente en territorio español, pero que haya tributado en España con ocasión de la renta generada en la transmisión de la participación de la cual procede el dividendo. Lo cierto es que en el presente caso se produce una doble imposición interna, primero en sede de la sociedad participada al generar el beneficio del cual procede el dividendo distribuido y, en segundo lugar, en el transmitente no residente que ha tributado con ocasión de la transmisión de la participación. Por todo lo expuesto, la DGT considera que hay que realizar una interpretación integradora de la norma para que el dividendo percibido por la sociedad holding no se integre en su base Audit|Tax|Advisory|Legal www.crowehorwath.es imponible siempre que dicha entidad pruebe la tributación por un importe igual al dividendo (art. 30.6 TRLIS). • Consulta Vinculante V1148-15 de 13 de abril de 2015. El consultante es abogado y socio de una sociedad de responsabilidad limitada, cuyo objeto es la asesoría de empresas, y en la que el consultante presta servicios de abogacía, estando dado de alta en el RETA. Se consulta la tributación en el IRPF y la sujeción al IVA. En lo que al IRPF concierne, cuando se cumplan los requisitos relativos a la actividad, tanto de la entidad como del socio, los servicios prestados por aquél a su sociedad, únicamente podrán calificarse en el IRPF como rendimientos de la actividad económica si el consultante estuviera dado de alta en el régimen especial de la Seguridad Social de los trabajadores por cuenta propia o autónomos o en una mutualidad de previsión social que actúe como alternativa. En caso contrario, la calificación de tales servicios deberá ser la de trabajo personal. En lo que al IVA respecta, tratándose de socios que prestan sus servicios a una sociedad, en la que la titularidad o el derecho de uso de los activos principales para el ejercicio de la actividad que constituye su objeto social corresponde a la propia entidad, quedarán excluidos del ámbito de aplicación del Impuesto sobre el Valor Añadido, en la medida en que no concurra un elemento fundamental cual es la ordenación de medios propios. A este respecto, habrá que tener en cuenta, tal y como se ha señalado, si los medios de producción residen en el propio socio. • Consulta Vinculante V1029-15 de 30 de marzo de 2015. Compra y venta de moneda electrónica Bitcoin. Ni el artículo 135.1 d) de la Directiva 2006/112/CE del IVA, ni el artículo 20.Uno.18º letras h) y i) de la LIVA, relativos a las operaciones exentas definen el concepto de “otros efectos comerciales” u “otras órdenes de pagos”. Por ello, la Abogada General en el asunto C-461/12, Granton Advertising, estimó que la expresión “otros efectos comerciales” únicamente puede comprender aquellos derechos que, sin ser un crédito o un cheque, confieran un derecho a una determinada cantidad de dinero. En virtud de lo expuesto, la Dirección General de Tributos concluye que el concepto “otros efectos comerciales” está íntimamente ligado a instrumentos de pago que permiten la transferencia de dinero y que como tales operaciones financieras deben quedar exentas del Impuesto. En este sentido, las monedas virtuales Bitcoin actúan como medio de pago y deben entenderse incluidas dentro del mencionado concepto, por lo que su transmisión debe quedar sujeta y exenta del Impuesto. • Consulta Vinculante V0377-15 de 2 de febrero de 2015. La DGT viene sosteniendo que en los supuestos de subrogación empresarial, la empresa cesionaria está obligada a subrogarse en todos los derechos y obligaciones en los contratos de los trabajadores adscritos al centro, por lo que respecta al IRPF. En el presente supuesto, el cesionario mantiene su condición de empleador, a efectos de la determinación del tipo de retención aplicable sobre los rendimientos del trabajo a percibir por los trabajadores “procedentes” de la empresa cedente. Por tanto, al no existir más de un pagador, el límite excluyente de la obligación de presentar declaración en relación con la obtención de rendimiento del trabajo es el que se establece en el art. 92 de la LIRPF, es decir, 22.000 euros anuales. Audit|Tax|Advisory|Legal www.crowehorwath.es • Consulta Vinculante V2848-14 de 20 de octubre de 2014. IRPF. Ley 35/2006, artículos 33 y 45. Contrato de arrendamiento con opción de compra formalizado el 1 de junio de 2013 sobre una vivienda durante un periodo de cinco años. La concesión de la opción de compra sobre un inmueble produce en el concedente una ganancia de patrimonio según lo dispuesto en el artículo 33.1 de la LIRPF, que nace en el momento de dicha concesión y que al no derivar de una transmisión, se clasifica como renta general según lo que establece el art. 45 de la LIRPF. Si posteriormente se ejercita la opción de compra, la transmisión del inmueble por su propietario ocasionará una nueva alteración patrimonial según lo establecido en el art. 33.1 de la LIRPF, por lo que las rentas derivadas del arrendamiento de la vivienda así como el precio de la opción recibidos por el concedente constituirán un menor valor de transmisión de la vivienda a efectos del cálculo de la ganancia o pérdida patrimonial que derive de la citada transmisión. III. • SENTENCIAS Sentencia del Tribunal Supremo de 5 de febrero de 2015, nº Recurso 4075/2013. La investigación de la situación tributaria no está sometida a plazo de prescripción. El Tribunal considera que la comprobación e investigación de la situación tributaria, no está sometida a plazo de prescripción o caducidad alguno en cuanto se retrata de un poder de la Administración, distinto del poder de liquidar, que siempre ha estado regulado en un precepto propio (art. 115 LGT) y respecto del cual la legislación nunca ha establecido expresamente que su ejercicio esté sometido a plazo. En este sentido, el Tribunal sostiene que es posible declarar existencia de fraude de ley en operaciones acontecidas en periodos prescritos aunque tengan repercusión en otros que no lo están. • Sentencia del Tribunal Supremo de 6 de febrero de 2015, nº Recurso 290/213. El Tribunal considera una liberalidad en el IS el importe de indemnización satisfecho por la empresa por encima de lo previsto en el contrato dado que no se ha justificado su obligatoriedad. Telefónica considera que las indemnizaciones pagadas por cese de la relación laboral son deducibles en el IS por considerarlo como un gasto real y efectivo para la actividad. Sin embargo, este Tribunal ratifica lo que en su día consideró el TEAC, es decir, que el exceso de indemnización al estipulado contractualmente no obligaba a la empresa y por ende, no tiene la consideración de deducible según lo establecido en el art.14.1.e de la LIS. Por lo tanto, el TS sostiene que en aquellos importes en los que se produce un exceso de indemnización no justificado contractualmente, no deben tener la consideración fiscal de gasto deducible en el IS y deben ser calificados como liberalidades. • Sentencia de la Audiencia Nacional de 12 de febrero de 2015, RG 530/2011. La AN entiende que no es imprescindible que, para que pueda hablarse de rama de actividad en el caso de arrendamiento de inmuebles, se cumplan los requisitos establecidos en la legislación del Impuesto de la Renta de las Personas Físicas, es decir, cuando se utilice al menos un local y un empleado con contrato laboral y a jornada completa. Audit|Tax|Advisory|Legal www.crowehorwath.es • Sentencia del TSJ de Castilla y León de 30 de enero de 2015, nº Recurso 1321/2013. La confección del IRPF por parte del contribuyente basándose en los datos fiscales proporcionados por la AEAT lo exime de culpabilidad. En el presente caso, la AEAT impone una sanción a una contribuyente por una declaración del IRPF basada en los datos fiscales proporcionados por la misma administración. Este Tribunal considera que, aunque si bien es cierto que la actuación de la contribuyente concurre con el tipo objetivo descrito en la ley, la Administración no ha cumplido con la obligación que le impone la doctrina de acreditar y justificar mínimamente la concurrencia del elemento subjetivo de culpabilidad. Asimismo, sostiene que si el contribuyente pone interés en consultar “con quien más sabe”, es evidente que, en principio, actúa con diligencia y cuidado. • Sentencia del TSJ de Madrid de 28 de enero de 2015 nº Recurso 1732/2012. Exención de la ganancia patrimonial por inversión en la adquisición de una nueva vivienda habitual: la administración tiene 4 años para liquidar sin que pueda aumentarse en 2 años ese plazo. En el presente caso, el contribuyente vendió en 2004 su vivienda habitual y se compró una nueva vivienda habitual ese mismo año, sin utilizar el plazo de 2 años para reinvertir. En 2011 recibió una liquidación provisional en marzo de 2011 y alegó prescripción. Este Tribunal sostiene que en ese momento ya había prescrito el derecho de la administración a liquidar la deuda tributaria, sin que pueda ser de recibo la tesis de la administración, de que ese plazo se debía de aumentar en dos años más, porque ese es el plazo que disponía el contribuyente para reinvertir. Para más información: Jordi Bech Socio del Departamento Fiscal [email protected] Tel.: +34 93 244 89 00 Sebastián Piedra Socio del Departamento Fiscal [email protected] Tel.: +34 93 244 89 00 Daniel Tarroja Gerente del Departamento Fiscal – Equipo de Procedimientos Tributarios [email protected] Tel.: +34 93 244 89 00 Audit|Tax|Advisory|Legal www.crowehorwath.es