Seminario de Finanzas:

Anuncio

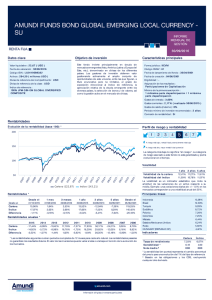

Seminario de Finanzas: Investment Strategy Administre más inteligentemente su patrimonio Entienda por qué conviene invertir en ciertos activos y por qué La volatilidad de los mercados financieros internacionales, su creciente interrelación, así como la existencia de productos cada vez más complejos ha hecho más difícil tomar decisiones de inversión en instrumentos financieros. En las condiciones actuales, Ud debería entender en qué invierte y por qué. Lo esencial en el proceso de inversión es diversificar las posiciones para no correr más riesgo del que hace falta para obtener el rendimiento deseado y no pagar más por la administración de la cartera de lo que esa administración presumiblemente agrega. La diversificación se logra distribuyendo los fondos a invertir entre diferentes activos como bonos, acciones y las llamadas categorías alternativas de tal manera que no todas los activos tengan un buen o mal desempeño a la vez. Este proceso se llama “asset allocation”. Para implementar esta asignación se pueden utilizar instrumentos de bajo costo que permiten igualar el comportamiento del mercado o instrumentos más caros que prometen ganarle al mercado. En acciones o bonos los exchange traded funds (ETFs) permiten obtener el rendimiento de algún índice de mercado (como el Lerhman Aggregate, S&P500 o MSCI EAFE) a muy bajo costo. Los fondos mutuos tradicionales o las nuevos fondos long short buscan ganarle al mercado pero tienen costos mayores. En los últimos años, las grandes fundaciones han tenido muy buenos resultados invirtiendo en categorías alternativas como hedge funds, commodities, bienes raíces y private equity. Estas inversiones pueden contribuir significativamente al desempeño de un cartera pero es importante entender que en algunos casos son poco líquidas y hay que tener cuidado al utilizar las medidas usuales de desempeño. Este seminario le dará al participante los conocimientos y las herramientas que le permitirán entender el proceso de inversión y mejorar su desempeño. Objetivos: 1. Entender las mejores prácticas para distribuir inversiones entre acciones, bonos e instrumentos financieros alternativos (asset allocation). 2. Aprender a evaluar productos financieros, comparando el valor que agregan al inversionista y su costo, en particular aquellas basadas en estrategias activas. 3. Entender el papel que juegan los hedge funds y otros productos alternativos en las carteras de inversión. Dirigido a: Individuos y organizaciones que invierten sus propios recursos en instrumentos financieros y que quieren mejorar su entendimiento de cómo debe hacerse y evaluarse ese proceso. Los administradores locales de fondos, miembros de comités de inversión y ejecutivos de fondos de pensiones y compañías de seguros podrán obtener una perspectiva actualizada del tema. Beneficios para los Participantes: Al final del evento, el participante será capaz de: 1. Revisar críticamente el asset allocation de una cartera 2. Tomar decisiones más acertadas sobre la conveniencia o no de incluir ciertos productos financieros en su cartera. 3. Evaluar el desempeño de sus inversiones. Contenido Académico: En el seminario se utilizará una combinación de conferencias y el análisis de casos. En particular se analizarán los siguientes temas: 1. Mercados globales, categorías de activos e índices. 2. Utilización de los ETFs (Exchange Traded Funds) para lograr diversificación a bajo costo 3. Estrategias activas en acciones mediante fondos mutuos tradicionales, hedge funds y los fondos long short 4. Las mejores prácticas para hacer asset allocation global, incluyendo el método Black Litterman 5. Incorporación de inversiones alternativas como hedge funds y productos básicos (commodities) en las carteras de inversión. 6. Análisis de desempeño Excelencia Académica Pedro Raventós Director Académico Ph.D. Harvard University M.A. Harvard University Mauricio Jenkins Ph.D. Brandeis University M.A. Brandeis University