AHMSA Resultados al Segundo Trimestre de 1999

Anuncio

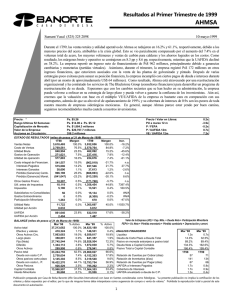

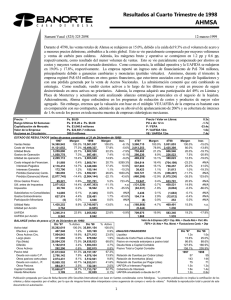

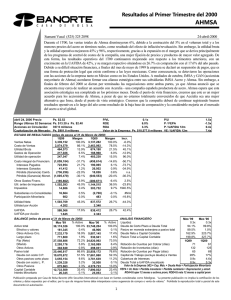

Resultados al Segundo Trimestre de 1999 AHMSA Sumant Vasal (525) 325 2898 11-agosto-1999 Durante el 2T99, las ventas totales y utilidad operativa de Ahmsa se redujeron en 25.2% y 98.8%, respectivamente, debido a menores precios del acero (atribuibles a la crisis global), una reducción en el volumen de carbón para calderas y el efecto de la inflación/devaluación. Esto se vio parcialmente compensado por el aumento del 1.1% en el volumen total de acero y los ahorros logrados en los costos. Como resultado, los márgenes bruto y operativo se contrajeron sustancialmente en 13.2 pp y 14.8 pp, respectivamente, mientras que la UAFIDA declinó en 65.0%. La empresa reportó un ingreso neto de financiamiento de Ps$ 398 millones, principalmente debido a ganancias cambiarias y monetarias (partidas virtuales). Asimismo, durante el trimestre la empresa registró cargos extraordinarios de Ps$ 451 millones, probablemente asociados con el pago de liquidaciones, en línea con el plan de negocios de la empresa para el período 1999-2003. Esto condujo a que Ahmsa registrara una pérdida neta en el trimestre. Debido a su difícil situación financiera, a fines de mayo la empresa se declaró en suspensión de pagos, que es una forma de protección legal que existe conforme a las leyes mexicanas. Como consecuencia, se detuvieron las operaciones con las acciones de la empresa tanto en México como en los Estados Unidos. Actualmente, la empresa e IMSA están en pláticas para explorar la posibilidad de formar una alianza estratégica y los detalles de estas negociaciones se darán a conocer a fines de septiembre. Además, se espera que The Blackstone Group (asesores financieros) desarrolle un programa de reestructuración de deuda con los acreedores de la empresa. Creemos que la situación de Ahmsa se aclarará una vez que IMSA anuncie su decisión, aunque esto no necesariamente significa que se resolverá esta difícil situación. Precio: Ps. $2.52 Rango Ultimas 52 Semanas: Ps. $13.30 a Ps. $2.40 Capitalización de Mercado: Ps. $901.8 millones Acciones en Circulación: 357.9 millones P/VL P/U ROE ROA 0.1x 28.8x 0.3% 3.0% ESTADO DE RESULTADOS (miles de pesos al 30 de Junio de 1999) 6m98 Margen 6m99 Margen Ventas Netas 100.0% 5,964,261 100.0% 7,528,249 Costo de Ventas 77.2% 5,236,156 87.8% 5,813,269 Utilidad Bruta 22.8% 12.2% 1,714,980 728,105 Gastos de Operación 7.3% 8.2% 549,872 491,880 Utilidad de operación 15.5% 4.0% 1,165,108 236,225 Incr. -20.8% -9.9% -57.5% -10.5% -79.7% 2T98 3,830,589 2,983,093 847,497 272,919 574,577 -23.2% 18.1% 0.8% -17.3% -23.2% n.a. -1.4% -49.3% n.a. 1.8% 1,105,426 570,713 56,095 1,088,601 (497,793) 28.9% 14.9% 1.5% 28.4% -13.0% (398,293) 410,055 9,959 (349,593) (448,796) 0.6% -14.5% 0.4% 0.0% 6.7% 0.0% Costo integral de Financiam. Intereses Pagados Intereses Ganados Pérdida (Ganancia) Camb. Pérdida (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subsidiarias no Consolidadas Gastos Extraordinarios Participación Minoritaria Utilidad Neta Utilidad por Acción UAFIDA UAFIDA por Acción 1,658,836 1,096,991 95,540 2,014,632 (1,357,247) 22.0% (1,381,358) 14.6% 1,081,992 1.3% 48,395 26.8% (1,032,921) -18.0% (1,382,034) Valor de la Empresa: P / FEPA P / UAFIDA 12m VE / UAFIDA 12m 42,514 (536,242) 19,129 0.6% -7.1% 0.3% (52,353) 1,669,936 22,166 -0.9% 28.0% 0.4% n.a. n.a. 15.9% 23,909 (554,758) 13,825 1,190 257,120 2,829 0.0% 3.4% 0.0% 18,029 444,510 1,866 0.3% 7.5% 0.0% #N/A 72.9% -34.0% 1,133 257,120 1,538 -10.8% 1,219,423 3.407 20.4% n.a. 23.5% 856,541 2.393 14.4% -51.7% (814,130) (2.275) 1,772,692 4.953 BALANCE (miles de pesos al 30 de Junio de 1999) % Activo Junio '98 Activo total 100.0% 39,045,650 Efectivo y valores 0.7% 276,016 Otros Activos Circ. 19.4% 7,582,395 Largo plazo 0.8% 298,262 Fijo (Neto) 74.5% 29,077,494 Diferido 3.9% 1,510,804 Otros Activos 0.8% 300,679 Pasivo total 65.2% 25,475,729 Deuda con costo C.P. 8.6% 3,373,903 Otros pasivos corto plazo 9.4% 3,678,732 Deuda con costo L. P. 45.0% 17,578,153 Otros Pasivos 2.2% 844,941 Capital Contable 34.8% 13,569,921 Interés Minoritario 0.1% 27,596 Junio '99 34,277,725 49,867 6,376,465 629,497 24,906,800 2,034,719 280,377 23,268,392 16,624,736 5,329,156 0 1,314,500 11,009,333 25,138 Margen 100.0% 77.9% 22.1% 7.1% 15.0% 2T99 2,865,027 2,609,128 255,900 249,268 6,632 Ps. $17,501.8 millones -0.7x 0.4x 7.9x Margen 100.0% 91.1% 8.9% 8.7% 0.2% Incr. -25.2% -12.5% -69.8% -8.7% -98.8% -13.9% 14.3% 0.3% -12.2% -15.7% n.a. -28.2% -82.2% n.a. -9.8% 123,174 281,751 8,349 4.3% 9.8% 0.3% 415.2% #N/A -39.6% 2,564 450,948 1,181 0.1% 15.7% 0.0% 126.3% 75.4% -23.2% (826,109) (2.308) -21.6% (176,164) (0.492) -6.1% -78.7% 892,807 2.495 23.3% 312,376 0.873 10.9% -65.0% Valor de la Empresa (VE) = Cap. Mdo. + Deuda Neta + Participación Minoritaria FEPA = Ut. Neta + Pérdida monetaria + Pérdida cambiaria + Depreciación y amort. % Activo 100.0% 0.1% ANALISIS FINANCIERO Junio '98 Junio '99 18.6% Liquidez 1.1x 0.3x 1.8% Deuda de Corto Plazo a Deuda Total 16.1% 100.0% 72.7% Pasivo en moneda extranjera a pasivo total 87.4% 0.6% 5.9% Deuda Neta a Capital Contable 152.4% 150.6% 0.8% Pasivo Total a Capital Contable 187.7% 211.4% 67.9% 6m98 6m99 48.5% Rotación de Cuentas por Cobrar (días) 64 66 15.5% Rotación de Inventarios (días) 138 131 0.0% Rotación de Cuentas por Pagar (días) 73 80 3.8% UAFIDA a Intereses Pagados 1.6x 0.8x 32.1% Cobertura de Intereses 1.7x 0.8x 0.1% UAFIDA anualizado a deuda de C.P. 1.1x 0.1x Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 1 Resultados al Segundo Trimestre de 1999 AHMSA Resultados Operativos Nuestro reporte trimestral no es tan detallado como en el pasado, dado que la empresa no ha querido tomar nuestras llamadas y el boletín de prensa fue muy breve. Las ventas netas se redujeron en 25.2% contra el 2T98, debido a la caída registrada en los precios del acero en términos reales, atribuible a su vez a la crisis global, así como al efecto de la inflación/devaluación y al menor volumen de carbón para calderas. Esto se vio parcialmente compensado por un incremento del 1.1% en el volumen de acero, el cual se ubicó en 764,100 toneladas en el trimestre. El volumen de carbón para calderas ascendió a un total de 1.97 millones de toneladas, representando una ligera disminución del 3% durante el trimestre. La utilidad bruta y operativa se redujó en 69.8% y 98.8%, respectivamente, debido principalmente a los menores precios del acero que se registraron durante el trimestre. Esto se vio parcialmente compensado por ahorros en costos (derivados del plan XXI de Ahmsa) y menores costos de materias primas y de energéticos. Asimismo, como resultado de menores precios de venta, los márgenes bruto y operativo se contrajeron en 13.2 pp y 14.8 pp, respectivamente. En términos globales, la UAFIDA registró una caída del 65.0%. Además, en comparación con el 1T99, los resultados de la empresa siguieron deteriorándose, con una caída en el margen de UAFIDA de 17.6% a 10.9%. Debido a la falta de información, no podemos identificar la causa de esto, aunque creemos que los débiles resultados probablemente se debieron a los mayores costos y gastos. Resultados Financieros Ahmsa reportó un ingreso neto de financiamiento de Ps$ 398 millones durante el trimestre, en comparación con el costo registrado el año pasado. Este ingreso se atribuyó principalmente a las ganancias cambiarias (partida virtual) generadas durante el trimestre, así como a menores intereses pagados netos. Esto se vio parcialmente compensado por la reducción registrada en las ganancias monetarias. Los intereses pagados netos se redujeron contra el 2T98 y el 1T99, dado que la empresa probablemente sólo registró dos meses de intereses pagados, pues se declaró en suspensión de pagos a fines de mayo. Como hemos mencionado en reportes anteriores, el balance general de Ahmsa es el peor de toda nuestra muestra del sector acerero. El nivel de apalancamiento (pasivos totales/capital) ascendió a 211% al cierre del trimestre y en base ajustada (deuda neta/capital), alcanzó el nivel de 151%. Adicionalmente, la cobertura de intereses se ubicó en tan sólo 0.8x, el nivel más bajo de nuestra muestra. Expectativas A lo largo del último año, la empresa implantó diversas estrategias infructuosas para sanear su posición financiera. Esto, aunado a la competitividad del mercado del acero, llevó a que la empresa incumpliera con ciertos pagos de deuda e intereses en abril y como consecuencia, se declaró en suspensión de pagos. Ahmsa está llevando a cabo una reestructuración organizacional y ha contratado los servicios de The Blackstone Group (asesores financieros) para desarrollar un programa de reestructuración de deuda. Además, a fines de junio, la empresa llegó a un acuerdo de exclusividad con una duración de 90 días con IMSA para explorar la posibilidad de formar una alianza estratégica. Creemos que la situación de Ahmsa se tornará más clara una vez que IMSA anuncie su decisión, aunque esto no necesariamente significa que esta difícil situación se resolverá. Creemos que el caso de Ahmsa podría tardar un rato en aclararse, especialmente considerando el gran número de partes que están involucradas. Sumant Vasal: [email protected] Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 2