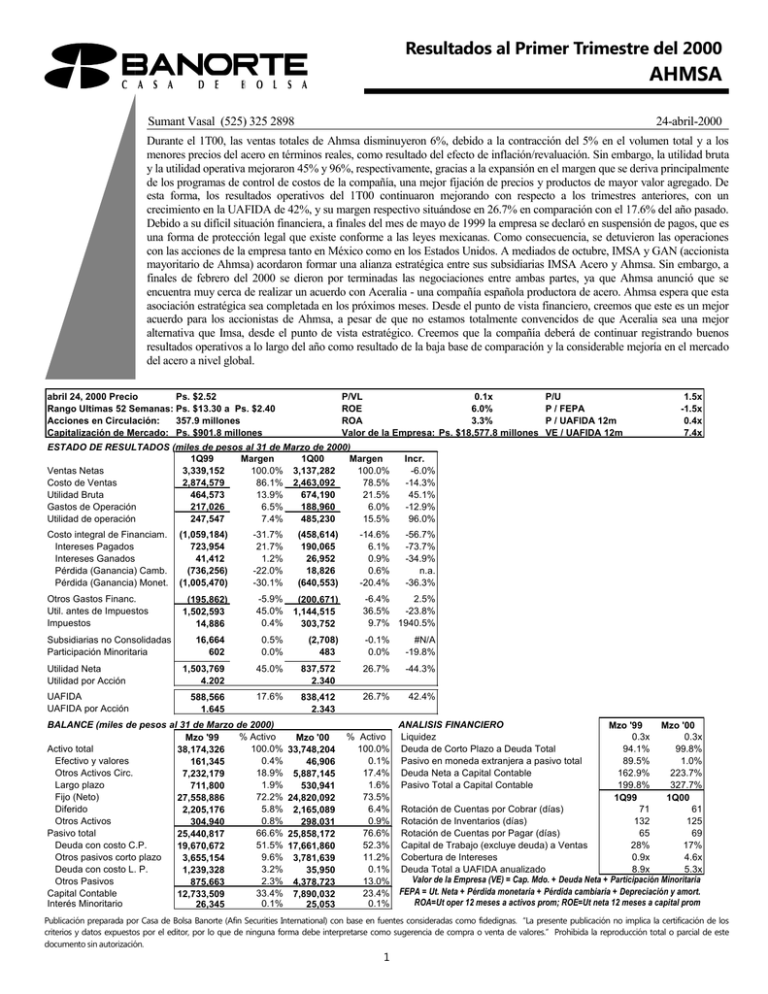

AHMSA Resultados al Primer Trimestre del 2000

Anuncio

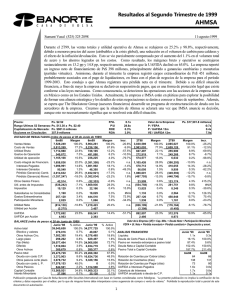

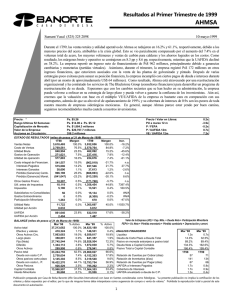

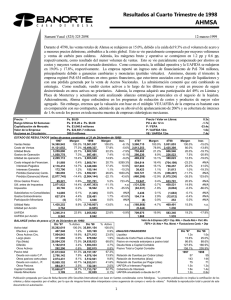

Resultados al Primer Trimestre del 2000 AHMSA Sumant Vasal (525) 325 2898 24-abril-2000 Durante el 1T00, las ventas totales de Ahmsa disminuyeron 6%, debido a la contracción del 5% en el volumen total y a los menores precios del acero en términos reales, como resultado del efecto de inflación/revaluación. Sin embargo, la utilidad bruta y la utilidad operativa mejoraron 45% y 96%, respectivamente, gracias a la expansión en el margen que se deriva principalmente de los programas de control de costos de la compañía, una mejor fijación de precios y productos de mayor valor agregado. De esta forma, los resultados operativos del 1T00 continuaron mejorando con respecto a los trimestres anteriores, con un crecimiento en la UAFIDA de 42%, y su margen respectivo situándose en 26.7% en comparación con el 17.6% del año pasado. Debido a su difícil situación financiera, a finales del mes de mayo de 1999 la empresa se declaró en suspensión de pagos, que es una forma de protección legal que existe conforme a las leyes mexicanas. Como consecuencia, se detuvieron las operaciones con las acciones de la empresa tanto en México como en los Estados Unidos. A mediados de octubre, IMSA y GAN (accionista mayoritario de Ahmsa) acordaron formar una alianza estratégica entre sus subsidiarias IMSA Acero y Ahmsa. Sin embargo, a finales de febrero del 2000 se dieron por terminadas las negociaciones entre ambas partes, ya que Ahmsa anunció que se encuentra muy cerca de realizar un acuerdo con Aceralia - una compañía española productora de acero. Ahmsa espera que esta asociación estratégica sea completada en los próximos meses. Desde el punto de vista financiero, creemos que este es un mejor acuerdo para los accionistas de Ahmsa, a pesar de que no estamos totalmente convencidos de que Aceralia sea una mejor alternativa que Imsa, desde el punto de vista estratégico. Creemos que la compañía deberá de continuar registrando buenos resultados operativos a lo largo del año como resultado de la baja base de comparación y la considerable mejoría en el mercado del acero a nivel global. abril 24, 2000 Precio Ps. $2.52 Rango Ultimas 52 Semanas: Ps. $13.30 a Ps. $2.40 Acciones en Circulación: 357.9 millones Capitalización de Mercado: Ps. $901.8 millones P/VL 0.1x ROE 6.0% ROA 3.3% Valor de la Empresa: Ps. $18,577.8 millones ESTADO DE RESULTADOS (miles de pesos al 31 de Marzo de 2000) 1Q99 Margen 1Q00 Margen Ventas Netas 100.0% 3,137,282 100.0% 3,339,152 Costo de Ventas 86.1% 2,463,092 78.5% 2,874,579 Utilidad Bruta 13.9% 21.5% 464,573 674,190 Gastos de Operación 6.5% 6.0% 217,026 188,960 Utilidad de operación 7.4% 15.5% 247,547 485,230 Incr. -6.0% -14.3% 45.1% -12.9% 96.0% Costo integral de Financiam. Intereses Pagados Intereses Ganados Pérdida (Ganancia) Camb. Pérdida (Ganancia) Monet. -56.7% (1,059,184) -73.7% 723,954 -34.9% 41,412 n.a. (736,256) -36.3% (1,005,470) Otros Gastos Financ. Util. antes de Impuestos Impuestos Subsidiarias no Consolidadas Participación Minoritaria Utilidad Neta Utilidad por Acción UAFIDA UAFIDA por Acción (1,059,184) 723,954 41,412 (736,256) (1,005,470) -31.7% 21.7% 1.2% -22.0% -30.1% (458,614) 190,065 26,952 18,826 (640,553) (195,862) 1,502,593 14,886 -5.9% 45.0% 0.4% (200,671) 1,144,515 303,752 16,664 602 0.5% 0.0% (2,708) 483 1,503,769 4.202 45.0% 588,566 1.645 17.6% BALANCE (miles de pesos al 31 de Marzo de 2000) % Activo Mzo '99 Activo total 100.0% 38,174,326 Efectivo y valores 0.4% 161,345 Otros Activos Circ. 18.9% 7,232,179 Largo plazo 1.9% 711,800 Fijo (Neto) 72.2% 27,558,886 Diferido 5.8% 2,205,176 Otros Activos 0.8% 304,940 Pasivo total 66.6% 25,440,817 Deuda con costo C.P. 51.5% 19,670,672 Otros pasivos corto plazo 9.6% 3,655,154 Deuda con costo L. P. 3.2% 1,239,328 Otros Pasivos 2.3% 875,663 Capital Contable 33.4% 12,733,509 Interés Minoritario 0.1% 26,345 -14.6% 6.1% 0.9% 0.6% -20.4% -6.4% 2.5% 36.5% -23.8% 9.7% 1940.5% 1T99 3,339,152 2,874,579 464,573 217,026 247,547 (195,862) 1,502,593 14,886 Margen 100.0% 86.1% 13.9% 6.5% 7.4% P/U P / FEPA P / UAFIDA 12m VE / UAFIDA 12m 1T00 3,137,282 2,463,092 674,190 188,960 485,230 1.5x -1.5x 0.4x 7.4x Margen 100.0% 78.5% 21.5% 6.0% 15.5% Incr. -6.0% -14.3% 45.1% -12.9% 96.0% -31.7% 21.7% 1.2% -22.0% -30.1% (458,614) 190,065 26,952 18,826 (640,553) -14.6% 6.1% 0.9% 0.6% -20.4% -56.7% -73.7% -34.9% n.a. -36.3% -5.9% 45.0% 0.4% (200,671) 1,144,515 303,752 -6.4% 36.5% 9.7% 2.5% -23.8% #N/A (2,708) 483 -0.1% 0.0% #N/A -19.8% -0.1% 0.0% #N/A -19.8% 16,664 602 0.5% 0.0% 837,572 2.340 26.7% -44.3% 1,503,769 4.202 45.0% 837,572 2.340 26.7% -44.3% 838,412 2.343 26.7% 42.4% 588,566 1.645 17.6% 838,412 2.343 26.7% 42.4% Mzo '00 33,748,204 46,906 5,887,145 530,941 24,820,092 2,165,089 298,031 25,858,172 17,661,860 3,781,639 35,950 4,378,723 7,890,032 25,053 % Activo 100.0% 0.1% 17.4% 1.6% 73.5% 6.4% 0.9% 76.6% 52.3% 11.2% 0.1% 13.0% 23.4% 0.1% ANALISIS FINANCIERO Liquidez Deuda de Corto Plazo a Deuda Total Pasivo en moneda extranjera a pasivo total Deuda Neta a Capital Contable Pasivo Total a Capital Contable Mzo '99 Mzo '00 0.3x 0.3x 94.1% 99.8% 89.5% 1.0% 162.9% 223.7% 199.8% 327.7% 1Q99 1Q00 Rotación de Cuentas por Cobrar (días) 71 61 Rotación de Inventarios (días) 132 125 Rotación de Cuentas por Pagar (días) 65 69 Capital de Trabajo (excluye deuda) a Ventas 28% 17% Cobertura de Intereses 0.9x 4.6x Deuda Total a UAFIDA anualizado 8.9x 5.3x Valor de la Empresa (VE) = Cap. Mdo. + Deuda Neta + Participación Minoritaria FEPA = Ut. Neta + Pérdida monetaria + Pérdida cambiaria + Depreciación y amort. ROA=Ut oper 12 meses a activos prom; ROE=Ut neta 12 meses a capital prom Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 1 Resultados al Primer Trimestre del 2000 AHMSA Resultados Operativos Las ventas netas se redujeron en 6% en comparación con el 1T99, debido a la disminución del 4.6% en el volumen total, que ascendió a 739,500 toneladas durante el trimestre. Además, los precios del acero también registraron una ligera caída en términos reales, por el efecto de la inflación/revaluación (en términos de dólares, estimamos que los precios se incrementaron entre 13% y 15%). Los volúmenes totales del acero continuaron creciendo con respecto a los dos trimestres anteriores. Los menores volúmenes de carbón también afectaron las ventas, aunque de acuerdo a la compañía esto se deberá de normalizar en adelante, aún cuando no se dieron más detalles al respecto. Por otro lado, la utilidad bruta y la utilidad de operación se incrementaron en 45% y 96%, respectivamente. Creemos que esto se debió a los ahorros en los costos (que se derivan del nuevo plan de negocios para el periodo 1999-2003) y a un mejor entorno en cuanto a la fijación de precios se refiere. De manera global, la UAFIDA se incrementó en 42%, mientras que los márgenes en todos los niveles continuaron mejorando en comparación con los trimestres anteriores. La compañía mencionó que la UAFIDA hubiese crecido un 5% adicional en el trimestre, si los volúmenes de carbón hubiesen sido normales. Es importante mencionar que Ahmsa registró malos resultados operativos el año pasado como resultado de las pobres decisiones y estrategias realizadas por la administración, referentes al sobre abastecimiento del mercado doméstico del acero a precios muy bajos. Resultados Financieros Ahmsa registró un beneficio financiero neto por Ps 459 millones durante el trimestre, en comparación con los Ps 1,059 millones del año pasado. Esto se debió principalmente a las pérdidas cambiarias registradas que contrastan con las ganancias obtenidas el año pasado, y las menores ganancias monetarias. Lo anterior se vio parcialmente compensado con una reducción en el gasto neto por intereses, ya que la compañía se declaró en suspensión de pagos a finales de mayo de 1999. Como hemos mencionado en reportes anteriores, el balance general de Ahmsa es el peor de toda nuestra muestra del sector acerero. El nivel de apalancamiento (pasivos totales/capital) ascendió a 328% al cierre del trimestre y en base ajustada (deuda neta/capital), alcanzó el nivel de 224%. A pesar de que la cobertura de intereses se situó en 4.6x, creemos que este nivel es ficticio, dado que no se está considerando la totalidad de los intereses debido a la suspensión de pagos. Consideramos que un número más razonable se sitúa en alrededor de 1.3x. Expectativas A lo largo de los últimos años, la compañía implementó diversas estrategias infructuosas para sanear su difícil posición financiera. Esto, aunado a la competitividad del mercado del acero, llevó a que la empresa incumpliera con ciertos pagos de deuda e intereses en abril de 1999, y consecuentemente a que se declarara en suspensión de pagos. A mediados de octubre, IMSA y GAN (accionista mayoritario de Ahmsa) acordaron formar una alianza estratégica entre sus subsidiarias IMSA Acero y Ahmsa. Esta asociación estaba condicionada a la reestructuración de la deuda de Ahmsa, así como a la resolución de la suspensión de pagos. Sin embargo, estas negociaciones cayeron, ya que a finales de febrero del 2000 Ahmsa anunció que tenía una mejor oferta de Aceralia – una productora española de acero. Aceralia absorberá US$ 1,000 millones de la deuda de Ahmsa de un total de US$ 1,900 millones al cierre del 4T99, y capitalizará a la compañía mexicana con US$ 400 millones. Si esta alianza estratégica es aprobada, Aceralia tendrá el control de la misma, con una participación del 51%. Creemos que el año 2000 deberá de ser un buen año para la compañía, gracias a las perspectivas positivas del mercado global del acero. Los precios del acero continúan repuntando, lo que junto con el buen crecimiento económico esperado en México durante el 2000, deberá de permitir que se registren mejores resultados operativos. La compañía estima una UAFIDA por US$ 320 millones para el año 2000, representando un crecimiento del 38% con respecto a 1999. Sumant Vasal: [email protected] Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 2