Claves nuevas (v3) - FERNANDA NO LO TOQUES

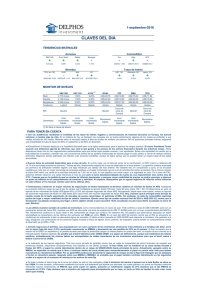

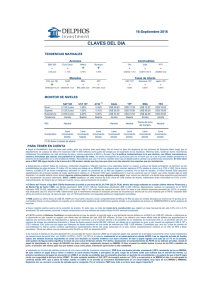

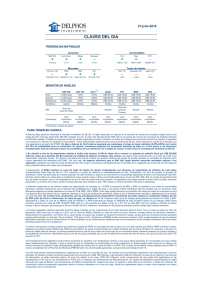

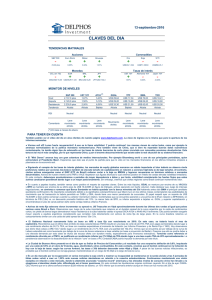

Anuncio

31-mayo-2016 CLAVES DEL DIA TENDENCIAS MATINALES Acciones Commodities S&P 500 Euro Stock Nikkei Bovespa Oro Soja + - + - - + + 3,25 ptos -0,27% 0,98% -0,18% US$/Oz 1.212 US$/Tn 400,6 US$/Bbl 49,6 CCL (en TS) EUR BRL JPY UST 10Y Alemania 10Y - + + - + + Monedas ARS/USD 13,62 USD/EUR 1,115 WTI Tasas de interés BRL/USD 3,58 JPY/USD 111,1 UST 10Y 1,88% 1,60% 2,00% Alcista AA17 3,97% 4,00% 5,50% Bajista Japón 10Y - 1,88% 0,18% -0,12% GGAL US$ 28,03 US$ 23,85 US$ 30,00 Alcista YPF US$ 21,61 US$ 16,90 US$ 21,50 Alcista BMA US$ 61,14 US$ 59,00 US$ 69,75 Alcista TEO US$ 18,19 US$ 16,80 US$ 20,00 Alcista Neutral Cerca de zona de Venta Neutral Neutral Movimiento alcista. Leve movimiento bajista. Movimiento alcista. Movimiento alcista. MONITOR DE NIVELES Nivel Soporte Resistencia Tendencia RSI Comentario S&P 500 2.100,5 ptos 1.810,0 ptos 2.120,0 ptos Lateral (*) Cerca de zona de Venta Leve movimiento alcista. Movimiento alcista. Testeando soprte. (*) En base a mesas de afuera. PARA TENER EN CUENTA ● El famoso "sell in May..." no se sintió en mayo, en donde las bolsas lograron sostenerse e incluso avanzar algunos casilleros. Ahora llega el desafío de junio, que parece ser el peor mes dentro de este período estacionalmente adverso. En la última década, Junio resultó negativo en 8 años. Con la mirada puesta en la Fed y en el Brexit nos preparamos para entrar en este nuevo mes. Nuestra visión sigue siendo la de un mercado con altibajos pero sin grandes fluctuaciones. La razón de ello tiene que ver con una economía global que empieza a mostrarse un poco mejor y ello ya se siente en las expectativas de ganancias empresarias. Por ende, el temido accionar de la Fed pierde potencia al tratarse de una normalización por mejoras en la economía. Por suerte, por ahora no resurge la inflación y esa es una muy buena noticia. Creemos que el S&P 500 respetará la zona de resistencia situada en torno a los 2.130 puntos. ● Casi como una total contradicción a lo dicho anteriormente, la tecnicalidad empieza a mostrar una figura prometedora en el ETF de los emergentes, el EEM. El mismo podría estar armando una figura de Hombro-Cabeza-Hombro (HCH) invertido que podría ser prometedora. Sugerimos seguirlo de cerca para detectar un posible trade técnico de corto plazo. ● Liquidaciones del CIARA-CEC alcanzaron US$ 773,4 millones la semana pasada y se aproximan al pico estacional del año. La soja continúa en niveles elevados por encima de una previa resistencia (recientemente quebrada al alza) de USd 1.052, y ello ha incentivado mayores liquidaciones contemplando el incremento real en AR$ del precio del commodity incluso considerando la caída del TCN. De hecho, las liquidaciones semanales se ubicaron 27% por encima del mínimo observado en los últimos 5 años en esta semana (semana n°21), en comparación a 13% por encima de su mínimo en la semana anterior (semana n°20). Contemplamos que i) la persistencia de estos flujos comerciales, ii) el comportamiento favorable de la soja que mantiene competitiva la actividad agrícola y compensa la apreciación del TCN, iii) la estacionalidad del déficit fiscal en el año, iii) junto con expectativas de un satisfactorio resultado del blanqueo de capitales permitirán mantener el valor del dólar en niveles apreciados al menos en el corto plazo. El accionar del BCRA podría agregarle volatilidad si es más agresivo que lo esperado en el ritmo de caída de tasas, como observamos la semana pasada a cierres diarios; pero desvinculemos volatilidad con dirección de cambio! ● El vencimiento de Lebacs del día de hoy concentrará alrededor de AR$ 43.000 millones y es probable que el BCRA continúe con su política de baja de tasas. En este sentido, consideramos recomendable priorizar plazos más largos. La tasa larga forward t+35d que lleva a una situación de breakeven entre i) colocar a 252d y ii) colocar a 35d y reinvertir (para completar los 252 días de horizonte de inversión) asciende a 28% TNA, implicando una caída semanal promedio de 38pb en las próximas 5 licitaciones en el tramo largo. ● Apurar a cerrar tasas! Observamos que colocaciones privadas comienzan a demostrar una caída de tasas de corte. Programas de FF activos en el mercado como Megabono Crédito, Secubono y Megabono cerraron recientemente a TIRs de entre 32-34% (TEA) en el tramo B y para una duration de 1 año aproximadamente. ● En defecto de no llegar a cerrar tasas fijas elevadas, la secuencia lógica indica que el foco de atención pasará por cerrar spreads elevados sobre tasa, particularmente en el caso de títulos largos. Desde un punto de vista teórico, dicho spread debería compensar por incertidumbre de expectativas de inflación, particularmente en el caso de inflación en ascenso debido a que ello es perjudicial para la tasa real esperada. Observamos que los spreads de rendimientos exigidos de títulos a tasa variable se correlacionan positivamente con los niveles de inflación y tasa de interés. Tomando como ejemplo el título AMX9 que vence en marzo 2019 y paga Badlar+250pb, durante los primeros meses de 2014, el spread de su rendimiento vs. Badlar alcanzó un máximo en mayo (mes de caída de tasa por parte del BCRA) de entre 400-450pb (TNA) disminuyendo hacia finales de año. De la misma manera, las semanas pasadas el spread de rendimiento del AMX9 vs. Badlar alcanzó máximo de 370pb (TNA) y descendió hacia 100pb (TNA) al cierre de ayer. Incluso con esta baja continúa siendo el título con mayor spread vs. Badlar; pero considerar que se encuentra por cortar cupón en estos días, lo cual implica una mayor carga de gastos. En bonos largos, le siguen el AM20 con un spread de 75pb sobre Badlar y el AMX8 con un spread sobre Badlar de 55pb. ● Con el FGS de la ANSES en la mira por el potencial flujo vendedor de acciones, vemos con buenos ojos realizar una rotación de portafolio desde YPF (ya cerca de nuestro objetivo fijado hace 2 meses de US$ 22 por ADR) hacia bancos (BMA es el más rezagado) y utilities (EDN fue duramente castigado en los últimos meses). ● Cuál es el costo fiscal del pago a jubilados? No hay números oficiales en la mesa, pero tomando algunos datos públicos podemos calcular un impacto fiscal anual por aumento de jubilaciones superior a los $ 70.000 millones (unos 2 millones de jubilados recibiendo un incremento mensual promedio de más de $3.000 por mes) y un pago de juicios por más de $ 40.000 millones. No es una cifra para nada menor pero que podría financiarse en el corto plazo con el blanqueo (cobro de penalidad + suscripción de bonos a tasa cero). Hacia adelante se requerirá de un mayor nivel de actividad que apuntale a la recaudación y se mantenga el control en otros conceptos del gasto público. Los bonos por ahora no parecen tomar mal la noticia, lo que confirma el buen clima financiero que vive la Argentina. ● Durante miércoles y jueves se licitarán Letras del Tesoro, aunque en esta oportunidad será por adhesión en vez de subasta como anteriormente. Con un leve recorte de tasa en comparación a inicio de mayo, para el plazo de 91d se paga una TNA 3,45% mientras que para 182d es de 3,75%. Se destaca que el monto máximo aceptado es de US$ 350 millones por cada letra al TCN del 1/6, dando lugar a una colocación máxima levemente inferior a los AR$ 10.000 millones. En la comparación frente a instrumentos en US$ con pronto vencimiento, las Letras se destacan por no incurrir en gastos de reinversión y por licitarse en AR$ a la cotización mayorista, lo cual puede ser un destino de aquellas Lebacs que no renueven o bien no entren en la adjudicación por nueva disminución de tasa.

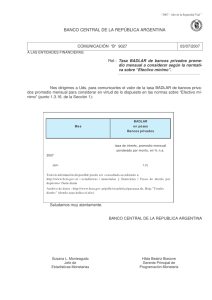

![[b]COMUNICACION B 8847. 1/11/2006](http://s2.studylib.es/store/data/002398839_1-83a303e568cc8a44b9bbc5eb41b10684-300x300.png)