Derivados Financieros: Collar Compra

Anuncio

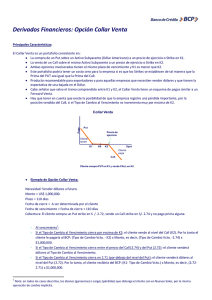

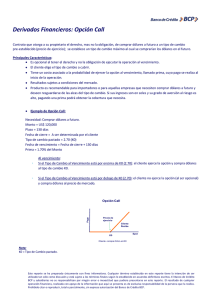

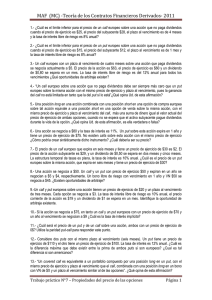

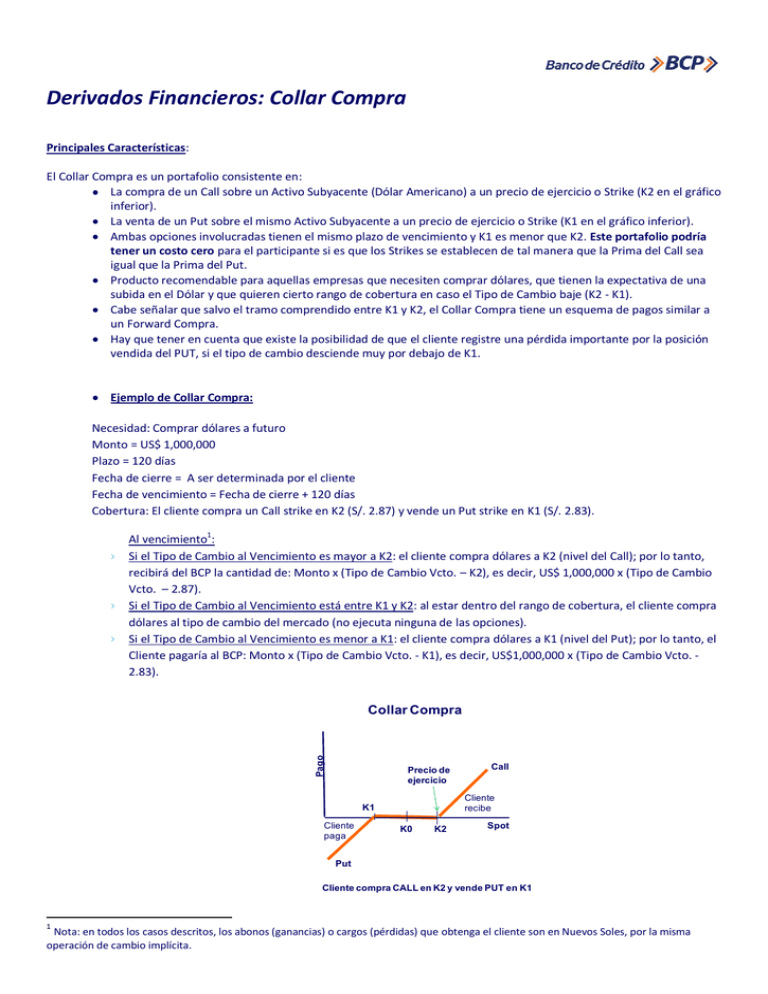

Derivados Financieros: Collar Compra Principales Características: El Collar Compra es un portafolio consistente en: La compra de un Call sobre un Activo Subyacente (Dólar Americano) a un precio de ejercicio o Strike (K2 en el gráfico inferior). La venta de un Put sobre el mismo Activo Subyacente a un precio de ejercicio o Strike (K1 en el gráfico inferior). Ambas opciones involucradas tienen el mismo plazo de vencimiento y K1 es menor que K2. Este portafolio podría tener un costo cero para el participante si es que los Strikes se establecen de tal manera que la Prima del Call sea igual que la Prima del Put. Producto recomendable para aquellas empresas que necesiten comprar dólares, que tienen la expectativa de una subida en el Dólar y que quieren cierto rango de cobertura en caso el Tipo de Cambio baje (K2 - K1). Cabe señalar que salvo el tramo comprendido entre K1 y K2, el Collar Compra tiene un esquema de pagos similar a un Forward Compra. Hay que tener en cuenta que existe la posibilidad de que el cliente registre una pérdida importante por la posición vendida del PUT, si el tipo de cambio desciende muy por debajo de K1. Ejemplo de Collar Compra: Necesidad: Comprar dólares a futuro Monto = US$ 1,000,000 Plazo = 120 días Fecha de cierre = A ser determinada por el cliente Fecha de vencimiento = Fecha de cierre + 120 días Cobertura: El cliente compra un Call strike en K2 (S/. 2.87) y vende un Put strike en K1 (S/. 2.83). Al vencimiento1: Si el Tipo de Cambio al Vencimiento es mayor a K2: el cliente compra dólares a K2 (nivel del Call); por lo tanto, recibirá del BCP la cantidad de: Monto x (Tipo de Cambio Vcto. – K2), es decir, US$ 1,000,000 x (Tipo de Cambio Vcto. – 2.87). Si el Tipo de Cambio al Vencimiento está entre K1 y K2: al estar dentro del rango de cobertura, el cliente compra dólares al tipo de cambio del mercado (no ejecuta ninguna de las opciones). Si el Tipo de Cambio al Vencimiento es menor a K1: el cliente compra dólares a K1 (nivel del Put); por lo tanto, el Cliente pagaría al BCP: Monto x (Tipo de Cambio Vcto. - K1), es decir, US$1,000,000 x (Tipo de Cambio Vcto. 2.83). Pago Collar Compra Precio de ejercicio Cliente recibe K1 Cliente paga Call K0 K2 Spot Put Cliente compra CALL en K2 y vende PUT en K1 1 Nota: en todos los casos descritos, los abonos (ganancias) o cargos (pérdidas) que obtenga el cliente son en Nuevos Soles, por la misma operación de cambio implícita. Conclusión: El cliente se verá favorecido si el tipo de cambio se incrementa por encima de K2; pero se verá perjudicado si el tipo de cambio desciende por debajo de K1. En el tramo entre K1 y K2, el efecto del portafolio es neutral para el cliente. _______________________ Este reporte se ha preparado únicamente con fines informativos. Cualquier término establecido en este reporte tiene la intención de ser utilizado tan sólo como discusión y está sujeto a los términos finales según lo establecido en acuerdos definitivos escritos. El Banco de Crédito BCP y subsidiarias no se responsabilizan por ningún error o inexactitud que pudiera presentarse en este reporte. El resultado de cualquier operación financiera, realizada con apoyo de la información que aquí se presenta es de exclusiva responsabilidad de la persona que la realiza. Prohibido citar o reproducir, total o parcialmente, sin expresa autorización del Banco de Crédito BCP.