Cont4t04

Anuncio

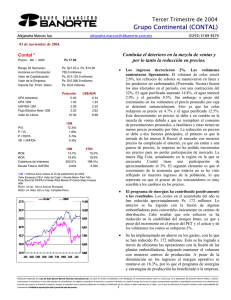

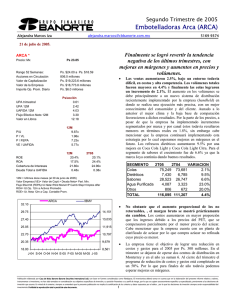

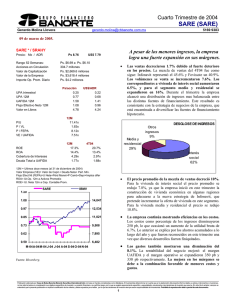

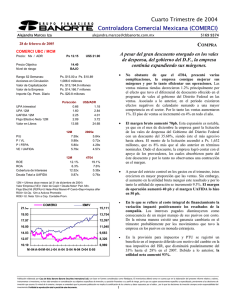

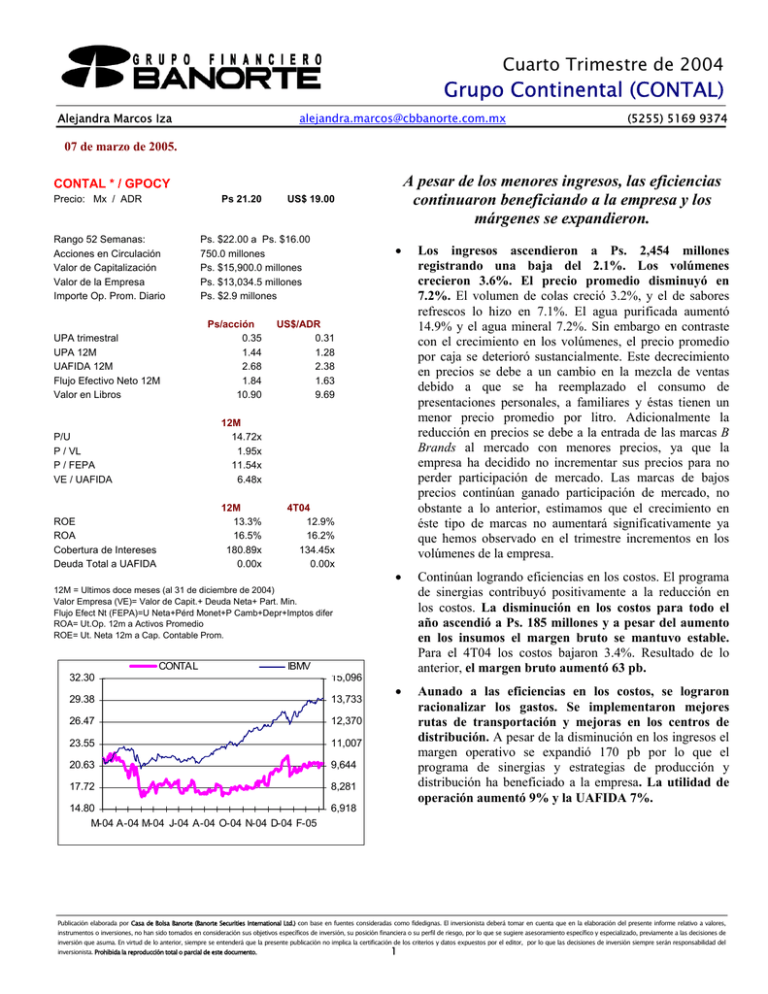

Cuarto Trimestre de 2004 Grupo Continental (CONTAL) Alejandra Marcos Iza [email protected] (5255) 5169 9374 07 de marzo de 2005. A pesar de los menores ingresos, las eficiencias continuaron beneficiando a la empresa y los márgenes se expandieron. CONTAL * / GPOCY Precio: Mx / ADR Ps 21.20 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros US$ 19.00 Ps. $22.00 a Ps. $16.00 750.0 millones Ps. $15,900.0 millones Ps. $13,034.5 millones Ps. $2.9 millones Ps/acción 0.35 1.44 2.68 1.84 10.90 P/U P / VL P / FEPA VE / UAFIDA 12M 14.72x 1.95x 11.54x 6.48x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 13.3% 16.5% 180.89x 0.00x • Los ingresos ascendieron a Ps. 2,454 millones registrando una baja del 2.1%. Los volúmenes crecieron 3.6%. El precio promedio disminuyó en 7.2%. El volumen de colas creció 3.2%, y el de sabores refrescos lo hizo en 7.1%. El agua purificada aumentó 14.9% y el agua mineral 7.2%. Sin embargo en contraste con el crecimiento en los volúmenes, el precio promedio por caja se deterioró sustancialmente. Este decrecimiento en precios se debe a un cambio en la mezcla de ventas debido a que se ha reemplazado el consumo de presentaciones personales, a familiares y éstas tienen un menor precio promedio por litro. Adicionalmente la reducción en precios se debe a la entrada de las marcas B Brands al mercado con menores precios, ya que la empresa ha decidido no incrementar sus precios para no perder participación de mercado. Las marcas de bajos precios continúan ganado participación de mercado, no obstante a lo anterior, estimamos que el crecimiento en éste tipo de marcas no aumentará significativamente ya que hemos observado en el trimestre incrementos en los volúmenes de la empresa. • Continúan logrando eficiencias en los costos. El programa de sinergias contribuyó positivamente a la reducción en los costos. La disminución en los costos para todo el año ascendió a Ps. 185 millones y a pesar del aumento en los insumos el margen bruto se mantuvo estable. Para el 4T04 los costos bajaron 3.4%. Resultado de lo anterior, el margen bruto aumentó 63 pb. • Aunado a las eficiencias en los costos, se lograron racionalizar los gastos. Se implementaron mejores rutas de transportación y mejoras en los centros de distribución. A pesar de la disminución en los ingresos el margen operativo se expandió 170 pb por lo que el programa de sinergias y estrategias de producción y distribución ha beneficiado a la empresa. La utilidad de operación aumentó 9% y la UAFIDA 7%. US$/ADR 0.31 1.28 2.38 1.63 9.69 4T04 12.9% 16.2% 134.45x 0.00x 12M = Ultimos doce meses (al 31 de diciembre de 2004) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. CONTAL IBMV 32.30 15,096 29.38 13,733 26.47 12,370 23.55 11,007 20.63 9,644 17.72 8,281 14.80 M-04 A-04 M-04 J-04 A-04 O-04 N-04 D-04 F-05 6,918 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Cuarto Trimestre de 2004 Grupo Continental (CONTAL) Alejandra Marcos Iza [email protected] (5255) 5169 9374 07 de marzo de 2005. ESTADO DE RESULTADOS (millones de pesos al 31 de diciembre de 2004) 2004 9,978 5,323 3,662 2,010 1,660 37 12 86 -3 115 -12 1,635 693 139 0 1 1,080 2003 10,469 5,599 3,846 2,095 1,752 -106 12 74 -130 86 -41 1,900 848 145 0 0 1,197 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 53.3% 20.1% 16.6% 10.8% 53.5% 20.0% 16.7% 11.4% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 14 60 26 33.6% 14 69 27 31.9% Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta var.% -4.7% -4.9% -4.8% -4.1% -5.2% #N/A -4.6% 15.9% -97.4% 33.6% -72.2% -13.9% -18.3% -4.0% #N/A 840.8% -9.8% 4T04 2,454 1,304 899 489 404 50 4 28 34 41 39 315 84 30 0 -1 263 4T03 2,506 1,316 945 457 371 -3 3 17 -24 36 -27 401 174 38 0 -0 265 53.1% 19.9% 16.5% 10.7% 52.5% 18.2% 14.8% 10.6% var.% -2.1% -0.9% -4.8% 7.0% 9.0% #N/A 52.7% 64.6% #N/A 13.8% #N/A -21.4% -52.0% -21.3% #N/A 291.0% -0.8% • Producto de un cambio en la legislación, la tasa de impuestos disminuirá paulatinamente del 33% al 28% en los siguientes años. Resultado de lo anterior, la provisión para impuestos y PTU decreció 52%. La tasa efectiva de impuestos en el trimestre se ubicó en 27% Vs. 44% registrada en el 4T03. • La empresa cuenta con una sana situación financiera y una buena generación de efectivo. El balance se encuentra libre de pasivos con costo. El indicador de días de inventarios disminuyó 9 días por lo que el flujo destinado al capital de trabajo mejoró. • La perspectiva de la empresa es promisoria. Esperamos un ligero aumento de precios en los siguientes trimestres. Aunando a lo anterior, creemos que los márgenes continuarán expandiéndose a medida que continúen implementando el plan de sinergias. Para continuar contrarrestando la entrada de las marcas de bajo precio, continuarán sacando al mercado nuevas presentaciones para aquellos sectores que sean más sensibles al precio. Aunado a lo anterior, la empresa ha pagado un dividendo muy atractivo, que en el año 2004 fue de Ps. 1.25 que a precios actuales representa un rendimiento de 6%. Creemos que podrá continuar pagándolo ya que genera una fuerte cantidad de efectivo. La valuación es atractiva ya que el múltiplo VE/ UAFIDA con los resultados incorporados asciende a Ps. 6.48x. BALANCE (millones de pesos al 31 de diciembre de 2004) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario • Debido a la reserva estratégica que mantienen en dólares y dada la apreciación en el tipo de cambio observada en el trimestre, la empresa reportó una pérdida cambiaria de Ps. 34 millones. Lo que ocasionó que el costo integral de financiamiento aumentara y a la postre la utilidad neta decreciera en 0.8%. Dec-04 Sep-04 Dec-03 10,004 9,908 10,143 2,870 2,788 2,722 1,139 1,122 1,320 958 941 934 4,373 4,361 4,431 482 493 528 181 202 208 1,827 1,992 2,030 0 0 0 699 723 751 0 0 0 1,127 1,268 1,279 8,178 7,917 8,113 5 6 3 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 5.7x #DIV/0! 0.5% -35.1% 22.3% 5.4x #DIV/0! 0.8% -35.2% 25.2% 5.4x #DIV/0! 0.7% -33.6% 25.0% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2