Cont1t06

Anuncio

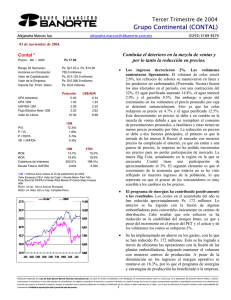

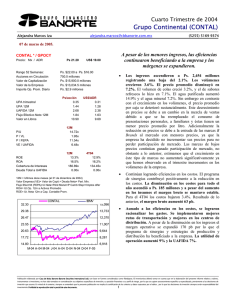

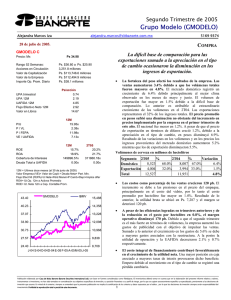

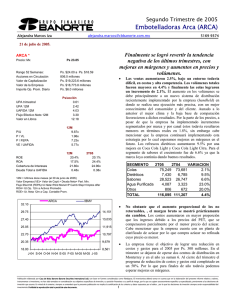

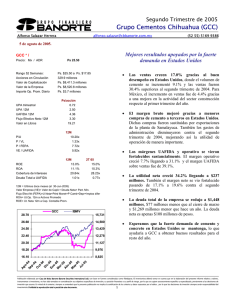

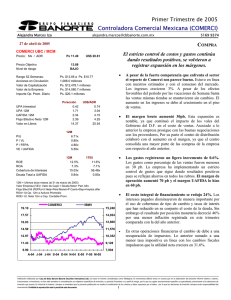

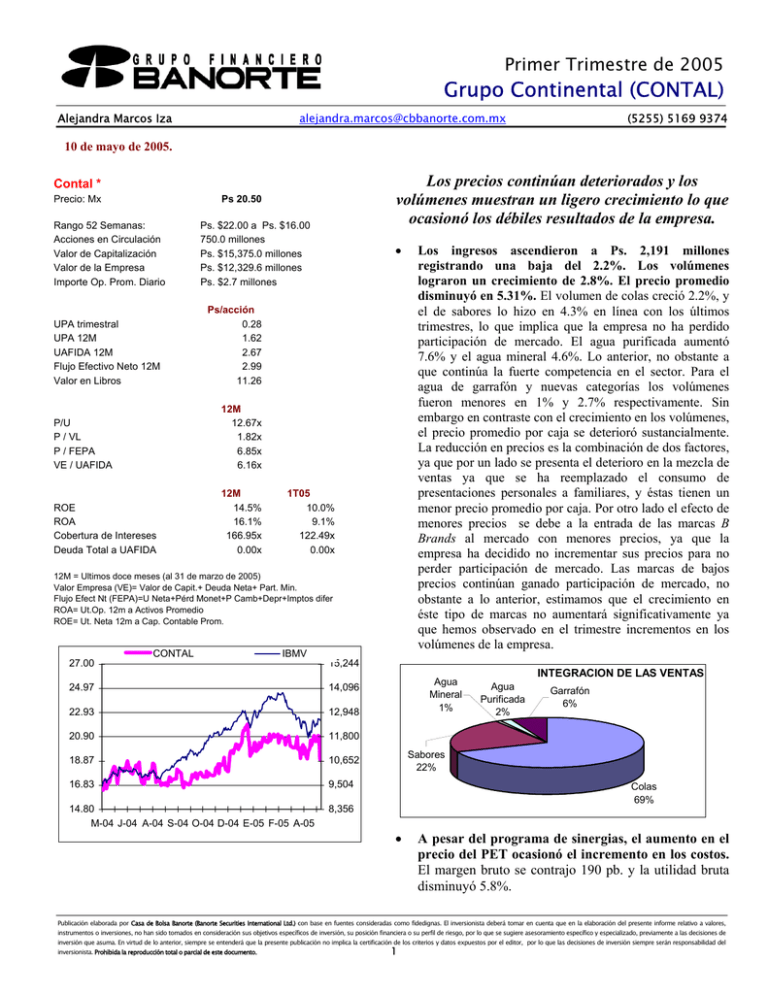

Primer Trimestre de 2005 Grupo Continental (CONTAL) Alejandra Marcos Iza [email protected] (5255) 5169 9374 10 de mayo de 2005. Los precios continúan deteriorados y los volúmenes muestran un ligero crecimiento lo que ocasionó los débiles resultados de la empresa. Contal * Precio: Mx Ps 20.50 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps. $22.00 a Ps. $16.00 750.0 millones Ps. $15,375.0 millones Ps. $12,329.6 millones Ps. $2.7 millones • Ps/acción 0.28 1.62 2.67 2.99 11.26 P/U P / VL P / FEPA VE / UAFIDA 12M 12.67x 1.82x 6.85x 6.16x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 14.5% 16.1% 166.95x 0.00x 1T05 10.0% 9.1% 122.49x 0.00x 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. CONTAL IBMV 27.00 15,244 24.97 14,096 22.93 12,948 20.90 11,800 18.87 10,652 16.83 9,504 14.80 M-04 J-04 A-04 S-04 O-04 D-04 E-05 F-05 A-05 8,356 Los ingresos ascendieron a Ps. 2,191 millones registrando una baja del 2.2%. Los volúmenes lograron un crecimiento de 2.8%. El precio promedio disminuyó en 5.31%. El volumen de colas creció 2.2%, y el de sabores lo hizo en 4.3% en línea con los últimos trimestres, lo que implica que la empresa no ha perdido participación de mercado. El agua purificada aumentó 7.6% y el agua mineral 4.6%. Lo anterior, no obstante a que continúa la fuerte competencia en el sector. Para el agua de garrafón y nuevas categorías los volúmenes fueron menores en 1% y 2.7% respectivamente. Sin embargo en contraste con el crecimiento en los volúmenes, el precio promedio por caja se deterioró sustancialmente. La reducción en precios es la combinación de dos factores, ya que por un lado se presenta el deterioro en la mezcla de ventas ya que se ha reemplazado el consumo de presentaciones personales a familiares, y éstas tienen un menor precio promedio por caja. Por otro lado el efecto de menores precios se debe a la entrada de las marcas B Brands al mercado con menores precios, ya que la empresa ha decidido no incrementar sus precios para no perder participación de mercado. Las marcas de bajos precios continúan ganado participación de mercado, no obstante a lo anterior, estimamos que el crecimiento en éste tipo de marcas no aumentará significativamente ya que hemos observado en el trimestre incrementos en los volúmenes de la empresa. Agua Mineral 1% INTEGRACION DE LAS VENTAS Agua Purificada 2% Garrafón 6% Sabores 22% Colas 69% • A pesar del programa de sinergias, el aumento en el precio del PET ocasionó el incremento en los costos. El margen bruto se contrajo 190 pb. y la utilidad bruta disminuyó 5.8%. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Grupo Continental (CONTAL) Alejandra Marcos Iza [email protected] (5255) 5169 9374 10 de mayo de 2005. • ESTADO DE RESULTADOS (millones de pesos al 31 de marzo de 2005) 1T05 2,191 1,127 893 311 234 -10 3 31 -2 20 -47 291 115 37 0 2 211 1T04 2,241 1,196 898 384 297 19 2 19 -2 36 -6 285 136 35 0 1 182 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 51.4% 14.2% 10.7% 9.7% 53.4% 17.1% 13.3% 8.1% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 19 66 26 41.0% 16 79 26 38.9% Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta var.% -2.2% -5.8% -0.7% -18.9% -21.2% #N/A 20.4% 66.2% 24.9% -44.3% 723.8% 2.3% -15.7% 5.0% #N/A 31.6% 16.0% • El costo integral de financiamiento contribuyó favorablemente a los resultados de la empresa. Una mayor posición en caja sumado al aumento en las tasas de interés hicieron posible que los intereses ganados aumentaran en 60%. • Producto de un cambio en la legislación, la tasa de impuestos diminuyó de 48% a 39%. Resultado de lo anterior, la provisión para impuestos y PTU decreció 15% lo que impulsó el crecimiento en la utilidad neta de 16%. • La empresa cuenta con una sana situación financiera y una buena generación de efectivo. El balance se encuentra libre de pasivos con costo. • La perspectiva de la empresa es alentadora. A pesar de que esperamos un ligero aumento de precios en el siguiente trimestre, de aproximadamente 2.6% no será suficiente para contrarrestar el deterioro de los últimos trimestres y todavía se mostrará menor en términos reales. Para continuar menguando la entrada de las marcas de bajo precio, seguirán sacando al mercado nuevas presentaciones para aquellos sectores que sean más sensibles al precio. La empresa ha pagado durante los últimos años un dividendo muy atractivo, y dado que genera grandes cantidades de efectivo creemos que continuará con esta política. Para este año, la empresa aprobó el pago de un dividendo en efectivo de Ps. 2.50 con un rendimiento muy atractivo siendo de los más altos de las empresas que cotizan en bolsa. A los precios actuales el rendimiento del dividendo es de 13.44%. La valuación es atractiva ya que el múltiplo VE/ UAFIDA con los resultados incorporados asciende a Ps. 6.16x. BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 10,329 3,052 1,260 995 4,343 486 193 1,880 0 717 0 1,163 8,449 7 Dic-04 Mar-04 10,075 10,399 2,891 2,924 1,147 1,313 965 976 4,404 4,459 486 521 183 207 1,840 2,049 0 0 704 753 0 0 1,135 1,296 8,236 8,349 5 5 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 6.0x #DIV/0! 0.2% -36.1% 22.2% 5.7x #DIV/0! 0.5% -35.1% 22.3% Los gastos fueron menores ya que se continúa con mejores rutas de transportación y mejoras en los centros de distribución. A pesar de la disminución en los gastos el margen operativo se deterioró 260 pb debido a los menores ingresos y al aumento en los costos. La utilidad de operación se redujo 21% y la UAFIDA 19%. 5.6x #DIV/0! 0.3% -35.0% 24.5% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2