ica3t04

Anuncio

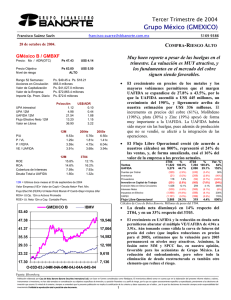

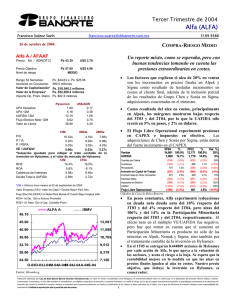

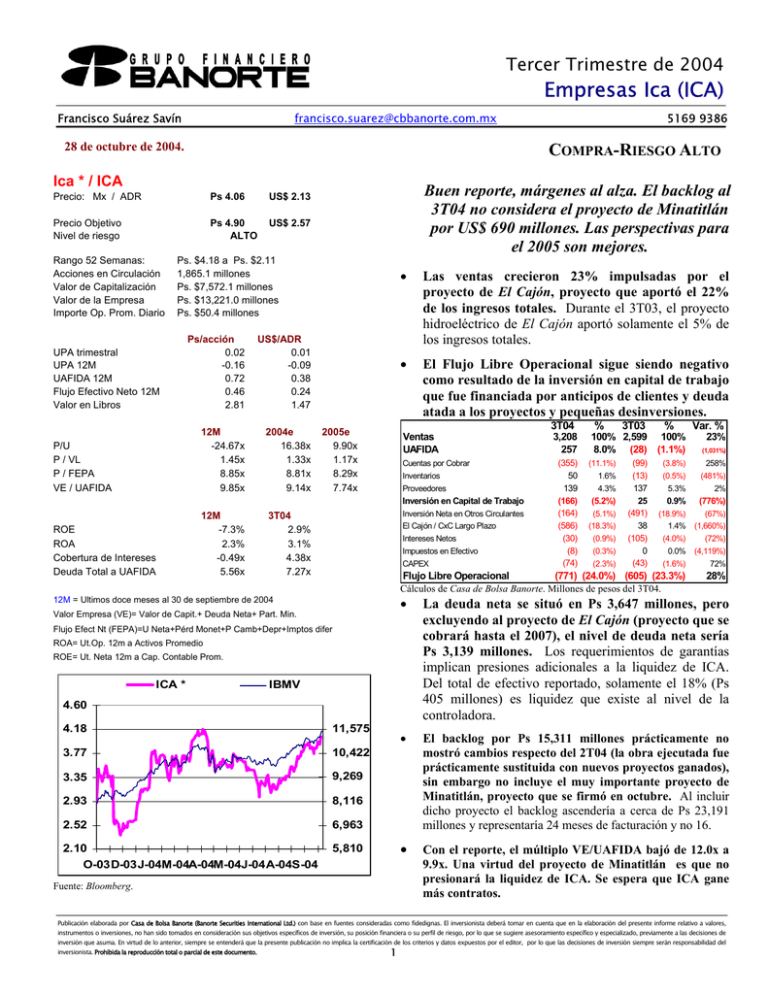

Tercer Trimestre de 2004 Empresas Ica (ICA) Francisco Suárez Savín [email protected] 28 de octubre de 2004. COMPRA-RIESGO ALTO Ica * / ICA Precio: Mx / ADR Ps 4.06 US$ 2.13 Precio Objetivo Nivel de riesgo Ps 4.90 ALTO US$ 2.57 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario Buen reporte, márgenes al alza. El backlog al 3T04 no considera el proyecto de Minatitlán por US$ 690 millones. Las perspectivas para el 2005 son mejores. Ps. $4.18 a Ps. $2.11 1,865.1 millones Ps. $7,572.1 millones Ps. $13,221.0 millones Ps. $50.4 millones Ps/acción 0.02 -0.16 0.72 0.46 2.81 US$/ADR 0.01 -0.09 0.38 0.24 1.47 P/U P / VL P / FEPA VE / UAFIDA 12M -24.67x 1.45x 8.85x 9.85x 2004e 16.38x 1.33x 8.81x 9.14x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M -7.3% 2.3% -0.49x 5.56x 3T04 2.9% 3.1% 4.38x 7.27x UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros 5169 9386 • Las ventas crecieron 23% impulsadas por el proyecto de El Cajón, proyecto que aportó el 22% de los ingresos totales. Durante el 3T03, el proyecto hidroeléctrico de El Cajón aportó solamente el 5% de los ingresos totales. • El Flujo Libre Operacional sigue siendo negativo como resultado de la inversión en capital de trabajo que fue financiada por anticipos de clientes y deuda atada a los proyectos y pequeñas desinversiones. 3T04 2005e 9.90x 1.17x 8.29x 7.74x Ventas UAFIDA Cuentas por Cobrar Inventarios Proveedores Inversión en Capital de Trabajo Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. 3.35 9,269 2.93 8,116 2.52 6,963 2.10 O-03D-03J-04M-04A-04M-04J-04A-04S-04 5,810 Fuente: Bloomberg. (3.8%) (0.5%) 5.3% 258% (481%) 2% 28% (5.1%) (18.3%) (0.9%) (0.3%) (2.3%) • La deuda neta se situó en Ps 3,647 millones, pero excluyendo al proyecto de El Cajón (proyecto que se cobrará hasta el 2007), el nivel de deuda neta sería Ps 3,139 millones. Los requerimientos de garantías implican presiones adicionales a la liquidez de ICA. Del total de efectivo reportado, solamente el 18% (Ps 405 millones) es liquidez que existe al nivel de la controladora. • El backlog por Ps 15,311 millones prácticamente no mostró cambios respecto del 2T04 (la obra ejecutada fue prácticamente sustituida con nuevos proyectos ganados), sin embargo no incluye el muy importante proyecto de Minatitlán, proyecto que se firmó en octubre. Al incluir dicho proyecto el backlog ascendería a cerca de Ps 23,191 millones y representaría 24 meses de facturación y no 16. • Con el reporte, el múltiplo VE/UAFIDA bajó de 12.0x a 9.9x. Una virtud del proyecto de Minatitlán es que no presionará la liquidez de ICA. Se espera que ICA gane más contratos. 4.60 10,422 (5.2%) (99) (13) 137 25 (491) 38 (105) 0 (43) 23% (1,031%) Flujo Libre Operacional (771) (24.0%) (605) (23.3%) Cálculos de Casa de Bolsa Banorte. Millones de pesos del 3T04. IBMV 3.77 (11.1%) 1.6% 4.3% Var. % (67%) (1,660%) (72%) (4,119%) 72% ROE= Ut. Neta 12m a Cap. Contable Prom. 11,575 % (776%) ROA= Ut.Op. 12m a Activos Promedio 4.18 3T03 0.9% Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ICA * (355) 50 139 (166) (164) (586) (30) (8) (74) % 100% 2,599 100% 8.0% (28) (1.1%) (18.9%) 1.4% (4.0%) 0.0% (1.6%) Inversión Neta en Otros Circulantes El Cajón / CxC Largo Plazo Intereses Netos Impuestos en Efectivo CAPEX 12M = Ultimos doce meses al 30 de septiembre de 2004 3,208 257 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Tercer Trimestre de 2004 Empresas Ica (ICA) Francisco Suárez Savín [email protected] 28 de octubre de 2004. COMPRA-RIESGO ALTO ESTADO DE RESULTADOS VENTAS (millones de pesos al 30 de septiembre de 2004) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 9m04 8,931 1,094 803 957 291 88 217 125 -0 -4 66 138 298 14 0 14 -161 9m03 6,884 623 668 227 -45 320 386 99 81 -48 110 -475 337 -166 0 -18 -960 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 12.3% 10.7% 3.3% -1.8% 9.0% 3.3% -0.6% -13.9% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 104 41 36 17.7% 89 45 38 13.5% var.% 29.7% 75.7% 20.3% 321.3% #N/A -72.6% -43.8% 26.1% #N/A -91.4% -40.3% #N/A -11.4% #N/A #N/A #N/A -83.2% 3T04 3,208 436 285 257 151 22 67 37 -4 -4 -30 158 103 -1 0 17 38 13.6% 8.0% 4.7% 1.2% 3T03 var.% 2,599 23.4% 137 218.6% 256 11.2% -28 #N/A -119 #N/A 153 -85.5% 128 -47.6% 23 62.5% 65 #N/A -18 -78.5% 104 #N/A -375 #N/A 122 -16.0% -120 -99.2% 0 #N/A -26 #N/A -592 #N/A 5.3% -1.1% -4.6% -22.8% El Cajón 885 TaT 452 (3%) AaA 152% 122 (22%) N.A. (%) (11%) 5% 21% 30% (%) Inmobiliario y Vivienda 248 169 254 47% (2%) 99 9 356 95 32 295 129 5% 29 (73%) 412 21% (23%) (71%) (14%) CONSOLIDADO 3,208 3,159 2,599 UTILIDAD OPERATIVA 3T04 2T04 3T03 2% TaT 23% AaA Construción Civil 54 68 (105) (20%) N.A. El Cajón 39 54 7 (28%) N.A. Construcción Industrial CPC-Rodio-Kronsa TOTAL CONSTRUCCIÓN 4 28 86 (27) 16 57 (41) N.A. N.A. 18 72% 60% -129 52% N.A. Inmobiliario y Vivienda 44 3 Operación de Infraestructura Alsur TOTAL OTROS SEGMENTOS 21 (1) 65 10 6 19 CONSOLIDADO 151 8 ##### 450% 4 111% 437% (2) N.A. N.A. 10 236% 550% 76 (119) 99% N.A. Cifras en millones de pesos del 3T04. • El Cajón fue el factor principal que explica el incremento del 153% de las ventas en la división de construcción civil. La conclusión de las plataformas marinas para PEMEX (May “A” y May “B”), afectó el reconocimiento de ingresos de la división de construcción industrial, la cual experimentó una caída del 11%. Rodio, por su parte, mostró mejorías adicionales, como resultado de la obra contratada en España. En otros ingresos destacan dos cosas: el buen desempeño de la división de vivienda y la fuerte baja del renglón de “Otros”, afectada fuertemente por la venta de Alsur en el trimestre. Las ventas de activos sumaron US$ 8.8 millones. • La rentabilidad mejoró notablemente, respecto del 3T03 (cuando se hicieron fuertes provisiones), y respecto del 2T04, y a pesar de que prácticamente se duplicaron los gastos para licitaciones a Ps 44 millones. La suma de los segmentos de construcción mostró un aumento en 1.00pp en el margen a 3% respecto del 2T04, mientras que el resto mostró una fuerte expansión en márgenes producto del desempeño de vivienda que en este trimestre aportó el 87% de los ingresos de su segmento, y, por supuesto, de la mejoría en el segmento de operación de infraestructura. ANALISIS FINANCIERO 1.2x 14.8% 67.9% 81.6% 230.2% 690 3T03 Operación de Infraestructura Alsur TOTAL OTROS SEGMENTOS Sep-04 Jun-04 Sep-03 19,290 18,789 13,826 2,252 2,551 1,745 6,166 5,558 4,443 8,277 8,017 4,829 1,111 1,119 1,322 1,484 1,545 1,487 0 0 0 13,618 13,099 10,539 1,226 1,063 2,236 5,708 5,430 4,590 6,242 6,131 3,390 442 476 323 5,672 5,690 3,288 433 429 163 1.2x 16.4% 68.4% 92.0% 240.1% 2T04 Construcción Industrial 1,087 1,088 1,218 CPC-Rodio-Kronsa 625 598 517 TOTAL CONSTRUCCIÓN 2,853 2,864 2,187 (millones de pesos al 30 de septiembre de 2004) Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 3T04 Construción Civil 1,141 1,178 BALANCE Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario 5169 9386 0.9x 39.7% 54.3% 118.0% 320.5% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2 Certificación del Analista Yo, Francisco Suárez Savín, certifico que los puntos de vista y opiniones que se expresan en este documento son reflejo fiel de mi opinión personal sobre la(s) compañía(s) objeto de este reporte, de sus afiliadas y de los valores que ha emitido. Asimismo certifico que no he recibido, no recibo, ni recibiré compensación directa o indirecta alguna a cambio de expresar una opinión en sentido especifico en este documento. Declaraciones relevantes Casa de Bolsa Banorte y sus filiales, incluyendo Grupo Financiero Banorte, brindan una amplia gama de servicios además de banca de inversión, tales como banca corporativa, entre otros, a un gran número de corporaciones en México y en el extranjero. El lector deberá asumir que Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones por concepto de los servicios antes mencionados. Conforme a las leyes mexicanas vigentes, los Analistas Bursátiles tienen permitido mantener posiciones largas o cortas en acciones de empresas que cotizan en la Bolsa Mexicana de Valores y en fondos de inversión. Sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio. Remuneración de analistas La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte y sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la empresa y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que nuestros analistas no reciben pago directo alguno por transacción específica alguna en banca de inversión. Actividades de banca de inversión durante los últimos doce meses Casa de Bolsa Banorte o sus filiales han obtenido ingresos por los servicios de banca de inversión por parte de las siguientes empresas o sus filiales, las cuales podrían ser objeto de análisis en el presente reporte: Alfa, Cablemas, CEMEX, Corporación GEO, DeMet, G. Acción, Grupo Financiero Banorte, Hylsamex, Hipotecaria Nacional, Jugos Del Valle, Su Casita, Urbi, Xignux. Actividades de banca de inversión durante los próximos tres meses Casa de Bolsa Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios de banca de inversión por parte de compañías o sus filiales, las cuales podrían ser objeto de análisis en el presente reporte. Guía para las recomendaciones de inversión La RECOMENDACIÓN DE INVERSIÓN es un parámetro que indica el RENDIMIENTO total esperado en los próximos doce meses. El rendimiento total requerido para una recomendación dada depende del nivel de RIESGO de cada acción. En la siguiente tabla se muestran los parámetros que se utilizaron para determinar la recomendación de inversión que se expresa en los documentos a los que se anexa esta nota. Estos parámetros se revisan periódicamente y se modifican en función de varios factores, entre los que se destacan, el nivel de las tasas de interés, las expectativas en cuanto al comportamiento futuro de esta variable y también en función de la tendencia y volatilidad de los mercados de capitales: Riesgo Bajo Medio Alto COMPRA >13.5% >16.5% >19.5% MANTENER <13.5% > 9.0% < 16.5% > 11% < 19.5% > 13% VENTA <9.0% <11% <13% Recomendación Para la definición del riesgo se han considerado tres factores: 1) La volatilidad del precio de la acción relativa al desempeño del índice de la Bolsa. 2) La bursatilidad de la acción y 3) la fortaleza financiera de la empresa emisora. Con estos tres factores construimos un índice de riesgo que utilizamos para agrupar las emisiones en tres niveles: Bajo, Medio y Alto riesgo. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfiles de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo, Casa de Bolsa Banorte utiliza una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados por Casa de Bolsa Banorte, ya que esto depende de diversos factores endógenos y exógenos que afectan tanto el desempeño de la empresa como las tendencias del mercado de valores en el que cotiza. LA INFORMACIÓN CONTENIDA EN EL PRESENTE REPORTE HA SIDO OBTENIDA DE FUENTES QUE CONSIDERAMOS COMO FIDEDIGNAS, PERO NO HACEMOS DECLARACIÓN ALGUNA RESPECTO DE NI CASA DE BOLSA BANORTE, S.A. DE C.V. NI BANORTE SECURITIES INTERNATIONAL ACEPTAN RESPONSABILIDAD ALGUNA POR CUALQUIER PÉRDIDA QUE SE DERIVE DEL USO DE ESTE REPORTE O SU CONTENIDO. SU PRECISIÓN O INTEGRIDAD.