Televisa2t06

Anuncio

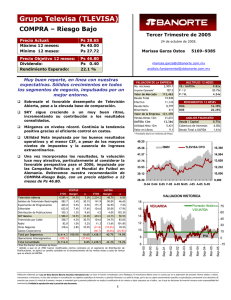

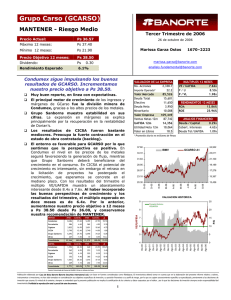

Grupo Televisa (TLEVISA) COMPRA – Riesgo Bajo Segundo Trimestre de 2006 Precio Actual: Ps 40.59 Máximo 12 meses: Ps 49.61 Mínimo 12 meses: Ps 33.08 Precio Objetivo 12 meses: Ps 54.50 Dividendo: Ps Marissa Garza Ostos 1670–2223 [email protected] 1.00 [email protected] 36.7 % Excelentes resultados, en línea con el consenso del mercado. Sobresale la extraordinaria expansión en márgenes. VALUACION DE LA EMPRESA No. Acciones 2,919.6 153.5 Importe Operado* Valor Mercado 118,507 Deuda Total 19,409 Efectivo 18,842 Deuda Neta 568 Minoritario 1,287 Valor Empresa 123,724 Ventas Netas 12m 35,259 UAFIDA 12m 14,950 Utilidad Neta 12m 7,833 Valor en Libros 11.2 La contribución de la publicidad asociada con las Campañas Políticas y el Mundial de Fútbol en Alemania, se vio claramente reflejada en los resultados. El Fuerte crecimiento a nivel neto, ante la solidez operativa, y los beneficios financieros. MULTIPLOS 12 MESES VE / UAFIDA 8.28x P/U 15.13x P / VL 3.61x RENDIMIENTOS 12 MESES ROA 17.14% ROE 26.76% ANALISIS FINANCIERO Deuda / Capital 0.57x Cobert. Intereses 8.14x Deuda Tot/UAFIDA 1.30x * Promedio diario en millones de Pesos 59.40 IBMV TLEVISA CPO 18,113 40.00 16,154 35.15 14,195 30.30 12,236 M-06 J-06 44.85 M-06 20,072 F-06 22,031 49.70 E-06 54.55 J-05 A pesar de que los próximos trimestres carecerán de eventos extraordinarios, consideramos que la perspectiva para la compañía es positiva, apoyada en el favorable entorno y los nuevos proyectos. En términos de valuación, la acción cotiza en niveles que consideramos muy atractivos. Con los resultados incorporados el múltiplo VE/UAFIDA pasa de 9.1x a 8.3x. Dadas las expectativas de crecimiento estimamos un múltiplo de 7.5x para finales del 2006 y de 7.0x en 12 meses. Con base en lo anterior, y habiendo incorporado los buenos resultados de este trimestre, aumentamos nuestro precio objetivo a 12 meses para las acciones de TELEVISA a Ps 54.50. Nuestra recomendación es COMPRARiesgo Bajo. N-05 récord. O-05 Márgenes en niveles históricamente apalancamiento operativo es evidente. A-05 Rendimiento Esperado 17 de julio de 2006 VALUACION HISTORICA UAFIDA 32.4% 25.9% 163 49.6% 54.4% 1.0% 212 41.3% 5.6% 7.4% 13.2% 148 20.0% 5.5% 1.1% 3.7% 7 6.7% 91.9% 1,817 18.1% 22.1% 843 46.4% 39.1% Televisión por Cable 481 4.8% 41.1% 208 43.3% 93.8% Radio 129 1.3% 43.9% 31 Otros Negocios 329 3.3% 10,060 100.0% TOTAL Consolidado -0.9% -87.5% 4,449 44.2% 32.8% 20.9% 4,449 45.4% 32.8% 261 9,799 6 -15 Abr-06 93 20.2% 0 Dic-05 -50.7% Ago-05 Operaciones Intersegmentos - 23.9% 100.6% -26.5% Abr-05 Gastos Corporativos Total por Segmentos 87 15 8 Dic-04 7.6% - 30 10 Ago-04 106 Abr-04 740 Distribución de Publicaciones Dic-03 Editoriales 45 Ago-03 5.1% Dic-02 3.3% 514 Abr-03 328 Exportación de Programación 60 12 P/U 53.7% Abr-02 Señales de Televisión Restringida SKY México 3,017 Ago-02 21.6% 75 Promedio Histórico VE/UAFIDA ∆ Dic-01 55.8% Margen Ago-01 5,615 2T06 Dic-00 ∆ Abr-01 Televisión Abierta Margen VE/UAFIDA VENTAS 2T06 14 Fuente: Comunicado de prensa de TELEVISA. Cifras en millones de pesos al 30 de junio de 2006. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Grupo Televisa (TLEVISA) COMPRA – Riesgo Bajo Segundo Trimestre de 2006 Precio Actual: Ps 40.59 Máximo 12 meses: Ps 49.61 Mínimo 12 meses: Ps 33.08 Precio Objetivo 12 meses: Ps 54.50 Dividendo: Ps Rendimiento Esperado RESULTADOS TRIMESTRALES 17 de julio de 2006 Marissa Garza Ostos [email protected] 1.00 [email protected] 36.7 % 2T06 2T05 ∆ Televisión Abierta siguió mostrando un desempeño muy favorable. Las campañas políticas y el Mundial de Fútbol impulsaron los fuertes resultados. El margen registrado se situó en un nivel históricamente récord, impulsado por los mayores ingresos. 1T06 (millones de pesos al 30 de junio de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 9,799 5,187 1,394 3,793 -195 3,451 934 -233 0 -23 2,307 0.79 4,449 8,107 3,978 1,193 2,785 694 1,833 465 141 0 191 1,318 0.45 3,351 2T06 2T05 20.9% 30.4% 16.9% 36.2% #N/A 88.3% 101.0% #N/A #N/A #N/A 75.1% 32.8% 7,446 3,463 1,291 2,172 212 1,873 512 47 0 117 1,291 0.44 2,800 52.9% 49.1% 46.5% Margen UAFIDA 45.4% 41.3% 37.6% Margen Operativo 38.7% 34.4% 29.2% Margen Neto 23.5% 16.3% 17.3% Jun-06 Jun-05 SKY continúa creciendo a ritmos sorprendentes. Su base de suscriptores aumentó 17.4% con respecto al año anterior, al alcanzar 1.39 millones de usuarios. Los mayores ingresos impulsaron la expansión de 7.3 pp en el margen de UAFIDA. En otros segmentos destacan los resultados mostrados en Televisión por Cable y Radio. La base de suscriptores en TV por Cable aumentó en 17.6%, al ubicarse en 458,312, y usuarios de Internet en 73.8%. Radio por su parte, se vio favorecido con los mayores ingresos por publicidad asociada con el Mundial de Fútbol y las Campañas Políticas, aunque su contribución a los resultados consolidados es muy pequeña. 1T06 Margen Bruto RESUMEN DEL BALANCE A nivel neto se registró un crecimiento importante en las utilidades como resultado de los fuertes resultados operativos, pero también gracias a los beneficios financieros. Esto último se atribuye principalmente a las fuertes ganancias cambiarias que contrastan con las pérdidas de hace un año, como resultado de las coberturas de la compañía, a pesar de la devaluación del peso frente al dólar. Lo anterior compensó las pérdidas de subsidiarias no consolidadas, asociadas con la participación de Televisa en La Sexta, el canal de TV Abierta en España. Mar-06 (millones de pesos al 30 de junio de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido y otros 76,023 68,129 31,358 26,879 18,842 15,158 7,713 6,927 3,796 3,976 8,812 6,661 20,169 19,705 15,684 14,885 75,838 32,957 17,613 10,632 3,781 8,906 19,719 14,255 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 41,934 42,333 7,693 8,185 1,076 2,410 20,187 21,930 18,333 20,060 13,736 10,749 317 1,470 43,491 5,941 383 20,092 19,657 17,077 382 Capital Contable Capital Minoritario Capital Mayoritario 34,089 1,287 32,802 32,346 1,235 31,112 25,796 58 25,738 1670–2223 Hacia delante, consideramos que la perspectiva de la compañía sigue siendo favorable. De continuar las condiciones macroeconómicas hacia el 2007, se espera un crecimiento interesante en el mercado de la publicidad y un posible incremento en tarifas. Esto, en conjunción con los nuevos proyectos en los que se está enfocando la compañía, tales como los 65 centros de apuestas remotas y sorteos de números, la participación del 40% de TELEVISA en La Sexta en España, el lanzamiento de los servicios de VoIP (telefonía a través del protocolo de Internet), y su interés de crecer en el mercado hispano de Estados Unidos, donde, el potencial es muy favorable, nos muestran que la compañía es muy capaz de compensar la ausencia de los eventos extraordinarios. Reiteramos nuestra recomendación de COMPRA. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2