gcarso3t06

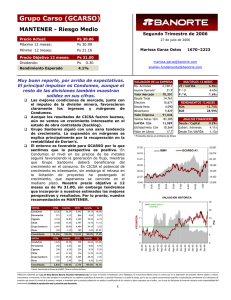

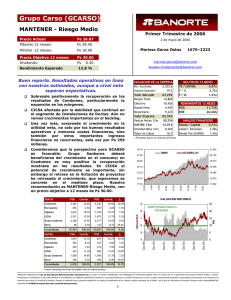

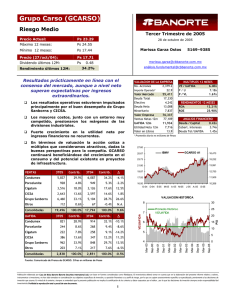

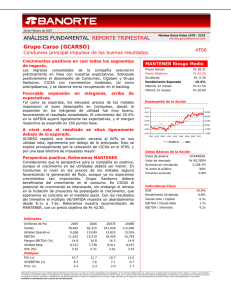

Anuncio

Grupo Carso (GCARSO) MANTENER - Riesgo Medio Precio Actual: Ps 36.57 Máximo 12 meses: Ps 37.40 Mínimo 12 meses: Ps 21.90 Precio Objetivo 12 meses: Ps 38.50 Dividendo: Ps 26 de octubre de 2006 Marissa Garza Ostos [email protected] 6.1% 12.4% 2,740 14.0% 1.8% 6,693 29.7% 6,696 34.2% 0.0% 227 -1.0% 73 0.4% N.A. 100.0% 19,579 100.0% 15.2% Grupo Sanborns Otros - Consolidadas 22,546 UAFIDA 3T06 Condumex Contrib. 3T05 Contrib. ∆ 1,594 42.3% 640 Porcelanite 262 6.9% 253 9.3% Cigatam 230 6.1% 225 8.3% 2.1% CICSA 353 9.4% 385 14.2% -8.4% 1,063 28.2% 1,016 37.3% 4.6% 269 7.1% 202 7.4% 33.6% 3,771 100.0% 2,721 100.0% 38.6% Grupo Sanborns Otros Consolidadas 23.5% 149.2% 3.4% S-06 A-06 J-06 M-06 A-06 M-06 E-06 D-05 8 20 7 15 6 10 5 5 4 0 P/U 2,790 25 Promedio Histórico VE/UAFIDA Abr-06 4.7% CICSA VALUACION HISTORICA 9 Ago-06 2.3% 18.6% 13,456 Dic-05 4.9% 3,651 15,367 20.30 Ago-05 962 16.9% 23.18 Dic-04 4.4% 3,822 17,278 Abr-05 984 Cigatam 26.07 Abr-04 55.5% 19,189 Ago-04 ∆ 27.9% 28.95 Dic-03 Contrib. 5,459 21,100 Ago-03 3T05 31.83 Dic-02 37.6% 23,011 Abr-03 Porcelanite Contrib. GCARSO A1 34.72 Abr-02 8,486 24,922 Ago-02 3T06 Condumex ANALISIS FINANCIERO Deuda / Capital 0.29x Cobert. Intereses 4.62x Deuda Tot/UAFIDA 1.09x IBMV Dic-01 VENTAS RENDIMIENTOS 12 MESES ROA 13.86% ROE 25.96% 37.60 O-05 MULTIPLOS 12 MESES VE / UAFIDA 7.62x P/U 8.50x P / VL 1.98x * Promedio diario en millones de Pesos Ago-01 Dic-00 Muy buen reporte, en línea con expectativas. El principal motor de crecimiento de los ingresos y márgenes de GCarso fue la división minera de Condumex, gracias a los altos precios de los metales. Grupo Sanborns muestra estabilidad en sus cifras. La expansión en márgenes se explica principalmente por la recuperación en la rentabilidad de Dorian’s. Los resultados de CICSA fueron bastante mediocres. Preocupa la fuerte contracción en el estado de obra contratada (backlog). El entorno es favorable para GCARSO por lo que sentimos que la perspectiva es positiva. En Condumex el nivel en los precios de los metales seguirá favoreciendo la generación de flujo, mientras que Grupo Sanborns deberá beneficiarse del crecimiento en el consumo. En CICSA el potencial de crecimiento es interesante, sin embargo el retraso en la licitación de proyectos ha postergado el crecimiento, que esperamos se concrete en el mediano plazo. Con los resultados del trimestre el múltiplo VE/UAFIDA muestra un abaratamiento interesante desde 8.4x a 7.6x. Al haber incorporado las buenas perspectivas de crecimiento y los resultados del trimestre, el múltiplo esperado en doce meses es de 6.4x. Por lo anterior, aumentamos nuestro precio objetivo a 12 meses a Ps 38.50 desde Ps 36.00, y conservamos nuestra recomendación de MANTENER. VALUACION DE LA EMPRESA No. Acciones 2,338.7 22.2 Importe Operado* Valor Mercado 85,526 Deuda Total 15,601 Efectivo 11,650 Deuda Neta 3,950 Minoritario 10,088 Valor Empresa 109,449 Ventas Netas 12m 87,742 UAFIDA 12m 14,356 Utilidad Neta 12m 10,064 Valor en Libros 18.5 Abr-01 Condumex sigue impulsando los buenos resultados de GCARSO. Incrementamos nuestro precio objetivo a Ps 38.50. 1670–2223 [email protected] 0.30 VE/UAFIDA Rendimiento Esperado Tercer Trimestre de 2006 Fuente: Comunicado de Prensa de GCARSO. Cifras en millones de Pesos Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Grupo Carso (GCARSO) MANTENER - Riesgo Medio Precio Actual: Ps 36.57 Máximo 12 meses: Ps 37.40 Mínimo 12 meses: Ps 21.90 Precio Objetivo 12 meses: Ps 38.50 Dividendo: Ps Rendimiento Esperado RESULTADOS TRIMESTRALES Tercer Trimestre de 2006 26 de octubre de 2006 Marissa Garza Ostos [email protected] 0.30 [email protected] 6.1% 3T06 3T05 ∆ Condumex impulsó por segundo trimestre consecutivo, los buenos resultados de la compañía. Los elevados precios de los metales, principalmente cobre y zinc, cuyos precios se han incrementado fuertemente en el último año, favorecieron un importante crecimiento en la división minera, que esperamos continúe mientras los precios sigan en niveles tan favorables. La expectativa apunta a que continúen así en los próximos trimestres, lo que beneficiará la generación de flujo de esta división, y en consecuencia de GCARSO. 2T06 (millones de pesos al 30 de Sep de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 22,546 19,579 15.2% 5,876 4,918 19.5% 2,715 2,792 -2.8% 3,160 2,126 48.7% 705 436 61.7% 2,398 2,872 -16.5% 814 563 44.7% 466 350 33.3% 0 -92 -100.0% 417 442 -5.7% 1,633 2,309 -29.3% 0.70 0.99 3,771 2,721 38.6% 22,698 5,928 2,630 3,298 139 3,206 1,010 421 0 460 2,157 0.92 3,907 MARGENES 3T06 2T06 3T05 Margen Bruto 26.1% 25.1% 26.1% Margen UAFIDA 16.7% 13.9% 17.2% Margen Operativo 14.0% 10.9% 14.5% 7.2% 11.8% 9.5% Margen Neto RESUMEN DEL BALANCE Sep-06 Sep-05 En Grupo Sanborns, la división de SEARS continuó con una sana tendencia de crecimiento, con un aumento del 5.3% en sus ingresos (1.9% en ventas mismas tiendas), y del 3% en la UAFIDA. Por su parte, Sanborns registró un aumento del 6% en sus ventas (aunque las ventas mismas tiendas combinadas disminuyeron 1.1%). Los márgenes se contrajeron afectados por los costos relacionados con la expansión de la cadena. Dorian’s creció 3.5% en sus ingresos, y las pérdidas operativas se revirtieron. Jun-06 CICSA mostró resultados deslucidos en prácticamente todos sus segmentos de negocio. Nos preocupa la tendencia decreciente en el backlog de esta subsidiaria, el cual se contrajo ahora en 26% respecto del 2T06, al ubicarse en tan solo Ps 8,451 millones desde Ps 11,460 millones en el 2T06 y Ps 13,076 millones en el 1T06. De cualquier forma, la perspectiva es interesante, dado el potencial existente en la licitación de proyectos de infraestructura, por lo que esperamos que los resultados de esta división se mejoren paulatinamente, conforme se concreten nuevos proyectos. (millones de pesos al 30 de Sep de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido y Otros 90,569 81,929 48,021 36,390 11,650 4,314 17,895 14,917 17,550 15,627 4,059 2,336 37,100 38,020 1,388 5,183 90,158 47,844 10,864 17,690 17,639 3,545 37,487 1,282 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 37,282 39,477 17,251 15,285 3,707 1,983 11,958 14,416 11,894 15,908 0 0 8,073 9,776 37,912 15,553 950 14,049 13,977 0 8,310 Capital Contable Capital Minoritario Capital Mayoritario 53,287 10,088 43,198 52,246 10,007 42,239 42,452 8,123 34,328 1670–2223 A nivel neto se observa una caída importante en las utilidades del trimestre. Sin embargo esta asociada a la ausencia de ingresos extraordinarios que se tuvieron en el 3T05 por la venta de empresas, y una tasa efectiva de impuestos mucho mayor en el 3T06. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2