Tema 5.1.e Costo de las Acciones Comunes

Anuncio

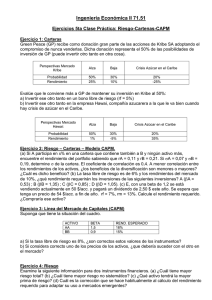

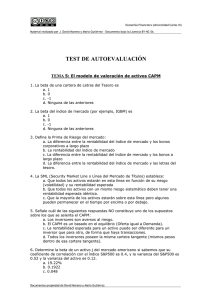

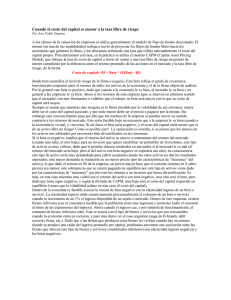

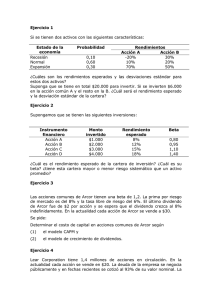

Tema 5.1.e Costo de las Acciones Comunes El costo de las acciones comunes es el rendimiento requerido por los inversionistas del mercado de valores sobre las acciones comunes. Se pueden plantear las siguientes preguntas ¿que tasa de rendimiento exigen los inversionistas potenciales de las acciones comunes de la empresa? ¿ se puede saberlo observando el mercado de acciones ? Igual que en el caso de la emisión de pasivo, los inversionistas adquirirán una participación en el capital social de la empresa, en forma de acciones comunes, sólo si esperan recibir un rendimiento que les compense por dejar de utilizar sus recursos financieros durante el periodo en que conserven las acciones, ajustado al riesgo que implica su posesión. En este caso puede ser que el rendimiento esperado no llegue a convertirse en realidad, pero para comprar las acciones exigen poder esperar ese rendimiento. Como en el caso del pasivo ( deuda ), esta tasa de rendimiento está en función de los factores generales de riesgo como son: tasas reales de interés, inflación esperada y riesgos tanto comercial como financiero y de realización, evaluados por todos los que participan en el mercado. Cualquiera de los riesgos puede aumentar o disminuir en un momento dado haciendo que el costo del capital común ( Ke) cambie por consiguiente. Las principales técnicas para medir el costo de capital de las acciones comunes son: la que emplea el modelo de valuación de crecimiento constante y la otra se basa en el modelo de asignación de precio del activo de capital (MAPAC) o por su siglas en en Ingles CAPM: El Capital Asset Pricing Model, o CAPM (traducción literal: Modelo de Fijación de precios de activos de capital) es un modelo frecuentemente utilizado en la economía financiera. El modelo es utilizado para determinar la tasa de rentabilidad teóricamente requerida para un cierto activo, si éste es agregado a un portafolio adecuadamente diversificado y a través de estos datos obtener la rentabilidad y el riesgo de la cartera total. El modelo toma en cuanto la sensibilidad del activo al riesgo no-diversificable (conocido también como riesgo del mercado o riesgo sistémico, representado por el símbolo de beta (β), así como también el rentabilidad esperado del mercado y el rentabilidad esperado de un activo teoréticamente libre de riesgo. Página 1 de 3 Se puede suponer razonablemente que los inversionistas esperan que el dividendo actual aumente a una tasa constante ( g ) durante la vida perpetua de la empresa, el costo de capital común, suponiendo un crecimiento constante del dividendo, es el rendimiento en dividendos actual más la tasa de crecimiento utilizándose la siguiente fórmula: Ks= D1/(Po –Gastos de Colocacion y disminución en precio) + g = D1/p1 +gx100 K s = costo de las acciones comunes D 1 = dividendo esperado P o = precio de colocación P f = precio de colocación disminuidos gastos de colocación y perdida en precio g = porcentaje o tasa de crecimiento EJEMPLO RESUELTO: La Cia “ X “ S.A. de C.V. desea saber el costo de una nueva emisión de acciones comunes considerando: valor nominal unitario $ 100,00 valor de colocación $ 90.00 espera pagar dividendos del $ 2,50 sobre la emisión al finalizar el año, se causarían gastos de emisión a razón de $ 1,10 por acción y su precio disminuiría $ 0,60 como consecuencia de la oferta adicional de acciones y la tasa de crecimiento de dividendos se estima en 5 %. Ks= D1/P1 +gx100 Ks= 2,50/(90-(1,10 + 0,60) +0,05 = 7,83% 7,83 % es el costo de la nueva emisión de acciones comunes Página 2 de 3 Otro procedimiento para determinar el costo de financiamiento por medio de acciones comunes es utilizando el modelo de asignación de precios de activos de capital ( MAPAC ) o (CAPM ) el cual permite medir el costo del capital contable con la fórmula siguiente: Ks=Rf +(B(Rm – Rf)) R f = tasa de rendimiento libre de riesgo B = beta del activo financiero ( acción común ) R m = tasa de rendimiento de mercado Se conoce como beta a la sensibilidad de la rentabilidad de los títulos a las fluctuaciones de la rentabilidad de la cartera de mercado. También se dice que la beta mide el riesgo sistemático ( es el riesgo que depende del mercado ) de un activo individual o de una cartera EJEMPLO RESUELTO: Se tiene la siguiente información para determinar el costo de capital de las acciones comunes mediante el modelo MAPAC de la empresa “ Z “ S.A. de C.V.: la tasa libre de riesgo es del 7,5 %, su coeficiente beta es 1,4 y el rendimiento de mercado esta sobre el 12 %. Sustituyendo en la fórmula se tiene: Ks= 7,5% + (1,4 (12% - 7,5%) = 13,80% El 13,80 % representa el costo de capital de las acciones comunes utilizando el modelo MAPAC Página 3 de 3