gmod4t04

Anuncio

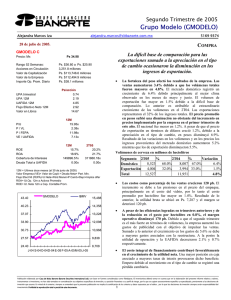

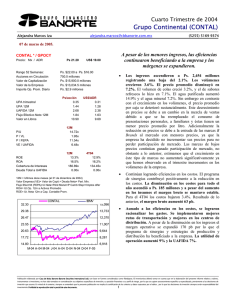

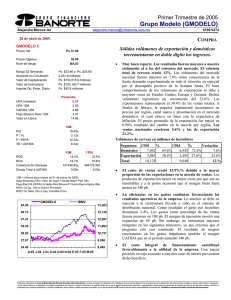

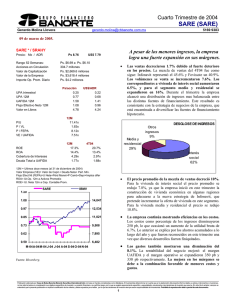

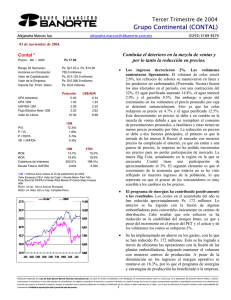

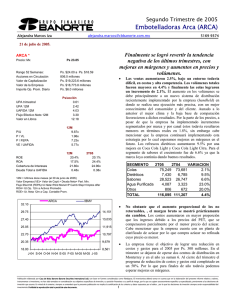

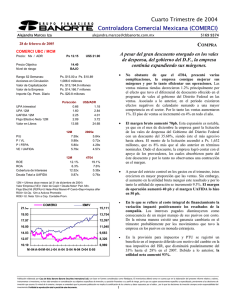

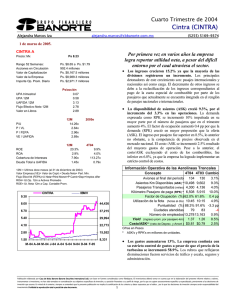

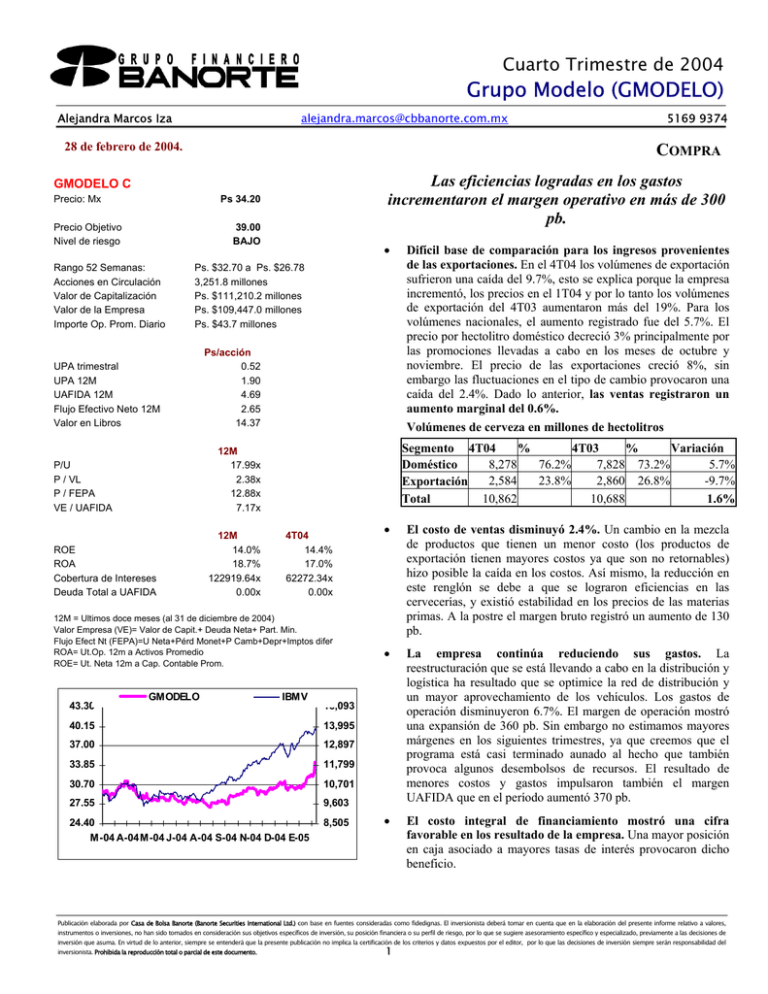

Cuarto Trimestre de 2004 Grupo Modelo (GMODELO) Alejandra Marcos Iza [email protected] 28 de febrero de 2004. COMPRA Las eficiencias logradas en los gastos incrementaron el margen operativo en más de 300 pb. GMODELO C Precio: Mx Ps 34.20 Precio Objetivo Nivel de riesgo 39.00 BAJO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario • Ps. $32.70 a Ps. $26.78 3,251.8 millones Ps. $111,210.2 millones Ps. $109,447.0 millones Ps. $43.7 millones UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps/acción 0.52 1.90 4.69 2.65 14.37 ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 14.0% 18.7% 122919.64x 0.00x 4T04 14.4% 17.0% 62272.34x 0.00x 12M = Ultimos doce meses (al 31 de diciembre de 2004) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. GMODELO Difícil base de comparación para los ingresos provenientes de las exportaciones. En el 4T04 los volúmenes de exportación sufrieron una caída del 9.7%, esto se explica porque la empresa incrementó, los precios en el 1T04 y por lo tanto los volúmenes de exportación del 4T03 aumentaron más del 19%. Para los volúmenes nacionales, el aumento registrado fue del 5.7%. El precio por hectolitro doméstico decreció 3% principalmente por las promociones llevadas a cabo en los meses de octubre y noviembre. El precio de las exportaciones creció 8%, sin embargo las fluctuaciones en el tipo de cambio provocaron una caída del 2.4%. Dado lo anterior, las ventas registraron un aumento marginal del 0.6%. Volúmenes de cerveza en millones de hectolitros Segmento 4T04 % 4T03 % Variación 8,278 76.2% 7,828 73.2% 5.7% Doméstico 2,584 23.8% 2,860 26.8% -9.7% Exportación 10,862 10,688 Total 1.6% 12M 17.99x 2.38x 12.88x 7.17x P/U P / VL P / FEPA VE / UAFIDA 43.30 5169 9374 IBMV • El costo de ventas disminuyó 2.4%. Un cambio en la mezcla de productos que tienen un menor costo (los productos de exportación tienen mayores costos ya que son no retornables) hizo posible la caída en los costos. Así mismo, la reducción en este renglón se debe a que se lograron eficiencias en las cervecerías, y existió estabilidad en los precios de las materias primas. A la postre el margen bruto registró un aumento de 130 pb. • La empresa continúa reduciendo sus gastos. La reestructuración que se está llevando a cabo en la distribución y logística ha resultado que se optimice la red de distribución y un mayor aprovechamiento de los vehículos. Los gastos de operación disminuyeron 6.7%. El margen de operación mostró una expansión de 360 pb. Sin embargo no estimamos mayores márgenes en los siguientes trimestres, ya que creemos que el programa está casi terminado aunado al hecho que también provoca algunos desembolsos de recursos. El resultado de menores costos y gastos impulsaron también el margen UAFIDA que en el período aumentó 370 pb. • El costo integral de financiamiento mostró una cifra favorable en los resultado de la empresa. Una mayor posición en caja asociado a mayores tasas de interés provocaron dicho beneficio. 15,093 40.15 13,995 37.00 12,897 33.85 11,799 30.70 10,701 27.55 9,603 24.40 M-04 A-04M-04 J-04 A-04 S-04 N-04 D-04 E-05 8,505 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Cuarto Trimestre de 2004 Grupo Modelo (GMODELO) Alejandra Marcos Iza [email protected] 28 de febrero de 2004. 5169 9374 COMPRA ESTADO DE RESULTADOS (millones de pesos al 31 de diciembre de 2004) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 2004 44,814 25,241 12,091 15,264 13,150 -193 0 961 3 765 -193 13,535 5,429 0 0 1,924 6,183 2003 42,554 23,728 12,297 13,482 11,430 -325 0 709 -92 475 -423 12,178 5,515 0 0 1,597 5,067 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 56.3% 34.1% 29.3% 13.8% 55.8% 31.7% 26.9% 11.9% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 16 103 24 47.3% 14 98 19 40.3% var.% 5.3% 6.4% -1.7% 13.2% 15.0% -40.8% 193.3% 35.6% #N/A 61.1% -54.4% 11.1% -1.6% #N/A #N/A 20.5% 22.0% 4T04 10,994 6,292 3,162 3,665 3,130 -5 0 320 4 311 247 2,887 684 0 0 523 1,680 4T03 10,925 6,106 3,390 3,243 2,716 21 0 164 -36 222 -88 2,783 1,237 0 0 374 1,171 57.2% 33.3% 28.5% 15.3% 55.9% 29.7% 24.9% 10.7% var.% 0.6% 3.0% -6.7% 13.0% 15.2% #N/A 611.1% 94.6% #N/A 40.4% #N/A 3.8% -44.7% #N/A #N/A 39.7% 43.4% BALANCE (millones de pesos al 31 de diciembre de 2004) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Dec-04 Sep-04 Dec-03 73,466 71,213 67,379 15,850 15,097 12,749 9,334 8,593 8,680 3,767 3,740 3,877 42,792 41,348 40,357 375 1,151 469 1,349 1,284 1,248 12,654 12,917 12,425 0 0 0 4,259 4,281 4,523 0 0 0 8,395 8,636 7,902 60,812 58,296 54,954 14,086 13,489 13,181 • Un cambio en la tasa de impuestos ocasionó una menor posición en la provisión para impuestos y PTU ya que se cambió la legislación y la tasa de impuestos se reducirá paulatinamente de 33% al 28% en lo siguientes años. La tasa efectiva de impuestos en el trimestre se ubicó en 23.%. Resultado de lo anterior, la utilidad neta aumentó 43%. • Grupo Modelo continúa caracterizándose por ser una fuerte generadora de flujo de efectivo . La situación financiera sigue en óptimas condiciones. La empresa continúa financiando sus operaciones con recursos propios, por lo que no cuenta con pasivos con costo. La rotación de inventarios aumentó 5 días y las cuentas por pagar crecieron en la misma proporción por lo que el ciclo operativo se deterioró en 3 días. • La perspectiva es positiva. La empresa recientemente anunció un incremento en precios a partir de febrero que se hará por producto y por región. Estimamos que los volúmenes en el siguiente trimestre deberán de crecer a un mejor ritmo que el observado en este período por lo que creemos que los ingresos deberán de mejorar. La empresa continuará con una estrategia para incrementar la rentabilidad y así mantener la participación de mercado y el buen desempeño en todas las regiones del país. El múltiplo VE/ UAFIDA asciende a 7.17x con los resultados incorporados. Creemos que la valuación luce cara, comparándola contra el sector, empero, opinamos que se justifica por la sólida posición financiera y por su liderazgo en el sector. El múltiplo, históricamente ha estado en niveles por arriba de 11x, y su promedio histórico es de 8.7x. Incorporamos los resultados del trimestre y modificamos nuestro precio objetivo a 12 meses a 39 mas un dividendo de al menos Ps. 0.94 por lo que recomendamos la COMPRA riesgo bajo. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 5.9x #DIV/0! 3.3% -26.1% 20.8% 5.5x #DIV/0! 2.8% -25.9% 22.2% 4.7x #DIV/0! 2.3% -23.2% 22.6% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2