Cont3t07

Anuncio

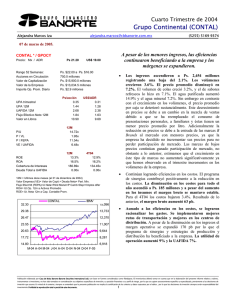

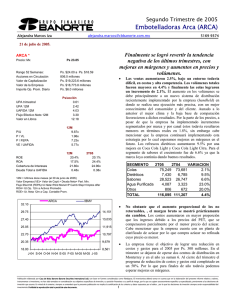

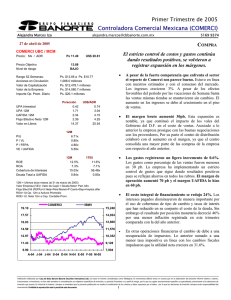

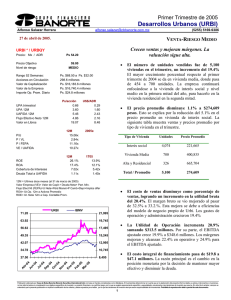

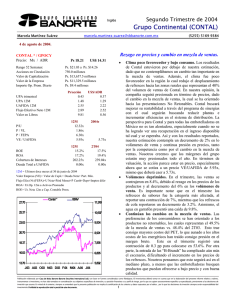

Tercer Trimestre de 2004 Grupo Continental (CONTAL) Alejandra Marcos Iza [email protected] (5255) 5169 9374 01 de noviembre de 2004. Continúa el deterioro en la mezcla de ventas y por lo tanto la reducción en precios. Contal * Precio: Mx / ADR Ps 17.50 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario Ps. $21.03 a Ps. $14.26 750.0 millones Ps. $13,125.0 millones Ps. $10,390.9 millones Ps. $3.8 millones UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps/acción 0.40 1.42 2.59 3.02 10.36 P/U P / VL P / FEPA VE / UAFIDA 12M 12.34x 1.69x 5.79x 5.35x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 13.7% 16.6% 200.07x 0.00x Contal * IBMV Los ingresos decrecieron 2%. Los volúmenes aumentaron ligeramente. El volumen de colas creció 2.6%, los refrescos de sabores se mantuvieron en línea y los productos no carbonatados (Powerade, Nestea) fueron los mas afectados en el período, con una contracción del 32%. El agua purificada aumentó 14.8%, el agua mineral 2.9% y el garrafón 0.5%. Sin embargo a pesar del crecimiento en los volúmenes el precio promedio por caja se deterioró sustancialmente. Esto ya que las colas redujeron su precio en 4.7% y el agua purificada 12.5%. Este decrecimiento en precios se debe a un cambio en la mezcla de ventas debido a que se reemplazó el consumo de presentaciones personales, a familiares y éstas tienen un menor precio promedio por litro. La reducción en precios se debe a dos factores principales, el primero es que la entrada de las marcas B Brands al mercado con menores precios ha complicado el entorno, ya que sin entrar a una guerra de precios, la empresa no ha podido incrementar sus precios para no perder participación de mercado. La marca Big Cola, actualmente en la región en la que se encuentra Contal tiene una participación de aproximadamente el 3%. El segundo elemento es que el crecimiento de la economía que todavía no se ha visto reflejado en mayores ingresos de la población, lo que repercute en que el grueso de los consumidores es muy sensible a los cambios en los precios. • El programa de sinergias ha contribuido positivamente a los resultados. Los costos en el acumulado del año se han reducido aproximadamente Ps. 172 millones. Lo anterior se ha logrado con la fusión de algunas embotelladoras para convertirlas únicamente en centros de distribución. Cabe resaltar que este esfuerzo se ha traducido en la estabilidad del margen bruto, ya que a pesar del incremento en el precio del PET y el azúcar y de los volúmenes los costos se redujeron 2%. • Se ha implementado un ahorro en los gastos, con lo que se han reducido Ps. 172 millones. Esto se ha logrado a través de eficientar las operaciones con la fusión de las plantas embotelladoras, logrando mantener el volumen con menores centros de producción. A pesar de la disminución en los ingresos el margen operativo se mantuvo en 18.3%, por lo que el programa de sinergias y estrategias de producción ha beneficiado a la empresa. US$/ADR 0.34 1.23 2.25 2.62 8.98 3T04 15.3% 19.9% 199.41x 0.00x 12M = Ultimos doce meses al 30 de septiembre de 2004 Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 27.70 • 11,910 25.37 10,907 23.03 9,904 20.70 8,901 18.37 7,898 16.03 6,895 13.70 J-03 A-03 O-03 N-03 D-03 F-04 M-04 A-04 J-04 5,892 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Tercer Trimestre de 2004 Grupo Continental (CONTAL) Alejandra Marcos Iza [email protected] (5255) 5169 9374 01 de noviembre de 2004. ESTADO DE RESULTADOS (millones de pesos al 30 de septiembre de 2004) 9m04 7,394 3,950 2,715 1,495 1,234 -13 8 57 -37 9m03 7,825 4,209 2,852 1,610 1,357 -102 9 56 -104 var.% -5.5% -6.2% -4.8% -7.1% -9.1% -86.9% -19.6% 1.5% -64.9% 3T04 2,637 1,404 920 576 484 33 3 20 15 3T03 2,692 1,434 945 575 489 -84 3 12 -96 var.% -2.0% -2.1% -2.6% 0.2% -1.1% #N/A 5.4% 63.0% #N/A 73 -50 1,297 599 107 0 2 803 49 -14 1,473 662 104 0 0 916 47.7% 249.0% -12.0% -9.6% 2.2% #N/A 421.8% -12.3% 35 -38 489 231 40 0 1 298 21 -6 579 256 38 0 -0 361 63.9% 537.9% -15.6% -9.7% 7.8% #N/A #N/A -17.7% Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 53.4% 20.2% 16.7% 10.9% 53.8% 20.6% 17.3% 11.7% 53.2% 21.9% 18.3% 11.3% 53.3% 21.4% 18.2% 13.4% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 9 48 17 24.7% 8 54 18 23.0% Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta (millones de pesos al 30 de septiembre de 2004) Sep-04 9,737 2,740 1,103 925 4,286 484 198 1,957 0 711 0 1,247 7,780 6 Jun-04 9,469 2,373 1,183 884 4,331 696 2 1,976 0 728 0 1,249 7,492 5 Sep-03 9,578 2,598 1,232 879 4,278 529 61 1,859 0 744 0 1,115 7,719 3 4.9x #DIV/0! 1.0% -31.7% 26.4% 5.1x #DIV/0! 1.4% -33.7% 24.1% ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 5.4x #DIV/0! 0.8% -35.2% 25.2% • La empresa cuenta con una sana situación financiera y una buena generación de efectivo. El balance se encuentra libre de pasivos con costo. Además, la empresa tiene una reserva estratégica para invertir en nuevos negocios, la cual se pretende utilizar, una vez que se abra una ventana de oportunidad para adquirir una nueva franquicia. • La empresa pretende ganar participación de mercado con el lanzamiento de nuevas presentaciones. La entrada de Big Cola ha presionado a las embotelladoras a producir mayores volúmenes a menores precios. Esto ha ocasionado la introducción al mercado de las presentaciones de 2.5 y 1.5 lts retornables a un menor precio que su competencia. • La perspectiva de la empresa es promisoria. A pesar de que no van a implementar un aumento de precios en el próximo trimestre, esperamos que, si la economía continua mejorando, esto se traducirá en mayores ingresos y que podrán incrementar paulatinamente los precios en el próximo año. Esto asociado a que los costos siguen aumentado, en especial el PET y el azúcar, dificultará el que los competidores puedan sostener sus márgenes. La empresa continuará implementando acciones que le permitan obtener sinergias que a su vez se convertirán en menores costos y gastos por lo que creemos que los niveles actuales de los márgenes son sostenibles. Aunado a lo anterior, la empresa ha pagado un dividendo muy atractivo de Ps. 1.25 lo que implica un rendimiento sobre el precio del 7%, y creemos que podrá continuar pagándolo ya que genera una fuerte cantidad de efectivo. La valuación es atractiva ya que el múltiplo EV/EBITDA se encuentra cotizando a niveles de 5.35x. BALANCE Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario • En el trimestre se registró una ganancia financiera por Ps. 38 millones dado que la empresa ganó un amparo al SAT para abstenerse de pagar el IEPS por concepto de agua mineral y refrescos dietéticos. Sin embargo a pesar de este ingreso extraordinario la utilidad neta decreció 17%, por la ausencia de ganancia cambiaria. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2