Subido por

LIZET SANTISTEBAN SANTISTEBAN

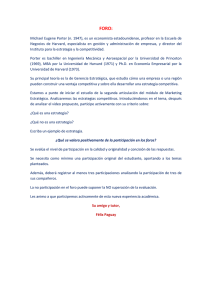

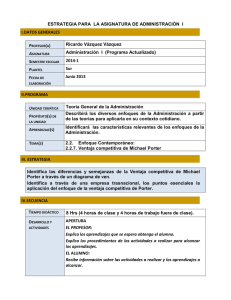

Entendiendo a Michael Porter: Estrategia y Competencia

Anuncio