Un análisis de los desequilibrios del tipo de cambio real argentino

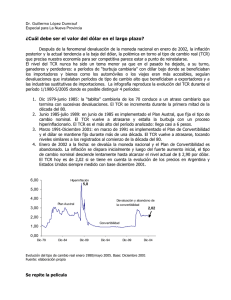

Anuncio