Estudio de caso del Impacto del IETU en las empresas del

Anuncio

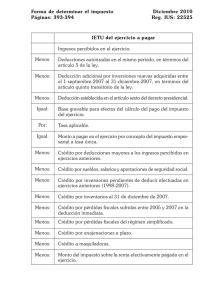

Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades Estudio de caso del impacto del IETU en las empresas del sector de autotransporte de carga en Altamira, Tamaulipas, México. Jorge A. Ramirez Graciano*, Ofelia Santos Torres*, María Eugenia Castillo Torres* *Universidad Autónoma de Tamaulipas. Campus Tampico. Facultad de Comercio y Administración. Tampico, Tamaulipas. México. Email: [email protected] Teléfono: 8332412008 Resumen: La actual crisis económica que se vive en el mundo, la cual nació a partir de los excesos en las hipotecas de los Estados Unidos de América, es una de las principales variables que ha puesto en jaque las economías mundiales; enfocándonos a la economía Mexicana, es posible afirmar que es una de las más afectadas. Ante ésta situación, durante el gobierno de Felipe Calderón Hinojosa, ha originado una de las más importantes reformas fiscales de la historia, teniendo en 2008 como parte integral de la misma, la introducción de dos nuevos gravámenes, por un lado el Impuesto a los Depósitos en Efectivo (IDE) y por otro lado tenemos el Impuesto Empresarial a Tasa Única (IETU), la cual en sus inicios pretendía ampliar la recaudación y la base tributaria, reducir las distorsiones para la economía mexicana mediante la generación de ingresos adicionales, y a la vez, buscar la simplificación fiscal en todos los regímenes fiscales existentes. El Impuesto Empresarial a Tasa Única es importante, pero aún más importante para efectos de esta investigación es la aplicación e impacto que este ha tenido sobre las empresas del Sector de Autotransporte de Carga Federal y de Carga de Materiales, por tanto la investigación busca adentrarse en estas empresas en particular. La investigación se enfoca en la ciudad Altamira Tamaulipas ya que esta se caracteriza por tener un gran número de empresas transportistas. El presente trabajo buscara por qué la carga fiscal de las empresas transportistas ha sido Página 1 Capítulo 18.Contabilidad y Estudios Fiscales menor comparada con otros contribuyentes al obtener estas facilidades administrativas para la simplificación tributaria del sector. Palabras clave: Impuesto Empresarial a Tasa Única, sector Autotransporte, carga fiscal. I. Introducción La actual crisis económica que se vive en el mundo, la cual nació a partir de los excesos en las hipotecas subprime en los Estados Unidos de América, es una de las principales variables que ha puesto en jaque las economías mundiales; enfocándonos a la economía Mexicana que al ser en su mayoría dependiente de las acciones y medidas de los EUA, es posible afirmar que es una de las más afectadas globalmente y una de las peormente administradas (Najar, 2009). En cuanto a las finanzas públicas Mexicanas, en los últimos 2 años se ha tenido un déficit en los ingresos obtenidos, primeramente por la disminución de las entradas petroleras, los cuales durante mucho tiempo fueron la principal fuente que permitió la subsistencia del país, pero que a mediano y a largo plazo ya no revestirán una gran importancia (Cartens, 2008) ; por otra parte tenemos las deficiencias en la recaudación tributaria, las cuales en los 4 últimos años han formado en promedio, solo un 9.4% del Producto Interno Bruto (PIB) nacional, siendo ésta, una de las más bajas de América Latina (Secretaria de Hacienda y Crédito Publico, 2011) Ante ésta situación, el gobierno mexicano ha implementado diversas medidas tributarias enfrentándonos, durante la segunda mitad del gobierno de Felipe Calderón Hinojosa, a una de las más importantes reformas fiscales la historia, teniendo en 2008 como parte integral de la misma, la introducción de dos nuevos gravámenes, por un lado el Impuesto a los Depósitos en Efectivo (IDE) afectando los depósitos en las cuentas bancarias de los contribuyentes; por otro lado tenemos el Impuesto Empresarial a Tasa Única (IETU), la cual en sus inicios pretendía ampliar la Página 2 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades recaudación y la base tributaria, reducir las distorsiones para la economía mexicana mediante la generación de ingresos adicionales, y a la vez, buscar la simplificación fiscal en todos los regímenes fiscales existentes, estando actualmente en el 5o. año después de su implementación, podemos decir que el IETU no resultó un éxito para aumentar la recaudación. El Impuesto Empresarial a Tasa Única es importante, pero aún más importante para efectos de esta investigación es la aplicación e impacto que este ha tenido sobre las empresas del Sector de Autotransporte de Carga Federal y de Carga de Materiales, por tanto la investigación busca adentrarse en estas empresas en particular. La investigación se enfoca en la ciudad Altamira Tamaulipas ya que esta se caracteriza por tener un gran número de empresas transportistas, las cuales se vieron beneficiadas al publicar los artículos transitorios 2008 el 1º de Octubre del 2007 y al publicar el 5 de noviembre del 2007 los artículos segundo y tercero del decreto presidencial que les otorgó beneficios fiscales en materia del IETU. El presente trabajo de investigación buscara por qué la carga fiscal de las empresas transportistas ha sido menor comparada con otros contribuyentes al obtener estas diversas facilidades administrativas para la simplificación tributaria del sector, así como también el impacto que la implantación de dicho gravamen ha tenido sobre las utilidades, los flujos de efectivo, la inversión en activos fijos y el sector laboral de las empresas de este ramo en la ciudad de Altamira, Tamaulipas durante el periodo 20082011. II. El IETU (Impuesto empresarial a Tasa Única) en México Partiendo del mandato constitucional de que todos contribuyen de forma equitativa y proporcional a financiar el gasto público, se sustituyó el impuesto de control vigente, el Impuesto al Activo (IMPAC) por uno que funcionara como elemento de control del ISR y mantuviera un mínimo de contribución. De los regímenes especiales, de las facilidades administrativas y de los diversos estímulos fiscales. Es así que surge el IETU. Visto el IETU como impuesto de control, habría que destacar primero sus diferencias con el IMPAC al que sustituyó. El IMPAC gravaba el activo bruto a una tasa de 1.25%. El Página 3 Capítulo 18.Contabilidad y Estudios Fiscales IETU, por su parte, grava la diferencia entre los ingresos por venta y los gastos de adquisición de mercancías incluyendo inversión, el IETU trabaja sobre la base de flujos de efectivo de acuerdo con la información proporcionado con el entonces Secretario de Ingresos de México José Antonio Meade, en el 2008. La Ley del Impuesto Empresarial a Tasa Única fue aprobada por el Congreso de la Unión el 1° de Junio de 2007, como parte del paquete de Reforma Fiscal propuesto por el Ejecutivo encabezado por el Presidente Felipe de Jesús Calderón Hinojosa. Dicha Ley entró en vigor el 1 de Enero del 2008. El Impuesto Empresarial a Tasa Única, se considera un impuesto mínimo, sin embargo en la realidad está resultando ser un impuesto máximo, al ser adicional o complementario del Impuesto Sobre la Renta (ISR). Para la mayoría de las empresas este impuesto es inflacionario y deteriora la rentabilidad de los negocios. Cabe destacar que en algunas prestadoras de servicio (outsoursin) han repercutido en sus precios el impacto del IETU significado para las empresas un gasto administrativo adicional. De cierta forma este gravamen obliga a las empresas implementar mayores controles en sus registros contables, sobre las bases de devengado (ISR) y de flujo de efectivo (IETU) teniendo que utilizar para ello, mayor tiempo administrativo. Este impuesto tiene la finalidad de evitar la elusión fiscal en materia de ISR52 (Impuesto Sobre la Renta) el cual sustituirá al impuesto al activo, el IETU es un impuesto con efectos financieros graves, que trae consigo una planeación fiscal empresarial adecuada. Dos problemas que históricamente ha tenido el estado mexicano es el bajo porcentaje recaudatorio con que cuenta y la demanda de mayores recursos, por ello el Ejecutivo Federal presentó una iniciativa que creaba una nueva contribución que permitirá obtener ingresos públicos, pese a que los contribuyentes utilizaron practicas para eludir el pago de otros impuestos . Página 4 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades El IETU permite que se deduzca el 100% de la inversión al momento de realizarla; no grava, en consecuencia, al capital. Es decir, mientras que el anterior sistema de control penalizaba la inversión, el actual la alienta. El IETU complementando al ISR rescata tres elementos que debieran ser centrales en cualquier esquema moderno de tributación: • Fija un mínimo de contribución para el financiamiento del gasto; • Preserva un principio general de simetría entre ingresos acumulables y gastos deducibles. • Grava a la misma tasa los ingresos con independencia de quién los recibe. La combinación de estos tres elementos fomenta las actividades económicas formales, como un objetivo central de la política tributaria. En 2008, el IETU alcanzó una recaudación de 46.6 miles de millones de pesos. La recaudación conjunta del ISR, IMPAC, IETU e IDE creció 11.4%, muy por encima del aumento real de la actividad económica (1.3%), lo que revela que la reforma fue eficaz para cerrar avenidas de evasión y elusión fiscales ( Meade, 2008). Están obligadas al pago del impuesto empresarial a tasa única, las personas físicas (Con actividad empresarial o régimen intermedio) y las morales residentes en territorio nacional, así como los residentes en el extranjero con establecimiento permanente en el país, por los ingresos que obtengan, independientemente del lugar en donde se generen, por la realización de las siguientes actividades: Enajenación de bienes. Prestación de servicios independientes. Otorgamiento del uso o goce temporal de bienes y servicios. Página 5 Capítulo 18.Contabilidad y Estudios Fiscales La tasa del IETU en el 2008 fue del 16.5%, para el 2009 del 17% y en el 2010 es del 17.5%. En resumen, lo que se pagará será la cantidad que de los ingresos obtenidos (ganancia por venta de bien o servicio), menos las deducciones debidamente requisitadas, y que son conforme a derecho, dando un resultado que se multiplicara por 0.17. Dando así el impuesto a proporcionar al gobierno mexicano. El impuesto trabaja de la siguiente manera: A la totalidad del ingresos acumulables para efectos de esta ley, que perciba el contribuyente en un año calendario (flujo de ingresos), se le podrá restar el total de deducciones autorizadas por esta ley, como son las adquisiciones de activos fijos al 100% (maquinaria, edificios, terrenos, mobiliario, etcétera), la adquisición de materiales, materia primas, productos terminados también al 100% y la adquisición de servicios independientes total de flujos de egreso. Al tratar de aplicar el IETU a las Micro y Pequeñas empresa, empujo una escalada inflacionaria, canceló la generación de empleos y violó el principio de no cobrar más allá de la capacidad del contribuyente, provocando insolencia y mayor evasión fiscal en las micros y pequeñas empresas; de tal forma que el IETU está afectando a las siguientes empresas: empresas con pérdidas fiscales, empresas con crédito al salario, empresas con altos inventarios, empresas muy apalancadas, empresas que tienen planes de previsión social, empresas con esquemas de planeación fiscal para ISR, escuelas particulares (no donatarias), club deportivos, agricultores, ganaderos, pescadores, silvicultores, transportistas, arrendadores personas físicas, sociedades cooperativas, en nombre colectivo o en comandita simple y inmobiliarias que pagan intereses. Por último la desventaja de este gravamen es la base gravable, ya que no es indicador de capacidad económica, no acredita las prestaciones y su pago no genera retiros de dividendos libres de impuesto (Sánchez, 2009). La empresas trasportistas, “Al igual que los demás sectores productivos del país, debe participar en el esfuerzo de incrementar los ingresos fiscales para atender las necesidades de la nación.” (Carstens, 2008) Página 6 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades III. Objetivos de la Investigación Teniendo como parte primordial de este caso de estudios el Identificar el impacto que ocasionó el Impuesto Empresarial de Tasa Única en las empresas del sector de autotransporte de carga federal y carga de materiales de Altamira, Tamaulipas durante el periodo del 2008 al 2011, se analizar el impacto en materia laboral y financiera dentro de las empresas dedicadas al autotransporte, además de verificar las facilidades administrativas que otorgan el gobierno federal en materia de créditos fiscales por IETU, y saber el porqué se les otorgo un beneficio a las empresas del sector transportista para así poder formular y recomendar posibles alternativas para la correcta aplicación del IETU en las empresas de autotransporte. Se tomaran en cuenta las siguientes variables: Dependiente: IETU Independientes: Créditos y deducciones Control financiero DEFINICIÓN CONCEPTUAL DEFINICIÓN OPERACIONAL IETU.Según la Exposición de Motivos Presidencial, El Impuesto Empresarial a Tasa Única (IETU) es un impuesto directo a la retribución a los factores de la producción de la empresa entendiéndose como factores de producción el trabajo y capital145. Para medir el monto del IETU, realizaremos un análisis de la facturación efectivamente cobrada y pagada del periodo de cálculo. Mediante la realización de encuestas a los contribuyentes con mayores y menores cargas fiscales y la aplicación de cedulas de revisión que muestren el flujo efectivo mensual. Página 7 Capítulo 18.Contabilidad y Estudios Fiscales CREDITOS Y DEDUCCIONES Crédito que se puede aplicar contra futuros pagos del IETU. El crédito es calculado multiplicando el exceso de las deducciones autorizadas por la tasa del IETU de ese periodo. Los créditos y las deducciones autorizadas, las descontaremos de la base gravable de IETU que resulte en el periodo. Lo anterior se realizara mediante el cálculo de los ingresos menos las deducciones y el resultado le aplicaremos la tasa fija del 17.5%, obteniendo los datos por medio de aplicación de encuestas a los contribuyentes de la zona. DEFINICIÓN CONCEPTUAL DEFINICIÓN OPERACIONAL Control Financiero Proceso de determinar lo que se está llevando a cabo, a fin de establecer las medidas correctivas necesarias y así evitar desviaciones en la ejecución de los planes. Se efectúan pruebas selectivas en las cedulas de cálculo de IETU y dentro del sistema contableadministrativo a los contribuyentes con la mayor carga tributaria de la zona, mediante la ejecución de una entrevista y encuestas a los empleados encargados del departamento de impuestos. Este trabajo de investigación es un estudio de corte cualitativo y utiliza como método el estudio de caso y como técnica un enfoque Documental-exploratorio, (Hernández, et al 2006) esto servirá para alcanzar los objetivos planteados en la investigación, los cuales se establecieron como punto de partida. Se elige el Estudio de casos como método de investigación (Yin & Campbell, 2003) porque en primer lugar, se trata de de un estudio cualitativo dirigido a explorar un fenómeno único en un contexto determinado, esperando que el investigador obtenga datos sobre los acontecimientos que pueden modificar las variables estudiadas, siendo que estas competen a una situación real. Se seleccionaron las empresas por motivos prácticos y con el fin de contrastar la teoría del trabajo documental previo, con la realidad que viven las empresas transportistas cuya único requisito fue que estuvieran establecidas en Altamira Tamaulipas, México y que fueran del ámbito de carga Federal. Página 8 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades IV. Las empresas de autotransporte terrestre de carga federal en México El sector de autotransporte de carga federal empezó a crecer a la par de la globalización ya que el comercio fue aumentando y nació la necesidad de trasportar materia prima y productos en México, teniendo en él un progreso en cuanto a su economía (Bonasewicz, 2004). Hoy en día las empresas de este sector son muy solicitadas para cubrir servicio a diversas e importantes empresas y se convierte en uno de los más importantes sectores (Guidobono, 2009). Pero con la reforma fiscal del 2008 en cuanto al impuesto IETU ha afectado a este sector y ha tenido consecuencias en cuanto al flujo de efectivo y en cuestión laboral. Y esto se puede ver aun en los medios de comunicación ya que existe una gran controversia por el impacto de este impuesto. Por tal motivo primero haremos una referencia sobre la definición de sus actividades empresariales, su clasificación, el régimen fiscal y sus obligaciones para de ahí pasar a la forma en que determinan el IETU, esto con la finalidad de poner los conceptos bajo un mismo contexto y facilitar el estudio de caso presentado. a) Definición de sus Actividades Empresariales. Son aquellas empresas cuyas características principales satisfacen las necesidades de transporte de carga, de una entidad federativa a otra ciudad o región y a la vez, crea una fuente de trabajo para los elementos humanos que las operan, dirigen y poseen (Esquivel et al. 2009). Página 9 Capítulo 18.Contabilidad y Estudios Fiscales b) Clasificación. Servicio público de carga regular: Presta el servicio en rutas fijas y se autoriza la transportación de cualquier tipo de de mercancía. Servicio público de carga especializada: Faculta a la persona física o moral para que sus unidades circulen por los caminos de la jurisdicción federal sin ruta alguna. (Reglamento de autotransportes federales y servicios auxiliares. Art. 40 y 41). c) Régimen Fiscal y Obligaciones. Las empresas de autotransporte de carga federal son sujetos del régimen simplificado (art. 79 de la Ley de ISR). También son contribuyentes excluidos, pues no podrán tributar conforme lo dispuesto en la ley. Obligaciones fiscales de las empresas de autotransporte de carga federal: 1. Inscribirse en el registro federal de contribuyentes; (RFC) se refiere a una clave que tiene, toda persona física en México para realizar alguna actividad licita que este obligada a pagar impuestos a toda persona moral sin excepción. A estas personas se les llama contribuyentes. 2. Llevar contabilidad general y conservarla. 3. Formular un estado de posición financiera y levantar inventario de existencias al 31 de diciembre de cada año. 4. Expedir y conservar comprobantes fiscales por las actividades que realice. 5. Realizar pagos provisionales a cuenta del impuesto anual. 6. Expedir constancias. Si tiene trabajadores deberá entregarles constancia de las percepciones que les pague y las retenciones que les efectúe, a más tardar en el mes de enero de cada año. 7. Efectuar retenciones. Se deberá efectuar la retención del impuesto sobre la renta cuando se paguen sueldos o salarios a trabajadores, y en su caso, entregarles en efectivo las cantidades que resulten a su favor por concepto de crédito al salario. 8. Presentar una declaración anual. 9. Presentar declaraciones informativas. ➢ Declaración de clientes y proveedores. Página 10 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades ➢ Declaración de sueldos y salarios. d) Forma de Cálculo del Impuesto Empresarial a Tasa Única. Para calcular el impuesto empresarial a tasa única, en las empresas de autotransporte de carga federal, el importe de las erogaciones por inversiones se deduce en su totalidad sin aplicar los porcentajes de depreciación en la declaración que corresponda al periodo en que se hayan realizado dichas erogaciones. Para gastos comunes los integrantes de las personas morales que se agrupen con el propósito de realizar en forma conjunta gastos necesarios para el desarrollo de las actividades, pueden deducir la parte proporcional del gasto en forma individual, aun cuando los comprobantes correspondientes estén a nombre de alguno de los integrantes, siempre y cuando dichos comprobantes reúnan los requisitos fiscales establecidos en la ley. “Los gastos fiscales focalizados al sector de autotransportes ascienden a 4 mil 942.2 mdp según el presupuesto de gastos fiscales 2009. Para este sector, los gastos fiscales focalizados se asocian solamente al ISR de personas morales. El 43.5 por ciento corresponde a los tratamientos especiales y 56.5 por ciento a las facilidades administrativas” (González, 2009) Los contribuyentes dedicados a la actividad de autotransporte terrestre de carga federal, pueden deducir, con documentación que no reúna los requisitos fiscales, los gastos por conceptos de maniobras, viáticos de la tripulación, refacciones y Página 11 Capítulo 18.Contabilidad y Estudios Fiscales reparaciones menores, hasta por las cantidades aplicables, dependiendo del número de toneladas, días y kilómetros recorridos. Entre los sectores que presentan dificultades a la hora de determinar y pagar una tasa del IETU destacan las empresas de autotransporte ya que está bajo un régimen especial. En Altamira Tamaulipas, hay varias empresas del sector de autotransporte de carga federal, las cuales son de mucha utilidad para la región ya que sustituyen la importación. El resultado de este proceso de sustitución de importaciones ha sido que, de conformidad con estudios recientes el autotransporte de carga federal es internacionalmente competitivo y tiene un crecimiento, pero a partir del 2008 que el impuesto Empresarial a Tasa Única no se lo permite, ya que afecta a las empresas teniendo impacto de diferentes maneras, las cuales se explicaran a continuación. El impacto que se mencionará ha ocasionado muchas complicaciones para este sector, mas a parte empezó a ver mucho desempleo a causa también de este impuesto (Duarte, 2009) Desde 1990, la SHCP secretaría de hacienda y crédito público con fundamento en las facultades otorgadas por el congreso de la unión y con base en la problemática expuesta por los diferentes sectores de contribuyentes del régimen simplificado, ha concedido a los mismos, diversas facilidades administrativas a fin de que cumplan adecuadamente con sus obligaciones fiscales. (DOF: 02/02/2011) De acuerdo a las resoluciones de facilidades administrativas de años anteriores, nos podremos dar cuenta que año con año disminuye el importe que se permite a las personas físicas y morales del régimen simplificado del sector de autotransporte terrestre de carga federal, de las personas morales para deducir ciertos gastos por conceptos de maniobras, viáticos de la tripulación, refacciones y reparaciones menores con documentos que no reúnan los requisitos fiscales. (DOF: 02/02/2011) Las facilidades de comprobación de los cuales tienen estos contribuyentes, podrán deducir con documentación que no reúna los requisitos fiscales hasta el equivalente de un 15 por ciento del total de sus ingresos propios, los gastos por concepto de pagos a Página 12 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades trabajadores eventuales, sueldos o salarios que se le asignen al operador del vehículo, personal de tripulación y macheteros gastos por maniobras, refacciones de medio uso y reparaciones menores, siempre que cumplan con los requisitos correspondientes. (DOF: 02/02/2011) Como parte de los requisitos de deducciones, para efectos de esta ley (IETU) se considera que cumplen con los requisitos de deducibilidad establecidos en la Ley del ISR, las siguientes erogaciones por las cuales apliquen las facilidades de comprobación: Cuentas maestra: Las personas físicas permisionarias del autotransporte terrestre de carga federal que constituyan empresas de autotransporte, podrán abrir y utilizar para realizar las erogaciones correspondientes a las actividades de dichas empresas, cuentas maestras dinámicas o empresariales a nombre de cualquiera de las personas físicas permisionarias integrantes de la persona moral de que se trate, siempre que los movimientos efectuados en dichas cuentas coincidan con los registros realizados en la contabilidad de la empresa y con la liquidación que al efecto se emita a las permisionarias personas físicas. Carta de porte: Los contribuyentes dedicados a la actividad de autotransporte terrestre de carga federal, que cumplan con sus obligaciones fiscales en los términos del Título II, Capítulo VII o del Título IV, Capítulo II, Secciones I o II de la Ley del ISR, podrán comprobar sus ingresos por los servicios prestados con la carta de porte que al efecto expidan, siempre que la misma reúna los requisitos que establecen las disposiciones fiscales. Por la enajenación que realicen de su activo fijo, no obstante de tratarse de un acto diferente a su actividad propia, podrán utilizar como documento comprobatorio de los ingresos que perciban la carta de porte, siempre que en la misma se aclare expresamente que se trata de una operación de venta de activos fijos. Asimismo, considerando que el artículo 74 del Reglamento de Autotransporte Federal y Servicios Auxiliares establece la obligación a los autotransportistas de emitir por cada embarque, una carta de porte debidamente documentada que reúna requisitos fiscales, además de los contenidos en las disposiciones del citado Reglamento, se entiende que dichas Página 13 Capítulo 18.Contabilidad y Estudios Fiscales cartas de porte son expedidas antes de la fecha de cobro de los servicios prestados, por lo que deberá efectuarse la acumulación correspondiente en el mes o ejercicio fiscal en el que efectivamente se realice el cobro, aún cuando las cartas de porte hayan sido expedidas en fecha distinta a la de su cobro. Los donativos a fideicomisos constituidos con organismos públicos descentralizados del Gobierno Federal, los contribuyentes dedicados a la actividad de autotransporte terrestre de carga federal, que cumplan con sus obligaciones fiscales en los términos del Título II, Capítulo VII o del Título IV, Capítulo II, Secciones I o II de la Ley del ISR, podrán considerar como deducibles para efectos de dicho impuesto, los donativos que realicen a fideicomisos que se constituyan con organismos públicos descentralizados del Gobierno Federal en instituciones de crédito del país, siempre que se trate de proyectos que se destinen exclusivamente a inversiones productivas y creación de infraestructura, para operar en la actividad de autotransporte de carga federal. La adquisición de combustible los contribuyentes dedicados a la actividad de autotransporte terrestre de carga federal, que cumplan con sus obligaciones fiscales en los términos del Título II, Capítulo VII o del Título IV, Capítulo II, Secciones I o II de la Ley del ISR, considerarán cumplida la obligación a que se refiere el segundo párrafo del artículo 31, fracción III de la Ley del ISR, cuando los pagos por consumos de combustible se realicen con medios distintos a cheque nominativo del contribuyente, tarjeta de crédito, de débito o de servicios o monederos electrónicos, siempre que éstos no excedan del 27 por ciento del total de los pagos efectuados por consumo de combustible para realizar su actividad. (DOF: 02/02/2011) De acuerdo a la muestra tomada del Sistema de Información Empresarial Mexicano (2009) las empresas transportistas en Altamira, Tamaulipas representaban 15 empresas que tenían gran presencia en la zona mencionada, sin embargo existen empresas que por sus mismas características requieren de servicios de transporte de carga las cuales corren por cuenta propia sin estar registradas bajo este tipo de Página 14 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades actividad, por tanto solo se consideraron 10 empresas a las cuales se pudo tener acceso a la información sobre sus actividades. Dentro de este apartado el 59% de la muestra nos indica que las empresas del sector de autotransporte de la ciudad de Altamira, Tamaulipas se ven estimulada fiscalmente con la adquisición de combustibles. A partir del 2011 será deducible siempre y cuando el pago de estos recursos se realicen efectivo y no rebasen el 27% del total de los pagos efectuados por este concepto ahora bien serán deducibles al 100% si los pagos son efectuados con cheque nominativo, tarjeta de crédito, de débito o de servicios o monederos electrónicos, siempre y cuando no excedan en un 30% el total de los pagos. (Según encuestas y entrevistas de elaboración propia tomando en cuenta). Tabla 1. Índices de participación del Autotransporte de carga en México Índices de participación del autotransporte de carga Participación en el movimiento de carga terrestre 84% Participación en el movimiento del total de la carga 54% Toneladas de carga total (por todas sus ramas) 787 millones Toneladas de carga por autotransporte 426 millones Ramas de la actividad económica que atiende 71 Empleos directos que genera 1,300,000 Empleos indirectos que genera 2,600,000 Participación en el P.I.B. (2003) 3.40 % Fuente: Cámara Nacional del Autotransporte de Carga 2010 e) Crédito por salarios gravados efectivamente pagados Los contribuyentes dedicados a la actividad de autotransporte terrestre de carga federal, que cumplan con sus obligaciones fiscales en los términos del Título II, Página 15 Capítulo 18.Contabilidad y Estudios Fiscales Capítulo VII o del Título IV, Capítulo II, Secciones I o II de la Ley del ISR, podrán considerar el monto del salario base de cotización conforme al cual paguen las cuotas obrero patronales al Instituto Mexicano del Seguro Social, en los términos del convenio que tengan celebrado con dicho instituto respecto de sus operadores, macheteros y maniobristas, para determinar el crédito a que se refiere el penúltimo párrafo de los artículos 8 y 10 de la Ley del IETU. Lo anterior en virtud de que los pagos por salarios se encuentran debidamente identificados a través del convenio que estos contribuyentes celebran con el Instituto Mexicano del Seguro Social, para calcular las aportaciones de seguridad social que deben pagar. (DOF: 02/02/2011) Este estimulo no es usado comúnmente por las empresa transportistas de la ciudad de Altamira, Tamaulipas, por lo que los resultados solo arrojo 1 de los 10 entrevistados (Según encuestas y entrevistas de elaboración propia). f) Acreditamiento del ISR efectivamente pagado. Los contribuyentes dedicados a la actividad de autotransporte terrestre de carga federal, que cumplan con sus obligaciones fiscales en los términos del Título II, Capítulo VII o del Título IV, Capítulo II, Secciones I o II de la Ley del ISR, de deducir hasta el equivalente a un 9 por ciento de los ingresos propios de su actividad, sin documentación que reúna requisitos fiscales, podrán considerar para efectos de los artículos 8 y 10 de la Ley del IETU como acreditable el ISR que efectivamente paguen por dicho concepto. (DOF: 02/02/2011) El 25 % de los contribuyentes de las empresas transportistas de Altamira, Tamaulipas utiliza el acreditamiento de ISR ya que estiman paralelamente el IETU e ISR para así pagar el gravamen que resulte más alto. g) Responsabilidad solidaria de personas morales para efectos del IETU. Página 16 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades Las personas morales que para efectos del IETU opten por aplicar las facilidades a que se refieren las reglas anteriores, en el caso de que sus integrantes opten por tributar en lo individual, serán responsables solidarias únicamente por los ingresos, deducciones e impuestos, que hayan consignado en la liquidación emitida al integrante de que se trate. (DOF: 02/02/2011) En cuanto a las facilidades administrativas que proporciona la SHCP a este sector para la simplificación de dicho impuesto, el 53% de la las empresas transportistas de Altamira Tamaulipas considera que son suficientes para disminuir el impacto financiero que ha causado en su administración. Y un 43% refleja que no son suficientes. Las empresas que no creen que estos estímulos sean suficientes son porque son empresas chicas, que aun no están bien estabilizadas o muy organizadas. h) Impacto del IETU en El Flujo De Efectivo. Todas las empresas transportistas de carga federal no tienen capacidad de pago, pues en muchos casos carecen de ingresos debido a que se han convertido en los “bancos" de los industriales, quienes pagan hasta tres o cuatro meses después, aunque para la Secretaría de Hacienda el servicio ya se efectuó y se debe pagar el IETU. Por tanto es aquí donde hay un impacto en el flujo de efectivo, ya que aunque no tengan el dinero por el pago de su servicio, el impuesto se tiene que pagar y afecta en el flujo de efectivo que maneja la empresa, de acuerdo a información proporcionada por el presidente de la Cámara Nacional Transportistas Mexicanos, Elías Dip Ramé, 2008. El IETU castiga el hecho de tener demasiada liquidez. Este efecto negativo se debe a que la base gravable se determina en función del flujo de efectivo-ingresos y no de las utilidades, por lo que las empresas mejor organizadas que tienen un buen esquema de recuperación de su cartera, se enfrentan a la paradoja de que al cobrar más rápido sus ventas, y al diferenciar sus pagos o tomar crédito de los proveedores, tienen mayor ingreso gravable, se refiere a mas flujo de efectivo. (Gómez et al, 2009) Página 17 Capítulo 18.Contabilidad y Estudios Fiscales En esta época de crisis el poco flujo de efectivo con que cuentan las empresas, que insistimos no es en sí mismo utilidad, tienen que destinarlo a cubrir ese impuesto en lugar de enfocarlo a su operación cotidiana, estrangulándolas en sus operaciones y actividades productivas. En 35% de la población de las encuestas coincide con los comentarios anteriores ya que se refleja que el mayor impacto de este impuesto ha sido en el flujo de efectivo de las empresas transportistas lo cual ha causado una disminución de los ingresos para estas. Así como también se refleja que el impacto que ocasiono el IETU de dicho sector es del 25 al 50 %. i) Impacto del IETU en la Utilidad Neta. Empresas como ICA, Asur y OMA a nivel nacional y como otras de la ciudad de Altamira Tamaulipas observaron que en 2007 afectación en su utilidad neta como consecuencia de los efectos que tuvo el impuesto empresarial a tasa única en sus previsiones como los recursos predestinados al pago de obligaciones fiscales, para el pago de impuestos, y en casos como Kimberly Clark y Gissa provocó una disminución en ventas por el daño previsto por los clientes ante la acumulación de inventarios (Duarte, 2009). Se establece que el objeto del IETU son los ingresos brutos recibidos. Este hecho deriva en un importante sinsentido jurídico pues un impuesto directo que grava los ingresos brutos debe considerar la concepción del ingreso que la propia corte ha establecido (como todo cambio positivo en el patrimonio de las personas), situación que no en todos los casos de entradas de efectivo que grava la Ley del IETU es considerada. La aplicación de una tasa en los niveles que se encuentra el IETU es elevada para los bajos márgenes de utilidad de la mayoría de las pequeñas y medianas empresas, cuyo margen de utilidad oscila en 3%. Los márgenes de utilidad de éstas no permiten pagar bajo una base gravable tan amplia como la que tiene el IETU. Página 18 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades Los contribuyentes deberán estimar paralelamente el IETU y el ISR, y pagar el gravamen que resulte más alto, pero la aplicación de la tasa es elevada para los márgenes de utilidad de las pequeñas y medianas empresas, principalmente de aquellas como las dedicadas a la manufactura, transporte, constructoras y a empresas transnacionales que operan en México entre otras, las cuales no podrán acreditar este impuesto. Ahora bien, las empresas grandes que pagan impuestos no tendrán problemas porque la tasa de ISR que pagan está por encima del IETU, que a la hora de acreditar quedaría sin efecto. La aplicación de los factores de utilidad de presunción en materia del IETU afecta al patrimonio de los pequeños contribuyentes, ya que se aplica sobre una utilidad no existente, convirtiendo al IETU en una medida confiscatoria. Este impuesto se está recaudando de manera presuntiva y no estimativa, ya que debe ser estimado en base a las ganancias que se generen y no al total de ingresos. Si se toma en cuenta, que la mayoría de los establecimientos inscritos en este régimen apenas subsisten y son atendidos por sus propietarios y sus hijos, muchos no deberían pagar nada de IETU. Ante la falta de carga para transportar tampoco hay ingresos suficientes y mucho menos utilidades para pagar el IETU. Esto se agrava con la devaluación sufrida en los últimos meses, ya que las unidades y equipos con los que se mueve esta industria se cotizan y financian en dólares, de tal forma que las deudas de los transportistas crecieron al menos 35 % de acuerdo con entrevista proporcionada por el presidente de la Cámara Nacional de Autotransporte de Carga, Jorge Cárdenas RomoPosada, en Febrero del 2009. En el caso de las empresas que tienen utilidades, son muy mínimas y habrá otras empresas que tienen operación con pérdidas; la crisis de finales de 2008 y todo el 2009, ha orillado a que muchas empresas del sector de autotransporte de carga federal de Altamira Tamaulipas sigan operando con pérdidas y hay insumos que han aumentado hasta 160 por ciento, el que menos ha aumentado es como 48%, y el flete Página 19 Capítulo 18.Contabilidad y Estudios Fiscales ha aumentado como 15% en los últimos 10 años”, información proporcionada por Oscar Ortiz, consejero de la Cámara Nacional de Transportistas, 2011. En la actualidad las compañías del transporte de carga pesada trabajan entre el 80 y 85% de su capacidad, esto porque la globalización que ha hecho que tengan más trabajo. Pero aun así sus utilidades no son del todo favorables, pues gran parte de ellas se canalizan a la compra del diesel y del pago del Impuesto Empresarial de Tasa Única, motivo por el que no han crecido mucho en el último año de referencia por el gerente de la Cámara Nacional del Autotransporte de Carga en Monclova, César Ramos Villarreal. Las empresas de autotransporte de carga federal de la ciudad de Altamira Tamaulipas ya no se les permiten el crecimiento, ya que no pueden deducir los gastos que realizan en carreteras; por ejemplo el pago del pasaje o de la compra de refacciones. Antes de que se implementara el IETU, se podía deducir casi todos los gastos que hacían en el camino con tan sólo presentar una nota de remisión, pero ahora no lo pueden hacer, lo que ha disparado los gastos de operación de estas empresas y ha hecho que estas tengan pocas utilidades. En Altamira Tamaulipas el 23% de las empresas de autotransporte de carga federal de Altamira Tamaulipas, les ha impactado el IETU en las utilidades netas algunas creen que en un rango menor al 25% y otra parte nos indica que les ha afectado en un rango del 25 al 50%. j) Impacto del IETU al Empleo Otro aspecto del IETU que pone en peligro la estabilidad económica del contribuyente promedio es que su impacto podría afectar a los trabajadores. El acuerdo nacional a favor de la economía familiar y el empleo excluyó al autotransporte de carga dentro de las áreas que serán apoyadas, lo cual resulta inexplicable por tratarse de un sector prioritario y estratégico para la economía, pues es el encargado de transportar 82 % de Página 20 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades la carga nacional e internacional, y de él dependen de forma directa e indirecta alrededor de 4 millones de familias según el presidente de la Cámara Nacional de Autotransporte de Carga, Jorge Cárdenas RomoPosada, en Febrero del 2009. El 71% de la muestra reflejo que, desde la reforma fiscal en la cual se dio origen al IETU afecto significativamente al sector de autotransporte de carga federal, por los cual muchas empresas se vieron en la necesidad de recortar su personal, ocasionando desempleo durante el 2010, y otras definitivamente dejaron de funcionar. Así como también se muestra que el impacto fue de un 25% al 50% en la generación de empleos de las empresas transportistas de Altamira, Tamaulipas debido a que la utilidad de las empresas se ve disminuida por la alta suma de impuestos que se paga, por lo que los empresarios han optado por disminuir sus gastos, siendo la disminución de su personal el más factible. k) Impacto En Materia De Activos Fijos. La implementación del IETU en la compra de activos fijos por parte de las empresas transportistas ha impactado de un 25% al 50% ya que los empresarios han tomado las medidas necesarias para la disminución de sus gastos y la compra de activos fijos se ha visto en decadencia. Por el impacto mencionado anterior es que según analistas existen aproximadamente 31 mil amparos de empresas y personas físicas ante este impuesto tan controversial. V. Hallazgos relevantes Puntos en los que impacto el Impuesto Empresarial a Tasa Única en las empresas del sector de autotransporte de carga federal de Altamira Tamaulipas. Reducción de utilidades. Desempleo y por consecuente baja de empleados del Seguro Social. Deducción en los intereses de contratos de préstamos. Las inversiones de las empresas transnacionales en el país fueron sobregravadas. Página 21 Capítulo 18.Contabilidad y Estudios Fiscales Disminución del flujo de efectivo. Se han eliminado prestaciones como seguros de vida y de gastos médicos mayores. Las deudas de los transportistas crecieron al menos 35 %. Ventajas •Obligó a las empresas implementar mayores controles en sus registros contables. •Mayor control sobre las bases de devengado (ISR). •Aumento el control sobre flujo de efectivo (IETU). Desventajas •Empujo una escalada inflacionaria. •Canceló la generación de empleos. •Violó el principio de no cobrar más allá de la capacidad del contribuyente. •Provocó insolencia y mayor evasión fiscal en las micros y pequeñas empresas. •No acredita las prestaciones. •Su pago no genera retiros de dividendos libres de impuesto. •Invertir mayor tiempo administrativo. •Las utilidades que se pagan a los accionistas pagan IETU e ISR. Elaboración Propia VI. Conclusiones En conclusión a esta investigación es posible afirmar que el Impuesto a Tasa Única, sin duda ha venido afectando de diversas maneras a las empresas dedicadas al Página 22 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades Autotransporte Terrestre de Carga Federal de Altamira, Tamaulipas desde su implementación en 2008 hasta el 2o trimestre del 2011. En cuanto a las áreas dentro de las empresas que el IETU más ha afectado son al flujo de efectivo, las utilidades netas, la compra de activos fijos, y al empleo. Refiriéndose al flujo de efectivo este se ve afectado tras la implementación del gravamen debido a que al ser como tal un gasto para la empresa, este genera una disminución directa del efectivo manejado por la empresa a momento del pago, o en todo caso al momento de ser diferido. Las utilidades netas de las empresas mencionadas han venido disminuyendo desde la imposición del IETU, desde el punto de vista directo por que este impuesto desde un esquema de resultados obtenidos se resta de la utilidad, es decir, es un gasto, y de manera indirecta por que las empresas en el mediano plazo han ido aumentando sus precios de venta lo cual aumenta los costos de servicios y por lo tanto las utilidades mencionadas. La compra de activos fijos es una controversia dependiendo del tamaño de las empresas, esto por el hecho que si una empresa tiene exceso de efectivo en ocasiones por disminuir la base del IETU pueden realizar grandes inversiones en activos fijos ya que estos son deducibles al 100% al momento del pago, en cambio empresas pequeñas y medianas con poco efectivo al aparecer el IETU no han podido aumentar sus inversiones por su bajo flujo de efectivo, que como ya ha sido comentado fue un área afectada tras la aparición del gravamen. Podemos ver además como se ha afectado la calidad de vida de la clase trabajadora, en ese punto debido a que los sueldos y salarios y los conceptos relacionados por seguridad social no son deducibles en su totalidad para efectos del IETU, y ante estos las empresas han decidido mantener los salarios a los niveles mínimos ya que para ellos no representan una deducción total del impuesto mencionado, esto sin importarles a muchas empresas, la situación económica del país, y como esta afecta la calidad de Página 23 Capítulo 18.Contabilidad y Estudios Fiscales vida de sus trabajadores. Como prueba de esto podemos apreciar cómo se han realizado en forma indirecta, después de la implementación del IETU, diversas huelgas de empleados que pertenecen a este sector debido a que los sueldos no han aumentado lo suficiente como en años anteriores, sin embargo, los precios si han ido elevándose. A grandes rasgos uno de los puntos más preocupantes es el desempleo que ha procreado, ya que las empresas, no pueden o no quieren ofrecer prestaciones a sus empleados, o se ven en la necesidad de recortar nómina y dejándole la carga fiscal a sus empleados. Por último resulta importante mencionar que el gobierno Mexicano debería trabajar en buscar una balanza de los impuestos, no solo comenzar la implementación de gravámenes nuevos que no han sido del todo estudiados, y que pueden llegar a afectar de manera significativa la situación económica del país. Aunque tal vez la estrategia de la Secretaria de Hacienda en 2008 fue que el IETU dejara más ingresos, debe de percatarse de la inconformidad que existe por parte de las empresas, ya que es muy importante que contribuyan y que estén constantemente estimulando inversión en el país. La confirmación de que el IETU continúe en aplicación, solo provoca que las empresas busquen una forma de evadir al fisco, lo que no beneficia al país, y debido a que se necesita en estos momentos que se mejore la economía del país para estabilizar mercados, inversiones, exportaciones e importaciones, resulta un factor recesivo en esta época de crisis. Página 24 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades Bibliografía Bonasewicz, A. (2004): Las causas y los efectos de la Globalización, Tomo 27, año 2004. Cartens,A. (2008): Entrevista para “El Universal” Abril del 2008. Duarte, E. (2009): “El IETU ordeñará a empresas en México”. Revista Expansión, edición 1084. Esquivel, C.Y., Zepeda, L.J.G., Machuca, M.N.T., Padilla, T.I., Peña, B.J.A. (2009): Tesis “Estímulos fiscales y facilidades administrativas del régimen general con el régimen simplificado”. Instituto Politécnico Nacional, 2009. Gómez Velázquez, Amézquita Iregoyen, Hernández Tapia, Ramírez Navarro, Cortés Delgado, Delgado Muñoz y Márquez Hernández:(2011) Tratamiento fiscal de las asociaciones en participación, Edición electrónica gratuita. Texto completo en www.eumed.net/libros/2011a/912/ Gonzalez, S.H.E. (2009): “Gastos fiscales en los sectores agropecuarios, autotransportes y maquilados”. Centro de estudios de las finanzas publicas. Camara de diputados. LXI legislatura. Octubre 6, 2009. Notacetp/066/2009. Guidobono, G. (2009): “La capacitación en las empresas del sector transporte terrestre de carga y logística en América Latina perspectiva actual y desafíos”. Publicación de las Naciones Unidas, Diciembre del 2009, Impreso en Naciones Unidas, Santiago de Chile. Página 25 Capítulo 18.Contabilidad y Estudios Fiscales Hernández, Fernández y Baptista (2006): Metodología de la Investigación. México: McGraw Hill. Nájar R. (2009): "México vive la peor crisis en 70 años", en BBC Mundo, 2 de julio de 2009. Yin & Campbell, D. (2003). Case Study Research: Design and Methods. CA: Sage. Aplicación de Leyes Mexicanas: Diario Oficial de la Federación de México, 2008 y Julio del 2010 . Ley del I.S.R, 2011. Ley del IETU, 2011. Ley General de Títulos y Operaciones de Crédito. Artículo 267 de la LGTOC Páginas de Internet consultadas: Buenas Tareas http://www.buenastareas.com/ensayos/Ensayo-Ietu/178239.html Diario Oficial de la Federación: http://www.dof.gob.mx/nota_detalle.php?codigo=5176442&fecha=02/02/2011 Entrevista a Sub-secretario de Ingresos de la SHCP en México, José Antonio Meade (2008) http://www.impuestum.com.mx/destacado/176.html?PHPSESSID=jhv3a820168qm28ool t7ido2j4&PHPSESSID Informador.com entrevista al el presidente de la Cámara Nacional Transportistas Mexicanos, Elías Dip Ramé, 2008 http://www.informador.com.mx/economia/2008/4857/6/amenazan-transportistas-conaumentar-amparos-contra-ietu.htm La Jornada entrevista al presidente de la Cámara Nacional de Autotransporte de Carga, Jorge Cárdenas RomoPosada, en Febrero del 2009 http://www.jornada.unam.mx/2009/02/19/index.php?section=economia&article=026n2ec o Maldonado Asesores: http://maldonadoasesores.blogspot.com/2010/11/constitucionalidad-del-ietu-laspelotas.html Página 26 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades Milenio entrevista a Oscar Ortiz Garza, consejero de la Canatram, 17 de febrero del 2011. http://www.milenio.com/node/623421 Revista Expansión: http://www.cnnexpansion.com/mi-dinero/2009/02/11/el-ietu-y-el-ide-se-podran-eliminar Sistema de administración tributaria, México. www.sat.gob.mx http://www.sat.gob.mx/sitio_internet/sitio_aplicaciones/web_civismo07b/pdf/FIT2008.p df Sistema Empresarial Mexicano http://www.siem.gob.mx/siem2008/ Secretaria de Hacienda y Crédito Público: http://www.sat.gob.mx/sitio_internet/informacion_fiscal/legislacion/default.asp http://www.sat.gob.mx/sitio_internet/informacion_fiscal/orientacion_oe/declaracion_infor mativa/69_9662.html Wikipedia: http://es.wikipedia.org/wiki/Registro_Federal_de_Contribuyentes_(M%C3%A9xico) Zocalo y Saltillo, entrevista a el gerente de la Cámara Nacional del Autotransporte de Carga en Monclova, César Ramos Villarreal http://www.zocalo.com.mx/seccion/articulo/castigan-aumentos-y-ietu-a-transportistas Página 27