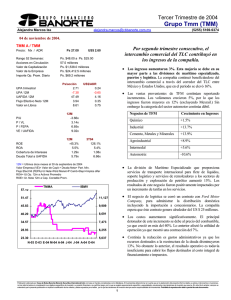

Informe Anual 2011

Anuncio