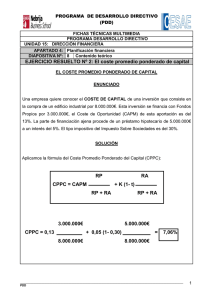

977.0Kb - Universidad de Costa Rica

Anuncio