Cómo se da la valuación de empresas por el método de flujos

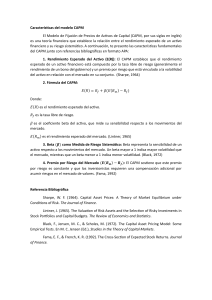

Anuncio

ANÁLISIS Y OPINIÓN Cómo se da la valuación de empresas por el método de flujos descontados 86 PUNTOS FINOS Consideraciones generales en torno al contenido de este modelo como herramienta de valuación C.P.C. y C.F. Gabriel Llamas Monjardín, integrante de la Comisión de Finanzas y Sistema Financiero del Colegio de Contadores Públicos de México DOCTRINA Enero 2013 T oda empresa tiene un valor de mercado, pero la manera de llegar al valor más razonable siempre ha sido una de las interrogantes que los financieros han resuelto de distintas maneras. Existen diferentes razones para calcular el valor de una entidad. La más común es por la intención de compra y venta, al ofertar acciones en el mercado bursátil, o simplemente los dueños se preocupan por saber el valor total que ésta tiene, para que en un futuro se pueda conocer ampliamente el alcance de generación de valor del negocio. La valuación de empresas es importante para cualquier empresario y/o ejecutivo de negocio, pues a partir de la valoración de la compañía se pueden tomar decisiones estratégicas para los accionistas o para la operación de la misma. Valuar una empresa no es sencillo; se debe contar con el suficiente conocimiento de la misma para determinar las variables exactas en el procedimiento de valoración, pero ¿cuál es el método más efectivo o el más utilizado? A continuación mencionaremos uno de los métodos más utilizados en la valuación de negocios. MODELO DE FLUJOS DESCONTADOS Se trata del método más utilizado por la mayoría de los analistas financieros. Consiste en realizar una proyección de los flujos de efectivo por el periodo de vida razonable de la empresa, de acuerdo al comportamiento esperado del negocio. Para realizar este cálculo normalmente se utiliza la medida de desempeño EBIDTA (earnings before interest, depreciation, taxes and amortization), es decir, utilidades antes de interés, depreciación, impuestos y amortizaciones. Otro factor a considerar en el cálculo de los flujos de efectivo es el fondeo del capital de trabajo y las inversiones en proyectos de capital (Capex). Las estimaciones o proyecciones del flujo de efectivo deben estar fundamentadas en la experiencia, habilidad y capacidad de la administración, para pronosticar adecuadamente la generación y disposición de flujos de efectivo. Al proyectar los flujos de efectivo muchas veces se obtienen excedentes del mismo, los cuales generan un impacto promisorio –pues así podemos observar el crecimiento sostenido de la empresa–, pero siempre se deben generar distintos escenarios –como mínimo tres–, los cuales reflejen resultados favorables, desfavorables y estándar. Además se deben incluir variables macroeconómicas que impacten a los flujos, como son: inflación, riesgo país, política monetaria, impuestos, tipo de cambio, etcétera. Para traer a valor presente los flujos de efectivo, es necesario calcular la tasa de descuento, la cual debe ser igual al costo de financiamiento de la empresa. Ese valor se obtiene con el cálculo del Costo Promedio Ponderado de Capital (CPPC), (conocido en inglés como weighted average cost of capital –WACC–). La siguiente fórmula considera el costo de financiamiento por medio de emisión de deuda y capital: WACC = E * Re + D * Rd * (1 - Tc) V V Re= Costo de capital Rd= Costo de la deuda E= Valor de mercado del capital V= Valor de mercado de la deuda E/V= Porcentaje de la deuda en la estructura D/V= Porcentaje de capital en la estructura Tc= Tasa de impuestos Uno de los errores más comunes que se deben evitar al calcular la tasa de descuento, es el de utilizar el costo contable del capital y de la deuda. En general se debe considerar el valor de mercado del capital y la deuda para calcular el CPPC, pues en el caso de las empresas públicas ese valor suele variar de manera importante; únicamente en los casos de que no exista información de valores de mercado se deberá utilizar el valor contable. En el caso de la emisión de deuda, el costo de emisión a utilizar deberá ser el costo al que emitiría la empresa de acuerdo con las condiciones de mercado actuales, y no tomar la tasa cupón original. Para calcular el costo del capital (Re) de la fórmula mencionada, nos remitimos al Capital Asset Pricing Model (CAPM). El CAPM es un modelo de equilibrio basado en la teoría del portafolio para la fijación de precios de los activos. Es el modelo más difundido en el mundo de las finanzas para la determinación del costo de capital, al ser utilizado por la mayoría de los analistas financieros. La fórmula es la siguiente: Ke= Rf+B(Rp)+& 87 PUNTOS FINOS INTRODUCCIÓN Enero 2013 DOCTRINA Donde: Rf = Tasa libre de riesgo B = Beta promedio de la industria Rp = Prima de riesgo del mercado de capitales &= Factor de riesgo específico por tamaño Cabe mencionar que el modelo CAPM toma en cuenta por medio de la Beta el nivel de dependencia de la empresa y sus acciones a los movimientos de los mercados reconocidos, es decir, en caso de cambios importantes en las bolsas de valores, cuánto le afecta al precio de su acción una caída y un alza del mercado. La Beta es un índice de referencia que mide el desempeño de un mercado accionario en un día de operación en comparación con el desempeño de una empresa que se encuentre dentro del mismo sector o mercado. El error más común es utilizar la Beta promedio general de un índice, pues ésta se debe aterrizar a la del sector en el cual se encuentra la empresa que se va a valuar. En general, el modelo CAPM toma en cuenta los riesgos a los que se encuentra sujeta la empresa por pertenecer a cierta economía y sector. Una vez obtenida la tasa de descuento, se calcula el valor presente de los flujos esperados por un periodo de vida razonable, lo cual implica separar en dos periodos la vida de la empresa: PUNTOS FINOS 88 DOCTRINA Enero 2013 1. Periodo de proyección explícita 2. El resto de los periodos. El valor posterior al periodo de proyección explícita recibe el nombre de valor terminal, y se obtiene por medio de la fórmula de perpetuidad, cuyo nombre tiene su raíz en el latín perpetuum y significa “por siempre”. Uno de los factores importantes a considerar en la valuación por éste y otros métodos, es que los activos permitan generar los flujos de efectivo proyectados. Para esos efectos es necesario revisar los estudios de deterioro que se hayan realizado y asegurar que exista una valoración correcta de los activos de larga duración tangibles e intangibles. En nuestro país, el Boletín C-15 de las Normas de Información Financiera (NIF) es la referencia en materia de contabilidad para los estudios de deterioro. CONCLUSIÓN La valuación de empresas no es un ejercicio fácil, por lo cual el analista financiero deberá utilizar su juicio profesional para obtener los valores más cercanos a la realidad, pues en el mundo de las finanzas existen más métodos, así como muchas variables a considerar en los cálculos; variables que dependerán del sector y las circunstancias del mercado de la empresa sujeta a valuación.