6. Arrendamiento financiero

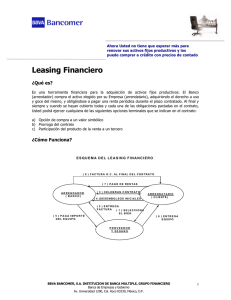

Anuncio

80 ANÁLISIS FINANCIERO Luis Ferruz Agudo* y Francisco José López Arceiz** Arrendamiento financiero: Estudio jurídico-contable y aplicación práctica Legal and accounting research and practical application RESUMEN El presente artículo tiene por objeto estudiar el contrato de arrendamiento financiero. Este contrato constituye una fórmula de financiación para las empresas. En un contexto económico como el actual, donde existen dificultades de acceso al crédito, el contrato de leasing está llamado a jugar un importante papel. Este contrato tiene un régimen jurídico-contable muy particular dentro de las inversiones crediticias. Nosotros estudiamos ese régimen y proponemos un caso práctico de aplicación, destacando las dificultades más frecuentes para las empresas. Palabras claves: Clave: Leasing, financiación, arrendamiento financiero, Circular 4/2004, fiscalidad. Clasificación JEL: G29, G39. ABSTRACT This article aims to study the leasing contract. This agreement is a funding formula for businesses. In an economic context like this, where there are difficulties in accessing credit, the leasing contract has an important role. Its legal and accounting framework is very particular in loan investments. We study this scheme and we propose a practical application, highlighting the most frequent difficulties for businesses. Keywords: Leasing, funding, contract, Circular 4/2004, taxation. JEL Classification: G29, G39. Recibido: 3 de septiembre de 2012 Aceptado: 3 de abril de 2013. * Institución: Universidad de Zaragoza. Cargo: Catedrático de Economía Financiera y Contabilidad, Universidad de Zaragoza. Economista. Director del Grupo de Investigación Consolidado GIECOFIN Creador y ExDirector del Diploma de Asesoría Financiera y Gestión de Patrimonios http://gesfin.unizar.es. Dirección: Universidad de Zaragoza, Departamento de Contabilidad y Finanzas. Facultad de Economía y Empresa. C/ Gran Vía, 2, 3.ª Pta. Izqda. 50005 - Zaragoza (España). Tfno. 669 75 77 72 976 762494. Email: [email protected] ** (autor de contacto): Institución: Universidad de Zaragoza. Cargo: Becario de Colaboración del Ministerio de Educación en el Departamento de Contabilidad y Finanzas de la Universidad de Zaragoza. Licenciado en Derecho y Administración y Dirección de Empresas. Dirección: Universidad de Zaragoza, Departamento de Contabilidad y Finanzas. Facultad de Economía y Empresa. C/ Gran Vía, 2, 3.ª Pta. Izqda. 50005 - Zaragoza (España). Tfno. 976 52 88 09. Email: [email protected] Luis Ferruz Agudo y Francisco José López Arceiz: Arrendamiento financiero: Estudio jurídico-contable y aplicación práctica. Legal and accounting research and practical application Análisis Financiero, n.º 121. 2013. Págs.: 80-89 ARRENDAMIENTO FINANCIERO: ESTUDIO JURÍDICO-CONTABLE Y APLICACIÓN PRÁCTICA 81 1. INTRODUCTION 2. CONCEPTO DE ARRENDAMIENTO FINANCIERO En los últimos años, el arrendamiento financiero, en sus distintas versiones se ha convertido en una de las formas de financiación más utilizadas por las empresas, sobre todo por las ventajas fiscales1 que ofrece: Existen múltiples definiciones acerca de lo que entendemos por arrendamiento financiero o contrato de leasing. Podríamos tomar como punto de partida la definición de BROSETA2: 1) Posibilidad de amortizar aceleradamente (hasta un máximo del duplo del coeficiente de amortización lineal máximo según tablas). 2) Posibilidad de aplicar a los bienes objeto del contrato los incentivos previstos para la amortización de empresas de reducida dimensión. 3) Posibilidad de aplicar amortización aceleradísima vinculada a la reinversión prevista en el Art. 113 del Texto Refundido de la Ley del Impuesto de Sociedades. 4) Posibilidad de hacer uso de la libertad de amortización vinculada a la creación de empleo, siempre que se ejercite la opción de compra (Art. 109.7 del TRLIS). “Operación de financiación a medio y largo plazo, mediante la cual quien necesita un bien contrata con un intermediario financiero, para que éste lo adquiera del fabricante con el fin de cederle posteriormente su uso por tiempo determinado mediante el pago de un canón periódico, transcurrido el cual dispondrá de un derecho de opción, que el permitirá quedarse con el bien (pagando el valor residual del mismo) o no (generalmente, se concertará una nueva operación de leasing)” Junto a lo anterior, este contrato tiene la ventaja de permitir adquirir un bien sin necesidad de desembolsar su precio de forma inmediata, es decir, supone una fórmula alternativa de financiar la adquisición del bien. . A la vez, permite ejercer una opción de compra a fecha de vencimiento, a elección de la entidad necesitada de financiación. En este trabajo vamos a partir de un enfoque teórico mínimo donde analizaremos en qué consiste este contrato y cuál es su regulación jurídica y contable. No se trata aquí de realizar un estudio acerca del contrato de leasing, sino que intentaremos centrarnos en la contabilización tanto por parte de la empresa usuaria como por parte de la empresa de leasing. Para conseguir este último objetivo partiremos de una operación real e iremos planteando la contabilización de la misma. Con ello, intentaremos ilustrar ese marco teórico necesario a la vez que analizamos una fórmula de financiación que tiene unas características singulares tal como refleja la Circular 3/2004, así como el propio Plan General de Contabilidad de 2007. Esta definición nos plantea algunas cuestiones de interés. En primer lugar, se define como una operación de financiación, de ahí el interés del estudio de este contrato en el marco de la contabilidad. Pero más allá de este detalle, la definición nos introduce en el marco de una relación triangular donde van a intervenir, al menos, los siguientes sujetos: – – – Empresa fabricante: Es decir, es la empresa que elabora el producto que será puesto a disposición del cliente necesitado de financiación. Intermediario financiero: Es la entidad que paga, a la celebración del contrato, el bien a la empresa fabricante. Cliente: Es la persona que usa el bien pagando unos cánones periódicos al intermediario financiero. Finalmente, la definición recoge la denominada “opción de compra”. Es decir, llegados al vencimiento, el cliente puede pagar un valor residual y adquirir definitivamente el elemento patrimonial. Por el contrario, si no ejercita la opción de compra devolverá el bien y podrá celebrar (si así lo desea) un nuevo contrato. Si bien, lo dispuesto en este último paréntesis es una mera posibilidad, pero no una obligación. Luis Ferruz Agudo y Francisco José López Arceiz: Arrendamiento financiero: Estudio jurídico-contable y aplicación práctica. Legal and accounting research and practical application Análisis Financiero, n.º 121. 2013. Págs.: 80-89 82 ANÁLISIS FINANCIERO 3. MARCO JURÍDICO-CONTABLE DEL CONTRATO DE ARRENDAMIENTO FINANCIERO Desde un punto de vista jurídico nos encontramos ante un contrato atípico nominado. Es decir, carece de regulación legal concreta, pero aparece citado en algunas normas. No se trata de realizar aquí un estudio jurídico del contrato, por lo que simplemente dejaremos apuntadas las normas de cabecera y alguno de sus aspectos más significativos. a) Disposición Final 7ª de la Ley de Disciplina e Intervención de las Entidades de Crédito que dice que “Tendrán las consideración de operaciones de arrendamiento financiero aquellos contratos que tengan por objeto exclusivo la cesión del uso de bienes muebles o inmuebles, adquiridos para dicha finalidad según las especificaciones del futuro usuario, a cambio de una contraprestación consistente en el abono periódico de las cuotas”. Es una definición algo farragosa, motivo por el cual hemos iniciado el trabajo con concepto doctrinal algo más abierto. b) Art. 115.2 del Texto Refundido de la Ley del Impuesto de Sociedades: En este caso se establece que si el objeto del contrato son bienes muebles la duración será de dos años y si son inmuebles de diez años. Hay que tener en cuenta que esta definición es afectos fiscales, que no jurídicos ni contables. Es decir, para aplicar deducciones tendremos en cuenta el plazo, pero cabrían contratos al margen de dichas deducciones. c) Disposición Adicional 1ª de la Ley de Venta a Plazos de Bienes Muebles. En este caso, se recoge la posibilidad de inscribir en el Registro de Bienes Muebles este tipo de contratos. d) Art. 56 y 90 de la Ley Concursal: Aquí se establecen normas sobre resolución o continuación de contrato en caso de dificultades financieras por parte del cliente. e) Norma 33ª de la Circular 4/2004 del Banco de España. En ella se dice que el arrendador reconocerá los créditos derivados del arrendamiento financiero en el activo del balance por la inversión neta en el arrendamiento (valor actualizado de los cobros que ha de recibir el arrendador del arrendatario más cualquier valor residual). Por su parte, el arrendatario reconocerá un activo, que clasificará según la naturaleza del bien objeto del contrato, y un pasivo por el mismo importe. f) Norma 8ª del RD 1514/2007, de 16 de Noviembre, por el que se aprueba el Plan General de Contabilidad [publicado en BOE de 20 de Noviembre de 2007]. En principio, los criterios aquí reconocidos son coincidentes con lo regulado en la Norma 33ª de la Circular 4/2004. g) Convenio de Ottawa, de 28 de Mayo de 1988, sobre leasing mobiliario internacional. Esta norma debe ser tomada con cautela en España, pues nuestro país no es parte del Convenio. En cualquier caso, como vemos la normativa es tremendamente dispersa e inconcreta lo que hace de los propios contratos en los que instrumenta la operación financiera el elemento clave a tener en cuenta. 4. CONTABILIZACIÓN DEL ARRENDAMIENTO FINANCIERO 4.1. Valoración inicial Desde el punto de vista del arrendador, los créditos derivados del arrendamiento financiero se reflejarán en el activo del balance por la inversión neta en el arrendamiento (valor actualizado de los cobros que ha de recibir el arrendador del arrendatario más cualquier valor residual). Si existieran costes directos iniciales (aquellos imputables a la negociación y contratación del arrendamiento) se incluirán en la valoración inicial del crédito y aumentarán los ingresos a reconocer a lo largo del período del arrendamiento. Por tanto, la valoración inicial del activo financiero se incorporará a la cartera de inversiones crediticias de la Banca. Por su parte, el arrendatario (el cliente) deberá reconocer en el balance un activo, que clasificará según la naturaleza del bien objeto del contrato, y un pasivo por el mismo importe, que será igual al menor de: a. el valor razonable del bien arrendado o b. el valor actualizado de los pagos a realizar durante el plazo del contrato, incluyendo la opción de compra si su precio de ejercicio se espera que sea inferior al valor razonable del activo en la fecha de ejercicio. En la valoración inicial del arrendatario, los costes directos iniciales imputables se incluirán en la cuantía inicialmente reconocida como activo. Luis Ferruz Agudo y Francisco José López Arceiz: Arrendamiento financiero: Estudio jurídico-contable y aplicación práctica. Legal and accounting research and practical application Análisis Financiero, n.º 121. 2013. Págs.: 80-89 ARRENDAMIENTO FINANCIERO: ESTUDIO JURÍDICO-CONTABLE Y APLICACIÓN PRÁCTICA 4.2. Valoración posterior El arrendador actualizará el activo financiero registrado a su tipo de interés implícito (tipo que iguala los cobros del contrato a lo largo del tiempo más, en su caso, el valor residual no garantizado, con el valor razonable del activo arrendado en su fecha de adquisición o producción, más los costes directos iniciales incurridos por el arrendador). Los ingresos financieros se registrarán en la cuenta de pérdidas y ganancias aplicando el método del tipo de interés efectivo. De esta forma, la contabilización no va a ser diferente de la contabilización de una inversión crediticia, pues desde el principio hemos dicho que estábamos ante una operación de financiación. De modo similar el arrendatario distribuirá la carga financiera total incluida en las cuotas de arrendamiento durante la vida del contrato aplicando el método del tipo de interés efectivo, de manera que se obtenga un tipo de interés constante sobre el saldo de la deuda pendiente de amortizar en cada ejercicio. Por último, queda analizar qué sucede con las amortizaciones. En este caso, si no existiera una razonable certeza de que el arrendatario 83 obtendrá la propiedad del activo al vencimiento del contrato, aquél se amortizará totalmente a lo largo de su vida útil, o del plazo del arrendamiento si éste fuese menor. 4.3. Caso práctico La empresa AUTOMÓVILES L dedicada al alquiler de vehículos de motor necesita incorporar a su flota de vehículos un vehículo industrial (vida útil= 5 años= 60 meses). En concreto, necesita un vehículo marca ABC, modelo 515 CDE. La mercantil ha oído hablar acerca del arrendamiento financiero, por lo que acude a su entidad financiera para conocer y, en su caso, formalizar este producto financiero. Conocidas las cualidades del arrendamiento financiero decide formalizar el contrato. Por su parte, el Banco X se pone en contacto con el correspondiente Concesionario para adquirir el vehículo. El Concesionario envía el aparato junto con la factura y solicita al Banco X la realización de la correspondiente transferencia. Luis Ferruz Agudo y Francisco José López Arceiz: Arrendamiento financiero: Estudio jurídico-contable y aplicación práctica. Legal and accounting research and practical application Análisis Financiero, n.º 121. 2013. Págs.: 80-89 84 ANÁLISIS FINANCIERO Mientras tanto, la empresa de automóviles y el Banco X firman el correspondiente contrato de arrendamiento financiero. Las condiciones financieras de la operación aparecen reconocidas en los anexos del contrato. En el caso concreto se firma: – – El importe financiado por el leasing del vehículo asciende a 27.405,97 euros. Se pagará tipo de interés variable (Euribor a un año) más un diferencial del 1%. – – – Se establece una duración de 2 años (24 mensualidades). Se cobra una comisión de apertura del 1% del nominal de la operación. Los gastos de estudio de la operación ascienden a 68,51 euros. En uno de los anexos del contrato se establece el cuadro de amortización entregado al cliente. Cuadro bancario que tabulado en excel presenta la siguiente información: Luis Ferruz Agudo y Francisco José López Arceiz: Arrendamiento financiero: Estudio jurídico-contable y aplicación práctica. Legal and accounting research and practical application Análisis Financiero, n.º 121. 2013. Págs.: 80-89 ARRENDAMIENTO FINANCIERO: ESTUDIO JURÍDICO-CONTABLE Y APLICACIÓN PRÁCTICA Sin embargo, ni el arrendador ni el arrendatario van a utilizar este cuadro, sino que elaboraran el cuadro real. Al tratarse de una operación de financiación con una 85 primera cuota prepagable, no pueden existir intereses en la primera cuota. Así, el cuadro de amortización utilizado será el siguiente. Luis Ferruz Agudo y Francisco José López Arceiz: Arrendamiento financiero: Estudio jurídico-contable y aplicación práctica. Legal and accounting research and practical application Análisis Financiero, n.º 121. 2013. Págs.: 80-89 86 ANÁLISIS FINANCIERO A partir de aquí vamos a contabilizar la operación desde el punto de vista del arrendador (Banco X) y del arrendatario (AUTOMÓVILES L) de acuerdo con la normativa contable de la Circular 3/2004 (arrendador) y desde el punto de vista del PGC de 2007 (arrendatario). Nota. Consideramos que el euribor permanece constante durante el período analizado en un 4,27%. a) Contabilidad arrendador3 Luis Ferruz Agudo y Francisco José López Arceiz: Arrendamiento financiero: Estudio jurídico-contable y aplicación práctica. Legal and accounting research and practical application Análisis Financiero, n.º 121. 2013. Págs.: 80-89 ARRENDAMIENTO FINANCIERO: ESTUDIO JURÍDICO-CONTABLE Y APLICACIÓN PRÁCTICA Contabilidad arrendatario (PGC 2007)4 Luis Ferruz Agudo y Francisco José López Arceiz: Arrendamiento financiero: Estudio jurídico-contable y aplicación práctica. Legal and accounting research and practical application Análisis Financiero, n.º 121. 2013. Págs.: 80-89 87 88 ANÁLISIS FINANCIERO Luis Ferruz Agudo y Francisco José López Arceiz: Arrendamiento financiero: Estudio jurídico-contable y aplicación práctica. Legal and accounting research and practical application Análisis Financiero, n.º 121. 2013. Págs.: 80-89 ARRENDAMIENTO FINANCIERO: ESTUDIO JURÍDICO-CONTABLE Y APLICACIÓN PRÁCTICA 5. CONCLUSIONES A lo largo de este trabajo hemos expuesto de forma resumida las principales características del contrato de leasing, al que hemos definido como un contrato que ampara una relación de naturaleza triangular. Hemos comentado los distintos tipos de leasing, así como su régimen jurídico (escaso) y contable. Al analizar este régimen contable hemos tomado en consideración tanto la Circular 4/2004 como el PGC de 2007. Finalmente, hemos aplicado estos conceptos a un caso práctico tratando de ver sobre el papel cómo es un contrato de arrendamiento financiero, cuáles son las cláusulas más habituales y como contabilizaríamos una operación. El régimen contable parece de enorme complejidad, máxime cuando la tabla de amortización que el Banco ofrece al cliente no es la que vamos a utilizar en la contabilización del leasing. Por otra parte, la propia complejidad de las cláusulas contractuales tampoco facilita la contabilización, en particular en empresas con un departamento financiero o jurídico débil (que, sin embargo, son quienes habitualmente suelen acceder a este tipo de productos y en estas condiciones). En cualquier caso, no cabe duda de que estamos ante una materia dinámica, cuyo tratamiento ha ido oscilando al paso del tiempo. Así, a través de estas líneas hemos dejado constancia del planteamiento de este contrato, su reconocimiento y valoración contable (quizá excesivamente enrevesada si pensamos en la pequeña y mediana empresa). 6. BIBLIOGRAFÍA BROSETA PONT, Manuel y MARTÍNEZ SANZ, Fernando (2009) Manual de Derecho Mercantil. Volumen II. Con- 89 tratos mercantiles. Derechos de los Títulos Valores. Derechos Concursal. Ed. Tecnos. p. 277. BUSTOS CONTELL, Elisabeth. (2009) Matemáticas Financieras en el nuevo PGC. Ed. Pirámide. pp.123-138. Circular 4/2004, de 22 de diciembre, a entidades de crédito, sobre normas de información financiera pública y reservada y modelos de estados financieros. Ley 22/2003, de 9 de julio, Concursal. Ley 26/1988, de 29 de julio, sobre Disciplina e Intervención de las Entidades de Crédito. Ley 28/1998, de 13 de julio, de Venta a Plazos de Bienes Muebles. PEREZ ROYO, Fernando (2011) Curso de Derecho Tributario. Parte Especial. Ed. Tecnos. p. 372. RD 1514/2007, de 16 de Noviembre, por el que se aprueba el Plan General de Contabilidad. Real Decreto Legislativo 4/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley del Impuesto sobre Sociedades. Real Decreto Legislativo 4/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley del Impuesto sobre Sociedades. Notas 1.2.- 3.- 4.- PEREZ ROYO F. et al Curso de Derecho Tributario. Parte Especial.(4ª edición) Tecnos. Madrid. pág. 372. Broseta Pont, M. y Martínez Sanz, F. Manual de Derecho Mercantil. 17ª Edición. Volumen II Contratos Mercantiles. Derecho de los títulos-valores. Derecho Concursal. Tecnos Madrid p. 274. Para facilitar la elaboración de los asientos, los códigos se han extraído del Anexo IV. Estados reservados individuales (151) de la Circular 4/2004 del Banco de España (Hoja 114). Los códigos utilizados se han extraído del Cuadro de Cuentas (Cuarta parte) del RD 1514/2007, de 16 de Noviembre, por el que se aprueba el Plan General de Contabilidad. Luis Ferruz Agudo y Francisco José López Arceiz: Arrendamiento financiero: Estudio jurídico-contable y aplicación práctica. Legal and accounting research and practical application Análisis Financiero, n.º 121. 2013. Págs.: 80-89