IPoM Marzo: Actividad económica más débil y menor tipo de cambio

Anuncio

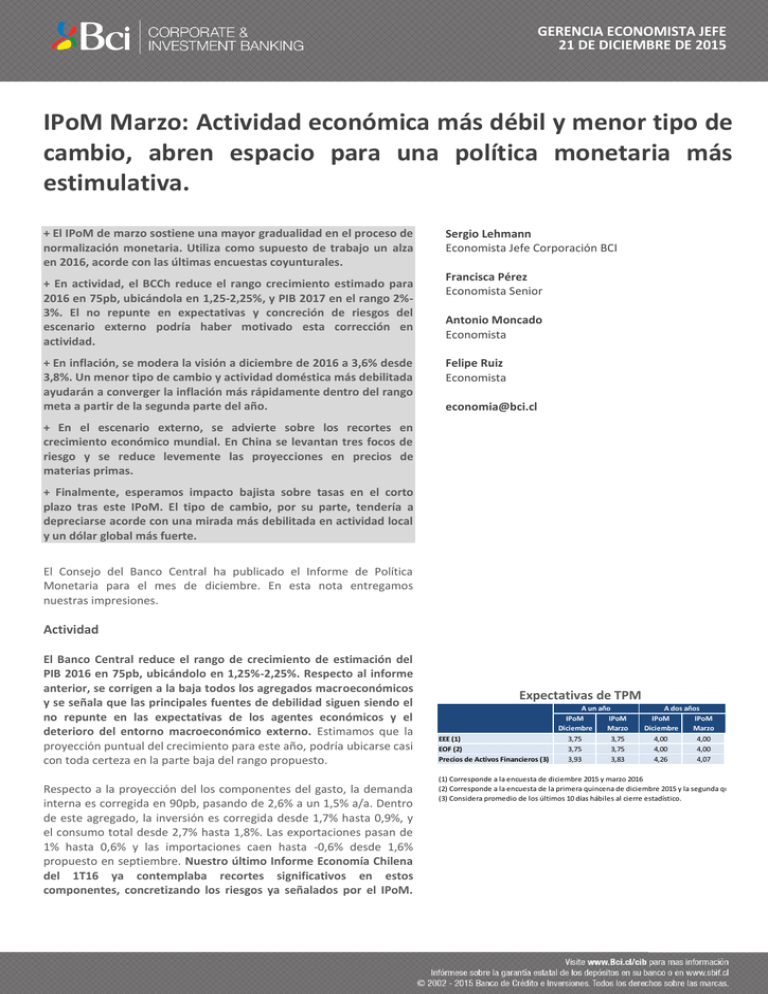

GERENCIA ECONOMISTA JEFE 21 DE DICIEMBRE DE 2015 IPoM Marzo: Actividad económica más débil y menor tipo de cambio, abren espacio para una política monetaria más estimulativa. + El IPoM de marzo sostiene una mayor gradualidad en el proceso de normalización monetaria. Utiliza como supuesto de trabajo un alza en 2016, acorde con las últimas encuestas coyunturales. + En actividad, el BCCh reduce el rango crecimiento estimado para 2016 en 75pb, ubicándola en 1,25-2,25%, y PIB 2017 en el rango 2%3%. El no repunte en expectativas y concreción de riesgos del escenario externo podría haber motivado esta corrección en actividad. + En inflación, se modera la visión a diciembre de 2016 a 3,6% desde 3,8%. Un menor tipo de cambio y actividad doméstica más debilitada ayudarán a converger la inflación más rápidamente dentro del rango meta a partir de la segunda parte del año. Sergio Lehmann Economista Jefe Corporación BCI Francisca Pérez Economista Senior Antonio Moncado Economista Felipe Ruiz Economista [email protected] + En el escenario externo, se advierte sobre los recortes en crecimiento económico mundial. En China se levantan tres focos de riesgo y se reduce levemente las proyecciones en precios de materias primas. + Finalmente, esperamos impacto bajista sobre tasas en el corto plazo tras este IPoM. El tipo de cambio, por su parte, tendería a depreciarse acorde con una mirada más debilitada en actividad local y un dólar global más fuerte. El Consejo del Banco Central ha publicado el Informe de Política Monetaria para el mes de diciembre. En esta nota entregamos nuestras impresiones. Actividad El Banco Central reduce el rango de crecimiento de estimación del PIB 2016 en 75pb, ubicándolo en 1,25%-2,25%. Respecto al informe anterior, se corrigen a la baja todos los agregados macroeconómicos y se señala que las principales fuentes de debilidad siguen siendo el no repunte en las expectativas de los agentes económicos y el deterioro del entorno macroeconómico externo. Estimamos que la proyección puntual del crecimiento para este año, podría ubicarse casi con toda certeza en la parte baja del rango propuesto. Respecto a la proyección del los componentes del gasto, la demanda interna es corregida en 90pb, pasando de 2,6% a un 1,5% a/a. Dentro de este agregado, la inversión es corregida desde 1,7% hasta 0,9%, y el consumo total desde 2,7% hasta 1,8%. Las exportaciones pasan de 1% hasta 0,6% y las importaciones caen hasta -0,6% desde 1,6% propuesto en septiembre. Nuestro último Informe Economía Chilena del 1T16 ya contemplaba recortes significativos en estos componentes, concretizando los riesgos ya señalados por el IPoM. Expectativas de TPM EEE (1) EOF (2) Precios de Activos Financieros (3) A un año IPoM IPoM Diciembre Marzo 3,75 3,75 3,75 3,75 3,93 3,83 A dos años IPoM IPoM Diciembre Marzo 4,00 4,00 4,00 4,00 4,26 4,07 (1) Corresponde a la encuesta de diciembre 2015 y marzo 2016 (2) Corresponde a la encuesta de la primera quincena de diciembre 2015 y la segunda quincena de m (3) Considera promedio de los últimos 10 días hábiles al cierre estadístico. GERENCIA ECONOMISTA JEFE Con ello, proyectamos un crecimiento de la demanda interna de 1,6%, inversión de 0,2% y consumo total de 2%. Con ello, nuestro escenario base contempla un crecimiento 2016 de 1,6%. Inflación El IPoM de marzo modera la visión inflacionaria para diciembre de 2016 respecto a lo evidenciado en el informe anterior. En este ámbito, se deduce que un menor tipo de cambio y una actividad doméstica más debilitada llevan a reducir la inflación proyectada a fin de año a 3,6% a desde 3,8%. Se estima una inflación en 3% en la primera parte de 2017, para luego fluctuar en torno a ese valor. El documento advierte que la inflación continuará por sobre el techo de tolerancia en la primera parte del año, pero convergerá algo más rápidamente hacia el centro del rango a partir del segundo semestre. Se ratifica el argumento de depreciación cambiaria como el elemento que ha llevado a inflaciones elevadas en los dos últimos años. A ello se suma, la indexación en el IPC de bienes no transables, donde la resiliencia del mercado laboral ha permitido que los indicadores subyacentes permanezcan en niveles elevados. En adelante, el IPoM sugiere que las presiones provenientes desde los salarios comenzarán a descender, lo que permitirá que las holguras de capacidad hagan retroceder en parte las medidas subyacentes, aunque reconoce que estas reducciones no serán muy rápidas. Se prevé, adicionalmente, que el componente no incluido en el IPC SAE –esto es alimentos y energía- muestren una caída algo más pronunciada de lo esperado en el informe anterior. Precios de combustibles que debieran mostrar un retroceso respecto a las alzas de las últimas semanas y precios de alimentos en niveles más bajos para el segundo semestre ayudarían a una convergencia más rápida hacia lecturas de inflación a 12M dentro del rango meta. Cabe mencionar que el escenario base del BCCh para la inflación no considera depreciaciones de la magnitud observada en años anteriores y entrega una balanza de riesgos equilibrada. En el ámbito externo los riesgos apuntan a los mercados financieros internacionales, las dudas respecto a China, el proceso de normalización monetaria en EE.UU., y las perspectivas de crecimiento económico mundial, además de la situación en América Latina. En el plano doméstico, un deterioro mayor en actividad o la evolución del tipo de cambio asoman como escenarios de riesgo, aunque balanceados. Tasa de Interés Respecto a la trayectoria futura de la TPM, el BCCh señala como supuesto de trabajo la trayectoria implícita en las distintas encuestas de expectativas. Con ello, la última EEE de marzo preveía mantención en la RPM de abril y un alza en los próximos 5 meses de 25pb, que llevarían a la tasa de interés hasta 3,75% a fines de año. Por otro lado, la EOF de la primera quincena de marzo mostraba mantención dentro de los próximos 3 meses y un alza al mes de septiembre, para luego mantenciones hasta marzo de 2017. Con ello, inferimos que el supuesto de trabajo contempla un alza dentro de la segunda parte de 2016, que llevaría a finalizar el año con una TPM en 3,75%, nivel similar a lo incorporado en nuestro escenario base. Estimamos que GERENCIA ECONOMISTA JEFE de concretarse este escenario, parece un contrasentido elevar la tasa de interés en un contexto donde las presiones inflacionarias se aminoran, siendo más coherente generar este movimiento en los próximos meses cuando la inflación aún siga sobre 4%. Nuestra expectativa contempla una TPM en 3,75% a fines de este año. Escenario Internacional El documento reconoce un escenario externo menos favorable que lo evidenciado en diciembre. Para el escenario internacional que enfrentará la economía chilena, el BCCh advierte sobre los recortes en las proyecciones de crecimiento mundial y los términos de intercambio más bajos. Levanta la posibilidad que se repitan los focos de volatilidad en los mercados financieros internacionales, pese a la relativa calma de las últimas semanas. Las condiciones de financiamiento serán más estrechas en economías emergentes, de la mano con el escenario base que prevé dos alzas de tasa por parte de la Fed en EE.UU. Con ello, el dólar a nivel global permanecería apreciado. Como fuentes de riesgo se menciona posibles reducciones adicionales en crecimiento económico mundial, a lo que se suma las dudas respecto a China y el proceso de ajuste monetario en EE.UU. Respecto a China, el recuadro del IPoM sugiere tres fuentes de riesgo a monitorear: las dudas sobre el manejo macroeconómico, el nivel de endeudamiento y un aterrizaje forzoso a menor crecimiento. El BCCh advierte sobre la importancia de China en las economías de América Latina, siendo este elemento un foco de volatilidad que aún no desaparece. Respecto a precios de materias primas, se reduce la proyección de 2016 para el petróleo desde 43 USD/bl a 40 USD/bl. En cobre, se mantiene la visión de precios a 2,2 USD/lb. Para 2017, ambos precios muestran recuperaciones centradas en 45 USD/bl para el petróleo y 2,3 USD/lb para el cobre. Tabla 1: Comparación de proyecciones entre IPoM de diciembre y marzo, junto con las realizadas por BCI Estudios IPoM IPoM BCI Estudios IPC (diciembre) IPCSAE (diciembre) Diciembre 2015 2015 2016 4,5 3,8 4,8 3,7 Marzo 2016 2016 2017 3,6 3,0 3,6 2,6 Marzo 2016 2016 2017 3,5 3,0 - PIB Consumo Total Formación Bruta de Capital Fijo Exportaciones Importaciones Cuenta Corriente (% PIB) TPM 2,1 2,4 0,7 -1,7 -1,4 -1,7 - 2,0-3,0 2,7 1,7 1,0 1,6 -2,6 - 1,25 - 2,25 1,8 0,5 0,6 -0,6 -2,5 - 2,0 - 3,0 2,7 1,0 2,4 2,1 -2,0 - 1,6 2,0 0,2 0,2 0,9 -1,0 3,75 2,2 2,4 0,5 1,5 2,3 -0,4 4,25 Precio del cobre BML (US$cent/lb) Precio del petróleo WTI (US$/barril) Precio del petróleo Brent (US$/barril) 249 49 53 220 43 45 220 40 41 230 45 46 220 40 - 230 50 - GERENCIA ECONOMISTA JEFE Prohibida la reproducción total o parcial de este informe sin la autorización de BCI Estudios. Este informe ha sido preparado con el objeto de brindar información a los clientes de la División de Banco de Crédito e Inversiones denominada, Bci Corporate & Investment Banking. No es una solicitud ni una oferta para comprar y vender ninguno de los instrumentos financieros que en él se mencionan. Esta información y aquélla en la que está basado, ha sido obtenida en base a información pública de fuentes que estimamos confiables. Sin embargo, esto no garantiza que ella sea exacta ni completa. Las recomendaciones y estimaciones que emite este Departamento de Estudios respecto de las inversiones o expectativas responden exclusivamente al estudio de los fundamentos y el entorno de mercado en que se desenvuelven las compañías. No obstante, esto no garantiza que las proyecciones previstas se cumplan. Todas las opiniones emitidas en este informe pueden ser modificadas sin previo aviso. Bci Corporate & Investment Banking y/o cualquier sociedad o persona relacionada con el Banco, puede en cualquier momento tener una posición en cualquiera de los activos o instrumentos financieros mencionados en este informe y podría invertir o vender en esos mismos activos. El resultado de cualquier operación financiera, realizada con apoyo de la información que aquí se GERENCIA ECONOMISTA JEFE presenta, es de exclusiva responsabilidad de la persona que la realiza.