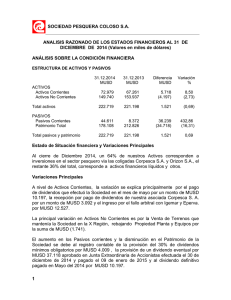

EMPRESAS IANSA S.A. Y FILIALES. Estados financieros

Anuncio