TRABAJO Título Técnicas de Evaluación de Proyectos de Inversión

Anuncio

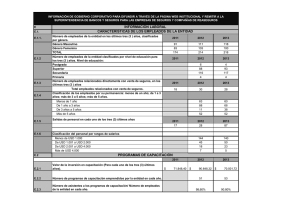

TRABAJO 1/7 Título Técnicas de Evaluación de Proyectos de Inversión bajo Incertidumbres en Sistemas Eléctricos de Distribución Nº de Registro (Resumen) 94 Empresa o Entidad Instituto de Energía Eléctrica – Universidad Nacional de San Juan Autores del Trabajo País e-mail Ximena Patricia Gavela Guamán Ecuador [email protected] Marlon Santiago Chamba León Ecuador [email protected] Jaime Cristóbal Cepeda Campaña Ecuador [email protected] Argentina [email protected] Nombre Mauricio Eduardo Samper Palabras Clave Evaluación de Proyectos de Inversión, Expansión de Distribución, Montecarlo, Incertidumbre. RESUMEN Las empresas eléctricas de distribución tienen la responsabilidad de asegurar la disponibilidad de energía para satisfacer la demanda de todos sus clientes y, a su vez, realizar las inversiones necesarias que permitan abastecer el crecimiento temporal y espacial de la demanda, en base a requerimientos de calidad establecidos por los reguladores. Para ello, las empresas utilizan diferentes métodos de evaluación de proyectos de inversión para determinar su factibilidad económica (rentabilidad). La evaluación de inversiones, en general, enfrenta algún tipo de riesgo toda vez que intervienen parámetros que no pueden determinarse a priori con precisión (incertidumbre). Una correcta modelación de las incertidumbres permite realizar un buen análisis de riesgos en la toma de decisiones de inversión. Es así que las empresas distribuidoras requieren de herramientas que faciliten la toma de decisiones y les permita actuar con la información más acertada y disponible en ese momento, con el objetivo de aumentar las ganancias o mitigar las pérdidas, según su perfil de riesgo adoptado. En este contexto, en el presente trabajo se presentan herramientas modernas de evaluación económica tales como métodos estocásticos y opciones reales. Éstas consideran incertidumbres en los principales parámetros de planificación (crecimiento de la demanda, precios de energía, inflación) y permiten realizar un análisis dinámico (flexible) de inversiones. El objetivo es mostrar como de forma sencilla, utilizando planillas de cálculo (Excel), se pueden modelar procesos estocásticos (simulaciones de Montecarlo) acorde al comportamiento de cada variable en cuestión y evaluar de forma integral las inversiones. Como ejemplo de aplicación, se plantea la evaluación de dos alternativas de suministro para una nueva zona de concesión de una empresa distribuidora de Ecuador, la cual se encuentra aislada del Sistema Nacional Interconectado. Las alternativas son: extender su red de subtransmisión (138 kV) o instalar generación local diesel. _________________________ CIDEL-2010-Paper-Inversiones 1 1. 5,70 USD/kW-mes; y, la componente de energía, que corresponde al promedio ponderado de los costos de generación de corto plazo, para un período anual de simulación del despacho de carga a mínimo costo. Las distribuidoras y la transmisora, siendo monopolios naturales, deben ser reguladas a fin de evitar excesivas rentas. En el caso de análisis, se aplica el esquema de regulación por incentivos basado en Precios Máximos, mediante el cual se motiva a la empresa a minimizar sus costos. En este esquema regulatorio, los precios son limitados, lo que significa mantener la tarifa regulada por un determinado tiempo (un año para la TT y dos años para el VAD), luego del cual se realizan las respectivas revisiones, principalmente por motivos inflacionarios. La ecuación (1) presenta el esquema de Precios Máximos en función de la inflación anual [2]. INTRODUCCIÓN Evaluar un proyecto de inversión, a través del análisis de los flujos de ingresos y costos, permite determinar su factibilidad económica, es decir, si es o no rentable. Actualmente existen herramientas modernas de evaluación económica que permiten maximizar los beneficios del inversionista, incluyendo la modelación de variables que involucran riesgo y provocan incertidumbre. En este artículo se realiza una descripción de modelos estocásticos que permiten simular el comportamiento incierto de las variables involucradas. Además, se presenta un ejemplo de aplicación empleando planillas de cálculo. Se utilizan como criterios de evaluación económica el Valor Actual Neto (VAN) y la Tasa Interna de Retorno (TIR). Adicionalmente, se incluye incertidumbre en ciertas variables críticas tales como la demanda de energía eléctrica, el costo del combustible, el Valor Agregado de Distribución (VAD), la Tarifa de Transmisión (TT) y el Precio Referencial de Generación (PRG). Efectuando para ello un análisis estocástico con simulaciones de Montecarlo y una evaluación del beneficio de diferir la inversión utilizando Opciones Reales. 2. 1 Pt Π 2.2. Precios en el instante t Índice de inflación Demanda Eléctrica La demanda de energía eléctrica presenta una situación de crecimiento sostenido en el transcurso del tiempo, el cual muestra variaciones debidas a la dinámica propia del consumo de electricidad. Por este motivo, la incertidumbre de estas variaciones se puede modelar mediante un Movimiento Geométrico Browniano (GBM) [3]. ANÁLISIS DE INCERTIDUMBRES La incertidumbre de las variables críticas puede ser incluida en un estudio de factibilidad económica mediante un análisis de sensibilidad en diversos escenarios posibles o a través de una distribución de probabilidades del VAN y la TIR del proyecto, empleando simulaciones de Montecarlo [1]. En el presente proyecto se simulan las variables que inciden en los flujos de fondo empleando Montecarlo. Éste es un método probabilístico que, a través de números aleatorios, permite aproximar el comportamiento de variables mediante modelos matemáticos adecuados que caracterizan a cada una ellas. A continuación se describen los modelos utilizados. 2.1. = = (1) · exp Δt Qt Σ σ µ εt 2.3. = = = = = = ∆ √∆ (2) Intervalo de análisis Demanda en el instante t Volatilidad del GBM Desviación Estándar Tasa de crecimiento (drift) Distribución Normal Estándar Precio del Combustible Los precios de los combustibles fósiles tienen la característica de variar con una tendencia a revertirse a su valor esperado de equilibrio en el largo plazo. Por tanto, su incertidumbre se puede modelar con el método de Reversión a la Media [4, 5]. Tarifa Eléctrica Los ingresos que recibe la distribuidora por concepto de la comercialización de energía y potencia eléctrica dependen directamente de las tarifas aplicadas a los consumidores finales, las cuales deben cubrir el precio referencial de generación, los costos del sistema de transmisión y el valor agregado de distribución [2]. El PRG, en Ecuador, está formado por dos componentes: la componente de capacidad, que corresponde al Precio Unitario de Potencia para Remuneración, definido en base de un equipamiento marginal de mínimo costo, para cubrir la demanda máxima del sistema, cuyo valor es exp ln ln · 1 ∆ η 2 = = exp · · exp ∆ ∆ 1 · exp 2 σ η Velocidad de reversión a la media Precio esperado de equilibrio (3) 2.4. Precio Referencial de Generación Los precios de generación dependen, principalmente, de las características operativas y disponibilidad de las plantas generadoras, costos de combustibles y la incertidumbre en la hidrología. Estas variables provocan un precio temporal que puede ser simulado considerando un modelo de Reversión a la Media. Otro aspecto a considerar es el ingreso de proyectos de generación futura, lo cual provocaría un repentino incremento o reducción (saltos) del precio. Por tanto, un modelo adecuado para simular la incertidumbre del precio de generación es el de Reversión a la Media con Saltos [4, 5]. · exp exp ln 1 exp 1 exp ∆ ∆ ln ∆ · σ 2 η 0 t D E A Tab la 1 : Cá lculo del WACC Tasa Libre de riesgo Beta Equity Ecuador Prima Riesgo Mercado Riesgo País Promedio COSTO CAPITAL PROPIO Ke TASA DE ENDEUDAMIENTO Kd D/(D+E) E/(D+E) WACC · dq De acuerdo a datos históricos de los boletines estadísticos del Banco Central del Ecuador [6], la inflación anual en los últimos 5 años ha mantenido un comportamiento normalmente distribuido con una media µ = 4,61% y una desviación estándar σ = 2,85%. La Fig.1. muestra el comportamiento esperado en los próximos 10 años. EJEMPLO DE APLICACIÓN Para el año 2010 se ha previsto la adjudicación de una nueva zona de concesión a la Empresa Eléctrica de Distribución Riobamba S.A. de Ecuador debido a que el actual proveedor de electricidad necesita renovar sus instalaciones de generación y no ha llegado a un acuerdo económico con el Consejo Nacional de Electricidad de Ecuador (CONELEC). La empresa ha propuesto como alternativas de suministro la construcción de una red de subtransmisión de 130 km, para conectarse al Sistema Nacional Interconectado (SIN) a nivel de 138 kV o la instalación de grupos de generación diesel para operar como zona aislada. 3.1. 6,20% 48,13% 5,61% 12,32% 21,23% 20,67% 0,50 0,50 18,37% 3.1.2. Análisis de la Inflación (4) “dq” son los saltos que representan la entrada en funcionamiento de la nueva central, con una tasa media λ en un intervalo de tiempo Δt. La probabilidad de la entrada en funcionamiento es λΔt y la probabilidad de no entrada es 1-λΔt. 3. Costo de deuda financiera Costo de capital propio Tasa de impuesto a las ganancias Deuda financiera contraída Capital aportado Activos Totales (D + E) En la Tabla 1 se muestran los resultados del cálculo del WACC de acuerdo a la metodología especificada en la referencia [1]. · 1 = = = = = = F ig .1 . Co mpo rta mien to d e la In fla ción Anua l 3.1.3. Pronóstico de la Demanda Actualmente la zona de concesión presenta una demanda en invierno de 14 MW con un factor de carga de 0,73 y en verano de 10 MW con un factor de carga de 0,52. Se estima un crecimiento de µ = 2,25% anual con una desviación estándar de σ = 1%. En la Fig.2. se presenta la dinámica de la demanda según un proceso de tipo GBM en el período de análisis. Comportamiento de las Variables Críticas 3.1.1. Determinación del Costo de Capital El promedio ponderado del costo de capital (WACC – weighted average cost of capital) es la tasa de descuento que normalmente se aplica a los flujos de fondos en el cálculo del VAN. 1 (5) 3 F ig .2 . Crecimiento Esto cá stico d e la Demanda F ig . 4 . Simu la ción d el PRG 3.2. 3.1.4. Variación del Precio del Combustible Evaluación de los Proyectos de Inversión Para el análisis de las dos alternativas se consideran las siguientes premisas: a) Financiamiento del 50% con capital propio y 50% con préstamo. b) El VAD que cobrará la distribuidora es el mismo ya que corresponde a un valor regulado. c) El impuesto a la renta para compañías jurídicas es del 25% [10]. d) Debido a la diferencia de vidas útiles se considera un período de análisis de 10 años. La determinación de los parámetros para el método de reversión a la media se realiza a partir de los precios mensuales del diesel de los últimos 4 años obtenidos en la referencia [6]. Los valores obtenidos son: ηmensual = 0,1; ηanual = 12ηmensual = 1,19; σ mensual = 0,15; σanual = √12σmensual = 0,535; = 96,84 USD/bbl [5, 7]. En la Fig.3. se indica la evolución de los precios en el tiempo. 3.3. Alternativa 1: Línea de Subtransmisión Para esta alternativa es necesaria la construcción de una subestación reductora, cuyas previsiones básicas, en conjunto con las de la línea, se incluyen en la Tabla 2. Tab la 2 . Previsi on es d e la Alterna ti va 1 LÍNEA DE SUBTRANSMISIÓN Nivel de Voltaje Longitud Vida Útil [11] Número de ternas F ig .3 . Esto casticidad del Precio del Diesel 3.1.5. Comportamiento del PRG En Ecuador se encuentra en inicios de construcción el proyecto hidroeléctrico Coca Codo Sinclair (CCS) de 1500 MW, considerado como prioritario y de alto interés nacional. Este proyecto entrará en funcionamiento en el año 2014 y provocará una significativa disminución del costo medio de generación [8]. Las simulaciones empleadas para estimar el comportamiento del PRG en el tiempo, consideran el ingreso de esta central a través de saltos en el modelo de reversión a la media. Los datos históricos del precio de generación se tomaron de la referencia [9]. Costo de Capital [12] Costo O&M [12] 138 kV 130 km 45 años 1 110 MUSD/km 530 USD/km SUBESTACIÓN Nivel de Voltaje Capacidad Vida Útil [11] Costo de Capital [12, 13] Costo O&M [14] 138 / 13,2 kV 30 MW 30 años 76 MUSD/MW 4% 3.3.1. Flujo de Fondos Futuros Los valores obtenidos son: ηmensual = 0,21; ηanual = 12ηmensual = 2,46; σ mensual = 0,21; σanual = √12σmensual = 0,73; = 5,94 USD¢/kWh; λ = 0,3 [4, 5, 7]. En la Fig.4. se puede observar la variación estocástica del PRG en los próximos 10 años. Los costos de suministro de energía eléctrica, en el caso de sistemas interconectados, incluyen los pagos al mercado eléctrico por conceptos de generación y transmisión por tal motivo forman parte del flujo de fondos correspondiente a la línea de subtransmisión, el cual se detalla en la Tabla 3. 4 La Fig.6 presenta la distribución de probabilidad de la TIR, cuyo valor esperado es E[TIR] = 60,23% y su desviación estándar σ = 6,38%. Tab la 3 . Flujo de Efectivo - Alternativa 1 Año 0 Año 1 Año 5 Año 10 12,15 68,39 5,70 0,07 1,68 5,00 0,18 13,39 75,37 5,70 0,07 1,92 5,34 0,19 14,75 83,01 5,70 0,07 2,30 6,08 0,22 729,07 12.310,20 858,02 14.487,64 1.075,69 18.162,87 0,36 1,91 0,40 2,11 0,44 2,32 12,52 70,30 13,79 77,48 15,19 85,33 ‐317,78 ‐68,90 ‐76,00 ‐91,20 ‐4.732,49 ‐856,07 ‐253,04 ‐1.714 ‐317,78 ‐68,90 ‐76,00 ‐91,20 ‐5.368,40 ‐943,43 ‐316,98 ‐1.368 ‐317,78 ‐68,90 ‐76,00 ‐91,20 ‐6.049,88 ‐1.039,06 ‐420,10 ‐347 Utilidad (EBIT) [MUSD] Impuestos (25%) 4.929,88 1.232,47 6.795,20 1.698,80 10.829,10 2.707,27 Utilidad Neta (NI) [MUSD] Depreciaciones Inversión Préstamo Amortización Valor de Desecho 3.697,41 393,78 5.096,40 393,78 8.121,82 393,78 ‐309 ‐655 ‐1.676 12.642,22 3.782,30 4.835,15 6.839,36 Datos Generales Pot. Med. a remunerar (MW) Energía Anual (GWh) Costo de Potencia (USD/kW‐mes) PRG Energía (USD/kWh) Tarifa de Transmisión (USD/kW‐mes) Cargo Fijo (USD/kW‐mes) Cargo Variable (USD/kWh) Ingresos (MUSD) Demanda Pico Energía Anual Pérdidas Pérdidas de Potencia (MW) Pérdidas de Energía (GWh) Energía y Potencia comprada al MEM Potencia Media Pico (MW) Energía Anual (GWh) Costos (MUSD) Depreciación Línea S/T Costo O&M Línea S/T Depreciación S/E Costo O&M S/E Pagos al Mercado por Energía Pagos al Mercado por Potencia Pagos al Mercado por Transporte Intereses Flujo de Fondos Libre 600 500 400 Frecuencia ITEM 200 100 0 TIR ‐ LÍNEA DE SUBTRASMISIÓN F ig . 6 . TIR – Alternativa 1 3.4. Alternativa 2: Grupo de Generadores Diesel Actualmente existe una subestación que entrega la energía del generador diesel al sistema de distribución con la suficiente capacidad y vida útil remanente para abastecer la demanda en el tiempo de servicio del nuevo equipo a instalarse, razón por la cual no se considera parte de la inversión. En la Tabla 4 se muestran las previsiones y características del grupo de generadores. ‐16.580,00 8.290,00 ‐8.290,00 300 3.3.2. Simulación de los retornos con el método de Montecarlo Una vez especificado el comportamiento estocástico de cada variable, se realizan las simulaciones de los flujos de efectivo correspondientes, determinándose las distribuciones de probabilidad del VAN y la TIR con sus respectivos valores esperados y desviaciones estándar. La Fig.5 muestra la distribución de probabilidad del VAN, cuyo valor esperado es E[VAN] = 17,71 MMUSD y su desviación estándar σ = 2,55 MMUSD. Tab la 4 . Previsi on es d e la Alterna ti va 2 GRUPO DE GENERADORES Tipo de Servicio Tipo de motor diesel Velocidad Número de Unidades Potencia por unidad Vida Útil [12] Costo de Capital [15] Costo O&M Fijos Costo O&M Variables Eficiencia Eléctrica 600 500 Prime Power 4 tiempos 514 ‐ 900 rpm 5 4 MW 15 años 600 USD/kW 12 USD/kW 2 USD/MWh 40% Frecuencia 400 300 3.4.1. Flujo de Fondos Futuros 200 Los costos variables de generación dependen directamente del precio del diesel y la eficiencia eléctrica del equipo, por lo que éstos son incluidos en el flujo de fondos, el cual se muestra en la Tabla 5. 100 0 VAN (MMUSD) ‐ LÍNEA DE SUBTRANSMISIÓN F ig . 5 . VAN – Al t erna t iva 1 5 3.5. Tab la 5 . Flujo de Efectivo – Alternativa 2 ITEM Año 0 Datos Generales Pot. Med. a remunerar (MW) Energía Anual (GWh) Cargo Fijo (USD/kW‐mes) Cargo Variable (USD/kWh) Ingresos (MUSD) Demanda Pico Energía Anual Costos (MUSD) Costos Variables O&M (lubricantes) Combustibles Costos Fijos O&M Depreciaciones Intereses Año 1 Año 5 Año 10 12,29 69,18 5,00 0,18 13,68 77,01 5,53 0,20 15,56 87,58 6,07 0,22 737,51 12.452,81 908,26 15.335,88 1.133,84 19.144,81 ‐138,36 ‐154,02 ‐8.949,37 ‐12.239,87 ‐175,16 ‐9.291,88 ‐240,00 ‐800,00 ‐1.240 ‐240,00 ‐800,00 ‐990 ‐240,00 ‐800,00 ‐251 Utilidad (EBIT) [MUSD] Impuestos (25%) 1.822,12 455,53 1.820,31 455,08 9.520,78 2.380,20 Utilidad Neta (NI) [MUSD] Depreciaciones Inversión Préstamo Amortización Valor de Desecho 1.366,59 800,00 1.365,24 800,00 7.140,59 800,00 ‐224 ‐474 ‐1.213 4.000,00 1.943,03 1.691,15 10.727,38 Flujo de Fondos Libre La construcción de la línea produce costos de suministro de energía más bajos respecto al gasto en combustibles del grupo de generadores, lo que se refleja en un VAN y TIR mayores. El valor financiero de la instalación de generación tiene una gran sensibilidad frente a la volatilidad del precio del diesel, provocando un alto riesgo en la inversión (σ = 17,69%); mientras que el costo medio de generación presenta menor variabilidad, lo que ocasiona un menor riesgo en la inversión de la línea de subtransmisión (σ = 6,38%). Sin embargo, la alternativa de generación diesel tiene la posibilidad de diferir la instalación de las unidades, situación que puede ser analizada a través de opciones reales. ‐12.000,00 6.000,00 ‐6.000,00 Análisis de Resultados 3.6. Opciones Reales [1, 16, 17] La técnica de opciones reales analiza las oportunidades de inversión de un proyecto, permitiendo obtener la decisión más acertada en situaciones de gran incertidumbre. De esta manera los proyectos se adaptan a un entorno de mayor flexibilidad y menor riesgo. Con el objetivo de dar flexibilidad al proyecto, se aplica la opción de diferir la instalación de las unidades de generación, considerando únicamente los requerimientos de abastecimiento temporal de la demanda. En este sentido, se plantea el esquema de inversión mostrado en la Tabla 6. 3.4.2. Simulación de los retornos con el método de Montecarlo La Fig.7 muestra la distribución de probabilidad del VAN, cuyo valor esperado es E[VAN] = 5,83 MMUSD y su desviación estándar σ = 5,55 MMUSD. 450 400 350 Frecuencia 300 Tab la 6 . Plan d e Inversión Diferida 250 200 150 Año de Instalación Número Unidades Potencia (MW) Inversión (MUSD) 0 3 6 11 5 1 1 1 3 2 2 1 9000 1200 1200 600 100 50 0 VAN (MMUSD) ‐ GENERADOR DIESEL *Para el precio de las unidades de generación se ha considerado un comportamiento lineal entre el coso y su potencia F ig . 7 . VAN – Al t erna t iva 2 Con estas premisas y la tasa libre de riesgo mostrada en la Tabla 1 se determinaron los valores de alza y baja, y las probabilidades neutrales al riesgo resultantes de una opción de tipo americana, expuestas en la Tabla 7. La Fig.8 presenta la distribución de probabilidad de la TIR, cuyo valor esperado es E[TIR] = 38,19% y su desviación estándar σ = 17,69%. 500 450 Tab la 7 . Pará metros d e Cá lculo -Árbol Bino mia l 400 E[VAN0] Desviación Estándar Incremento de tiempo (Δt) VAFF0 * Incremento del Activo U D P 1 – p Frecuencia 350 300 250 200 150 100 50 0 TIR ‐ GENERADOR DIESEL * F ig . 8. TIR – Alternativa 2 6 7,73 MMUSD 22,81% 3 años 16,73 MMUSD 7,81% 1,485 0,674 0,655 0,345 Del análisis realizado para el ejemplo propuesto, la alternativa de construir la línea de subtransmisión es más rentable y de menos riesgo para el negocio de la distribuidora. La Fig. 9 presenta el árbol de decisión de la opción de expandir, en función de las consideraciones establecidas. 5. F ig . 9 . Árbo l de Decisión El Valor de la Opción Real (VOR) es de 1,28 MMUSD, lo que da un VAN flexible de 9,01 MMUSD, el cual es un 4,7% mayor al VAN calculado inicialmente, con lo cual se determina que la opción de diferir la inversión es beneficiosa para la distribuidora. La opción de diferir provoca un incremento del VAN obtenido sin considerar opciones reales en un 54,4%. 4. REFERENCIAS [1] M. Samper, C. Tascheret, “Evaluación y Análisis de Proyectos de Inversión”, Curso de Postgrado Intensivo: Economía y Mecanismos Regulatorios de los Mercados Eléctricos, Módulo II, IEE, UNSJ, Junio 2009. [2] R. Aguilar, J. Cepeda, “Aplicación de Diferentes Esquemas Regulatorios en la Determinación de las Tarifas Eléctricas en el Ecuador”, XXIII Seminario Sector Eléctrico – SNSE 2008, Salinas, Mayo 2008. [3] Yi-Yu Liang, “Demand Modeling with the Geometric Brownian Motion Process”, Technical Report NTU-IEChou-2003-T001, Mayo 2003. [4] A. K. Dixit, R. S. Pindyck, “Investment under Uncertainty”, Princeton University Press, New Jersey, pp. 59 – 78, 1994, ISBN 0-691-03410-9. [5] J. Duarte, “Valoración Económica de un Proyecto de Inversión de Vertido Cero”, Doctorado en Finanzas de Empresa, Universidad Complutense, Madrid, 2008. [6] Banco Central del Ecuador, “Boletines Estadísticos”, [Online] Available: www.bce.fin.ec. [7] Stochastic Processes with Focus in Petroleum Applications, [Online] Available: http://www.pucrio.br/marco.ind/stochast.html. [8] Consejo Nacional de Electricidad, “Plan Maestro de Electrificación 2007 – 2016”, Ecuador, Diciembre 2007. [9] Consejo Nacional de Electricidad de Ecuador, “Estadísticas: Mercado Eléctrico Mayorista”, [Online] Available: www.conelec.gov.ec. [10] “Ley de Régimen Tributario Interno”, Ecuador, publicado en Registro Oficial No. 497-S de 30 de Diciembre de 2008. CONCLUSIONES [11] “Codificación del Reglamento de Tarifas Eléctricas”, Ecuador, Decreto Ejecutivo No. 1248 de 31 de Diciembre de 2003, publicado en el Registro Oficial No. 250 de 13 de Enero de 2004. Los procesos estocásticos permiten modelar incertidumbres presentes en los proyectos de inversión. Estos modelos pueden implementarse en forma sencilla utilizando planillas de cálculo (Excel). La inclusión de la incertidumbre de las variables que determinan la viabilidad del proyecto, permite establecer cuáles son las variables más críticas para cada una de las alternativas. En el análisis se consideró incertidumbre en las variables detalladas en el acápite 3 del presente informe, determinándose que las más influyentes son el PRG para la línea de subtransmisión y el precio del diesel para el grupo de generadores. La flexibilidad de diferir la instalación de unidades de generación de pequeña capacidad ofrece un mayor VAN. Sin embargo, éste no supera el VAN de la construcción de la línea y el riesgo causado por el precio del diesel sigue siendo alto. [12] Consejo Nacional de Electricidad, “Estudio de Costos de las Empresas Eléctricas sujetas a Regulación de Precios – 2009”, Ecuador, Febrero 2009. [13] LEVIN, “Administración de Bienes, Avalúos y Abastecimientos de la Empresa Eléctrica Riobamba S.A.”, Riobamba, Ecuador, 30 de Junio de 2004. [14] Consejo Nacional de Electricidad, “Regulación No. CONELEC – 009/00: Índices de gestión elaboración de pliegos tarifarios”, Resolución No. 0180/00, 30 de Octubre de 2000. [15] “Estimated Capital Cost of Power Generating Plant Technologies”, [Online] Available: www.jcmiras.net. [16] G. López Dumrauf, “Tendencias en evaluación: 4 pasos para incluir el valor de las opciones reales”, Octubre 2003, [Online] Available: www.dumraufnet.com.ar. [17] W. Bailey, A. Bhandari, S. Faiz, S. Srinivasan, H. Weeds, “Valoración de las opciones reales”, primavera de 2004, [Online] Available: www.slb.com. 7